СБИС (Система бухгалтерского и налогового учета) предоставляет возможность сверки данных с налоговой службой по налогу на доходы физических лиц (НДФЛ) удобным и эффективным способом. В данной статье мы рассмотрим образец сверки с налоговой через СБИС на 2026 год и объясним, как это может быть полезным для налогоплательщиков.

Как начать сверку с налоговой инспекцией

1. Подготовка необходимых документов

Перед началом сверки соберите все необходимые документы, которые могут потребоваться налоговой инспекции. Включите в список следующие документы:

- Справки о доходах и расходах за определенный период;

- Налоговые декларации;

- Договоры с контрагентами;

- Финансовые отчеты;

- Документы, подтверждающие расчет и уплату налогов.

2. Обращение в налоговую инспекцию

После подготовки всех необходимых документов обратитесь в налоговую инспекцию. Получите информацию о процедуре сверки и распишитесь в получении документов.

3. Анализ предоставленных документов

Ознакомьтесь с предоставленными налоговой инспекцией документами. Проведите анализ расчетов и уплаты налогов. Обратите внимание на возможные ошибки и расхождения с ранее предоставленными декларациями.

4. Предоставление объяснений и корректировка документов

Если вы обнаружили ошибки или расхождения, предоставьте налоговой инспекции объяснения и скорректируйте документы с учетом выявленных ошибок. Объясните причины ошибок и предоставьте дополнительные доказательства правильности расчетов и уплаты налогов.

5. Проведение пересмотра и урегулирование споров

В случае возникновения споров с налоговой инспекцией, проведите пересмотр документов и сторонних доказательств. Урегулируйте споры в соответствии с действующим законодательством и рекомендациями налоговой инспекции.

Сверка с налоговой инспекцией — это сложный и ответственный процесс. Следуйте указанным выше шагам и обращайтесь за помощью к специалистам, чтобы убедиться в правильности своих действий.

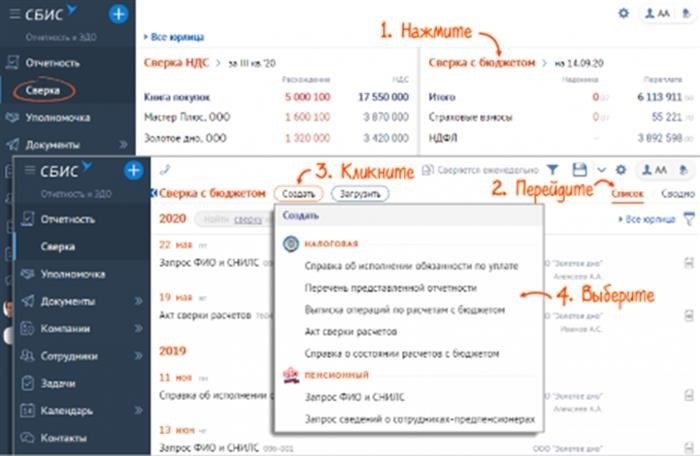

Какие отчеты можно получить через сервис СБИС Сверка?

Сервис СБИС Сверка позволяет получить разнообразные отчеты и сведения, связанные с налоговыми обязательствами юридических лиц и индивидуальных предпринимателей. С помощью данного сервиса вы можете получить следующие отчеты:

1. Отчет о сверке НДФЛ

Сервис СБИС Сверка позволяет получить отчет по сверке налогообложения физического лица (НДФЛ). В этом отчете вы сможете увидеть все сведения о доходах, налогах и вычетах, которые были указаны в декларации по НДФЛ, и сопоставить их с данными, предоставленными налоговыми органами. Такой отчет может быть полезен для проверки правильности расчетов и своевременной уплаты налогов.

2. Отчет о задолженностях и платежах

Вы можете получить отчет о задолженностях по налогам и сборам, а также об уплаченных платежах. В этом отчете будут указаны суммы задолженности по каждому виду налога или сбора, а также суммы уплаченных платежей. Такой отчет позволит вам контролировать свои налоговые обязательства и своевременно урегулировать задолженности.

3. Справка о наличии или отсутствии задолженностей

С использованием сервиса СБИС Сверка можно получить справку о наличии или отсутствии задолженностей по налогам и сборам. Эта справка может быть полезна при заключении сделок, участии в тендерах и решении других юридических вопросов, требующих подтверждения отсутствия задолженностей.

4. Отчет о документах из ФНС

В сервисе СБИС Сверка можно получить отчет о документах, которые хранятся в Федеральной налоговой службе. Это могут быть налоговые декларации, расчеты, письма и другие документы, связанные с налоговыми вопросами. При необходимости вы сможете получить копии этих документов в электронном виде.

Все вышеперечисленные отчеты и сведения можно получить через сервис СБИС Сверка, что позволяет упростить процесс проверки и контроля налоговых обязательств.

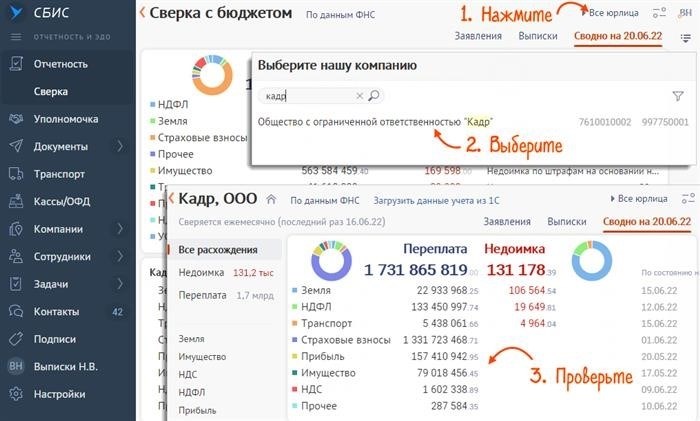

Что показывает сверка по ЕНС

Сверка по ЕНС проводится налоговыми органами с целью проверки правильности и полноты уплаты налога на вмененный доход, который применяется к некоторым категориям предпринимателей. В процессе сверки анализируются следующие данные:

- Данные о доходах – налоговые органы сравнивают данные о доходах, указанные предпринимателем в своей отчетности, с информацией о фактических доходах, полученной от других источников (например, от банков, партнеров, клиентов).

- Данные об уплаченных налогах – проверяется соответствие данных об уплаченных налогах и сумм, указанных в отчетности, с информацией, полученной от налоговых органов и других источников.

- Данные о расходах и себестоимости – осуществляется анализ данных о расходах и себестоимости товаров (работ, услуг), указанных предпринимателем в отчетности.

- Данные о налоговых льготах и субсидиях – проверяется правильность применения налоговых льгот и получения субсидий.

Результаты сверки по ЕНС позволяют выявить возможные нарушения налогового законодательства, ошибки в отчетности и заявлениях предпринимателя. Налоговые органы могут принять меры по взысканию дополнительных налоговых платежей, штрафов или оштрафовать предпринимателя за неправильную отчетность.

Если вы не согласны с актом: что делать

Получив акт от налоговой инспекции, вы можете оказаться в ситуации, когда не согласны с его содержанием. В таких случаях необходимо принять несколько мер.

1. Внимательно изучите акт

Перед тем, как принимать какие-либо действия, внимательно ознакомьтесь с содержанием акта. Проверьте все документы, расчеты и основания, на которых было составлено решение налоговой инспекции. Убедитесь, что нет ошибок или недосказанностей.

2. Составьте письменное заявление

Если вы обнаружили ошибки или несоответствия в акте, составьте письменное заявление и направьте его в налоговую инспекцию, где был выдан акт. В заявлении подробно изложите свои аргументы и приведите необходимые доказательства.

3. Обратитесь в суд

Если налоговая инспекция не удовлетворяет ваши требования или не отвечает в течение установленного срока, вы можете обратиться в суд. Судебный процесс позволит урегулировать спор и защитить ваши права.

4. Пригласите юриста

Для более успешного разрешения спора с налоговой инспекцией рекомендуется обратиться за помощью к квалифицированному юристу, специализирующемуся на данной области права. Юрист поможет вам составить все необходимые документы и представит ваши интересы в суде.

Как проходит сверка налоговой по НДФЛ через СБИС

Подача налоговой декларации

Сотрудник обязан подать налоговую декларацию в установленный срок, указав в ней все свои доходы и расходы за отчетный период.

Выгрузка информации в СБИС

Организация выгружает информацию о доходах и удержаниях со своих рабочих мест в Систему Быстрого Информирования налогоплательщиков (СБИС).

Автоматическая сверка данных

СБИС автоматически сверяет данные налоговой декларации с информацией, предоставленной организацией, и рассчитывает сумму уплаченного НДФЛ.

Результаты сверки

В результате сверки на СБИС формируется документ, указывающий расхождения между налоговой декларацией и информацией об уплаченном НДФЛ. Если расхождения обнаружены, налоговая служба может провести дополнительную проверку.

Проверка налоговой службой

В случае обнаружения расхождений, налоговая служба может провести проверку сотрудника и организации, чтобы выяснить возможные нарушения.

Оспаривание результатов сверки

Если сотрудник не согласен с результатами сверки, он имеет право оспорить их, предоставив дополнительные документы или объяснения.

Возможные последствия расхождений

Расхождения между налоговой декларацией и информацией об уплаченных налогах могут привести к штрафам и санкциям для сотрудника и организации.

Значимость сверки с налоговой по НДФЛ

Сверка с налоговой по НДФЛ через СБИС является важным шагом для обеспечения соблюдения налогового законодательства и уплаты налогов в полном объеме.

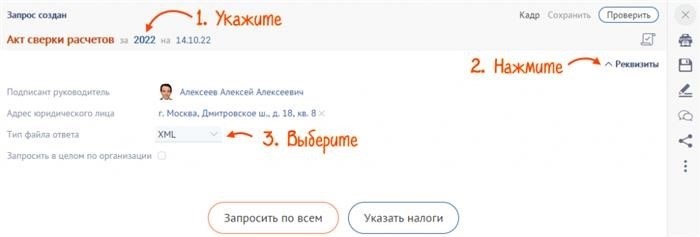

Акт сверки: как его получить

Как получить акт сверки:

- Собрать необходимую документацию. Для получения акта сверки вам потребуется предоставить налоговой службе все необходимые документы, подтверждающие ваши доходы и уплату налогов. Это могут быть копии трудовых договоров, справки о доходах, налоговые декларации и другие документы, связанные с вашей налоговой деятельностью.

- Подать заявление в налоговую службу. После сбора всех необходимых документов нужно подать заявление на получение акта сверки в налоговую службу. Заявление может быть подано лично, по почте или через систему государственных услуг.

- Дождаться обработки заявления. После подачи заявления налоговая служба проводит проверку предоставленных данных и формирует акт сверки. Обработка заявления может занять определенное время, в зависимости от текущей загруженности службы.

- Получить акт сверки. По окончании обработки заявления вам будет предоставлен акт сверки. Вы можете получить его лично в налоговой службе, по почте или в системе государственных услуг, в зависимости от выбранного вами способа получения.

Важно помнить, что акт сверки – это официальный документ, который имеет юридическую силу. Если вам потребуется использовать акт сверки в налоговых спорах или для подтверждения своей финансовой платежеспособности, рекомендуется сохранить оригинальный экземпляр документа и делать его нотариальное заверение.

Как узнать (проверить) баланс ЕНС

Ниже представлены методы, которые помогут вам узнать или проверить баланс ЕНС:

1. По номеру счета

Если у вас имеется номер ЕНС, вы можете связаться со своим пенсионным фондом и запросить информацию о балансе счета. Обратившись в отделение фонда или позвонив по контактному телефону, вы сможете получить актуальные данные о вашем ЕНС.

2. Через личный кабинет

Многие пенсионные фонды предоставляют возможность зарегистрироваться в личном кабинете на официальном сайте. В личном кабинете вы сможете узнать информацию о балансе ЕНС, а также о выполненных операциях по счету. Для доступа к личному кабинету может потребоваться регистрация и авторизация с помощью личных данных.

3. С использованием мобильного приложения

Для большего удобства некоторые пенсионные фонды разработали мобильные приложения, которые позволяют узнать информацию о балансе ЕНС и осуществлять другие операции. Скачайте приложение с официального сайта пенсионного фонда, зарегистрируйтесь и войдите в свой аккаунт. В приложении вы сможете проверить баланс своего ЕНС в любое удобное время.

4. С помощью СМС-сообщения

Некоторые пенсионные фонды предлагают услугу отправки СМС-сообщения со сведениями о балансе ЕНС на зарегистрированный номер мобильного телефона. Если вы оформили данную услугу, вы можете получить информацию о балансе, отправив соответствующий запрос с номера, указанного при регистрации.

Используйте удобный для вас способ, чтобы всегда быть в курсе своего финансового положения и иметь возможность контролировать баланс своего ЕНС.

Федеральная налоговая служба проводит сверку при переходе на ЕНП

Единый налог на профессиональный доход (ЕНП) вступил в силу с 1 января 2021 года и представляет собой упрощенную систему налогообложения для самозанятых граждан России. Переход на ЕНП требует проведения сверки данных налоговой отчетности со всеми налоговыми учреждениями. Федеральная налоговая служба активно ведет работу по сверке данных, чтобы убедиться в правильном переходе на ЕНП.

Процесс сверки с налоговой по переходу на ЕНП

Сверка с налоговой при переходе на ЕНП включает несколько этапов:

- Сбор данных о доходах

- Сверка данных

- Анализ результатов

Самозанятые граждане должны предоставить все данные о своих доходах за определенный период. Для этого они должны заполнить соответствующие налоговые декларации или предоставить информацию посредством специализированной электронной платформы.

Федеральная налоговая служба проводит сверку предоставленных данных с информацией из других источников, таких как банки, платежные системы и другие налоговые учреждения. Это дает возможность проверить достоверность предоставленных сведений и выявить возможные нарушения.

На основе сверки данных Федеральная налоговая служба анализирует возможные расхождения и нарушения в налоговой отчетности самозанятых граждан. В случае обнаружения недостоверных сведений или нарушений, ФНС может принять меры по взысканию налогов и штрафов.

Предоставление дополнительной информации

Федеральная налоговая служба может запросить дополнительную информацию у самозанятых граждан в случае необходимости. Таким образом, важно быть готовым предоставить все документы и объяснения, связанные с доходами и расходами.

Важность проведения сверки при переходе на ЕНП

Сверка с налоговой при переходе на ЕНП является неотъемлемым этапом процесса перехода на упрощенную систему налогообложения. Это позволяет гарантировать правильность данных, предоставляемых самозанятыми гражданами, и обеспечить соблюдение налогового законодательства. Кроме того, сверка помогает избежать возможных налоговых споров и штрафных санкций.

Как пройти сверку: три способа

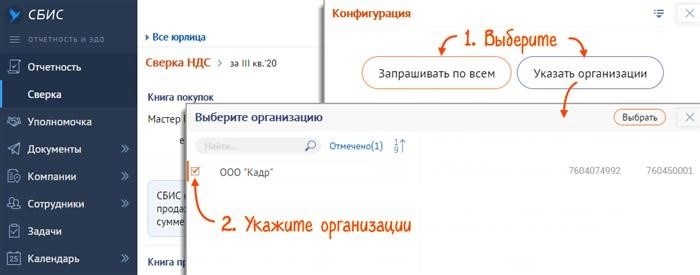

1. Сдача сведений в электронном виде

Один из способов пройти сверку – сдача сведений в электронном виде через СБИС. Для этого необходимо использовать сервисы онлайн-платформы и загрузить все необходимые документы. При этом важно следить за правильностью заполнения форм и предоставлением актуальной информации.

- Зарегистрируйтесь на СБИС;

- Перейдите в раздел «Сверка с налоговой»;

- Заполните необходимые формы и загрузите документы;

- Проверьте правильность заполнения и отправьте заявку.

Преимущества данного способа:

- Максимальная эффективность и удобство;

- Экономия времени и ресурсов;

- Возможность быстрой обработки и получения результатов сверки.

2. Обращение в налоговую инспекцию

Если вам неудобно или невозможно использовать СБИС, вы можете обратиться в налоговую инспекцию для проведения сверки. Вам потребуется предоставить необходимые документы и заполнить соответствующие формы. Налоговый инспектор проанализирует предоставленные данные и проведет сверку, внося необходимые корректировки и информацию в систему.

Преимущества данного способа:

- Персональное общение с налоговым инспектором;

- Возможность обсудить возникающие вопросы и проблемы;

- Гарантия правильного заполнения и обработки информации.

3. Использование онлайн-сервисов

Еще один вариант пройти сверку – воспользоваться онлайн-сервисами, предоставляемыми сторонними компаниями. Для этого достаточно загрузить все необходимые документы на платформу и запустить процесс сверки. Сервис автоматически обрабатывает информацию, проводит анализ и формирует отчет с результатами сверки.

Преимущества данного способа:

- Высокая скорость обработки и предоставления результатов;

- Независимость от налоговых органов;

- Доступность и удобство пользования.

Выбрав один из вышеперечисленных способов, вы сможете пройти сверку с налоговой по НДФЛ через СБИС и уточнить свои налоговые обязательства. Важно правильно заполнить все необходимые формы и предоставить актуальную информацию, чтобы результаты сверки были корректными и соответствующими вашей ситуации.

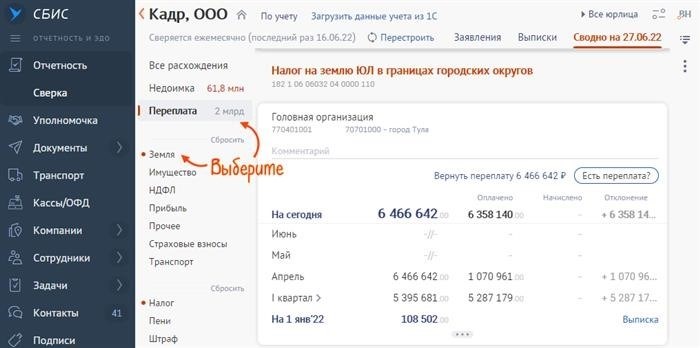

Сверка по ЕНС через СБИС: инструкция

Как провести сверку по ЕНС через СБИС?

Для сверки по ЕНС через СБИС необходимо выполнить следующие шаги:

- Зайти в личный кабинет налогоплательщика на сайте СБИС.

- Выбрать раздел «Налоги и сборы» и перейти в раздел «Единый налог на вмененный доход».

- Найти пункт «Сверка по ЕНС» и выбрать нужный налоговый период для сверки.

- Запустить процесс сверки, указав необходимые данные (например, СНИЛС).

- Дождаться завершения процесса сверки и получить результаты на экране или в виде отчёта.

Что можно узнать из результатов сверки?

Результаты сверки по ЕНС через СБИС позволяют получить следующую информацию:

- Сверка фактически уплаченного ЕНС с расчётными суммами.

- Проверка правильности заполнения налоговой декларации по ЕНС.

- Информация о возможных задолженностях или переплате по ЕНС.

- Детальные сведения о начислениях и платежах по ЕНС за выбранный период.

Преимущества сверки по ЕНС через СБИС

Сверка по ЕНС через СБИС имеет ряд преимуществ:

- Быстрота и удобство: все процедуры могут быть выполнены онлайн в личном кабинете.

- Точность и автоматизация: сверка проводится на основе данных, предоставленных налогоплательщиком и ФНС.

- Доступность информации: результаты сверки доступны непосредственно на экране или могут быть выгружены в отчёт.

- Возможность быстрой корректировки ошибок: в случае выявления ошибок, их можно оперативно исправить через личный кабинет.

Сверка по ЕНС через СБИС является простым и эффективным способом проверки правильности уплаты налогов с использованием онлайн-сервисов. При сверке рекомендуется внимательно изучить результаты сверки и в случае необходимости принять соответствующие корректирующие меры.

Как настроить автосверку в СБИС?

Шаги по настройке автосверки в СБИС:

- Выберите режим работы СБИС

- Откройте раздел «Сверка с налоговой»

- Выберите период сверки

- Установите источник данных для сверки

- Настройте параметры автосверки

- Сохраните настройки

Для настройки автосверки в СБИС необходимо выбрать соответствующий режим работы системы. В зависимости от вашего статуса (физическое лицо или представитель юридического лица), выберите соответствующий режим.

После выбора режима работы СБИС откройте раздел «Сверка с налоговой». Здесь можно настроить автосверку для вашей налоговой декларации.

Выберите период, для которого хотите настроить автосверку. Обычно это финансовый год или конкретный налоговый период.

Выберите источник данных, с которыми хотите сверять налоговую декларацию. Это может быть работодатель, банк или другие учреждения, предоставляющие информацию о вашем доходе и удержанных налогах.

В этом разделе вы можете настроить различные параметры автосверки, такие как типы доходов, размеры удержанных налогов и другие факторы, которые будут учитываться при сверке данных.

После того, как вы настроили все параметры автосверки, не забудьте сохранить настройки, чтобы они применились к вашей налоговой декларации.

Настройка автосверки в СБИС может значительно упростить процесс заполнения налоговой декларации и помочь избежать ошибок в данных. Регулярная автосверка позволит контролировать корректность данных и своевременно исправлять возможные отклонения.

Способы получения информации

Для получения информации существует несколько способов, которые могут быть использованы в разных ситуациях:

1. Официальные запросы

Для получения информации о сверке с налоговой по НДФЛ через СБИС в 2026 году можно сделать официальный запрос в налоговую службу. Налоговые органы имеют право запрашивать и предоставлять информацию о доходах и уплаченных налогах.

2. Электронные сервисы

Доступ к своей информации по НДФЛ через СБИС можно получить через электронные сервисы. С помощью личного кабинета на портале налоговой службы можно проверить сверку данных о доходах и уплаченных налогах в удобное время.

3. Бухгалтерская система

Если у вас имеется бухгалтерская система, то в ней можно найти информацию о сверке с налоговой по НДФЛ через СБИС. В бухгалтерской системе сохраняются данные о доходах и уплаченных налогах, которые можно использовать для проверки своей налоговой отчетности.

4. Консультация специалиста

Если у вас возникли сложности с получением информации о сверке с налоговой по НДФЛ через СБИС, можно обратиться за консультацией к специалисту в области налогового права. Он сможет помочь разобраться с процедурой и предоставить необходимую информацию.

Налоговая обязана провести сверку и составить акт

В соответствии с действующим законодательством налоговая служба имеет право провести сверку данных о доходах, полученных налогоплательщиком, и сведений, предоставленных работодателем в налоговую декларацию по НДФЛ. В случае обнаружения расхождений между этими данными, налоговая служба обязана провести сверку и составить акт.

Процедура сверки и составления акта

Сверка проводится на основании налоговых деклараций и сведений, предоставленных налогоплательщиком и работодателем. Налоговая служба сравнивает эти данные и выявляет расхождения. Для проведения сверки могут быть использованы различные источники информации, включая бухгалтерские отчеты, договоры, кассовые документы и другие документы, подтверждающие доходы и расходы.

После проведения сверки, налоговая служба составляет акт о расхождениях. В акте указываются подробные данные о доходах, предоставленных налогоплательщиком и работодателем, и выявленных расхождениях между ними. Также в акте могут быть указаны дополнительные требования к налогоплательщику, например, необходимость уплаты дополнительных налогов, штрафов или пеней.

Последствия сверки и составления акта

После сверки и составления акта налоговая служба принимает решение о привлечении налогоплательщика к ответственности или о прекращении дела. В случае обнаружения нарушений, налогоплательщику может быть назначен дополнительный налоговый платеж, а также налагается штраф или пена за нарушение налогового законодательства.

Также, важно отметить, что налоговая служба имеет право проверить точность данных не только за текущий год, но и за предыдущие периоды. При обнаружении расхождений, налоговая служба может провести сверку и составить акт по данным за предыдущие годы, что может повлечь за собой дополнительные налоговые платежи и штрафы.

Как защититься от сверки и составления акта?

Для того чтобы избежать негативных последствий сверки и составления акта со стороны налоговой службы, важно своевременно и корректно предоставлять сведения о доходах и выплатах по НДФЛ. Также рекомендуется вести четкую бухгалтерию и учитывать все доходы и расходы.

В случае возникновения вопросов или несогласия с результатами сверки, рекомендуется обратиться за консультацией к специалистам в области налогового права, которые помогут разобраться в ситуации и учтут все правовые нюансы.

Дополнительные возможности «Суперсверки» СБИС

СБИС (система бухгалтерского и налогового учета) предлагает широкий спектр функциональных возможностей, среди которых особое место занимает функция «Суперсверка». Это инструмент, позволяющий проверить совпадение данных налоговых деклараций с данными налоговых документов, таких как акты выполненных работ или оказанных услуг.

Преимущества использования «Суперсверки»:

- Удобство и оперативность – «Суперсверка» позволяет автоматизировать процесс проверки сверки декларации и налоговых документов, что значительно экономит время и сокращает возможность ошибок.

- Точность и надежность – система автоматически сравнивает данные декларации с данными документов и выдает детализированный отчет о расхождениях. Это позволяет выявить ошибки и недостатки в учете для последующей корректировки.

- Автоматическое формирование отчетности – после проведения «Суперсверки» система СБИС позволяет сформировать отчетность об ошибках и расхождениях, что упрощает процесс исправления и подачи ревизионной документации.

Как использовать функцию «Суперсверки»:

- Загрузите данные декларации и налоговых документов в СБИС.

- Выберите функцию «Суперсверка» и укажите параметры для проверки.

- Система автоматически проведет сравнение данных и выдаст отчет о расхождениях.

- Ознакомьтесь с отчетом и внесите необходимые исправления.

- Сформируйте отчетность о проведенной суперсверке и используйте его при подаче документов в налоговую инспекцию.

| Преимущества | Особенности |

|---|---|

| Автоматизация процесса | Система СБИС позволяет автоматически сравнить данные и выявить расхождения. |

| Экономия времени | «Суперсверка» значительно сокращает время проверки декларации и налоговых документов. |

| Удобство использования | Функция «Суперсверка» доступна в интерфейсе СБИС и не требует специальных навыков. |

Использование функции «Суперсверки» в СБИС значительно упрощает процесс проверки декларации и налоговых документов, повышает точность и надежность учета, а также помогает сократить время, затрачиваемое на подготовку отчетности для налоговых органов.

Бесплатный экспресс-аудит учёта от специалистов 1С:БО

Для успешного развития и эффективной работы компании важно иметь надежную систему учёта и отчётности. Ошибки в бухгалтерии могут привести к серьёзным финансовым потерям и проблемам с налоговой.

Задачи, которые решает система «1С:БО»:

- Автоматизация бухгалтерии

- Отслеживание движения денежных средств

- Контроль запасов и товарооборота

- Формирование отчётов для налоговой и руководства

Однако, даже с использованием системы «1С:БО», возможны ошибки и недочёты в учёте, которые могут привести к проблемам с налоговой. Чтобы предотвратить и исправить такие ситуации, рекомендуется проведение регулярных аудитов учёта.

Экспресс-аудит учёта от специалистов 1С:БО

Специалисты компании 1С:БО предлагают проведение бесплатного экспресс-аудита учёта вашей компании. В рамках данного аудита будет проведена полная проверка учёта и выявлены возможные ошибки и недочёты.

Преимущества экспресс-аудита:

- Бесплатное проведение аудита

- Выявление ошибок и недочётов в учёте

- Получение рекомендаций по их исправлению

- Предотвращение проблем с налоговой

Результаты аудита будут представлены в виде подробного отчёта, в котором будут указаны выявленные ошибки и рекомендации по их исправлению. Вам будет предоставлена возможность обсудить результаты с нашими специалистами и получить ответы на ваши вопросы.

Запишитесь на бесплатный экспресс-аудит учёта уже сейчас!

Не оставляйте учёт без внимания, ведь это может привести к серьёзным финансовым проблемам. Запишитесь на бесплатный экспресс-аудит учёта от специалистов 1С:БО и обезопасьте свою компанию от возможных ошибок и недочётов.

Контактная информация:

- Телефон: +7 (XXX) XXX-XX-XX

- Email: info@1с-bo.ru

- Адрес: Укажите адрес вашего офиса

Запишитесь уже сейчас и получите бесплатный экспресс-аудит учёта для вашей компании!

Для чего еще необходима сверка с бюджетом?

1. Сверка платежей по налогам и сборам

Одной из главных целей сверки с бюджетом является проверка правильности уплаты налогов и сборов. Это позволяет выявить возможные ошибки или недостатки в учете и подтвердить соответствие сумм, уплаченных налогоплательщиками, с теми, которые поступили на счет бюджета.

2. Контроль за расходованием бюджетных средств

Сверка с бюджетом также позволяет контролировать расходование государственных средств. Это особенно важно для предотвращения коррупции и неэффективного использования бюджетных средств. Сверка позволяет выявить несоответствия между запланированными и фактическими расходами и принять меры для устранения нарушений.

3. Проверка правильности начисления социальных выплат

Сверка с бюджетом также помогает проверить правильность начисления и выплаты различных социальных пособий и выплат. Это важно для защиты интересов граждан и предотвращения мошенничества. Сверка позволяет выявить возможные ошибки или неправомерные выплаты и принять необходимые меры для их исправления.

4. Контроль за исполнением государственных программ

Сверка с бюджетом также является инструментом контроля за исполнением государственных программ и проектов. Она позволяет оценить эффективность расходования государственных средств на реализацию различных проектов и добиться более прозрачного и ответственного управления бюджетными ресурсами.

5. Обеспечение законности и справедливости в финансовой сфере

Сверка с бюджетом является одним из инструментов обеспечения законности и справедливости в финансовой сфере. Она помогает предотвратить уклонение от уплаты налогов, сокрытие доходов и другие финансовые махинации. Благодаря сверке с бюджетом достигается большая прозрачность и порядочность в финансовых отношениях.

Как обстоят дела на практике

1. Налоговая сверка по НДФЛ через СБИС

Сверка с налоговой по НДФЛ через СБИС позволяет организациям проверять правильность расчета и уплаты налога на доходы физических лиц. Система автоматически сравнивает предоставленные организацией данные с данными налоговой службы.

2. Процесс сверки с налоговой через СБИС

Процесс сверки с налоговой по НДФЛ через СБИС включает следующие шаги:

- Организация загружает данные о доходах и удержанных налогах в СБИС.

- Система автоматически проводит сверку предоставленных данных с данными налоговой службы.

- Если обнаружены расхождения, они отображаются в системе, и организация может принять необходимые меры.

- После завершения сверки, организации предоставляется отчет с результатами сверки.

3. Польза сверки с налоговой через СБИС

Сверка с налоговой по НДФЛ через СБИС имеет следующие преимущества:

- Повышение точности расчета и уплаты налога на доходы физических лиц.

- Сокращение возможности ошибок в налоговой отчетности.

- Упрощение процесса контроля со стороны налоговой службы.

- Сокращение времени и усилий, затрачиваемых на сверку данных.

4. Пример образца отчета по сверке с налоговой

| Наименование показателя | Организация | Налоговая служба |

|---|---|---|

| Доходы | 100 000 руб. | 100 000 руб. |

| Удержанный налог | 13 000 руб. | 13 000 руб. |

| Расхождения | — | — |

Пример отчета по сверке с налоговой позволяет оценить, насколько точно организация расчетывает и уплачивает налог на доходы физических лиц.

5. Важность сверки с налоговой через СБИС

Сверка с налоговой по НДФЛ через СБИС является неотъемлемой частью налогового учета организаций. Она позволяет избежать штрафов и проблем с налоговой службой, а также улучшить качество налоговой отчетности.

Сверка с налоговой по НДФЛ через СБИС помогает организациям обнаружить и исправить возможные ошибки в налоговой отчетности. Это важный инструмент, который повышает точность расчета и уплаты налога на доходы физических лиц.

Могут ли отказать в сверке?

Причины отказа в сверке:

- Отсутствие необходимых документов

- Наличие сомнений или противоречий в предоставленных документах

- Неправильно заполненные декларации или некорректные данные

1. Отсутствие необходимых документов

Для проведения сверки необходимо предоставить налоговой службе все необходимые документы, подтверждающие правильность расчетов и уплаты налогов. Если гражданин не предоставил эти документы или некоторые из них отсутствуют, налоговая служба может отказать в проведении сверки.

2. Наличие сомнений или противоречий

Если налоговая служба обнаружила сомнения или противоречия в предоставленных документах, она может отказать в проведении сверки. Например, если сведения о доходах, указанные в декларации, не соответствуют данным, полученным от других источников, это может вызвать сомнения у налоговой службы.

3. Неправильно заполненные декларации или некорректные данные

Если декларации заполнены с нарушениями или в них указаны некорректные данные, налоговая служба может отказать в проведении сверки. Например, если гражданин неправильно указал свои доходы, забыл указать некоторые источники доходов или допустил другие ошибки, это может стать причиной отказа в сверке.

При проведении сверки с налоговой по НДФЛ через СБИС необходимо предоставить все необходимые документы, обеспечить правильное заполнение деклараций и предоставление корректных данных. В случае отсутствия необходимых документов, наличия сомнений или противоречий, а также при неправильно заполненных декларациях или указании некорректных данных, налоговая служба может отказать в проведении сверки.