Ипотечный договор и договор купли-продажи являются двумя важными юридическими документами в процессе приобретения жилья с помощью кредита в ВТБ банке. Ипотечный договор регулирует отношения между заемщиком и банком, а договор купли-продажи оформляет передачу права собственности на недвижимость. В обоих случаях необходимо тщательно ознакомиться с условиями и правовыми нюансами, чтобы избежать потенциальных проблем и обеспечить безопасность для всех сторон сделки.

Последствия подписания договора

Подписание ипотечного договора или договора купли-продажи в ВТБ Банке может иметь ряд последствий для всех сторон сделки. Важно быть в курсе этих последствий и учитывать их при принятии решения о подписании договора.

1. Юридические обязательства

После подписания договора, все стороны обязуются выполнять свои юридические обязательства, указанные в договоре. Несоблюдение этих обязательств может привести к юридическим последствиям, включая штрафные санкции, потерю прав или возможных исков со стороны других сторон.

2. Финансовые обязательства

Подписание договора обычно влечет за собой финансовые обязательства. Например, при подписании ипотечного договора, заемщик обязуется выплачивать кредитные платежи в установленные сроки, включая проценты по кредиту. Неспособность или задержка в оплате может привести к пени, штрафам и даже потере имущества.

3. Правовая защита

Подписание договора также дает сторонам возможность обратиться за правовой защитой в случае нарушения или неисполнения обязательств другой стороной. Наличие подписанного договора упрощает процесс разрешения конфликтов и помогает защитить свои интересы в суде.

4. Изменение условий

Иногда после подписания договора могут возникнуть ситуации, когда необходимо изменить условия договора. Это может быть связано с изменением финансовой ситуации сторон, изменением законодательства или другими обстоятельствами. В этом случае стороны могут вносить изменения в договор путем согласования их в письменной форме.

5. Расторжение договора

При подписании договора следует учитывать возможность его расторжения. Расторжение договора может произойти по соглашению сторон или при наличии оснований, предусмотренных законом. В случае расторжения договора могут возникнуть дополнительные правовые и финансовые последствия, которые также следует учесть.

В целом, подписание ипотечного договора или договора купли-продажи в ВТБ Банке имеет значительные последствия для всех сторон. Важно перед подписанием договора тщательно обдумать все возможные последствия, обратиться к специалистам для консультации и убедиться в своей готовности к выполнению всех обязательств, указанных в договоре.

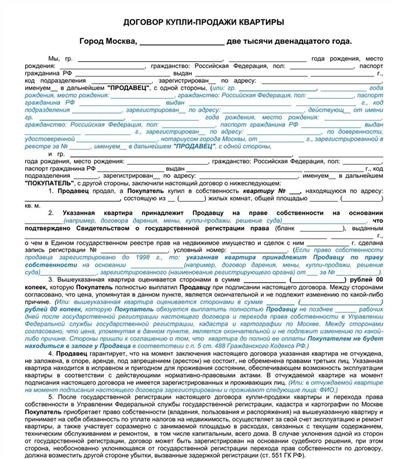

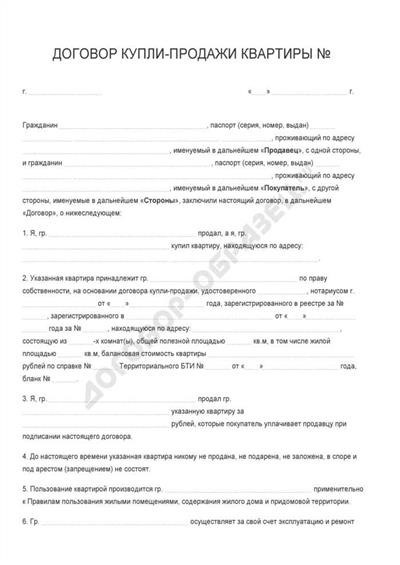

Процесс заполнения ипотечного договора пошагово

Шаг 1: Определение сторон

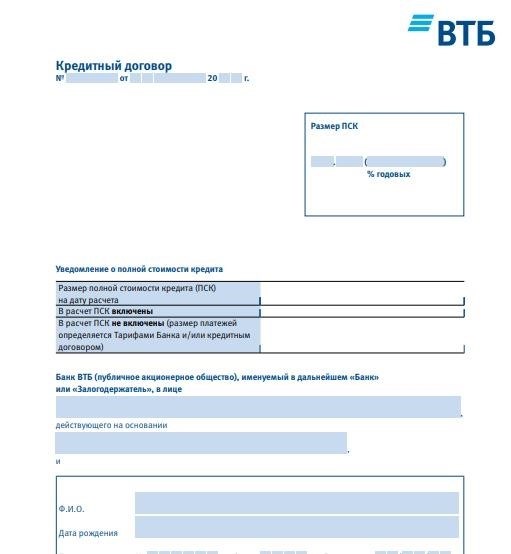

Первым шагом в заполнении ипотечного договора является указание сторон, кто является заемщиком (покупателем недвижимости) и кто является кредитором (банком). В договоре должна быть четко указана информация о сторонах, их наименование и место нахождения.

Шаг 2: Описание объекта ипотеки

На втором шаге необходимо описать объект ипотеки — недвижимость, которая служит обеспечением по кредиту. Рекомендуется указывать точный адрес, площадь, вид недвижимости (квартира, дом, земельный участок) и другие характеристики, которые могут быть необходимы для полного его определения.

Шаг 3: Форма предоставляемого кредита

Третий важный шаг — указать форму предоставляемого кредита. Здесь речь идет о сумме кредита, его сроке, процентной ставке и других условиях. Данный пункт должен быть четким и понятным для обеих сторон, чтобы избежать возможных споров в будущем.

Шаг 4: График погашения кредита

Четвертый шаг — определить график погашения кредита. Здесь указывается каким образом будет осуществляться погашение кредита — ежемесячными платежами, разовым платежом или другим способом. Также в данном разделе может быть указана информация о неустойках, штрафах и других возможных санкциях в случае нарушения условий договора.

Шаг 5: Права и обязанности сторон

Пятый шаг — определить права и обязанности обеих сторон. Здесь важно указать, какие документы и справки заемщик должен предоставить банку, права банка в случае нарушения условий договора, а также другие вопросы, связанные с правами и обязанностями сторон.

Шаг 6: Прочие условия

Как шестой шаг, в ипотечном договоре необходимо предусмотреть раздел с прочими условиями. В данном разделе могут быть указаны дополнительные условия, не предусмотренные в предыдущих пунктах, а также различные специфические условия, связанные с конкретной сделкой или регионом.

Шаг 7: Подпись сторон

Последним шагом в заполнении ипотечного договора является подписание сторонами. Заемщик и представитель банка должны подписать договор, а также указать дату подписания. При этом необходимо следить за правильностью и четкостью подписи, чтобы документ был законно действительным.

Что говорит закон

Законодательство Российской Федерации содержит ряд норм и правил, которые регулируют ипотечные договоры и договоры купли-продажи в ВТБ Банке. Несоблюдение этих законов может привести к непредвиденным последствиям для сторон сделки.

Обязательные условия ипотечного договора в ВТБ Банке

- Одним из обязательных условий ипотечного договора является указание на объект недвижимости, который является предметом заключаемой сделки. Должны быть указаны адрес и характеристики данного объекта.

- Ипотечный договор должен содержать информацию о сторонах сделки: заемщике и банке. Должны быть указаны их данные: полное наименование, адрес, реквизиты.

- Указывается сумма кредита, ставка по кредиту, срок погашения и иные финансовые условия, которые должен соблюдать заемщик.

- В ипотечном договоре также должны присутствовать условия об использовании недвижимости, об ограничениях на ее продажу или сдачу в аренду до полного погашения кредита.

- Ипотечный договор обязательно содержит пункты о порядке страхования объекта недвижимости, о возможности досрочного погашения кредита, о последствиях неисполнения обязательств по договору.

Основные моменты договора купли-продажи в ВТБ Банке

| Моменты | Важное |

|---|---|

| Передача имущества | Договор должен прописывать момент передачи недвижимости от продавца к покупателю и условия, включая необходимую документацию и сроки. |

| Оплата | Указывается сумма и способы оплаты, условия рассрочки или ипотеки, если они применяются. |

| Гарантии прав на объект | Договор должен содержать информацию о гарантии прав на объект, отсутствии обременений и залогов. |

| Ответственность сторон | Важно определить ответственность продавца и покупателя в случае нарушения условий договора. |

Подводные камни, о которых нужно знать

Ниже представлен список важных аспектов, о которых нужно помнить при оформлении ипотечного договора:

1. Стоимость ипотеки

Перед оформлением ипотеки, необходимо тщательно изучить все условия кредитования, включая ставку по кредиту, размер ежемесячных платежей, срок кредитования и дополнительные комиссии. Убедитесь, что вы понимаете все расходы, связанные с ипотекой, прежде чем подписывать договор.

2. Понимание договора

Перед подписанием ипотечного договора, важно внимательно прочитать все условия и положения. Если у вас возникнут вопросы или сомнения, не стесняйтесь обратиться за юридической консультацией.

3. Ограничения и обязательства

Ипотечный договор может содержать определенные ограничения и обязательства, которые вам нужно будет соблюдать. Например, есть возможность, что вы не сможете сдавать купленную недвижимость в аренду без согласия банка. Перед подписанием договора, убедитесь, что вы полностью понимаете все эти ограничения и готовы к их соблюдению.

4. Платежная дисциплина

Ипотека является долгосрочным финансовым обязательством. Помните, что пропуск платежей может привести к негативным последствиям, таким как арест недвижимости и рост долга. Убедитесь, что ваши финансы позволяют покрывать регулярные выплаты.

5. Дополнительные расходы

Помимо ежемесячных выплат по ипотеке, владельца недвижимости могут ждать и другие расходы, такие как коммунальные платежи, налоги на недвижимость и страховка. Учитывайте эти затраты при планировании своего бюджета.

6. Риск потери недвижимости

В случае невыполнения финансовых обязательств согласно договору, банк имеет право приступить к процедуре принудительной продажи недвижимости. Убедитесь в своей финансовой стабильности и готовности к возможным рискам.

Заключая ипотечный договор и договор купли-продажи в ВТБ Банке, помните о рисках и подводных камнях, чтобы сделка прошла гладко и без неприятностей.

Важные советы и рекомендации специалистов по ипотечному договору и договору купли-продажи в ВТБ Банке

1. Ипотечный договор:

- Тщательно ознакомьтесь со всеми условиями и требованиями банка относительно кредита. Познакомьтесь с процентными ставками, суммой кредита, периодом погашения и возможными санкциями по просрочке.

- Обратите особое внимание на условия страхования недвижимости. Узнайте, требуется ли от вас страхование и какие именно услуги страховой компании предоставляются в рамках ипотечного договора.

- Ознакомьтесь с условиями досрочного погашения кредита, если вы планируете сделать досрочные платежи. Узнайте, какие штрафы или комиссии предусмотрены в этом случае.

2. Договор купли-продажи:

- Проверьте документы на недвижимость, которую вы собираетесь приобрести. Убедитесь, что продавец является законным владельцем и имеет право продать объект.

- Ознакомьтесь со всеми условиями договора купли-продажи, включая стоимость объекта, сроки передачи и ответственность сторон.

- При необходимости обратитесь к специалистам, чтобы проверить юридическую чистоту недвижимости, а также соответствие договора купли-продажи действующему законодательству.

Не забывайте, что ипотечный договор и договор купли-продажи являются важными юридическими документами, которые регулируют отношения между банком, продавцом и покупателем недвижимости. Вышеуказанные советы помогут вам избежать неприятных ситуаций и защитить свои интересы.

Виды ипотечных договоров

1. Договор ипотеки

Договор ипотеки заключается между заемщиком и кредитором (банком) и устанавливает права и обязанности сторон по предоставлению займа под залог недвижимости. В этом договоре оговариваются сроки, проценты и условия погашения кредита, а также права и обязанности сторон в случае неисполнения обязательств.

2. Договор ипотечного залога

Договор ипотечного залога является основой для установления залога на имущество заемщика в пользу кредитора (банка). В нем указываются условия залога, такие как срок залога, сумма залога, условия использования и учета заложенной недвижимости. Этот договор также регулирует процедуры, связанные с предоставлением и возвратом займа.

3. Договор об ипотекарном кредите

Договор об ипотекарном кредите заключается между заемщиком и кредитором (например, банком) и устанавливает условия предоставления и использования кредитных средств под залог недвижимости. В этом договоре оговариваются сумма кредита, процентная ставка, сроки погашения и др. условия кредитования.

4. Договор купли-продажи с ипотекой

Договор купли-продажи с ипотекой возникает при приобретении недвижимости с использованием ипотечного кредита. Он заключается между продавцом и покупателем недвижимости и устанавливает условия сделки, включая цену, сроки, условия передачи права собственности и др. Особенностью этого договора является наличие ипотечного залога на приобретаемое имущество в пользу кредитора.

| Вид договора | Участники | Цели | Условия |

|---|---|---|---|

| Договор ипотеки | Заемщик, кредитор | Получение ипотечного кредита | Проценты, сроки погашения, права и обязанности сторон |

| Договор ипотечного залога | Заемщик, кредитор | Обеспечение кредита имуществом заемщика | Сумма залога, срок залога, права и обязанности сторон |

| Договор об ипотекарном кредите | Заемщик, кредитор | Получение средств под залог недвижимости | Сумма кредита, процентная ставка, сроки погашения, условия кредитования |

| Договор купли-продажи с ипотекой | Продавец, покупатель, кредитор | Приобретение недвижимости с использованием ипотечного кредита | Цена, сроки, условия передачи права собственности, ипотечный залог |

Ипотечные договоры являются важным инструментом для реализации ипотечного кредитования. Они обеспечивают защиту прав и интересов сторон и являются основой для заключения сделок с недвижимостью.

Другая важная информация по сделке

Помимо основных аспектов, которые необходимо учесть при заключении ипотечного договора или договора купли-продажи с ВТБ Банком, есть и другая важная информация, которую необходимо учитывать. Она связана с различными аспектами самой сделки, а также с дополнительными возможностями, которые может предоставить банк.

Дополнительные расходы

Помимо стоимости недвижимости и процентной ставки по кредиту, важно учесть и другие расходы, связанные с сделкой. К ним можно отнести:

- Оценка стоимости недвижимости. Банк может потребовать проведения оценки объекта недвижимости для определения его рыночной стоимости.

- Страхование. Часто банк требует страхования имущества или жизни заёмщика для минимизации рисков, связанных с кредитом.

- Комиссии. Вплоть до оформления документов, за использование страховых услуг, выдачу справок и т.д.

- Нотариальные расходы. Зависят от стоимости недвижимого имущества и региональных особенностей.

Дополнительные возможности

ВТБ Банк предоставляет не только услуги по выдаче ипотечных кредитов, но и различные дополнительные возможности, которые могут быть полезны при сделке:

- Консультационная поддержка. Банк может предоставить профессиональные консультации и рекомендации по сделке и выбору недвижимости.

- Финансовое планирование. Специалисты банка помогут разработать индивидуальный финансовый план, основываясь на ваших возможностях и потребностях.

- Досрочное погашение. ВТБ Банк предоставляет возможность досрочного погашения кредита без штрафных санкций.

Возможность рефинансирования

В случае, если у вас уже есть ипотечный кредит в другом банке, ВТБ Банк предлагает возможность рефинансирования. Это позволяет снизить процентную ставку по кредиту и снизить ежемесячные платежи.

Снижение процентной ставки

При условии выполнения определенных условий (например, полное досрочное погашение кредита) ВТБ Банк может предоставить скидку на процентную ставку. Это может существенно снизить стоимость кредита в целом.

Подводные камни и скрытые угрозы ипотечного договора

1. Преждевременное погашение кредита

Некоторые банки включают в ипотечные договоры условия, согласно которым заемщик обязан выплатить штраф в случае преждевременного погашения кредита. Штраф может быть значительным и составлять определенный процент от оставшейся суммы долга. Перед подписанием ипотечного договора необходимо внимательно изучить условия погашения кредита и убедиться, что штрафы отсутствуют или минимальны.

2. Скрытые комиссии и платежи

Некоторые банки могут включать в ипотечные договоры скрытые комиссии и платежи, которые заемщик может не заметить при первом ознакомлении с документом. Они могут быть связаны с обслуживанием кредита, страховками или другими дополнительными услугами. Перед подписанием ипотечного договора необходимо внимательно изучить все пункты и обратиться к юристу или финансовому консультанту, чтобы избежать неожиданных расходов в будущем.

3. Изменение ставок по кредиту

Ипотечные договоры могут содержать условия, согласно которым банк имеет право изменять процентные ставки по кредиту в течение срока его действия. Это может привести к значительному увеличению ежемесячных платежей и общей суммы, которую заемщик должен будет выплатить. Перед подписанием ипотечного договора необходимо обратить внимание на условия изменения ставок и оценить свою финансовую способность погашать кредит в случае их роста.

4. Условия страхования недвижимости

Многие ипотечные договоры требуют страхования недвижимости. Однако, условия такого страхования могут различаться в зависимости от банка. Некоторые банки могут навязывать свои страховые компании, что может привести к необходимости выплаты дополнительных средств за страховку. Перед подписанием ипотечного договора необходимо ознакомиться с условиями страхования и убедиться, что они отвечают вашим потребностям.

5. Потеря недвижимости

При невозможности заемщика выплатить кредит, банк имеет право предъявить иск на выселение и продажу недвижимости для погашения задолженности. Это может привести к потере собственности и финансовым трудностям. Перед подписанием ипотечного договора необходимо внимательно оценить свою финансовую способность погасить кредит и принять решение, основываясь на реалистичной оценке своих возможностей.

Основная часть договора ипотеки

1. Идентификационные данные сторон

В основной части договора ипотеки должны быть указаны идентификационные данные сторон — заемщика и ипотечного кредитора. Эти данные включают полное наименование организации или фамилию, имя, отчество физического лица, а также место жительства или место нахождения юридического лица.

2. Описание недвижимого имущества

Договор ипотеки должен содержать описание недвижимости, которая является предметом ипотеки. В описании должны быть указаны характеристики объекта, такие как адрес, площадь, год постройки и другие особенности. Также может быть приложен ипотечный оценочный отчет, который определяет рыночную стоимость недвижимости.

3. Сумма и условия кредитования

Основная часть договора ипотеки должна содержать информацию о сумме кредита и условиях его предоставления. В частности, указывается процентная ставка, срок кредитования, график погашения и правила начисления процентов. Также указывается валюта, в которой производится расчет по договору.

4. Права и обязанности сторон

Договор ипотеки должен четко определить права и обязанности заемщика и ипотечного кредитора. К заемщику относятся, например, обязанность своевременного погашения задолженности, подача отчетности, предоставление дополнительной информации и др. К ипотечному кредитору относятся право требовать погашения задолженности, удерживать проценты, обеспечивающие ипотеку и регулируют порядок внесения изменений в договор.

5. Порядок предъявления и удовлетворения требований

Договор ипотеки должен содержать положения о порядке предъявления и удовлетворения требований сторонами. В частности, указывается порядок предъявления требования о погашении кредита, удовлетворения требований по ипотеке, расторжения договора и другие важные моменты, влияющие на исполнение договора.

Таким образом, основная часть договора ипотеки является основным документом, который определяет права и обязанности сторон и устанавливает основные условия ипотечного кредитования.

Порядок выдачи и обслуживания ипотеки

1. Выдача ипотеки

Первым этапом процесса ипотечного кредитования является выдача ипотеки.

- Клиент обращается в банк с заявкой на получение ипотечного кредита.

- Банк проводит анализ заявки и оценивает платежеспособность клиента.

- В случае одобрения заявки, клиент и банк заключают ипотечный договор, который регулирует права и обязанности сторон.

- Банк выдает клиенту кредит под залог недвижимости.

2. Обслуживание ипотеки

После получения ипотечного кредита клиент обязан производить ежемесячные платежи в банк по графику, установленному в ипотечном договоре.

- Клиент должен своевременно вносить платежи в соответствии с графиком, установленным в договоре.

- Платежи могут производиться наличными или через системы электронных платежей.

- Банк осуществляет контроль за своевременным поступлением платежей и в случае их несвоевременного поступления может применять штрафные санкции.

- Если клиент не в состоянии своевременно выполнять платежи, он может обратиться в банк с просьбой о реструктуризации или перефинансировании кредита.

Цитата: «Своевременное и исправное погашение ипотечного кредита является ключевым моментом для поддержания хорошей кредитной истории и сохранения имущества, находящегося под залогом».