Расчет и уплата налога на доходы физических лиц (НДФЛ) является обязанностью работодателя. Однако нередко возникают ситуации, когда после увольнения работник оказывается в ситуации, когда ему не были учтены налоговые ставки или не было уплачено достаточное количество НДФЛ. В таких случаях уволенные сотрудники могут прибегнуть к определенным действиям, чтобы урегулировать эту проблему и защитить свои права.

Шаг 5: Обращение в суд

Если работодатель не зачислил удержанный НДФЛ после увольнения, можно рассмотреть возможность обратиться в суд. В этом случае следует учесть несколько важных моментов, чтобы увеличить шансы на положительное решение суда.

Шаг 1: Подготовка документов

Перед обращением в суд необходимо подготовить следующие документы:

- копию трудового договора;

- копию приказа о увольнении;

- подтверждающие документы о начислении и удержании НДФЛ;

- письменные обращения к работодателю с требованием зачислить удержанный НДФЛ;

- доказательства оплаты актуальных налоговых обязательств (если есть).

Шаг 2: Консультация с юристом

Рекомендуется проконсультироваться с опытным юристом, который поможет оценить шансы на положительное решение суда. Юрист поможет правильно оформить и подготовить исковое заявление, а также даст рекомендации о необходимых доказательствах и стратегии ведения дела.

Шаг 3: Подача искового заявления

После подготовки документов и консультации с юристом можно подать исковое заявление в суд. В исковом заявлении следует указать все факты и обстоятельства дела, а также требование о взыскании недоимки Удержанного НДФЛ.

Шаг 4: Участие в судебных заседаниях

После подачи искового заявления будут назначены судебные заседания. Важно присутствовать на каждом заседании лично или через своего представителя (адвоката). Во время заседания следует представлять доказательства и аргументы в пользу своей позиции.

Шаг 5: Исполнение решения суда

Если суд принял решение в вашу пользу и признал правоту ваших требований, работодатель обязан выплатить удержанный в размере недоустойчивого ндфл. В случае невыполнения работодателем решения суда, можно обратиться в исполнительную службу судебных приставов для принудительного исполнения решения.

Обращение в суд может быть длительным и сложным процессом, который требует знаний и опыта в юридической сфере. Поэтому важно обратиться за помощью к квалифицированному юристу, который поможет вам защитить свои права и получить справедливость.

Варианты удержания долга по НДФЛ

Удержание долга по НДФЛ может производиться различными способами, в зависимости от ситуации и возможностей работодателя. Рассмотрим основные варианты:

1. Удержание суммы долга из заработной платы

Работодатель имеет право удержать определенную сумму из зарплаты сотрудника, если у сотрудника имеются неуплаченные налоги по НДФЛ. Удержание происходит в соответствии с законодательством и после предварительного уведомления работника о задолженности.

2. Погашение долга путем перечисления из денежных средств, находящихся на банковском счете работника

Если у сотрудника имеется недоуплаченный НДФЛ и на его банковском счете имеются достаточные средства, работодатель может запросить банк о перечислении части этих средств для погашения долга. При этом, работодатель должен предоставить документы, подтверждающие необходимость такой операции.

3. Удержание долга с использованием иных источников

В случае, если работник уволился и у него имеется недоуплаченный НДФЛ, работодатель может обратиться в суд с иском о взыскании задолженности. При этом, суд может принять решение о списании с задолженности с банковских счетов, имущества или других источников работника для погашения долга по НДФЛ.

Таким образом, работодатель имеет несколько вариантов для удержания долга по НДФЛ у уволенного сотрудника. Важно при этом соблюдать правила и предписания, установленные законодательством, чтобы избежать конфликтов и проблем с работником.

Как исправить ошибку с удержанием НДФЛ

1. Своевременно обратитесь к работодателю

Если у вас возникла проблема с удержанием НДФЛ, первым шагом будет обратиться к работодателю и уведомить его о ситуации. Предоставьте документы и доказательства, подтверждающие ошибочное удержание налога, например, выписку из заработной платы, где указана неправильная сумма удержания.

2. Запросите исправление у работодателя

После обращения к работодателю, запросите исправление ситуации. Работодатель должен принять меры по корректировке вашей зарплаты и удержания НДФЛ. Убедитесь, что вы общаетесь с отделом кадров или финансового отдела, ответственным за выплаты и удержания.

3. Предоставьте все необходимые документы

Для того чтобы работодатель мог правильно исправить ошибку с удержанием НДФЛ, вам могут потребоваться следующие документы:

- Копия трудового договора

- Выписка из заработной платы с указанием ошибочного удержания

- Другие документы, подтверждающие причину ошибки и необходимость ее исправления

4. Следите за процессом исправления

После предоставления всех необходимых документов, следите за процессом исправления ошибки. Запрашивайте информацию у работодателя и уточняйте сроки, в которые ошибка будет исправлена. Обязательно сохраняйте копии всех письменных обращений и ответов.

5. Обратитесь в налоговую службу в случае невыполнения работодателем

Если работодатель не исправляет ошибку с удержанием НДФЛ или это затягивается на длительное время, вам следует обратиться в налоговую службу со своими доказательствами и обращением. Налоговая служба проведет проверку и примет меры по восстановлению вашего права на правильное удержание налога.

Ошибки с удержанием НДФЛ могут возникать в работе любой компании, и важно знать, как правильно решить такую ситуацию. Важно помнить, что вы имеете право на правильное удержание налога и его исправление, а работодатель обязан исправить свою ошибку.

Как исправить ошибку, если забыли удержать НДФЛ

1. Сообщите работодателю о совершенной ошибке

Первым шагом при обнаружении ошибки в удержании НДФЛ является обращение к вашему работодателю. Сообщите ему о случившейся ситуации, уточните причину ошибки и попросите исправить ситуацию. Обычно работодатели внимательно относятся к таким заявлениям и предпринимают необходимые действия для исправления ошибки.

2. Составьте заявление об исправлении

Если ваш работодатель не реагирует на ваши просьбы или не исправляет ошибку в удержании НДФЛ, вам необходимо составить заявление об исправлении. В заявлении укажите детали вашего случая, причину ошибки, а также поясните, что в соответствии с действующим законодательством сумма НДФЛ должна быть удержана с вашей заработной платы. Приложите к заявлению все необходимые документы, подтверждающие вашу правоту.

3. Обратитесь к налоговой инспекции

Если работодатель не реагирует на ваше заявление или отказывается исправлять ошибку, вы можете обратиться к налоговой инспекции. Подайте жалобу в налоговую инспекцию, приложите все необходимые документы и объясните ситуацию. Налоговая инспекция проведет сверку данных и проверит удержания по НДФЛ. В случае подтверждения ошибки работодателя, налоговая инспекция потребует от него уплатить недостающую сумму.

4. Исправьте ошибку при подаче декларации

Если удержания по НДФЛ не были совершены или не были полностью удержаны, вы должны исправить эту ошибку при подаче налоговой декларации. Укажите сумму дохода, по которой не было удержано НДФЛ, и заполните соответствующие графы в декларации. Таким образом, вы сможете уплатить НДФЛ самостоятельно и избежать проблем с налоговой инспекцией в будущем.

5. Обратитесь к юристу по налоговым вопросам

В случае сложностей или необходимости дополнительной помощи, вы можете обратиться к юристу, специализирующемуся на налоговых вопросах. Он сможет оказать вам квалифицированную помощь, представить ваши интересы и помочь решить проблему с удержанием НДФЛ.

Шаг 2: Проверка декларации

Важно внимательно изучить все детали вашей декларации с целью выявления возможных ошибок или упущений. Используйте следующие рекомендации для проверки декларации:

- Тщательно проверьте все ваши доходы, которые были указаны в декларации. Убедитесь, что они все правильно указаны и не пропущены.

- Проверьте, что ваши налоговые вычеты и льготы правильно учтены. Они могут включать декларируемые расходы, налоговые вычеты на детей, льготы по ипотеке и другие.

- Убедитесь, что все информация о вашем месте работы и доходе правильно указана. Проверьте правильность указания наименования работодателя, суммы дохода, удержаний и прочей информации.

- Проверьте правильность заполнения разделов декларации, таких как информация о налоговой резидентности, банковских счетах, имуществе и прочее.

Если вы обнаружите ошибки или недочеты в вашей декларации, то следует принять меры по их исправлению. Вот несколько действий, которые могут быть предприняты:

- Свяжитесь с налоговым инспектором или квалифицированным юристом для получения консультации и помощи в исправлении ошибок.

- Подготовьте и подайте письменное объяснение, в котором вы детально описываете ошибки и предоставляете необходимые доказательства.

- Исправьте декларацию и внесите все необходимые изменения, после чего подайте ее повторно.

- Следите за ходом рассмотрения вашего обращения и участвуйте активно в процессе обжалования.

Проверка декларации — это важный шаг на пути к решению проблемы с неудержанной НДФЛ при увольнении. Будьте внимательны и настойчивы, следите за правильностью заполнения, и в случае ошибок принимайте меры по их исправлению.

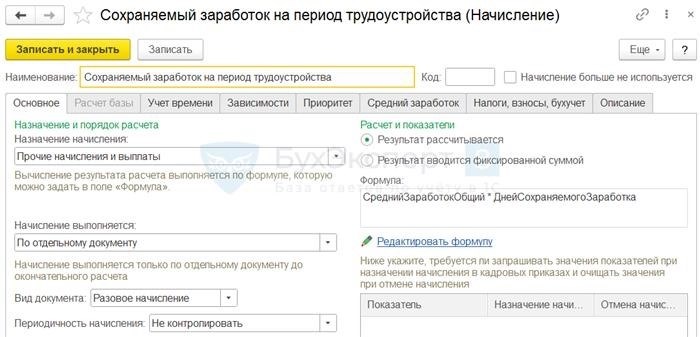

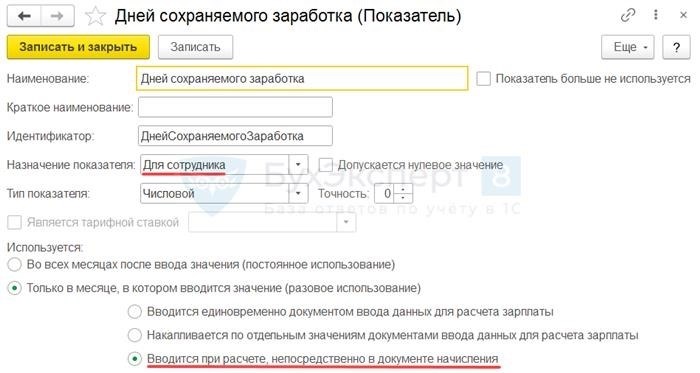

Пример 2. Удержание долга по НДФЛ с помощью отдельного начисления

Удержание долга по налогу на доходы физических лиц (НДФЛ) возможно с помощью отдельного начисления, когда работодатель не смог произвести удержание в полном объеме вместе с заработной платой. В таком случае, сумма долга по НДФЛ начисляется отдельно и подлежит удержанию.

Процесс удержания долга по НДФЛ с помощью отдельного начисления

Для удержания долга по НДФЛ с помощью отдельного начисления необходимо выполнить следующие шаги:

- Определить сумму долга по НДФЛ, которую не удалось удержать с заработной платы уволенного сотрудника. Данная сумма должна быть включена в отдельное начисление.

- Составить отдельное начисление с указанием суммы долга по НДФЛ и причины, по которым не удалось провести удержание вместе с заработной платой.

- Уведомить уволенного сотрудника о необходимости уплаты долга по НДФЛ и предоставить ему копию отдельного начисления.

- Уволенный сотрудник должен внести оплату долга по НДФЛ отдельным платежом в соответствии с указаниями работодателя.

- После получения оплаты долга, работодатель должен учесть его в бухгалтерии и подтвердить факт погашения долга по НДФЛ.

Важно знать

Удержание долга по НДФЛ с помощью отдельного начисления является одним из способов погашения задолженности по налогу. В обязанности работодателя входит своевременное осуществление удержания налога у сотрудников и передача его в бюджет. Поэтому важно следить за правильностью начисления и своевременным удержанием налога.

Шаг 3: Заполнение заявления

1. Скачайте бланк заявления

Прежде чем начать заполнять заявление, вам необходимо скачать бланк. Вы можете найти его на официальном сайте налоговой службы или воспользоваться специализированными ресурсами.

2. Внимательно прочитайте инструкцию

Перед заполнением заявления внимательно ознакомьтесь с инструкцией, прилагаемой к бланку. Она поможет вам понять, какие данные и документы требуются, а также как правильно оформить заявление.

3. Подготовьте необходимые документы

Перед заполнением заявления убедитесь, что у вас есть все необходимые документы, подтверждающие факт удержания НДФЛ. Это могут быть копии трудового договора, приказа об увольнении, справки о доходах и другие документы.

4. Заполните заявление

Теперь перейдите к заполнению заявления. Внимательно следуйте указаниям в инструкции и заполняйте все поля, предоставляя точные и полные сведения.

5. Проверьте правильность заполнения

После того, как вы заполнили заявление, внимательно проверьте его на правильность и отсутствие ошибок. Убедитесь, что все данные указаны верно и соответствуют предоставленным документам.

6. Завершите формирование документа

После проверки правильности заполнения, завершите формирование документа. На этом этапе вам может потребоваться распечатать заявление, подписать его и предоставить в налоговую службу вместе с остальными документами.

7. Храните копию документов и отслеживайте статус заявления

Не забудьте сделать копию всех документов, предоставленных в налоговую службу. Также важно отслеживать статус вашего заявления. Если вам потребуется дополнительная информация или документы, будьте готовы предоставить их в кратчайшие сроки.

Заполнение заявления является основным шагом в процессе решения проблемы с удержанным НДФЛ. Оно требует внимательности и точности в представлении информации, поэтому будьте внимательны и следуйте инструкции.

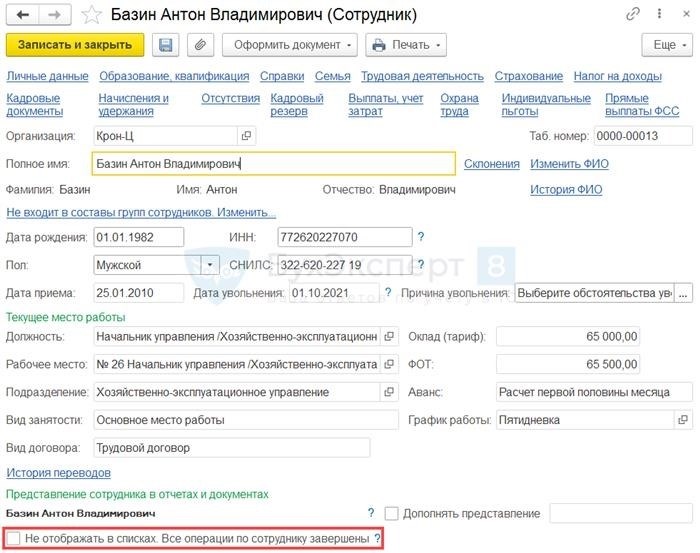

Пример 1. Удержание долга по НДФЛ с использованием документа-исправления «Увольнение»

При увольнении сотрудника, работодатель обязан удержать и перечислить в бюджет сумму НДФЛ, предусмотренную законодательством. Однако, иногда работодатель не доудерживает или ошибочно удерживает этот долг. Если вы столкнулись с такой ситуацией, то следующий пример может быть полезен вам.

Шаг 1: Подготовка документа-исправления «Увольнение»

Для удержания долга по НДФЛ в случае увольнения, необходимо составить документ-исправление «Увольнение» и получить его подпись от работника. В этом документе должны быть указаны:

- ФИО сотрудника;

- Дата увольнения;

- Сумма НДФЛ, которую работник согласен уплатить;

- Способ уплаты этой суммы (например, перечислением налогового агента).

Шаг 2: Проверка правильности удержания долга

Прежде чем производить удержание долга по НДФЛ, необходимо тщательно проверить правильность расчета суммы долга. Для этого следует обратиться к соответствующим законодательным актам, в том числе к Налоговому кодексу Российской Федерации.

Шаг 3: Удержание долга по НДФЛ

После подтверждения правильности удержания долга, работодатель осуществляет соответствующее списание со счета сотрудника. Если возможно, лучше всего сделать это в тот же день, когда выплачивается заработная плата.

Шаг 4: Подтверждение удержания долга

Чтобы избежать споров и недоразумений, рекомендуется предоставить сотруднику подтверждающий документ об удержании долга по НДФЛ. Это может быть выписка из банковской выписки, копия акта списания или другой аналогичный документ.

Шаг 5: Разъяснение сотруднику

Важно разъяснить сотруднику причины удержания долга по НДФЛ и ответить на все его вопросы. При необходимости можно предоставить сотруднику консультацию у специалиста (юриста или бухгалтера).

Соблюдая вышеприведенные шаги, вы можете осуществить удержание долга по НДФЛ с использованием документа-исправления «Увольнение». В случае возникновения спорных ситуаций, рекомендуется обратиться к юристу или другому специалисту в области трудового и налогового права для получения консультации и решения проблемы.