В России введена новая мера безопасности при выдаче кредитных карт — банки будут звонить непосредственно начальникам заявителей для проверки информации о доходах и подтверждения личности. Такая практика поможет усилить меры против мошенничества и снизить риски банков. Клиенты, подавшие заявку на кредитную карту, должны быть готовы к тому, что их начальник может быть задействован в процессе проверки. Это новшество привлечет больше внимания к финансовым операциям и поможет банкам лучше защитить своих клиентов.

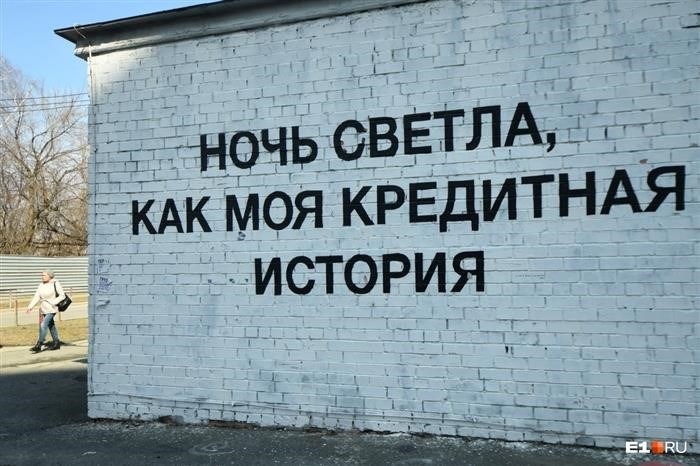

Опасна ли непрошеная кредитка?

1. Причины получения непрошеной кредитки

Существует несколько возможных причин появления непрошеной кредитной карты:

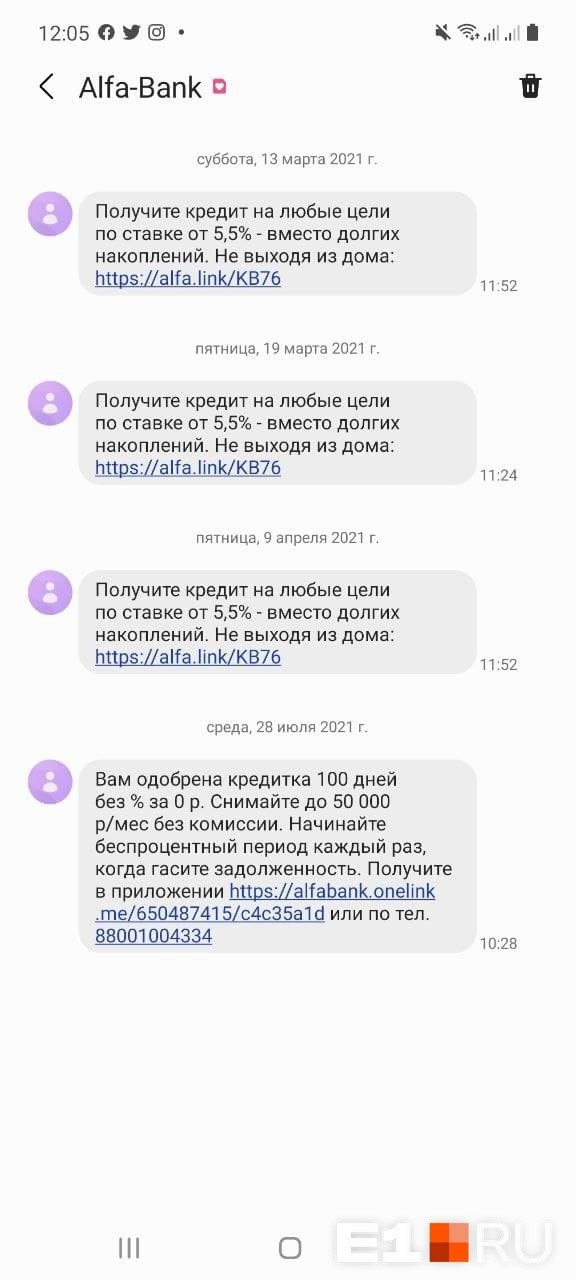

- Маркетинговые стратегии банков: банки иногда рассылают предварительно одобренные кредитки в надежде на то, что получатель воспользуется ими;

- Случайность: ошибки могут быть причиной получения непрошеной кредитки;

- Мошенничество: в некоторых случаях, непрошеная кредитка может быть связана с мошеннической деятельностью.

2. Возможные риски

Непрошеная кредитка может представлять определенные риски:

- Потенциальная угроза безопасности: если получатель непрошеной кредитки не был вовлечен в процесс ее получения, это может означать возможность несанкционированного доступа к личным данным и финансовым средствам;

- Дополнительные расходы: с использованием непрошеной кредитки могут возникнуть дополнительные расходы в виде процентов по кредиту и других комиссий;

- Повышенный риск мошенничества: непрошеная кредитка может быть связана с мошеннической деятельностью, что может привести к угрозе финансовой безопасности.

3. Действия при получении непрошеной кредитки

В случае получения непрошеной кредитки, рекомендуется предпринять следующие действия:

- Свяжитесь с банком: обратитесь в банк, от которого была получена кредитка, и сообщите о ситуации;

- Заморозьте или закройте карту: попросите банк заморозить или закрыть непрошеную кредитку, чтобы предотвратить возможные последствия;

- Проверьте свои финансовые учетные записи: регулярно проверяйте свои банковские и финансовые учетные записи, чтобы выявить любые несанкционированные транзакции;

- Установите меры безопасности: обновите пароли и установите дополнительные меры безопасности, чтобы защитить свои финансовые данные.

4. Как избежать получения непрошеной кредитки

Чтобы избежать получения непрошеной кредитной карты, можно принять следующие меры:

- Отказаться от предложений банка: если вы не заинтересованы в получении новой кредитки, откажитесь от предложений банков;

- Периодически проверяйте свою кредитную историю: проверяйте свою кредитную историю, чтобы своевременно заметить любые несанкционированные открытия кредитных счетов;

- Будьте внимательны при предоставлении личных данных: будьте осторожны при предоставлении своих личных данных и информации о кредитных картах;

- Сообщайте о возможных мошеннических действиях: если вы заподозрили мошенническую деятельность, сообщите об этом полиции и банку.

Брать или не брать?

Преимущества взятия кредита:

- Финансовая поддержка: кредит позволяет получить нужную сумму денег для осуществления планов и достижения целей, например, приобретение недвижимости или автомобиля, ремонт или обновление домашней техники и многое другое.

- Удобство: кредитные программы предлагают различные варианты погашения долга, что позволяет выбрать наиболее подходящий для вас график выплат.

- Улучшение кредитной истории: своевременное и исправное погашение кредита помогает улучшить вашу кредитную историю, что в будущем может стать преимуществом при получении других финансовых услуг.

Риски, связанные с взятием кредита:

- Высокие процентные ставки: кредиты часто сопровождаются высокими процентными ставками, что может существенно увеличить общую сумму выплат.

- Долгосрочные обязательства: при взятии кредита необходимо осознавать, что вы берете на себя долгосрочные финансовые обязательства, которые могут сказаться на вашей финансовой стабильности в будущем.

- Необходимость прохождения проверки: при оформлении кредита вы можете столкнуться с необходимостью прохождения проверки со стороны банка, включая проверку вашей кредитной истории и доходов.

В конечном счете, решение о взятии кредита зависит от ваших финансовых возможностей, целей и планов. Перед принятием решения рекомендуется внимательно оценить свои доходы и расходы, проанализировать предложения банков и взвесить все «за» и «против». Помните, что взятие кредита – это не только финансовая поддержка, но и серьезная ответственность, которую нужно быть готовым нести.

С чего все началось

История о том, как началось требование предварительного согласования с начальником для выпуска кредитной карты, имеет свои корни в неоднократных случаях злоупотребления данной услугой и мошенничества с использованием кредитных карт.

1. Происхождение кредитных карт

Идея кредитных карт впервые появилась в середине XX века. Первые пластиковые карты с магнитной полосой появились в США, а затем были успешно внедрены на других рынках. Банки предлагали своим клиентам кредитные карты, чтобы упростить процесс покупок и обеспечить кредитную линию.

2. Популярность использования кредитных карт

С годами кредитные карты приобрели огромную популярность. Они стали неотъемлемой частью платежных систем, позволяющих клиентам совершать покупки в любой точке мира. Благодаря удобству использования, они стали популярным способом оплаты товаров и услуг.

3. Рост мошенничества

Однако, с ростом популярности кредитных карт также возникла проблема мошенничества. Мошенники активно используют кредитные карты для совершения незаконных действий, таких как покупки на краденые категории товаров, снятие денег с чужих счетов и многое другое.

4. Защита от мошенничества

В связи с ростом случаев мошенничества, банки и кредитные организации начали внедрять различные меры безопасности для защиты своих клиентов. Одной из таких мер стала обязательная процедура предварительного согласования с начальником перед выпуском кредитной карты. Это позволяет более тщательно проверять заявки на кредит, уменьшает риск мошенничества и повышает надежность банковской системы.

5. Выпуск кредитной карты: когда звонят начальникам

Сегодня, при оформлении заявки на кредитную карту, банк проверяет не только кредитную историю клиента, но и требует согласование кредита с начальником. Такой подход позволяет убедиться в платежеспособности заявителя и уменьшить риск дефолта и мошенничества.

6. Преимущества предварительного согласования

Предварительное согласование кредита с начальником дает следующие преимущества:

- Повышение надежности и безопасности банковских операций.

- Уменьшение риска мошенничества.

- Улучшение контроля за процессом выдачи кредитной карты.

В итоге, требование предварительного согласования с начальником перед выпуском кредитной карты возникло в результате необходимости банков и кредитных организаций предотвращать мошенничество и обеспечивать надежность своих услуг. Такой подход позволяет защитить как клиентов, так и сами банки от финансовых рисков, связанных с использованием кредитных карт.

Как закрыть кредитную карту, навязанную банком

Шаг 1: Изучите условия договора

Прежде чем приступить к закрытию кредитной карты, важно ознакомиться с условиями договора, которые вы подписали при получении карты. Внимательно изучите разделы о закрытии и прекращении действия карты, чтобы понять, какие шаги вам нужно предпринять.

Шаг 2: Отмените автоматические платежи и переводы

Перед закрытием карты необходимо отменить все автоматические платежи или переводы, связанные с ней. Свяжитесь с поставщиками услуг или другими организациями, у которых вы авторизовали автоматические платежи, и сообщите им о необходимости изменить способ оплаты.

Шаг 3: Погасите задолженность

Перед закрытием кредитной карты необходимо погасить все задолженности по ней. Используйте свои средства или найдите альтернативный источник финансирования, чтобы полностью погасить баланс на карте. Если у вас есть вопросы о вашей задолженности или процессе погашения, обратитесь в банк для получения подробной информации.

Шаг 4: Подготовьте письменное уведомление

Для закрытия кредитной карты вы должны подготовить письменное уведомление для банка. Указывайте в уведомлении свои персональные данные, номер карты и причину закрытия. Помните, что письменное уведомление является заявлением и должно быть подписано вами.

Шаг 5: Отправьте уведомление банку

После подготовки письменного уведомления отправьте его банку. Лучше всего сделать это по почте с уведомлением о вручении или через специальную форму на сайте банка, если такая возможность предоставляется.

Шаг 6: Следите за процессом закрытия

Держите под контролем процесс закрытия кредитной карты. Проверяйте свой баланс и убедитесь, что задолженность полностью погашена. Если у вас возникнут вопросы или проблемы, свяжитесь с банком для получения дополнительной информации и поддержки.

Закрытие кредитной карты, навязанной банком, требует организации и последовательности действий. Следуя этим шагам, вы сможете успешно закрыть карту и сохранить свою финансовую независимость.

Как отказаться от предложения банка о выдаче кредитной карты

Предложения банков о получении кредитных карт могут быть навязчивыми и не всегда соответствовать потребностям клиента. Вот несколько способов, которые помогут отказаться от предложения банка о выдаче кредитной карты.

1. Ответить «нет» и объяснить причину

Простейший способ отказаться от предложения — сказать «нет». Однако банк все равно может продолжать настаивать на получении кредитной карты. Чтобы объяснить причину отказа, можно использовать такие аргументы:

- Необходимость контролировать свои расходы и избегать долговой нагрузки;

- Уже имеющаяся кредитная карта с удовлетворительными условиями;

- Предпочтение наличным деньгам или дебетовой карте;

- Недостаток доверия к банку, основанный на негативных отзывах или личном опыте.

2. Забронировать время

Если сказать «нет» не помогает, можно попросить банк забронировать время для окончательного решения. В течение этого времени можно продолжить исследовать другие предложения от разных банков и подумать о своих решениях.

3. Письменное заявление

Составление письменного заявления о том, что вы отказываетесь от предложения банка о выдаче кредитной карты, может быть эффективным способом подтвердить ваше решение и предотвратить дальнейшую навязчивость. В заявлении можно указать свое полное имя, данные паспорта и причину отказа.

4. Блокировка рекламы

Если вам постоянно приходят рекламные сообщения от банка, предлагающие оформить кредитную карту, можно заблокировать их отправителя или отписаться от рассылки. Это поможет снизить навязчивость со стороны банка.

5. Обратиться в Федеральную службу по надзору в сфере защиты прав потребителей и благополучия человека (Роспотребнадзор)

Если банк настаивает на предоставлении кредитной карты вопреки вашему желанию и необходимости, вы можете обратиться в Роспотребнадзор с жалобой на банк. Организация может взять меры для защиты ваших прав и предотвращения навязчивого поведения.

6. Обратиться к юристу

Если все остальные способы не приводят к желаемому результату, вы можете обратиться к юристу, специализирующемуся на защите прав потребителей. Он сможет оценить ситуацию и оказать профессиональную помощь в решении проблемы навязчивого предложения от банка.

Важно помнить, что банк не может насильно навязать вам кредитную карту, и вы имеете право отказаться от предложения, если оно не соответствует вашим потребностям. Следуя вышеуказанным советам, можно избежать навязчивости и подобных неприятностей.