Выписка из государственных информационных систем – это справка, содержащая полную информацию о финансовом и кредитном состоянии гражданина. При подаче заявки на кредит, выписка из госуслуг становится важным документом для банков, так как она обеспечивает надежные данные о кредитоспособности заявителя. В данной статье мы рассмотрим, что входит в выписку из госуслуг и почему ее предоставление является обязательным для получения кредита.

Шаг 4: Получение и оплата выписки

После подписания договора на кредит и предоставления необходимых документов банк начинает процедуру получения выписки из госуслуг. Для получения выписки вы можете выбрать один из следующих вариантов:

1. Получение выписки самостоятельно в отделении банка

Вы можете прийти в ближайшее отделение банка и заказать выписку из госуслуг. Предоставьте свои данные и оплатите необходимую сумму за услугу. Затем вам будет предоставлена выписка, которую вы сможете использовать для дальнейшего оформления кредита.

2. Получение выписки через интернет-банк

Если у вас есть доступ к интернет-банку, вы можете заказать выписку из госуслуг онлайн. Вам потребуется войти в свой личный кабинет, выбрать соответствующую услугу и заполнить необходимые данные. После оплаты, выписка будет доступна вам в электронном виде.

3. Получение выписки почтой

Вы можете заказать получение выписки почтой. Для этого свяжитесь с банком и укажите свои данные: адрес доставки и контактный номер телефона. После обработки заявки и оплаты, выписка будет отправлена вам по почте.

| Способ получения | Преимущества | Недостатки |

|---|---|---|

| В отделении банка | — Мгновенное получение выписки — Возможность получить консультацию от сотрудников банка |

— Потребуется посетить отделение банка — Возможность ожидания в очереди |

| Через интернет-банк | — Удобство получения выписки из дома — Экономия времени |

— Необходимость наличия доступа к интернету и интернет-банку |

| Почтой | — Удобство получения выписки без посещения банка — Отсутствие необходимости наличия доступа к интернету |

— Длительное время доставки — Возможность потери или повреждения документа в процессе доставки |

После получения выписки из госуслуг необходимо оплатить услугу. Сумма оплаты будет указана в договоре кредита. В случае, если вы не оплатите выписку вовремя, возможны задержки в оформлении и выдаче кредита.

Важно помнить, что получение и оплата выписки из госулуг являются важными этапами процесса получения кредита. Чтобы избежать проблем и задержек, следует внимательно ознакомиться с инструкциями банка и соблюдать все требования и сроки.

Как заказать выписку Госуслуг

Вот пошаговая инструкция, как заказать выписку Госуслуг:

1. Перейдите на официальный сайт Госуслуг

Откройте веб-браузер, введите URL-адрес официального сайта Госуслуг и нажмите клавишу Enter, чтобы перейти на сайт.

2. Войдите в личный кабинет

В правом верхнем углу страницы найдите кнопку «Вход в личный кабинет» и кликните на нее. Введите свои учетные данные (логин и пароль) в соответствующие поля и нажмите кнопку «Войти».

3. Найдите раздел «Выписка о текущем состоянии Госуслуг»

На главной странице личного кабинета найдите раздел «Выписка о текущем состоянии Госуслуг». Обычно он располагается в верхней части страницы или в боковом меню.

4. Нажмите на ссылку «Заказать выписку»

В разделе «Выписка о текущем состоянии Госуслуг» найдите ссылку «Заказать выписку» и кликните на нее. Это перенаправит вас на страницу заказа выписки.

5. Заполните форму заказа выписки

На странице заказа выписки заполните необходимые поля. Укажите свои персональные данные, номер паспорта, данные СНИЛС и другую информацию, которую требует система. Убедитесь, что все поля заполнены правильно и нажмите кнопку «Отправить заказ».

6. Ожидайте получение выписки

После отправки заказа необходимо ожидать получение выписки Госуслуг. Время ожидания может варьироваться в зависимости от загруженности системы и объема запрашиваемой информации.

Выписка Госуслуг является важным документом, который необходимо предоставить при различных деловых и финансовых операциях. Заказать выписку можно онлайн через официальный сайт Госуслуг, следуя простым шагам. Будьте внимательны при заполнении формы заказа, чтобы предоставленная информация была достоверной и точной. После заказа необходимо ожидать получение выписки в течение указанного срока.

Зачем и кому нужна кредитная история

Значимость кредитной истории

Кредитная история является одним из ключевых критериев, которые используют банки, финансовые учреждения и другие кредиторы при принятии решения о предоставлении кредита. Она помогает определить кредитоспособность заемщика и оценить его надежность.

Предоставление кредита

Банкам и другим кредиторам нужна кредитная история для того, чтобы оценить вероятность своевременного возврата заемных средств. Они анализируют историю платежей заемщика, чтобы понять, насколько человек надежен и способен вернуть кредит. Таким образом, кредитная история является основным фактором при оценке риска предоставления кредита.

Определение кредитоспособности

Кредитная история позволяет определить платежеспособность заемщика. Банки и другие кредиторы смотрят на задолженности, срок их погашения, просрочки и другие факторы, чтобы оценить финансовую надежность. Если у человека есть хорошая кредитная история, это повышает его кредитоспособность и увеличивает шансы на получение кредита.

Оценка кредитных рисков

Кредитная история используется для оценки кредитных рисков. Банки и другие кредиторы могут использовать информацию о предыдущих кредитах и задолженностях, чтобы определить, какие риски связаны с предоставлением кредита данному заемщику. Это помогает им выявить возможный неплатежеспособность заемщика и принять обоснованное решение о предоставлении или отказе в кредите.

Защита от мошенничества

Кредитная история также является инструментом защиты от мошенничества. Благодаря анализу предыдущих кредитных операций и задолженностей можно выявить подозрительные ситуации и своевременно принять меры для предотвращения мошеннических действий.

Повышение кредитного рейтинга

Кредитная история имеет важное значение для людей, которые рассчитывают на получение кредита в будущем. Если у заемщика хорошая кредитная история, это помогает повысить его кредитный рейтинг. Благодаря этому человек сможет получить кредит на более выгодных условиях и с более низкой процентной ставкой.

Потенциальные работодатели

Кредитная история может быть интересна не только банкам, но и потенциальным работодателям. Некоторые работодатели могут проводить проверку кредитной истории при принятии решения о трудоустройстве, в особенности при работе с финансовыми данными.

Почему важно проверять свой кредитный отчет

Многие люди, подавая заявку на кредит, часто не задумываются о проверке своего кредитного отчета. Однако это может оказаться роковой ошибкой. Ведь ваш кредитный отчет может содержать некорректную информацию или даже ошибочные данные, которые могут серьезно повлиять на получение кредита или условия его предоставления.

Распространенные проблемы, которые могут быть в кредитном отчете

- Неверная информация о задолженностях: Кредитный отчет может содержать информацию о задолженностях, которые вы уже погасили, или о задолженностях, которых нет вообще.

- Несанкционированные запросы: На вашем кредитном отчете могут быть запросы, которые вы не делали. Это может быть признаком кражи личных данных или мошенничества.

- Неправильно указанный лимит кредита: Если в вашем кредитном отчете указано неправильное значение лимита кредита, это может сказаться на вашей кредитной истории и способности получить кредит в будущем.

Как проверить свой кредитный отчет

Есть несколько способов проверить свой кредитный отчет:

- Госуслуги: Многие люди уже воспользовались госуслугами для получения выписки из кредитного отчета. Просто зайдите на сайт Госуслуг и ознакомьтесь с информацией о вашем кредитном отчете.

- Кредитные бюро: Вы можете обратиться в одно из кредитных бюро, таких как «Экспериан», «Эквифакс» или «ТрансЮнион», и запросить свой кредитный отчет.

- Запросите у банка: Вы также можете попросить вашего банка предоставить вам ваш кредитный отчет.

Зачем проверять свой кредитный отчет

Проверка своего кредитного отчета имеет несколько преимуществ:

- Предотвращение мошенничества: Проверка кредитного отчета поможет вам выявить несанкционированные запросы и предотвратить мошенничество.

- Повышение кредитного рейтинга: Если в вашем кредитном отчете содержится ошибочная информация, которая повлияла на ваш кредитный рейтинг, ее исправление поможет улучшить вашу кредитную историю.

- Получение лучших условий кредита: Если вы проверите свой кредитный отчет заранее, вы сможете исправить любые ошибки или неточности, что может помочь вам получить более выгодные условия при получении кредита.

Проверка своего кредитного отчета – это важный шаг, который поможет вам контролировать вашу кредитную историю и обезопасит вас от возможных неприятностей в будущем. Помните, что лучше заранее проверить и исправить любые ошибки, чем столкнуться с неприятными последствиями в процессе получения кредита.

Что такое кредитная история простым языком

Кредитная история используется банками и другими финансовыми учреждениями для оценки вашей платежеспособности и кредитного риска. На основе этих данных решается, стоит ли выдавать вам кредит, и если да, то какие условия вы получите.

Зачем нужна кредитная история?

- Определение вашей платежеспособности. Банки хотят быть уверены, что вы вернете деньги в срок, поэтому они изучают вашу кредитную историю, чтобы оценить вашу финансовую надежность.

- Расчет кредитных условий. Ваша кредитная история влияет на размер процентной ставки по кредиту и другие финансовые условия. Чем лучше ваша кредитная история, тем лучшие условия вы можете получить.

- Получение жилья или аренды. В некоторых случаях кредитная история может быть рассмотрена при решении о предоставлении вам жилья в аренду или сдаче квартиры.

Что входит в кредитную историю?

Ваша кредитная история содержит следующую информацию:

- Сведения о всех ваших кредитных счетах, включая кредитные карты, кредиты, ипотеку и другие.

- Детали о вашей платежной истории — сколько раз вы пропускали платежи, какова задолженность, были ли у вас просрочки и т.д.

- Информация о запросах кредитной истории, которые были сделаны вами или другими кредиторами. Частые запросы могут негативно сказаться на вашей кредитной истории, так как они могут свидетельствовать о финансовых проблемах.

- Сведения о судебных делах, связанных с вашими кредитными обязательствами. Если вы были заявлены в суд или имеете долговую историю, это может быть зафиксировано в вашей кредитной истории.

Правила получения доступа к кредитной истории

Для получения доступа к вашей кредитной истории вам необходимо обратиться в кредитное бюро и предоставить определенные документы. Обычно это паспорт и заявление, заполненное банком или кредитором. К счастью, сейчас вы можете получить доступ к своей кредитной истории онлайн через специальные сервисы и порталы.

Зачем нужно следить за своей кредитной историей?

Следить за своей кредитной историей важно по нескольким причинам:

- Обнаружение ошибок и неточностей. В кредитной истории могут быть ошибки, которые могут повлиять на вашу кредитную репутацию. Исправление таких ошибок может помочь вам получить лучшие условия кредитования.

- Предотвращение мошенничества. Наблюдение за своей кредитной историей позволяет обнаружить подозрительную активность, связанную с финансовыми мошенничествами, и предпринять меры для предотвращения ущерба.

- Улучшение кредитной истории. Последовательные платежи по кредитам и кредитным картам и отсутствие просрочек помогут вам улучшить вашу кредитную историю и получить более выгодные условия кредитования в будущем.

Теперь вы знаете, что такое кредитная история и почему она важна. Следите за своей кредитной историей, чтобы поддерживать свою финансовую надежность и получать лучшие кредитные условия.

Какой механизм был бы оптимальным, на ваш взгляд

При определении оптимального механизма выписки из госуслуг на предоставление кредита необходимо учитывать не только удобство для клиента, но и безопасность персональных данных. Важно также учесть возможные варианты реализации и достижение максимальной автоматизации процесса.

Этапы оптимального механизма:

- Авторизация клиента. Для безопасной идентификации клиента необходимо использовать надежные методы, такие как Банк-клиентская система или Единая система идентификации и аутентификации. Это позволит исключить возможность мошенничества и несанкционированного доступа к информации.

- Выбор необходимых данных. Система должна предоставлять клиенту возможность выбрать только те данные, которые необходимы для рассмотрения заявки на кредит. К примеру, это могут быть сведения о зарплате, наличии счетов в банке или истории платежей.

- Получение данных. После выбора необходимых данных, система должна автоматически запрашивать их у соответствующих организаций или баз данных. Это позволит сократить время ожидания и упростить процедуру для клиента.

- Обработка данных. Полученные данные должны быть обработаны системой автоматически. Для этого можно использовать алгоритмы машинного обучения и искусственного интеллекта, чтобы автоматически выявить риски и принять решение о возможности предоставления кредита.

- Результат и уведомление клиента. После обработки данных система должна автоматически сформировать результат и уведомить клиента о решении. Это может быть сделано через отправку сообщения на электронную почту или мобильное приложение.

Такой механизм позволит существенно сократить время получения кредита и сделает процесс более удобным для клиента. Важно учитывать требования по безопасности и обеспечить надежный доступ к персональным данным клиента.

Как повысить свой кредитный рейтинг

Кредитный рейтинг играет важную роль в получении кредита или иного финансового продукта. Чтобы повысить свой кредитный рейтинг, необходимо следовать некоторым рекомендациям и принять определенные меры.

1. Своевременное погашение кредитов и займов

Одним из ключевых факторов, влияющих на ваш кредитный рейтинг, является своевременное погашение кредитов и займов. Оплатите все платежи в срок и учтите, что просрочка платежей может негативно сказаться на вашем рейтинге.

2. Сохранение долгосрочной истории кредитования

Долгосрочная история кредитования положительно влияет на ваш кредитный рейтинг. Постоянное наличие кредитов и их своевременное погашение говорит о вашей надежности как заемщика. Поэтому, старайтесь сохранять долгосрочные кредиты и заводите новые кредиты только в случае необходимости.

3. Уменьшение задолженности

Высокий уровень задолженности может негативно влиять на ваш кредитный рейтинг. Постарайтесь минимизировать свою задолженность, путем регулярного погашения кредитов и займов. Это поможет укрепить вашу финансовую позицию и улучшить ваш рейтинг.

4. Разнообразие кредитной истории

Имея разнообразие кредитной истории вы можете повысить свой кредитный рейтинг. Используйте различные виды кредитов, например, ипотеку, автокредит или кредитные карты, и погашайте их своевременно. Это позволит вам создать положительную и разнообразную кредитную историю.

5. Не открывайте слишком много новых кредитных счетов

Открытие слишком большого количества новых кредитных счетов может негативно сказаться на вашем кредитном рейтинге. Каждое новое открытие счета рассматривается как потенциальный риск, поэтому оценивайте свои потребности в кредите и открывайте новые счета только при необходимости.

6. Проверяйте свой кредитный отчет

Регулярно проверяйте свой кредитный отчет, чтобы быть в курсе своего кредитного статуса. Обнаружив ошибки или неточности, немедленно свяжитесь с кредитным бюро для их исправления. Исправление неточностей может помочь вам улучшить ваш кредитный рейтинг.

- Своевременное погашение кредитов и займов;

- Сохранение долгосрочной истории кредитования;

- Уменьшение задолженности;

- Разнообразие кредитной истории;

- Не открывайте слишком много новых кредитных счетов;

- Проверяйте свой кредитный отчет.

Как получить кредитный отчет

Кредитный отчет представляет собой важный документ, который может потребоваться для получения кредита. Он содержит информацию о финансовой и кредитной истории заявителя. Чтобы получить кредитный отчет, следуйте следующим шагам.

1. Зарегистрируйтесь на сайте бюро кредитных историй

Первым шагом для получения кредитного отчета является регистрация на сайте бюро кредитных историй. Вам потребуется указать свои персональные данные, такие как ФИО, адрес проживания, паспортные данные и т.д. При регистрации обязательно выберите секцию, где можно заказать кредитный отчет.

2. Заполните заявление на получение кредитного отчета

После регистрации на сайте бюро кредитных историй, вам будет доступна возможность заполнить заявление на получение кредитного отчета. Заявление может содержать различные вопросы о вашей кредитной истории, финансовом положении и других деталях, которые могут повлиять на принятие решения о выдаче кредита. Заполните форму внимательно и точно.

3. Оплатите услугу получения отчета

После заполнения заявления на получение кредитного отчета, вам будет предложено оплатить услугу получения отчета. Обычно плата взимается за предоставление доступа к кредитной информации. Оплатите счет, указав необходимую информацию о платеже.

4. Получите отчет

После оплаты услуги получения кредитного отчета, вам будет предоставлен доступ к отчету. Обычно отчет предоставляется в электронном виде и может быть скачан с сайта бюро кредитных историй. Сохраните отчет на своем устройстве или распечатайте для удобного пользования.

5. Проверьте отчет на предмет ошибок

Получив кредитный отчет, тщательно проверьте его на наличие ошибок или неточностей. Это важно, так как неправильная информация может повлиять на результаты вашего заявления на получение кредита. Если вы обнаружите ошибки, свяжитесь с бюро кредитных историй для исправления данных.

6. Предоставьте отчет кредитору

После получения и проверки кредитного отчета, предоставьте его кредитору при подаче заявки на кредит. Отчет поможет кредитору оценить вашу платежеспособность и принять решение о выдаче кредита. Будьте готовы предоставить кредитору оригинал отчета или его копию.

Кто прав и почему: дискуссия на основе выписки из госуслуг

Когда возникают споры о правильности действий или принятии решений, важно разобраться в подробностях и аргументах каждой стороны. В данном случае анализируем выписку из госуслуг на предоставление кредита, чтобы определить, кто из участников имеет право. Давайте рассмотрим аргументы каждой стороны и примем обоснованное решение.

Аргументы стороны кредитора

- Кредитор имеет право получить достоверную информацию о заемщике, чтобы оценить его платежеспособность.

- Дата рождения, адрес регистрации и прописки, а также история занятости являются важными факторами при принятии решения о выдаче кредита.

- Выписка из госуслуг является официальным документом, подтверждающим личные данные заемщика и его статус в системе государственных служб.

- Отказ заемщику в даче кредита на основании выписки из госуслуг является законным и обоснованным решением, основанным на имеющихся фактах.

Аргументы стороны заемщика

- Заемщик считает, что выписка из госуслуг не должна быть основанием для отказа в получении кредита, так как содержит только частичные данные о его личности и не отображает полную картину его финансового положения.

- Данные, предоставленные в выписке из госуслуг, могут быть устаревшими или неверными.

- Выписка из госуслуг не дает полноценной информации о доходах заемщика и его кредитной истории.

- Отказ в кредите на основании одной выписки из госуслуг считается несправедливым и ограничивающим права заемщика.

Резюме

- Кредитор имеет законное право проверять информацию о заемщике, включая выписку из госуслуг.

- Заемщик также имеет право отстаивать свои интересы и требовать дополнительных доказательств своей платежеспособности.

- Окончательное решение о предоставлении кредита должно быть основано не только на выписке из госуслуг, но и на других финансовых и личных данных заемщика.

- В случае возникновения спорной ситуации рекомендуется обратиться к юристу или специалисту по кредитным вопросам для получения квалифицированной консультации.

Важно помнить, что каждый случай уникален, и решение о предоставлении кредита должно быть основано на всей доступной информации о заемщике, а не только на одной выписке из госуслуг.

Где можно получить информацию о кредитной истории?

1. Банки

Многие банки предоставляют услугу по получению кредитной истории для своих клиентов. Вы можете обратиться в отделение своего банка и запросить выписку из кредитного бюро. Обычно это платная услуга, однако некоторые банки предоставляют ее бесплатно.

2. Кредитные бюро

Кредитные бюро являются специализированными организациями, которые собирают информацию о кредитной истории граждан. Они выдают выписки со всей доступной информацией о ваших кредитах, платежах и задолженностях. В России самыми известными кредитными бюро являются «Экспериан», «ЭКИБ», «МБКИ» и «НБКИ».

3. Госуслуги

Если у вас есть аккаунт на портале «Госуслуги», вы можете загрузить электронную выписку из кредитного бюро. Для этого вам необходимо выбрать соответствующую услугу и пройти идентификацию.

4. Интернет-сервисы

Существуют различные онлайн-сервисы, предоставляющие возможность получить информацию о кредитной истории. Они могут быть как платными, так и бесплатными. Однако важно выбирать надежные и проверенные ресурсы, чтобы сохранить конфиденциальность своих персональных данных.

5. Центральный кредитный реестр

Центральный кредитный реестр (ЦКР) является государственным реестром, в котором хранится информация о кредитной истории граждан России. Вы можете обратиться в ЦКР, чтобы получить выписку о своей кредитной истории. Для этого необходимо подать заявление и предоставить необходимые документы. Услуга является платной.

6. Проконсультироваться с юристом

Если у вас возникли сложности с получением информации о кредитной истории, вы всегда можете обратиться к юристу или специалисту в области финансового права. Они помогут вам разобраться в ситуации и предоставят необходимые рекомендации.

Зная свою кредитную историю, вы сможете принять меры для ее улучшения, а также быть уверенными в своей финансовой надежности при обращении за кредитом.

Понятие кредитного отчета

Состав кредитного отчета

Кредитный отчет состоит из следующих основных разделов:

- Личная информация — включает ФИО заемщика, его контактные данные (адрес, телефон и электронную почту), а также данные о его трудоустройстве.

- История кредитования — содержит информацию о предыдущих кредитах и займах заемщика, включая суммы, сроки, текущий статус по погашению и закрытию.

- Платежная дисциплина — отражает своевременность погашения кредитов и займов, наличие просроченных платежей и фактов задолженности.

- Данные о текущих займах — информация о текущих кредитах и займах, которые уже были взяты или находятся в процессе погашения.

- Судебные исполнительные процессы — отражает информацию о судебных процессах, в которых участвовал заемщик, а также о возникших долгах и судебных решениях.

Значимость кредитного отчета

Кредитный отчет имеет огромное значение для банков и кредитных организаций при рассмотрении заявок на кредит. Он позволяет судить о надежности заемщика и рисках, связанных с выдачей кредита. Банки обращают внимание на сроки погашения предыдущих займов, наличие просрочек, судебных процессов и задолженностей перед другими кредиторами. Кредитный отчет является ключевым фактором, по которому принимается решение о предоставлении кредита и определении его условий (суммы, процентной ставки, срока и т.д.).

Бесплатность получения кредитного отчета

Заемщик имеет право бесплатно получить свой кредитный отчет раз в год. Для этого необходимо обратиться в организацию, осуществляющую кредитную историю, с заявлением и предоставлением необходимых документов. В кредитном отчете заемщик может ознакомиться с предоставленными данными, а также уточнить информацию и внести необходимые исправления в случае ошибок или некорректной информации.

Как получить кредитную историю через посредников и банки

Через посредников

1. Определите надежного посредника. Перед тем как обращаться к посреднику, исследуйте его репутацию и отзывы клиентов. При выборе посредника обратите внимание на лицензии и разрешения, которые он имеет.

2. Заполните заявку на получение кредитной истории. Посредник может предложить вам заполнить онлайн-форму или прийти в их офис лично. Для заполнения заявки вам могут потребоваться личные данные и номера паспорта.

3. Ожидайте получение кредитной истории. После подачи заявки вам может потребоваться некоторое время для обработки вашего запроса. Обычно посредники предоставляют отчеты о кредитной истории в течение нескольких рабочих дней.

Через банки

1. Узнайте о возможности получения кредитной истории в вашем банке. Некоторые банки могут предложить своим клиентам услуги по предоставлению кредитной истории. Обратитесь к своему банку и узнайте о возможностях.

2. Напишите заявление. Если ваш банк предоставляет услуги по предоставлению кредитной истории, вам может потребоваться написать заявление. Укажите свои личные данные и цель запроса в заявлении.

3. Получите отчет о кредитной истории. После рассмотрения вашего заявления банк предоставит вам отчет о вашей кредитной истории. Это может занять некоторое время, поэтому будьте готовы подождать.

Получить кредитную историю через посредников или банки возможно, но требует некоторых усилий от вашей стороны. Выберите надежного посредника или обратитесь в ваш банк, чтобы получить полную и достоверную информацию о вашей кредитной истории. Не забывайте о защите своих личных данных и будьте готовы подождать, пока ваш запрос будет обработан.

Выписка из госуслуг на предоставление кредита: плюсы и минусы

Плюсы выписки из госуслуг:

- Надежный источник информации: В выписке из госуслуг содержится информация, предоставляемая государственными органами, что делает ее надежным источником данных. Банки часто полагаются на эту информацию при принятии решения о выдаче кредита.

- Объективность данных: В выписке из госуслуг отображается полная информация о заявителе, включая его платежеспособность, кредитную историю, наличие задолженностей и другие важные финансовые данные. Это позволяет банкам оценить риски и принять решение о выдаче кредита на основе объективных данных.

- Короткий срок получения: Получение выписки из госуслуг обычно занимает небольшой срок времени. В большинстве случаев заявитель может получить ее в течение нескольких минут через интернет или лично в удобном отделении госуслуг.

Минусы выписки из госуслуг:

- Ограниченность информации: Выписка из госуслуг может не содержать полной информации о финансовом состоянии заявителя. Например, она может не отражать текущие финансовые обязательства заявителя или предоставлять ограниченную информацию о его кредитной истории.

- Возможность ошибок: Как и у любого другого документа, в выписке из госуслуг могут содержаться ошибки или устаревшая информация. Это может повлиять на решение банка или привести к отказу в выдаче кредита.

- Некоторые банки не принимают такие выписки: Некоторые банки не принимают выписку из госуслуг в качестве документа для оформления кредита и требуют другие подтверждающие документы о финансовом состоянии заявителя.

В итоге, выписка из госуслуг на предоставление кредита имеет свои плюсы и минусы. Она является надежным источником информации и позволяет банкам принять обоснованное решение о выдаче кредита на основе объективной информации. Однако, она может быть ограниченной и содержать ошибки. Кроме того, некоторые банки могут не принимать такую выписку в качестве документа для оформления кредита. Поэтому перед обращением в банк стоит уточнить, какую документацию они требуют для рассмотрения заявки на кредит.

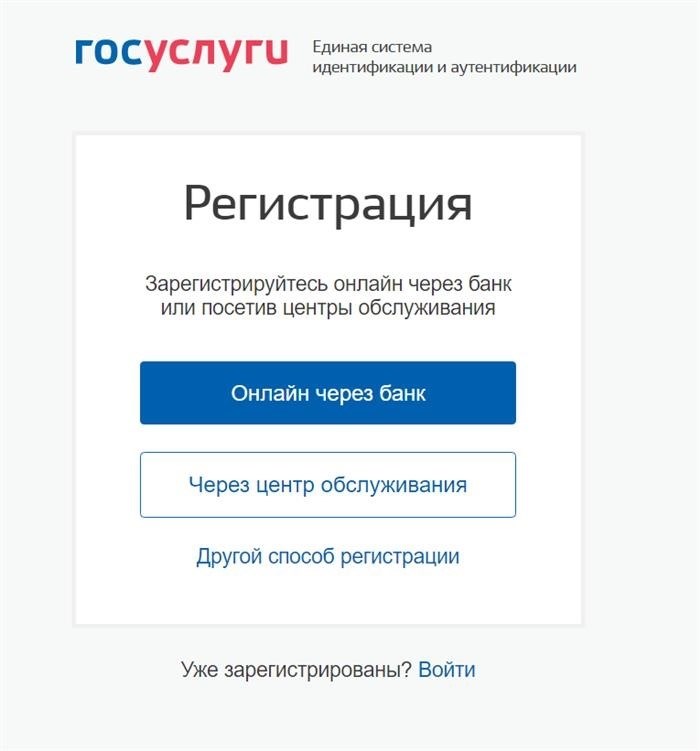

Пошаговая инструкция для идентификации на портале Госуслуг

Шаг 1: Регистрация на портале Госуслуг

Первым шагом для идентификации на портале Госуслуг является регистрация. Для этого необходимо выполнить следующие действия:

- Откройте официальный сайт портала Госуслуг.

- Нажмите на кнопку «Регистрация».

- Заполните все необходимые поля в регистрационной форме, включая ФИО, адрес электронной почты и номер телефона.

- Придумайте и введите пароль для вашего личного кабинета на портале.

- Прочитайте и согласитесь с условиями использования портала.

- Нажмите на кнопку «Зарегистрироваться».

Шаг 2: Получение подтверждающих документов

Для прохождения идентификации на портале Госуслуг вам потребуются подтверждающие документы. Для их получения следуйте этим инструкциям:

-

Паспорт РФ

Сфотографируйте или отсканируйте две страницы своего паспорта: страницу с фотографией и страницу с информацией о регистрации.

-

СНИЛС

Если у вас есть СНИЛС, сфотографируйте или отсканируйте его.

-

ИНН

Если у вас есть ИНН, сфотографируйте или отсканируйте соответствующий документ.

Шаг 3: Загрузка документов на портал

После получения подтверждающих документов вам необходимо загрузить их на портал Госуслуг. Для этого выполните следующие действия:

- Войдите в свой личный кабинет на портале Госуслуг, используя вашу электронную почту и пароль.

- Перейдите в раздел «Профиль» или «Личная информация».

- Нажмите на кнопку «Загрузить документы».

- Выберите файлы, сфотографированные или отсканированные вами ранее.

- Ожидайте подтверждения загрузки документов со стороны портала Госуслуг.

После прохождения всех указанных шагов, вы успешно пройдете идентификацию на портале Госуслуг. Получив доступ к своему личному кабинету, вы сможете воспользоваться различными государственными услугами онлайн, в том числе и для получения кредитов.

Шаг 3: Заполнение заявки

Перед тем, как приступить к заполнению заявки на предоставление кредита, необходимо тщательно ознакомиться с требованиями банка и подготовить все необходимые документы. Важно следовать инструкциям и предоставить полную и достоверную информацию.

В этом разделе мы рассмотрим основные шаги заполнения заявки и дадим рекомендации по каждому из них.

1. Личные данные и контактная информация

-

Фамилия, имя, отчество: Введите свои личные данные полностью, согласно документам, так как они будут использоваться для идентификации заявителя.

-

Дата рождения: Укажите точную дату своего рождения.

-

Адрес проживания и регистрации: Введите актуальные адреса проживания и прописки, так как банк может использовать их для связи с вами.

-

Контактный телефон и электронная почта: Укажите номер телефона, по которому банк сможет связаться с вами, а также электронную почту для получения важных уведомлений.

2. Семейное положение и сведения о родственниках

-

Семейное положение: Укажите свое семейное положение, например, «женат/замужем», «разведен/разведена» или «холост/не замужем».

-

Сведения о детях: Если у вас есть дети, укажите их количество и возраст.

-

Сведения о родителях/опекунах: Если вы являетесь опекуном или имеете иждивенцев, укажите их данные.

3. Трудовая деятельность

-

Место работы: Укажите название организации, в которой вы работаете, и должность.

-

Стаж работы: Укажите общий стаж работы по основному месту работы.

-

Заработная плата: Укажите свою месячную заработную плату, а также другие источники дохода, если таковые имеются.

4. Сведения о недвижимости и имуществе

-

Недвижимость: Укажите информацию о наличии собственной недвижимости, например, квартиры или дома.

-

Движимое имущество: Укажите информацию о наличии автомобиля, других транспортных средств или ценных предметов.

-

Задолженность: Укажите информацию о наличии задолженности перед другими кредитными организациями или лицами.

После заполнения всех необходимых полей заявки, внимательно проверьте введенную информацию на возможные ошибки и неточности. Подписывая заявку, вы подтверждаете согласие на обработку ваших персональных данных банком. Убедитесь, что вы предоставили все необходимые документы, указанные в требованиях банка, чтобы ускорить рассмотрение заявки на предоставление кредита.

Где хранятся кредитные истории и как их получить?

Запрос информации о кредитной истории у кредитных бюро можно осуществить следующими способами:

- Онлайн заявка на сайте НБКИ или ЭЦКХ: Заполните соответствующую форму с указанием персональных данных и получите электронную копию своей кредитной истории на адрес электронной почты.

- Письменный запрос: Напишите заявление на имя руководителя кредитного бюро, укажите свои персональные данные и запросите получение копии кредитной истории. Приложите копии необходимых документов (паспорт, СНИЛС). Заявление можно отправить по почте или в офис кредитного бюро.

Получение информации о кредитной истории является платным. Стоимость услуги и сроки предоставления информации зависят от выбранного кредитного бюро. Обычно получение копии кредитной истории занимает от нескольких минут до нескольких дней.

Где хранятся кредитные истории?

Кредитные истории хранятся в базах данных российских кредитных бюро. У каждого кредитного бюро имеется своя база данных, в которой содержится информация о кредитной истории каждого физического лица.

Кредитные бюро получают информацию о кредитах и платежах от кредитных организаций, которые выдают и обслуживают кредиты. Банки, микрофинансовые организации, страховые компании и другие кредитные организации обязаны регулярно предоставлять информацию об активности своих клиентов в кредитные бюро.

| Кредитное бюро | Основная база данных |

|---|---|

| Национальное бюро кредитных историй (НБКИ) | База данных НБКИ |

| Экспертный центр кредитной истории (ЭЦКХ) | База данных ЭЦКХ |

| ЗАО «КИБ» | База данных ЗАО «КИБ» |

Информация о кредитной истории обновляется регулярно и хранится в базах данных кредитных бюро в течение определенного срока, который обычно составляет от 5 до 10 лет.

Знание своей кредитной истории позволит контролировать рейтинг, обнаружить возможные ошибки и узнать о своей кредитной истории перед подачей заявки на кредит или ипотеку.

Как исправить ошибку в кредитном отчете

Ошибки в кредитном отчете могут серьезно повлиять на вашу кредитную историю и возможность получения кредита. Чтобы устранить эти ошибки, необходимо принять несколько шагов.

1. Проверьте отчет на наличие ошибок

Первым шагом является внимательная проверка кредитного отчета на наличие ошибок. Обратите внимание на следующие элементы:

- Неправильно указанные персональные данные, такие как ФИО или дата рождения

- Неверно отраженные финансовые операции, такие как платежи или задолженности

- Несанкционированные кредиты или займы, которые вы не брали

- Устаревшая информация, которая должна была быть удалена из отчета

2. Свяжитесь с кредитным бюро

После обнаружения ошибок в кредитном отчете важно связаться с кредитным бюро, которое составило этот отчет. Вы можете сделать это путем написания письма или заполнения онлайн-формы на их сайте. Укажите все пункты, в которых были обнаружены ошибки, и приложите доказательства, подтверждающие вашу правоту, такие как копии платежей или других финансовых документов.

3. Свяжитесь с кредитором

Если ошибка связана с конкретным кредитором, свяжитесь с ним напрямую. Объясните ситуацию и предоставьте им все необходимые доказательства для исправления ошибки. Кредитор должен заняться исправлением отчета и уведомить кредитное бюро об этом.

4. Отслеживайте процесс исправления

После того, как вы обратились к кредитному бюро и кредитору, необходимо следить за процессом исправления ошибки. Убедитесь, что они получили вашу информацию и провели все необходимые проверки. Если исправление не произошло в установленные сроки, свяжитесь с кредитным бюро повторно, чтобы узнать о причинах задержки и попросить ускорить процесс.

5. Получите обновленный отчет

После исправления ошибки в кредитном отчете важно получить обновленный отчет. Убедитесь, что все ошибки были исправлены и отражены верно. Если вы все еще обнаруживаете какие-либо проблемы, повторите все вышеперечисленные шаги.

Корректировка ошибки в кредитном отчете важна для вашей кредитной истории и финансового будущего. Будьте внимательны и проводите регулярные проверки отчетов, чтобы быстро исправлять ошибки и поддерживать высокую кредитную репутацию.

Что дает проверка кредитного досье?

1. Оценка кредитной истории

Основной целью проверки кредитного досье является оценка кредитной истории заемщика. Банк анализирует информацию о прежних и текущих кредитах, своевременности выплат, наличии просрочек и задолженностей. Это позволяет оценить платежеспособность заемщика и предсказать, будет ли он выплачивать новый кредит в срок.

2. Расчет кредитного рейтинга

На основе анализа кредитной истории составляется кредитный рейтинг – числовая оценка кредитоспособности заемщика. Она позволяет банкам и другим кредиторам быстро оценить риск, связанный с предоставлением кредита, и принять решение о его одобрении или отказе. Чем выше кредитный рейтинг, тем выше вероятность получения кредита и более выгодные условия его предоставления.

3. Идентификация заемщика

Проверка кредитного досье также позволяет установить личность заемщика. Банк проверяет данные, указанные в документах, с информацией в кредитном досье. Это помогает предотвратить мошенничество и защитить банк от выдачи кредита заемщику, предоставляющему поддельные данные.

4. Оценка кредитной надежности

Проверка кредитного досье помогает банку оценить кредитную надежность заемщика, основываясь на его финансовом положении. Банк анализирует информацию о доходах, расходах, наличии недвижимости или других активов, а также о текущих и будущих обязательствах. Это помогает определить, будет ли заемщик в состоянии выплачивать кредит в согласованном объеме и сроки.

5. Принятие решения о предоставлении кредита

На основе анализа кредитного досье банк принимает решение о предоставлении кредита. Проверка кредитного досье позволяет оценить риски, связанные с кредитованием данного заемщика, и принять взвешенное решение о его одобрении или отказе. Банк также определяет размер кредита, сроки его погашения и процентную ставку в зависимости от кредитной истории и кредитной надежности заемщика.

В итоге, проверка кредитного досье является неотъемлемой частью процесса предоставления кредита. Она позволяет оценить кредитоспособность заемщика, рассчитать риск и принять обоснованное решение о предоставлении кредита на определенных условиях.