Проблема с невручением акта налоговой проверки стала широко распространенной в арбитражной практике. Владельцы предприятий и организаций не получают официальных документов, которые подтверждают проведение проверки со стороны налоговых органов. Подобное нарушение правила усложняет процедуру обжалования результатов проверки и оспаривания налоговых решений. В ситуации без акта, компании становятся бессильными перед налоговыми органами и оставляются осужденными к выплате несправедливых налоговых обязательств.

Какие сведения должны быть в акте проверки?

1. Информация о проверяемом лице

В акте должны быть указаны полные реквизиты проверяемого лица: наименование организации, ИНН, ОГРН и другая необходимая информация.

2. Цели и основание проведения проверки

Акт должен содержать указание на цели и основание проведения проверки налоговыми органами. Например, основанием может быть решение налогового органа о проведении плановой или внеплановой проверки.

3. Период и объем проверки

Акт должен указывать период, за который проводилась проверка, а также объем проверенной информации, включая документы, расчеты, и т.д.

4. Результаты проведенной проверки

В акте должны быть отражены результаты проведенной проверки: обнаруженные нарушения, суммы допустимых расходов и прочая информация, влияющая на установление налоговой задолженности.

5. Обоснование принятого решения

Акт должен содержать обоснование принятого налоговым органом решения, например, установление дополнительных налоговых обязательств или отказ от установления налоговых обязательств.

6. Сведения о правах и обязанностях проверяемого лица

В акте должна быть указана информация о правах и обязанностях проверяемого лица, включая право на ознакомление с актом проверки и возможность представления своих позиций и доказательств.

7. Сведения о возможности обжалования решений

Акт должен содержать информацию о возможности обжалования принятых решений в судебном порядке, указание на сроки и порядок подачи апелляционной или исковой жалобы.

Таким образом, акт налоговой проверки должен быть полным, содержать все необходимые сведения, а также соответствовать требованиям законодательства, чтобы обеспечить законность и справедливость решений, принятых налоговыми органами.

Как обжаловать решение ИФНС

Решение ИФНС может включать в себя акт налоговой проверки, который может быть не выдан налогоплательщику. Однако, в случае несогласия с решением ИФНС, налогоплательщик имеет право обжаловать его.

Вот несколько шагов, которые помогут в обжаловании решения ИФНС:

1. Сбор необходимых доказательств

2. Написание жалобы

После того, как доказательства будут собраны, необходимо составить жалобу на решение ИФНС. Жалоба должна быть подробной и содержать все аргументы по каждому пункту решения, который вы считаете ошибочным или несправедливым.

Необходимо также указать ссылки на доказательства, которые подтверждают ваши аргументы. Жалобу можно отправить налоговой инспекции, которая вынесла решение, или в вышестоящую налоговую инстанцию.

3. Подготовка к судебному разбирательству

В случае, если жалоба не привела к изменению решения ИФНС, налогоплательщик имеет право обратиться в суд. Для этого необходимо подготовить все необходимые документы и аргументы для судебного разбирательства.

Важно составить подробное заявление, в котором нужно указать основания для обжалования решения, ссылаясь на соответствующие законодательные акты и доказательства. Также нужно приложить все необходимые документы к заявлению.

4. Участие в судебном разбирательстве

После подачи заявления в суд, налогоплательщик имеет право участвовать в судебном разбирательстве. На этом этапе можно предоставить дополнительные доказательства и аргументы, которые могут повлиять на решение суда.

Важно предоставлять все доказательства и аргументы в сроки и в установленном порядке, чтобы ваши доводы были учтены при принятии решения судом.

5. Исполнение решения суда

После того, как суд вынесет свое решение, ИФНС обязана его исполнить. Если решение суда будет в пользу налогоплательщика, ИФНС будет обязана изменить свое решение и принять новое, учитывающее решение суда.

Если ИФНС не выполняет решение суда, налогоплательщик имеет право обратиться в прокуратуру или иные компетентные органы для принудительного исполнения решения.

Обжалование решения ИФНС может быть сложным процессом, требующим подготовки и соблюдения сроков. Однако, правильное обжалование может помочь защитить интересы налогоплательщика и достичь справедливого решения в налоговом споре.

Что такое акт камеральной налоговой проверки

Этот акт является одним из основных элементов налогового контроля и играет важную роль при выявлении налоговых нарушений и их последующем пресечении. Он содержит объективную оценку налоговых рисков и фактов на основе представленных налогоплательщиком документов.

Структура акта камеральной налоговой проверки

Акт камеральной налоговой проверки состоит из следующих основных разделов:

- Введение – в этом разделе указываются основные данные о налогоплательщике, документах, на основе которых проведена проверка, и цели проведения такой проверки;

- Общие сведения – здесь приводится общая информация о проверяемых налоговых периодах, налоговых доходах и расходах;

- Выявленные на любых основаниях – в этом разделе налоговый орган указывает все выявленные налоговые нарушения, которые могут возникнуть как на основе представленных налогоплательщиком документов, так и на основе своего собственного анализа;

- Реквизиты – в этом разделе указываются подписи и должности лиц, составивших акт, а также дата его составления.

Роль акта камеральной налоговой проверки в арбитражной практике

Акт камеральной налоговой проверки играет важную роль в арбитражной практике. Он может быть использован в качестве доказательства налоговых нарушений и служит основой для принятия решений судом по спорам между налоговым органом и налогоплательщиком.

Акт является официальным документом, подтверждающим выявленные налоговые нарушения, и поэтому он имеет юридическую силу. Также в акте указываются необходимые реквизиты и подписи, что является гарантией его достоверности.

Кто подписывает акт проверки?

Налоговый инспектор:

- Налоговый инспектор, который проводит проверку, подписывает акт проверки в первую очередь. Его подпись подтверждает, что проверка была проведена в соответствии с установленными процедурами и правилами.

Руководитель налогового органа:

- Руководитель налогового органа или его уполномоченный представитель также подписывает акт проверки. Это гарантирует правомерность и достоверность результатов проверки.

Представитель проверяемого лица:

- Представитель проверяемого лица может быть приглашен для присутствия при подписании акта проверки. В случае согласия он также может подписать акт, выразив свое согласие или несогласие с его содержанием.

Таким образом, акт налоговой проверки должен быть подписан налоговым инспектором, руководителем налогового органа и, при наличии, представителем проверяемого лица. В случае отсутствия одной из подписей акт может быть признан недействительным или оспорен в судебном порядке.

Если акт КНП не составлен, как узнать о ее завершении?

Существует несколько способов получить информацию о завершении КНП в случае отсутствия акта:

1. Обращение в налоговый орган

Первым шагом следует обратиться в налоговый орган, который проводил проверку, с запросом о статусе проверки и факте ее завершения. В письменном запросе необходимо указать реквизиты проверки, такие как номер и дата уведомления о проведении КНП. Также можно попросить предоставить копию акта КНП при его наличии.

2. Проверка налоговых платежей

Другим способом узнать о завершении КНП является проверка налоговых платежей. Если вы являетесь налогоплательщиком, вы можете проверить, были ли начислены новые налоговые обязательства или изменены суммы выплаты после предполагаемой даты завершения проверки. Если вам не присылали новые требования об уплате налогов или сообщения о внесении изменений в налоговые обязательства, это может свидетельствовать о завершении КНП.

3. Обращение к юристам или специалистам

В случае сомнений или недостатка информации можно обратиться к юристам или специалистам в области налогового права. Они могут помочь разобраться в ситуации, выяснить статус проверки и дать рекомендации по дальнейшим действиям.

Важно помнить, что в случае отсутствия акта КНП, информация о завершении проверки может быть неясной. Поэтому необходимо активно взаимодействовать с налоговым органом, запрашивать официальные документы и регулярно проверять налоговые платежи.

Что проверить в акте налоговой проверки?

1. Правильность указания данных компании

Внимательно проверьте данные компании, включая ее название, регистрационные данные, адрес и контактную информацию. Убедитесь, что все эти данные указаны правильно и соответствуют вашей компании.

2. Обоснование проверяемого периода

Оцените обоснование проверяемого периода и убедитесь, что он соответствует установленным законодательством требованиям. Если срок проведения налоговой проверки превышает установленное законодательством, необходимо обратить на это внимание и проконсультироваться со специалистом.

3. Верность расчета налоговых обязательств

Проверьте правильность расчета налоговых обязательств, которые указаны в акте. Убедитесь, что все суммы и процентные ставки указаны правильно и соответствуют законодательству. Если обнаружены ошибки или неправильные данные, следует обратиться к налоговому органу для их исправления.

4. Описание выявленных нарушений

В акте должно быть подробное описание каждого выявленного нарушения, включая конкретные факты, даты и суммы. Проверьте, что все нарушения и их описание соответствует проведенной проверке и не противоречат вашим документам и материалам.

5. Процедура обжалования акта

Обратите внимание на раздел акта, который касается процедуры обжалования. Убедитесь, что указаны правила и сроки обжалования акта, а также контактные данные для обращения. Если не согласны с результатами проверки, важно знать, как и где можно обжаловать акт и защитить свои интересы.

Процесс обжалования решения

В случае, когда налоговая проверка завершается и налоговой инспекцией не вручается акт налоговой проверки, налогоплательщик имеет право обжаловать данное решение в судебном порядке.

Процесс обжалования решения налоговой инспекции может быть разделен на несколько этапов:

1. Подготовка жалобы

Первым шагом является подготовка жалобы, в которой налогоплательщик должен указать причины, по которым он не согласен с решением налоговой инспекции. Важно выделить ключевые аргументы и привести необходимые доказательства, подтверждающие свою позицию.

2. Подача жалобы в суд

Жалобу необходимо подать в суд, предоставив все необходимые документы и материалы, подтверждающие правомерность своего обжалования. Важно соблюдать сроки подачи жалобы и требования к ее оформлению, указанные в гражданском процессуальном кодексе.

3. Разбирательство в суде

В процессе разбирательства в суде, налогоплательщик имеет возможность представить свои аргументы и доказательства в защиту своих прав и интересов. Судебное разбирательство проводится на основании представленных документов и обстоятельств дела.

4. Вынесение решения суда

После проведения разбирательства, суд выносит решение, которое может быть в пользу налогоплательщика или в пользу налоговой инспекции. Решение суда имеет обязательную силу и должно быть исполнено сторонами.

Обжалование решения налоговой инспекции является важным инструментом для защиты прав налогоплательщика. Подготовка и подача жалобы в суд требует внимательности и следования установленным процедурам, поэтому рекомендуется обратиться к опытным юристам для получения квалифицированной помощи.

Какие решения может принять налоговый орган

Налоговый орган в случае отсутствия вручения акта налоговой проверки имеет возможность принять несколько решений в отношении проверяемого лица. В зависимости от обстоятельств и действий сторон, налоговый орган может принять следующие решения:

1. Продолжить налоговую проверку

Если налоговый орган считает, что проверяемое лицо осуществляет нарушение налогового законодательства, он может принять решение о продолжении налоговой проверки. При этом, отсутствие получения акта налоговой проверки не является препятствием для продолжения данной проверки.

2. Приостановить налоговую проверку

Если налоговый орган не получил акт налоговой проверки и отсутствуют другие основания для продолжения проверки, он может принять решение о приостановлении налоговой проверки до получения соответствующего акта.

3. Отменить налоговую проверку

В случае, если налоговый орган не получил акта налоговой проверки и нет оснований для продолжения или приостановления проверки, он имеет право принять решение об отмене данной проверки.

4. Направить запрос на предоставление акта налоговой проверки

Если налоговый орган не получил акт налоговой проверки, он может направить запрос проверяющему органу о предоставлении данного акта. После получения акта, налоговый орган будет принимать соответствующие решения в отношении проверяемого лица.

5. Проведение дополнительных мероприятий

В случае отсутствия акта налоговой проверки налоговый орган может провести дополнительные мероприятия, такие как проведение перекрестного опроса и получение других документов, для установления фактов нарушения налогового законодательства.

6. Обжалование решения налогового органа

В случае несогласия с решением налогового органа, проверяемое лицо имеет право обжаловать данное решение в соответствующие налоговые органы или в судебном порядке.

Представитель по доверенности вправе участвовать в рассмотрении материалов проверки

Основание для участия представителя по доверенности

Основанием для участия представителя по доверенности в рассмотрении материалов проверки является статья 87 Гражданского кодекса РФ. В соответствии с этой статьей, если лицо обладает должными полномочиями, то оно может выступать от имени другого лица в суде, третейском суде и организации, принимающей дела к своему рассмотрению.

Признание права представителя по доверенности участвовать в рассмотрении материалов проверки

Арбитражная практика зарекомендовала себя в таком вопросе. В решении Арбитражного суда Московской области от 16 апреля 2013 года № А40-33854/13-77-400 установлено, что участие представителя по доверенности в рассмотрении материалов проверки является законным и допустимым. В данном случае, представитель по доверенности имел право на доступ к материалам проверки и возможность участвовать в их рассмотрении.

Роль представителя по доверенности в рассмотрении материалов проверки

Обязанность представителя по доверенности в рассмотрении материалов проверки заключается в том, чтобы ознакомиться со всеми предоставленными материалами, выявить возможные нарушения в работе контролирующего органа и защищать интересы организации.

Задача представителя по доверенности также включает подготовку и представление необходимых документов, а также формулирование и представление аргументации, связанной с рассмотрением материалов проверки. Представитель по доверенности имеет право задавать вопросы и запрашивать дополнительные материалы у контролирующего органа.

В контексте арбитражной практики, представитель по доверенности имеет право и возможность участвовать в рассмотрении материалов налоговой проверки. Данный представитель выполняет ряд важных функций, которые направлены на защиту интересов организации и обеспечение соблюдения законности в процессе проверки.

Как добиться пересмотра решения по результатам камеральной проверки

Периодически предпринимателям приходится сталкиваться с ситуацией, когда налоговая инспекция проводит камеральную проверку и выносит решение, которое, по мнению предпринимателя, содержит ошибки или несправедливые утверждения. В таких случаях возникает необходимость добиться пересмотра решения, чтобы защитить свои права и интересы.

1. Изучение решения проверки

Важным первым шагом является тщательное изучение решения налоговой проверки. Необходимо выделить все претензии и аргументы налоговой инспекции, а также выявить возможные недочеты в проведении проверки.

2. Подготовка возражений

На основе выявленных ошибок и недочетов необходимо составить подробные и аргументированные возражения к решению налоговой инспекции. Возражения могут содержать ссылки на нормативные акты, решения вышестоящих органов и другие доказательства, позволяющие опровергнуть утверждения проверки.

3. Обращение в налоговый орган

Составленные возражения следует направить в налоговый орган, который вынес решение о проведении проверки. Обращение можно подать в письменном виде, с приложением всех необходимых документов и доказательств.

4. Личное участие на пересмотре

Получив отклик на свое обращение, предприниматель может запросить у налогового органа личное участие на пересмотре решения. Личное присутствие позволит более детально объяснить свою позицию, задать уточняющие вопросы и донести свои аргументы. Важно вести себя уверенно и аргументированно, предоставлять необходимые доказательства и ссылки на нормативные акты.

5. Обращение в суд

Если пересмотр решения не приводит к желаемому результату, предприниматель имеет право обратиться в суд. Судебное разбирательство позволит независимому органу проверить обоснованность решения налоговой инспекции и вынести справедливое решение в соответствии с действующим законодательством.

Важно помнить, что успешное пересмотрение решения возможно при наличии обоснованных аргументов и доказательств, а также ведении юридически грамотной защиты своих интересов.

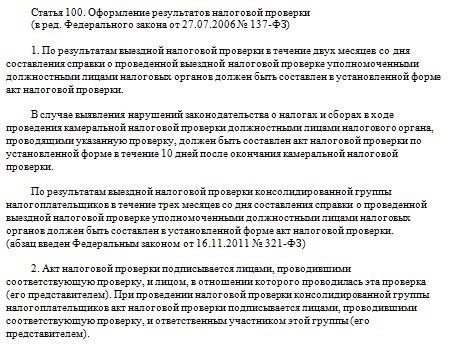

Ст. 100 НК РФ: официальный текст

Статья 100 НК РФ регулирует вопросы, связанные с не предоставлением акта налоговой проверки, а также необходимыми последствиями для налогоплательщика. В данной статье содержится подробное описание процедуры предоставления акта налоговой проверки и ответственности налоговых органов за его непредоставление.

Основные положения статьи 100 НК РФ

В соответствии с пунктом 1 статьи 100 НК РФ, налоговый орган обязан в установленные законодательством сроки после окончания налоговой проверки выдать налогоплательщику акт проверки. В акте должны быть указаны все выявленные нарушения налогового законодательства, а также решение по взысканию налога, пени и штрафа.

Пункт 2 статьи 100 НК РФ определяет ответственность налогового органа за не предоставление акта налоговой проверки в установленные законодательством сроки. В случае, если акт проверки не был выдан налогоплательщику в течение 30 дней с момента окончания налоговой проверки, налоговый орган не может применить модификацию ставок и порядок исчисления налога.

Последствия не предоставления акта налоговой проверки

Непредоставление акта налоговой проверки имеет серьезные последствия для налогоплательщика. В соответствии с пунктом 3 статьи 100 НК РФ, в случае не предоставления акта налоговой проверки, налогоплательщик освобождается от уплаты налога, пени и штрафа, указанных в акте. Однако, данный освобождение не распространяется на суммы, уплаченные налогоплательщиком до выдачи акта проверки.

Также стоит отметить, что непредоставление акта налоговой проверки может послужить основанием для обжалования действий налогового органа. Налогоплательщик имеет право обратиться в вышестоящую налоговую инстанцию или в суд с требованием о выдаче акта проверки и взыскании неустойки за каждый день просрочки.

Преимущества официального текста статьи 100 НК РФ

Чтение и изучение официального текста статьи 100 НК РФ позволяет налогоплательщику точно ознакомиться с требованиями, предъявляемыми к налоговому органу в отношении предоставления акта налоговой проверки. Знание своих прав и обязанностей в данной ситуации помогает защитить свои интересы и права налогоплательщика.

Кроме того, знание официального текста статьи 100 НК РФ является важным для юристов, который занимаются разрешением споров между налогоплательщиками и налоговыми органами. Знание положений Налогового кодекса РФ помогает представлять интересы клиента и достигнуть желаемого результата в судебном разбирательстве или в административном порядке.

Что будет, если срок вручения акта нарушен?

Однако, если налоговый орган нарушает установленный срок вручения акта налоговой проверки, возникают определенные правовые последствия.

1. Акт налоговой проверки считается невступившим в силу до его вручения

Если срок вручения акта налоговой проверки нарушен, то документ считается невступившим в силу до момента его фактического вручения налогоплательщику. Это означает, что налогоплательщик не обязан исполнять требования, содержащиеся в данном акте, пока он не получит его официально.

2. Налогоплательщик имеет право обжаловать акт налоговой проверки без вручения

В случае нарушения срока вручения акта налоговой проверки, налогоплательщик имеет право обжаловать данный акт без его фактического получения. Для этого можно обратиться в налоговый орган с письменным заявлением о необходимости предоставления акта в установленный срок.

3. Возможно применение штрафных санкций к налоговому органу

За нарушение срока вручения акта налоговой проверки налоговые органы могут быть подвержены применению штрафных санкций. За каждый день просрочки вручения акта налоговой проверки налоговый орган может быть наказан штрафом в размере 1/150 ставки рефинансирования Центрального банка России за каждый день просрочки.

В случае просрочки более 30 дней, налоговый орган может быть наказан штрафом в размере 1/100 ставки рефинансирования Центрального банка России за каждый день просрочки.

4. Важность своевременного обжалования акта налоговой проверки

Поскольку акт налоговой проверки считается невступившим в силу до его вручения, налогоплательщик имеет возможность обжаловать акт до момента его получения. Поэтому в случае нарушения срока вручения акта налоговой проверки, важно своевременно обратиться в налоговый орган с заявлением о предоставлении акта в установленный срок.

| Срок вручения акта налоговой проверки | Размер штрафа за каждый день просрочки |

|---|---|

| До 30 дней | 1/150 ставки рефинансирования Центрального банка России |

| Более 30 дней | 1/100 ставки рефинансирования Центрального банка России |

Получите шпаргалку по ЕНП

Преимущества ЕНП:

- Упрощенная система налогообложения.

- Единая ставка налога.

- Удобство и экономия времени при заполнении декларации.

- Возможность платить налоги ежеквартально.

- Отсутствие необходимости взаимодействия с налоговыми органами при уплате налога.

Как узнать свой ЕНП:

Для того чтобы узнать свой ЕНП (УНП), необходимо обратиться в налоговую инспекцию или воспользоваться электронными сервисами налоговой службы. Вам потребуется предоставить необходимые документы, такие как паспорт или свидетельство о регистрации в качестве индивидуального предпринимателя.

Шпаргалка по ЕНП:

| Доходы, облагаемые ЕНП | Ставка налога |

|---|---|

| Доходы от предоставления услуг | 6% |

| Доходы от продажи товаров | 3% |

| Доходы от аренды имущества | 9% |

Как рассчитать сумму ЕНП:

Сумма ЕНП рассчитывается путем умножения дохода на соответствующую ставку налога. Например, если ваш доход от предоставления услуг составил 100 000 рублей, то сумма ЕНП будет составлять 6 000 рублей (100 000 * 6%).

Сроки и порядок уплаты ЕНП:

ЕНП платится ежеквартально до 15-го числа месяца, следующего за истекшим кварталом. Для уплаты налога необходимо заполнить специальную декларацию, указав в ней сумму дохода и размер налога. После этого нужно перечислить налоговую сумму на указанный в декларации счет налоговой службы.

Ответственность за неуплату ЕНП:

В случае неуплаты ЕНП или неправильного расчета налога могут быть применены штрафные санкции от налоговых органов. Поэтому важно своевременно и правильно уплачивать налог.

Шпаргалка по ЕНП поможет вам легко ориентироваться в основных понятиях и правилах, связанных с этим видом налогообложения. Убедитесь, что вы правильно рассчитываете и уплачиваете свой ЕНП, чтобы избежать проблем с налоговыми органами и налоговой проверкой.

Можно ли оспорить акт проверки?

Основания для оспаривания акта проверки:

- Нарушение процедуры проведения налоговой проверки;

- Неправильное применение норм налогового законодательства;

- Неверное определение налоговой базы или налоговой ставки;

Как оспорить акт проверки:

- Составить жалобу на акт проверки, указывая все основания для его оспаривания;

- Подать жалобу в налоговый орган, проводивший проверку, в срок не позднее 10 дней со дня получения акта проверки;

- Ожидать решения налогового органа по жалобе;

- В случае неудовлетворения жалобы, подать административный иск в суд.

| Документы, которые могут быть использованы в качестве доказательств: | Какие факты они могут подтверждать: |

|---|---|

| Бухгалтерская отчетность | Неполноту или недостоверность финансовой информации, использованной в акте проверки |

| Договоры, счета, акты выполненных работ, товарные накладные и пр. | Отсутствие или недостоверность документов, указанных в акте проверки |

| Законодательные акты, юридическая литература и аналитические материалы | Неправильное применение норм налогового законодательства |

Оспаривание акта проверки является законным правом каждого предпринимателя. Однако, следует помнить о необходимости соблюдения процедур и сроков, а также наличия достаточных доказательств для подтверждения своей позиции.

В какие сроки инспекция должна составить и вручить акт проверки?

Сроки составления акта проверки

Согласно статье 101 Налогового кодекса РФ, сроки составления акта налоговой проверки должны быть определены инспекцией. Однако даже при отсутствии прямого указания на сроки, инспекция должна по возможности завершить проверку и составить акт в разумные сроки.

Сроки вручения акта проверки

Акт налоговой проверки должен быть вручен налогоплательщику не позднее 10 дней со дня его составления. Инспекция обязана персонально вручить акт либо отправить его почтой с уведомлением о вручении. В случае невозможности вручения лично, акт может быть вручен законному представителю налогоплательщика или уполномоченному представителю.

Возможные последствия нарушения сроков

Нарушение сроков составления и вручения акта налоговой проверки может иметь негативные последствия для инспекции. В соответствии с пунктом 9 статьи 101 Налогового кодекса РФ, если акт проверки не вручен налогоплательщику в установленный срок, он считается несоставленным и налогоплательщик не несет ответственности за нарушение налогового законодательства, выявленное в ходе проверки.

Действия при получении акта налоговой проверки

Вот несколько действий, которые можно предпринять при получении акта налоговой проверки:

1. Проверьте правильность оформления акта

Внимательно изучите акт налоговой проверки и проверьте его правильность оформления. Убедитесь, что указаны все необходимые данные, такие как ваше наименование организации, ИНН, КПП, а также данные о проведенной проверке.

2. Оцените основания для отказа вручить акт

Если вам не вручили акт налоговой проверки, оцените основания для такого отказа. Возможно, что проверка была проведена неправильно или нарушены ваши права. В таком случае вам следует обратиться к юристу для дальнейшего консультирования.

3. Запросите акт у налоговой инспекции

Если вы уверены, что акт налоговой проверки должен быть вручен вам, но вам его не вручили, обратитесь в налоговую инспекцию с письменным запросом на предоставление акта. Укажите в письме все необходимые данные и причину запроса.

4. Подготовьте возможную жалобу или апелляцию

В случае, если акт налоговой проверки вам будет вручен и содержит ошибки или нарушения, подготовьте возможную жалобу или апелляцию. Обратитесь к юристу, чтобы составить правильное обращение или заявление. Укажите все факты и обоснуйте свою позицию.

5. Соберите необходимые доказательства

Соберите все необходимые доказательства, подтверждающие ваши аргументы и доводы. Это могут быть документы, сведения, экспертные заключения и другие материалы, которые могут помочь вам защитить свои интересы.

Важно помнить, что при получении акта налоговой проверки или отказе в его вручении необходимо действовать в соответствии с законодательством. Обратитесь к юристу для получения профессиональной консультации и защиты своих прав.

Отсутствие у налогоплательщика материалов проверки

Отсутствие у налогоплательщика материалов проверки налоговой инспекции может создать определенные трудности при защите своих прав и интересов. В данной статье мы рассмотрим, какие действия может предпринять налогоплательщик в случае, когда ему не вручили акт налоговой проверки.

Причины отсутствия материалов проверки

Отсутствие материалов проверки может быть обусловлено различными причинами:

- Технические проблемы в работе налоговой инспекции;

- Ошибки в документообороте;

- Неисправное оборудование;

- Другие организационные факторы.

Действия налогоплательщика

В случае отсутствия у налогоплательщика акта налоговой проверки, ему рекомендуется:

- Своевременно обратиться в налоговую инспекцию с запросом о предоставлении материалов проверки;

- Составить официальное заявление о выдаче акта налоговой проверки;

- Получить подтверждение получения заявления и записать дату его регистрации;

- Следить за ходом рассмотрения заявления;

- В случае отказа налоговой инспекции выдать акт налоговой проверки, обратиться в суд для защиты своих прав и интересов.

Важно помнить

При отсутствии у налогоплательщика акта налоговой проверки важно помнить:

- Налогоплательщик имеет право на получение акта налоговой проверки;

- Налогоплательщик имеет право на защиту своих прав и интересов через судебный порядок;

- В случае отказа налоговой инспекции выдать акт налоговой проверки, налогоплательщик может обратиться в вышестоящую налоговую инспекцию.

Несоблюдение сроков уведомления нарушает права налогоплательщика

Последствия несоблюдения сроков уведомления

- Нарушение принципа законности — несоблюдение сроков уведомления является нарушением требований нормативных актов и устанавливает неопределенность правового статуса налогоплательщика.

- Ограничение права на защиту — отсутствие акта налоговой проверки затрудняет налогоплательщику обжалование действий контролирующих органов и защиту своих прав.

Примеры практики

«В рассмотренном судебном деле налоговый орган не представил налогоплательщику акт налоговой проверки в установленный срок в течение 30 дней. Это привело к ограничению права налогоплательщика на обжалование действий налогового органа и создало неопределенность правового статуса налогоплательщика», — отметил судья.

Способы защиты прав налогоплательщика

- Обращение в налоговый орган — налогоплательщик имеет право требовать предоставления акта налоговой проверки в установленный срок. В случае его непредоставления, он может направить претензию налоговому органу с требованием предоставить акт в кратчайший срок.

- Обжалование в суде — в случае несоблюдения сроков уведомления о проведенной проверке, налогоплательщик имеет право обжаловать действия контролирующих органов в суде. Суд может признать нарушение прав налогоплательщика и восстановить его права.

«Несоблюдение сроков уведомления о проведенной налоговой проверке влечет за собой нарушение прав налогоплательщика. Для защиты своих прав, налогоплательщику необходимо обратиться в налоговый орган и в случае неудовлетворительного решения — обжаловать действия контролирующих органов в суде», — отметил юрист.

Ст. 100 НК РФ: вопросы и ответы

Статья 100 Налогового кодекса РФ регламентирует вопросы, связанные с порядком представления деклараций о налогах и сборах. Ниже представлены ответы на самые распространенные вопросы, связанные со статьей 100 НК РФ.

1. Какие налоговые декларации должны быть представлены в соответствии со статьей 100 НК РФ?

Согласно статье 100 НК РФ, налогоплательщики обязаны представить декларации по налогу на прибыль организаций, налогу на имущество организаций, налогу на добавленную стоимость и другим налогам и сборам по месту своего нахождения.

2. В какие сроки должны быть представлены налоговые декларации в соответствии со статьей 100 НК РФ?

Согласно статье 100 НК РФ, налоговые декларации должны быть представлены в налоговые органы в установленные сроки: регулярно или по требованию налогового органа.

3. Возможно ли представление налоговых деклараций в электронном виде согласно статье 100 НК РФ?

В соответствии со статьей 100 НК РФ, налоговые декларации могут быть представлены в электронном виде. При этом необходимо соблюдать требования по формату и подписанию электронных документов.

4. Что происходит при несвоевременном представлении налоговой декларации согласно статье 100 НК РФ?

В случае несвоевременного представления налоговой декларации в соответствии со статьей 100 НК РФ, налогоплательщику может быть начислен штраф в размере 5% от неуплаченной суммы налога за каждый день просрочки.

5. Какие особенности представления налоговых деклараций у индивидуальных предпринимателей согласно статье 100 НК РФ?

Индивидуальные предприниматели обязаны представлять налоговые декларации в налоговые органы ежеквартально, а также представлять годовую налоговую декларацию до 30 апреля следующего года. В случае отсутствия налогооблагаемой базы, индивидуальные предприниматели обязаны представить нулевую декларацию.

6. Могут ли налогоплательщики, работающие по упрощенной системе налогообложения, представлять упрощенные налоговые декларации в соответствии со статьей 100 НК РФ?

Да, налогоплательщики, работающие по упрощенной системе налогообложения, могут представлять упрощенные налоговые декларации. Упрощенные декларации содержат более краткий перечень информации, по сравнению с декларациями для организаций, работающих по общей системе налогообложения.

Проверяющий один, а подпись в акте проверки – другого сотрудника

В ходе налоговой проверки иногда возникают ситуации, когда акт проверки содержит подпись сотрудника, отличного от проверяющего. В таких случаях возникает вопрос о правомочности подписи и допустимости такого документа.

Правила проведения налоговых проверок четко устанавливают, что акт должен быть подписан проверяющими сотрудниками. Однако, в некоторых случаях, возможно использование иных форм оформления акта, предусмотренных законодательством.

Возможные причины для присутствия подписи другого сотрудника в акте проверки

Существует несколько причин, по которым акт налоговой проверки может быть подписан лицом, отличным от основного проверяющего:

- практическая необходимость, например, если проверяющий отсутствовал на момент подписания, а другой сотрудник был полностью ознакомлен с проведенной проверкой;

- делегирование полномочий на подписание акта другому сотруднику, осуществляемое в установленном порядке;

- ошибки и опечатки, когда подпись нанесена по ошибке другим сотрудником.

Допустимость и правомочность акта с подписью другого сотрудника

Акт налоговой проверки, подписанный не проверяющим, но официально уполномоченным на это лицом, имеет юридическую силу и имеет такую же правовую значимость, как и акт, подписанный проверяющим.

Однако, если подпись в акте была поставлена по ошибке или без необходимых полномочий, такой акт может быть признан недействительным. В таких случаях подписанный акт необходимо оспорить и обратиться в соответствующие органы с жалобой на недостоверность акта и его подписи.

Хотя в акте налоговой проверки подпись должна быть поставлена проверяющими сотрудниками, ситуации, когда подпись указана другого сотрудника, не всегда являются нарушением. Подпись может быть поставлена другим сотрудником по уполномочию или в силу практической необходимости. Важно учесть, что подпись должна быть поставлена с учетом требований законодательства и иметь соответствующую правовую значимость.