Когда акционер продает акции, он обязан подать налоговую декларацию в соответствии с российским законодательством. В случае продажи акций в 2026 году, сроки подачи декларации зависят от многих факторов, таких как тип акций, их количество, цена продажи и другие условия. Налоговые обязательства должны быть исполнены в установленные сроки, чтобы избежать штрафов и негативных последствий со стороны налоговых органов.

Как подать декларацию

1. Соберите необходимые документы

Перед подачей декларации необходимо собрать все необходимые документы, включая информацию о продаже акций и полученных доходах. Это могут быть документы от брокера или биржи, выписки из счетов и другие документы, подтверждающие факт продажи акций.

2. Заполните декларацию

После того, как вы собрали все необходимые документы, переходите к заполнению декларации. Убедитесь, что вы правильно указали все данные о продаже акций и полученных доходах. Не забудьте указать сумму налоговых вычетов, если такие имеются.

3. Подпишите декларацию

После заполнения декларации убедитесь, что вы правильно указали все данные и подпишите ее. Подпись под декларацией подтверждает, что все указанные данные являются правдивыми и достоверными.

4. Отправьте декларацию

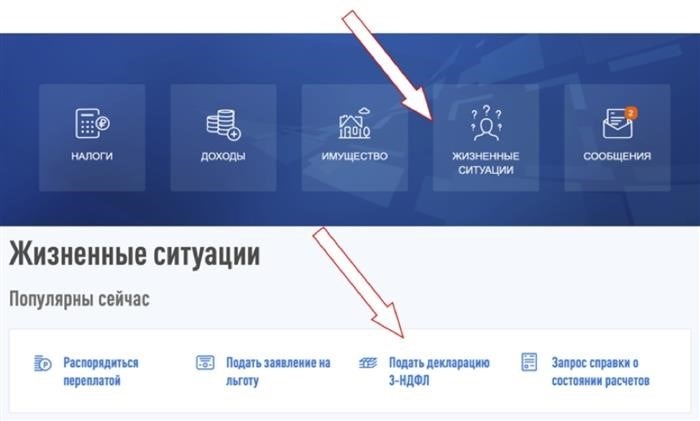

После того, как вы заполнили и подписали декларацию, отправьте ее в налоговый орган. Вы можете отправить декларацию почтой, лично сдать ее в офис налогового органа или воспользоваться электронным способом подачи декларации, если такая возможность предоставляется.

Подача налоговой декларации по продаже акций важна для правильной учета доходов и уплаты налогов. Следуйте вышеперечисленным шагам, чтобы успешно подать декларацию и избежать проблем с налоговыми органами.

Льгота на долгосрочное владение акциями

Льгота на долгосрочное владение акциями предоставляет определенные преимущества акционерам, которые держат акции на протяжении длительного времени. Эта льгота позволяет снизить налоговую нагрузку и получить дополнительные выгоды от инвестиций.

Преимущества льготы:

- Уменьшение налоговой ставки: при получении дохода от продажи акций, держатели акций, владеющие ими в течение установленного срока, могут платить налог по более низкой ставке. Это позволяет сэкономить на налогах и увеличить доходность инвестиций.

- Отсрочка налогообложения: льгота на долгосрочное владение акциями также позволяет отсрочить уплату налогов на полученную прибыль. При этом средства, которые в противном случае должны были бы быть потрачены на уплату налогов, могут быть реинвестированы в другие активы или использованы для дальнейших инвестиций.

- Стимулирование долгосрочных инвестиций: льгота на долгосрочное владение акциями создает стимул для инвесторов удерживать акции на протяжении длительного времени. Это способствует стабильности на рынке и способствует развитию долгосрочных стратегий инвестирования.

Условия получения льготы:

Для получения льготы на долгосрочное владение акциями необходимо соблюдать определенные условия, установленные законодательством. В зависимости от страны и региона могут действовать различные правила и сроки:

| Страна | Срок долгосрочного владения | Снижение налоговой ставки |

|---|---|---|

| Россия | 3 года | 13% |

| США | 1 год | 15% |

| Великобритания | 2 года | 10% |

Процедура получения льготы может варьироваться в зависимости от конкретной ситуации, поэтому рекомендуется обратиться к налоговому консультанту или специалисту по инвестициям для получения подробной информации и консультации.

Льгота на долгосрочное владение акциями предоставляет акционерам значительные преимущества, такие как снижение налоговой нагрузки, отсрочка налогообложения и стимулирование долгосрочных инвестиций. Знание условий и требований, связанных с льготой, позволяет максимально эффективно использовать данное преимущество и повысить доходность своих инвестиций.

Как определить, сколько платить налогов по дивидендам

Получение дивидендов относится к важному аспекту инвестирования, однако необходимо помнить о налогообложении этого дохода. Чтобы определить, сколько нужно заплатить налогов по дивидендам, необходимо учесть ряд факторов и провести несколько расчетов.

1. Определите ставку налога

Первым шагом является определение ставки налога на дивиденды. Ставка может быть разной в зависимости от страны, вида акций и других факторов. Например, в России ставка налога на дивиденды составляет 13%, а в США может быть разная в зависимости от вашего дохода и срока владения акциями.

2. Уточните законодательство

Также важно уточнить законодательство вашей страны относительно налогообложения дивидендов. В разных странах могут быть разные правила, кредиты и льготы, которые позволяют уменьшить сумму налога. Например, в некоторых странах существуют кредиты налогового вычета или возможность уменьшить налоговую базу.

3. Определите налогооблагаемую базу

Для расчета суммы налога необходимо определить налогооблагаемую базу, то есть сумму дохода, по которой будет начисляться налог. Обычно налогооблагаемая база составляет чистый доход от дивидендов, после вычета налогов, комиссий и других расходов.

4. Проведите расчет

После определения ставки налога и налогооблагаемой базы, можно провести расчет суммы налога. Просто умножьте налогооблагаемую базу на ставку налога и получите сумму, которую необходимо заплатить.

5. Учтите дополнительные обязательства

Некоторые страны требуют подачи налоговой декларации по дивидендам отдельно от общей декларации. Учитывайте эти требования и не забывайте своевременно заполнять и представлять необходимые документы.

| Шаг | Исходные данные | Результат |

|---|---|---|

| 1 | Сумма дивидендов | 100 000 рублей |

| 2 | Ставка налога | 13% |

| 3 | Налогооблагаемая база | 100 000 рублей |

| 4 | Сумма налога | 13 000 рублей |

Методика расчета налогов по дивидендам может различаться в зависимости от законодательства и индивидуальных обстоятельств. Рекомендуется проконсультироваться с профессионалом или использовать специализированныерасчетные программы для получения более точных результатов.

Когда инвестору не нужно отчитываться перед ФНС

В некоторых случаях инвестору не требуется отчитываться перед ФНС о продаже акций или других ценных бумаг. Это связано с определенными обстоятельствами или условиями, при которых не возникает необходимости подавать налоговую декларацию или уплачивать налоги на прибыль от продажи акций.

1. Продажа акций, приобретенных до 1 января 2015 года

Если акции были приобретены до 1 января 2015 года и на момент продажи прошло более трех лет с момента их приобретения, инвестору не требуется отчитываться перед ФНС. В этом случае продажа акций не облагается налогом на прибыль.

2. Продажа акций, полученных в результате наследования

Если инвестор получил акции в результате наследования и на момент продажи прошло более трех лет с момента получения наследства, ему не нужно отчитываться перед ФНС и уплачивать налоги на прибыль от продажи акций.

3. Продажа акций с нулевой стоимостью приобретения

Если акции были получены бесплатно (например, в рамках дивидендной политики компании), и их стоимость приобретения равна нулю, то при их продаже инвестору не нужно отчитываться перед ФНС и уплачивать налоги на прибыль.

4. Продажа акций между близкими родственниками

Если продажа акций осуществляется между близкими родственниками (например, между супругами, родителями и детьми), то в некоторых случаях инвестору не требуется отчитываться перед ФНС и уплачивать налоги на прибыль от такой продажи. Однако необходимо учитывать, что данное исключение применимо только в определенных условиях, и рекомендуется проконсультироваться с налоговым консультантом для более точной информации.

5. Продажа акций нерезидентами РФ

Нерезиденты РФ не обязаны отчитываться перед ФНС и уплачивать налоги на прибыль от продажи акций, если эти акции не являются российскими ценными бумагами и не связаны с осуществлением предпринимательской деятельности в России.

Право налогоплательщика на подачу декларации

Зачем нужно подавать налоговую декларацию?

Подача налоговой декларации является обязательным действием для налогоплательщика при продаже акций. Это позволяет официально уведомить налоговые органы о полученном доходе и уплатить соответствующий налог. Подача декларации также позволяет налогоплательщику претендовать на возможные налоговые вычеты и льготы.

Как подать налоговую декларацию?

Подача налоговой декларации осуществляется в соответствии с установленными налоговым законодательством правилами и сроками. Налогоплательщик должен собрать необходимые документы, подготовить декларацию и представить ее в налоговый орган на месте своего нахождения или воспользоваться электронным способом подачи.

Когда нужно подавать налоговую декларацию?

Основные сроки подачи налоговой декларации определяются законодательством и зависят от категории налогоплательщика и объема полученного дохода. В случае продажи акций, налогоплательщик должен подать декларацию в течение определенного периода после совершения операции по продаже акций. Важно соблюдать сроки подачи декларации, чтобы избежать штрафных санкций.

Какие налоги подлежат уплате при продаже акций?

При продаже акций налогоплательщик должен уплатить налог на доходы физических лиц (НДФЛ) по ставке, установленной законодательством. Сумма налога зависит от размера полученного дохода и может составлять разные проценты от продажи акций.

Когда может возникнуть двойное налогообложение

Двойное налогообложение может возникнуть в различных ситуациях, когда доход или активы подлежат налогообложению в двух или более юрисдикциях одновременно. Это может создать сложности для налогоплательщика и негативно повлиять на его финансовое положение.

1. Резидентство в разных странах

Одна из основных причин двойного налогообложения — это ситуация, когда налогоплательщик является резидентом разных стран. Разные страны имеют различные правила определения резидентства и налогообложения. Это может привести к тому, что доход будет облагаться налогом как в стране резиденства, так и в стране, где доход был получен.

2. Доход от международной деятельности

Если налогоплательщик занимается международной деятельностью, то его доход может подлежать налогообложению как в стране, где он зарегистрирован, так и в странах, где он осуществляет свою деятельность. Это может быть связано с продажей товаров или услуг, импортом или экспортом, а также с прибылью от инвестиций за границей.

3. Двойное обложение при пересечении границы

Когда физическое лицо или юридическое лицо пересекает границу и получает доход в другой стране, это может привести к двойному налогообложению. В таких случаях страны могут применять различные правила налогообложения, что может привести к несправедливому облаганию дохода налогом.

4. Отсутствие двойного налогообложения

- Двусторонние налоговые соглашения: многие страны заключают двусторонние налоговые соглашения, направленные на предотвращение двойного налогообложения. Эти соглашения определяют правила налогообложения и устанавливают процедуры для урегулирования споров.

- Использование налоговых кредитов: некоторые юрисдикции предоставляют налогоплательщикам возможность учесть уже уплаченный налог в одной стране при расчете налога в другой стране. Это помогает избежать двойного налогообложения.

- Применение национального законодательства: многие страны имеют правила и механизмы в своем национальном законодательстве, которые позволяют налогоплательщикам избежать двойного налогообложения.

Важно иметь понимание о том, когда может возникнуть двойное налогообложение, чтобы принять меры по его предотвращению или минимизации. Налогоплательщику следует обратиться к налоговым консультантам и использовать международные налоговые соглашения и национальное законодательство для защиты своих прав и избежания ненужных финансовых затрат.

Процедура продажи акций акционером

1. Определение стоимости акций

Перед продажей акционеру необходимо определить стоимость своих акций. Для этого можно обратиться к профессиональным оценщикам, которые проведут оценку компании и установят адекватную рыночную цену акций.

2. Подготовка документов

Продавец должен подготовить следующие документы:

- Договор купли-продажи акций — основной документ, который регулирует условия продажи и переход права собственности на акции.

- Свидетельство о праве собственности на акции — документ, подтверждающий выписку акций на имя акционера.

- Паспорт акционера — документ, удостоверяющий личность продавца.

3. Согласование с органами управления

Перед продажей акций акционеру следует согласовать свои действия с органами управления акционерного общества. Обычно необходимо предоставить официальное уведомление о намерении продать акции и получить согласие на такую сделку.

4. Подписание и регистрация документов

После оформления всех необходимых документов, акционером производится подписание договора купли-продажи акций. Затем документы должны быть зарегистрированы в соответствующих органах (например, в Росреестре для российских акций).

5. Оплата и передача акций

После регистрации документов покупатель должен произвести оплату акций в соответствии с условиями договора. После получения оплаты акционер передает акции покупателю.

6. Уведомление об изменении состава акционеров

По окончании процедуры продажи акций необходимо уведомить органы управления акционерного общества о изменении состава акционеров и предоставить соответствующие документы (зависит от правового регулирования в каждой стране).

Что будет, если не сдать декларацию 3-НДФЛ?

Согласно законодательству Российской Федерации, каждый год граждане обязаны сдавать налоговую декларацию по налогу на доходы физических лиц (3-НДФЛ). Однако, если вы не сдали свою декларацию, возможны негативные последствия, включая штрафы и проблемы с налоговой службой.

Штрафы за отсутствие декларации 3-НДФЛ

Законодательство предусматривает штрафы для граждан, которые не предоставили налоговую декларацию по налогу на доходы физических лиц в установленные сроки. Размеры штрафов могут составлять:

- За непредставление декларации в установленный срок — до 5% от суммы налога, подлежащей уплате;

- За предоставление неправильной информации в декларации — до 40% от суммы неправильно указанного налога;

- За неуплату налога в полном объеме — до 20% от суммы неуплаченного налога.

Проблемы с налоговой службой

В случае, если вы не сдали налоговую декларацию, налоговая служба может начать проверку вашей деятельности и доходов самостоятельно. Это может привести к:

- Административной ответственности;

- Повышенному вниманию со стороны налоговых органов в последующие годы;

- Необходимости платить штрафы и пеню;

- Утрате доверия со стороны налоговой службы.

Защита своих прав и интересов

Для предотвращения негативных последствий от непредставления налоговой декларации 3-НДФЛ рекомендуется:

- Соблюдать сроки предоставления декларации;

- Проверять правильность заполнения декларации и предоставляемой информации;

- Учитывать все доходы, по которым требуется уплата налога;

- В случае возникновения проблем или вопросов связанных с заполнением и предоставлением декларации, обратиться за консультацией к специалистам или юристам по налоговому праву.

Сдавая налоговую декларацию вовремя и правильно, вы соблюдаете требования законодательства и предотвращаете возможные негативные последствия, связанные с несоблюдением налоговых обязательств.

Продажа ценных бумаг

Виды ценных бумаг

Ценные бумаги делятся на два основных вида: акции и облигации.

Продажа акций

Продажа акций является распространенной операцией на фондовом рынке. При продаже акций акционеру необходимо уплатить налог на полученный доход. Сроки подачи налоговой декларации зависят от статуса акционера.

Продажа облигаций

Продажа облигаций также подлежит налогообложению. Доход, полученный от продажи облигаций, включается в налогооблагаемую базу.

Налогообложение при продаже ценных бумаг

Налогообложение при продаже ценных бумаг может быть разным в зависимости от срока владения бумагами, а также от налогового статуса акционера.

Краткосрочное и долгосрочное владение

Если акционер владел акциями менее 3-х лет, то доход от продажи акций облагается по ставке 13%. В случае долгосрочного владения акциями (более 3-х лет), ставка налога составляет 3%.

Налоговые льготы

Существуют ряд налоговых льгот, которые могут быть применены при продаже ценных бумаг. Например, если акциями владело лицо более 5 лет и их суммарная стоимость не превышает определенного порога, то доход от продажи акций может быть освобожден от налогообложения.

Подача налоговой декларации

Подача налоговой декларации при продаже ценных бумаг производится в соответствии с установленными сроками. Обычно, налоговую декларацию необходимо подавать в течение определенного срока после окончания финансового года.

Продажа ценных бумаг является распространенной операцией на финансовых рынках. При продаже акций и облигаций необходимо учесть налоговые последствия и соблюдать требования по подаче налоговой декларации.

Налоги с акций при W-8BEN

Как заполнить W-8BEN?

Для заполнения W-8BEN нужно указать свои личные данные, такие как имя, адрес, дату рождения и номер заграничного паспорта. Также нужно указать свой статус по налоговому резидентству, например, «индивидуальный предприниматель» или «резидент без налоговых обязательств».

Какие налоги нужно платить при продаже акций?

При продаже акций в США иностранным лицам могут быть начислены следующие налоги:

- Капитальный доход — это налог, который начисляется на разницу между ценой покупки и ценой продажи акций. Капитальный доход обычно облагается ставкой 30%.

- Налог на дивиденды — это налог, начисляемый на полученные от дивидендов доходы. Налог на дивиденды обычно составляет 30%.

- Налог на проценты — если вы получаете доход от процентов, он также может быть облагаем налогом в размере 30%.

Как получить льготы по налогообложению?

Чтобы получить льготы по налогообложению, необходимо правильно заполнить форму W-8BEN и предоставить ее брокеру или платформе, через которую вы совершаете продажу акций. Таким образом, ставка налога может быть снижена до 15%, если между вашей страной и США заключено соответствующее налоговое соглашение.

Какие преимущества дает W-8BEN?

Заполнение формы W-8BEN позволяет иностранным инвесторам получить определенные льготы по налогообложению в США. Это может быть снижение налоговых ставок, освобождение от уплаты определенных налогов или получение возврата излишне уплаченных налогов.

| Страна | Ставка налога по умолчанию | Ставка налога по налоговому соглашению |

|---|---|---|

| Россия | 30% | 15% |

| Германия | 30% | 15% |

| Франция | 30% | 10% |

Таким образом, заполнив форму W-8BEN, иностранный инвестор может сэкономить значительную сумму на налогах при продаже акций в США.

Право на продажу акций акционером акционерного общества

Акционерное общество (АО) предоставляет акционерам право на свободное распоряжение своими акциями. Это означает, что акционер имеет возможность продать свои акции третьим лицам при соблюдении определенных правил и условий.

Продажа акций АО является одним из способов реализации права собственности на эти акции. Это позволяет акционеру получить денежные средства в обмен на свои акции, а покупателю приобрести долю в АО и стать его акционером.

Правила продажи акций АО

Продажа акций АО регулируется законодательством и уставом общества. Важно учитывать следующие правила:

- Акции могут быть проданы только при условии согласия других акционеров или соблюдении особых процедур, предусмотренных законом и уставом АО.

- Продажа акций может быть ограничена правилами АО, например, запретом на продажу акций третьим лицам без предварительного согласия других акционеров.

- Цена продажи акций определяется в соответствии со соглашением между продавцом и покупателем или на основе рыночной стоимости акций АО.

Преимущества продажи акций АО

Продажа акций АО может иметь следующие преимущества:

- Получение денежных средств. Продажа акций позволяет акционеру обезличить свою долю в АО и получить денежную сумму, которую он может использовать по своему усмотрению.

- Реализация инвестиционного потенциала. Продажа акций позволяет инвесторам использовать свои активы более эффективно, например, инвестировать деньги в другие проекты или компании.

- Уход из бизнеса. Продажа акций может быть осуществлена в случае несогласия с текущей стратегией АО или желания сосредоточиться на других бизнес-проектах.

Сохранение прав и обязанностей акционера

Продажа акций АО не освобождает акционера от его прав и обязанностей перед обществом. Акционер, продавший свои акции, по-прежнему может участвовать в принятии решений на общем собрании акционеров и иметь другие права, предусмотренные законодательством и уставом АО.

Продажа акций АО является законным способом распоряжения собственностью акционера и предоставляет возможность получить денежные средства и реализовать инвестиционный потенциал. При этом акционер сохраняет свои права и обязанности перед акционерным обществом.

Особенности расчета и уплаты НДФЛ

Расчет НДФЛ с продажи акций

При продаже акций акционер обязан рассчитать сумму налога на основании следующей формулы:

Сумма налога = Стоимость продажи акций — Стоимость покупки акций

Ставка налога

Ставка налога на доходы от продажи акций составляет 13% для физических лиц, если акционер является налоговым резидентом России. Налоговые нерезиденты могут подпадать под иные ставки налога в зависимости от соглашений между странами.

Сроки уплаты НДФЛ

Налог на доходы от продажи акций должен быть уплачен в течение 25 дней со дня закрытия сделки.

Порядок уплаты НДФЛ

НДФЛ с продажи акций уплачивается самим акционером. Акционер должен заполнить декларацию по форме 3-НДФЛ и предоставить ее в налоговый орган по месту жительства. Примечательно, что указанную декларацию можно подать как в бумажном, так и в электронном виде.

| НДФЛ с продажи акций | Сроки |

|---|---|

| Расчет налога | В течение 25 дней со дня закрытия сделки |

| Декларация по форме 3-НДФЛ | В налоговый орган по месту жительства |

| Способы подачи декларации | Бумажный и электронный вид |

Ответственность за неуплату НДФЛ

Неуплата или неправильная уплата НДФЛ с продажи акций может привести к наложению штрафов со стороны налогового органа. Поэтому важно своевременно и правильно рассчитывать и уплачивать налоговые обязательства.

Консультация специалиста

В случае сомнений или вопросов по расчету и уплате НДФЛ с продажи акций рекомендуется обратиться к юридическому или налоговому консультанту для получения профессиональной помощи и советов.

Ограничения при совершении сделок по купле-продаже акций

Совершение сделок по купле-продаже акций может подвергаться различным ограничениям, о которых необходимо знать перед началом торгов. Ниже представлены основные ограничения, которые могут возникнуть при сделках с акциями.

Ограничения для акционеров

- Блокировка акций: компания может наложить блокировку на акции в период проведения важных корпоративных событий, таких как увеличение уставного капитала, объявление дивидендов или проведение дополнительного эмиссионного выпуска. Во время блокировки акционеры не могут продавать свои акции.

- Ограничения согласно регулятивным требованиям: акционеры могут подвергаться ограничениям при совершении сделок с акциями, установленными регуляторами, такими как центральные банки, комиссии по ценным бумагам и биржам. Например, регулятор может установить ограничения на продажу акций в определенный период времени или требовать предварительного уведомления о сделке.

Ограничения для эмитента

- Ограничения внутренней политики компании: эмитенты могут устанавливать различные ограничения на совершение сделок с их акциями в рамках внутренней политики компании. Например, компания может запретить продажу акций сотрудникам в период, предшествующий публикации финансовой отчетности.

- Ограничения согласно договорам: эмитенты могут заключать различные договоры, которые устанавливают ограничения на совершение сделок с их акциями. Например, договор с инвестором может предусматривать запрет на продажу акций в течение определенного периода после внесения инвестиций.

| Ограничение | Описание |

|---|---|

| Блокировка акций | Временное ограничение на продажу акций в период проведения корпоративных событий |

| Ограничения регулятора | Ограничения на совершение сделок, установленные регуляторами |

| Ограничения внутренней политики | Ограничения на совершение сделок, установленные эмитентом в рамках внутренней политики компании |

| Ограничения согласно договорам | Ограничения на совершение сделок, установленные в договорах с инвесторами и другими сторонами |

Ограничения при совершении сделок по купле-продаже акций могут ограничивать свободу действий акционеров и эмитентов. Однако, эти ограничения обеспечивают защиту интересов сторон и поддерживают эффективное функционирование рынка ценных бумаг.

Маленькие хитрости инвестора

1. Инвестируйте долгосрочно

Одна из ключевых стратегий успешного инвестирования — это долгосрочные инвестиции. Вместо попыток спекулировать на краткосрочных изменениях цены акций, лучше всего вкладывать деньги в компании, которые имеют стабильный рост и перспективы развития.

2. Диверсифицируйте свой портфель

Диверсификация — это распределение инвестиций между разными видами активов и компаниями. Это помогает снизить риски и защищает ваш портфель в случае неудачи одного из инвестиционных объектов.

3. Следите за финансовыми новостями

Быть в курсе последних событий и новостей в мире финансов — важная часть успешного инвестирования. Изменения в экономической политике, финансовые отчеты компаний и другие факторы могут оказывать значительное влияние на рынок.

4. Используйте инструменты для анализа рынка

Существует множество инструментов и методов анализа рынка, которые помогут вам принимать обоснованные решения при инвестировании. Например, графики, финансовые показатели и прогнозы могут помочь вам оценить потенциальные риски и возможности.

5. Не бойтесь потерь

Инвестирование всегда связано с риском, и потери — неизбежная часть этого процесса. Важно научиться принимать потери и не впадать в панику. Вместо этого сосредоточьтесь на общей долгосрочной прибыли.

| Преимущество | Описание |

|---|---|

| Стабильность | Долгосрочные инвестиции обычно имеют более стабильный доход, чем краткосрочные. |

| Уменьшение риска | Распределение капитала между разными активами помогает снизить риск потерь. |

| Ликвидность | Долгосрочные инвестиции позволяют вам иметь возможность получить доступ к средствам в любое время. |

Успешные инвесторы не пытаются предугадать будущее, они изучают настоящее и затем принимают обоснованные решения.

2. Какими документами можно подтвердить расходы?

В процессе заполнения налоговой декларации важно иметь подтверждающие документы на все расходы, которые вы планируете списать. Ниже приведены основные документы, которые можно использовать для подтверждения расходов:

1. Кассовые чеки и квитанции

- Кассовые чеки и квитанции, полученные при покупке товаров или услуг, являются хорошим способом подтверждения расходов. В них указывается сумма, дата и название товара или услуги.

2. Договоры и счета

- Договоры и счета, заключенные с поставщиками или исполнителями услуг, также могут служить подтверждением расходов. В них указываются условия сделки, сумма и дата оплаты, а также описание товара или услуги.

3. Банковские выписки

- Банковские выписки отражают все финансовые операции, произведенные с вашим банковским счетом. Они могут быть использованы для подтверждения оплаты товаров или услуг.

4. Документы о покупке и продаже ценных бумаг

- Если вы купили или продали акции или другие ценные бумаги, вам потребуются документы, подтверждающие эти операции. Это могут быть брокерские отчеты, счета или договоры.

5. Документы о недвижимости

- Если вы владеете недвижимостью, вам потребуются документы, подтверждающие расходы на ее приобретение, ремонт или улучшение. Это могут быть договоры купли-продажи, счета на ремонтные работы или документы, подтверждающие затраты на улучшение.

| Вид расхода | Документы |

|---|---|

| Покупка товаров или услуг | Кассовые чеки, квитанции, договоры, счета |

| Оплата банковскими средствами | Банковские выписки |

| Покупка или продажа ценных бумаг | Брокерские отчеты, счета, договоры |

| Недвижимость | Договоры купли-продажи, счета на ремонтные работы, документы об улучшении |

Помните, что документы должны быть оригинальными или заверены официальными копиями. Их можно предоставить налоговой службе при запросе или при заполнении налоговой декларации.

Особенности выкупа акций обществом

Определение выкупа акций

Выкуп акций представляет собой операцию, при которой общество приобретает свои собственные акции у акционеров. Целью такой операции может быть сокращение числа акционеров, снижение капитала или принятие контроля над определенным процентом акций.

Основные правила выкупа акций

При проведении выкупа акций необходимо учитывать следующие правила:

- Выкуп акций может быть проведен только публичным акционерным обществом, имеющим законодательное разрешение на такие операции.

- Выкуп акций может быть осуществлен только с согласия акционеров, которые являются единственными владельцами этих акций. Такое согласие может быть получено на общем собрании акционеров или в письменной форме.

- Выкуп акций может быть проведен только в соответствии с установленными законодательством процедурами и за счет средств общества.

Способы выкупа акций

Существуют различные способы проведения выкупа акций, включая следующие:

- Выкуп акций на основании решения общего собрания акционеров.

- Выкуп акций путем предложения акционерам продать свои акции по определенной цене.

- Выкуп акций в результате конвертации определенных долей участия в обществе.

Правовые последствия выкупа акций

Выкуп акций может иметь следующие правовые последствия:

- Уменьшение количества акционеров и снижение структуры капитала общества.

- Приобретение контроля за определенным процентом акций и укрепление позиции общества на рынке.

- Выплата акционерам денежной компенсации за проданные акции.

Регулирование выкупа акций

Выкуп акций регулируется законодательством о ценных бумагах и корпоративном праве. В различных странах могут существовать различные требования и процедуры, которые необходимо выполнять при проведении выкупа акций. При планировании выкупа акций необходимо учитывать эти правила и обратиться к профессионалам в этой области.

Купля-продажа ценных бумаг без посредников

Преимущества купли-продажи ценных бумаг без посредников

- Уменьшение комиссионных расходов. При совершении сделки без участия посредников акционеры сами определяют условия сделки и избегают платы за услуги брокеров.

- Большая гибкость. Без привязки к конкретному брокеру акционеры могут совершать сделки на своё усмотрение, повышая свою финансовую свободу и возможности.

- Более прозрачное исполнение сделки. Акционеры имеют возможность контролировать каждый шаг сделки и быть уверенными в её надежности и законности.

Особенности купли-продажи ценных бумаг без посредников

При купле-продаже ценных бумаг без посредников необходимо учитывать следующие особенности:

- Необходимость самостоятельного анализа и принятия решения. Акционеры должны самостоятельно анализировать рынок, изучать компании-эмитенты и принимать обоснованные инвестиционные решения.

- Наличие рисков. Купля-продажа ценных бумаг всегда связана с определенным уровнем риска. Акционеры должны быть готовы к потере вложенных средств и принять на себя ответственность за свои решения.

- Соблюдение законодательства. Акционеры должны быть внимательны к требованиям законодательства о ценных бумагах и соблюдать их при купле-продаже акций без посредников.

Купля-продажа ценных бумаг без посредников может быть привлекательным вариантом для акционеров, снижающим комиссионные расходы и обеспечивающим большую финансовую гибкость. Однако, перед совершением такой операции необходимо тщательно изучить рынок, оценить риски и соблюдать требования законодательства.

Налоги по дивидендам от компаний из США

Налог на дивиденды в США

В США налог на дивиденды обычно взимается на федеральном уровне и может дополнительно облагаться налогами штата и местной власти. Налоговая ставка на дивиденды зависит от вашего общего дохода и может быть разной для разных категорий налогоплательщиков.

Обычно налог на дивиденды в США взимается на ставку dividend tax rate, которая составляет:

- 0% для налогоплательщиков с доходом ниже определенного уровня

- 15% для налогоплательщиков, находящихся в более высокой доходной категории

- 20% для высокоиндивидуальных налогоплательщиков, находящихся в самой высокой доходной категории

Обязанности по уплате налогов на дивиденды

Если вы являетесь акционером и получаете дивиденды от компаний из США, вам может потребоваться уплатить налоги на этот доход. Для этого необходимо выполнить следующие шаги:

- Определить ваш налоговый статус в США

- Узнать налоговую ставку на дивиденды в зависимости от вашего дохода

- Включить полученные дивиденды в вашу налоговую декларацию в США

- Уплатить соответствующие налоги на дивиденды в указанные сроки

Преимущества и недостатки получения дивидендов от компаний из США

Получение дивидендов от компаний из США имеет свои преимущества и недостатки:

| Преимущества | Недостатки |

|---|---|

| Дополнительный доход для акционера | Необходимость уплаты налогов на дивиденды |

| Стабильность выплат | Могут быть ограничены дивидендные выплаты |

| Возможность роста дивидендов со временем | Риск потери стоимости акций |

Получение дивидендов от компаний из США может быть выгодным для акционеров, несмотря на обязанность уплаты налогов на этот доход. Однако перед принятием решения следует оценить риски и потенциальные выгоды этого вида инвестиций.

Продажа акций при установлении преимущественного права покупки

Продажа акций с учетом преимущественного права покупки требует соблюдения определенных правил и процедур. Вот некоторые ключевые моменты, которые стоит учесть при продаже акций в таком случае:

1. Уведомление акционеров

Прежде чем продать акции третьим лицам, акционер, который планирует продать свои акции, должен уведомить других акционеров о своем намерении. Уведомление должно содержать информацию о цене и других условиях продажи акций.

2. Предоставление времени для реагирования

После получения уведомления, другие акционеры имеют право реагировать на предложение о продаже акций. Они должны быть уведомлены о сроке, в течение которого они могут выразить свое желание купить акции по предложенной цене.

3. Приоритет при покупке акций

Если другие акционеры выразили желание купить акции по предложенной цене, они имеют преимущественное право на покупку перед третьими лицами. Если не все акции будут приобретены акционерами, оставшиеся акции могут быть проданы третьим лицам.

При продаже акций с учетом преимущественного права покупки, необходимо заключить договор между продавцом и покупателем акций. В договоре должны быть определены все условия сделки, включая цену, количество акций и сроки выполнения.

5. Отчетность в налоговых целях

Продажа акций может потребовать уплаты налогов. Отчетность в налоговых органах зависит от юрисдикции и индивидуальной ситуации акционера. Рекомендуется проконсультироваться с юристом или налоговым консультантом, чтобы определить правильные налоговые обязательства и предоставить соответствующую документацию.

| Преимущество | Описание |

|---|---|

| Защита интересов акционеров | Установление преимущественного права покупки позволяет акционерам защитить свои интересы и избежать нежелательных третьесторонних покупателей. |

| Управление структурой акционерного капитала | Преимущественное право покупки позволяет акционерам контролировать структуру акционерного капитала компании и предотвращать концентрацию акций в руках нежелательных инвесторов. |

| Получение лучшей цены | Продажа акций при установлении преимущественного права покупки может привести к получению более высокой цены за акции, так как другие акционеры могут быть заинтересованы в покупке по предложенной цене. |

Продажа акций при установлении преимущественного права покупки имеет свои особенности, которые следует учитывать при проведении такой сделки. Соблюдение процедур и правил позволит акционерам эффективно осуществлять свои права и защищать свои интересы.

Налоги на ценные бумаги и момент их уплаты

Налогообложение доходов от продажи акций и других ценных бумаг играет важную роль в финансовой стратегии каждого инвестора. Чтобы избежать неприятных сюрпризов при уплате налогов, важно понять, в какой момент следует уплачивать налоги и каковы правила их расчета.

Основные вопросы налогообложения ценных бумаг:

- Какие ценные бумаги облагаются налогами? В России под налогообложением находятся все доходы от продажи акций и других финансовых инструментов.

- Каков момент уплаты налогов? Налог на доходы от продажи ценных бумаг уплачивается в момент получения дохода.

- Как рассчитывается налог? При продаже ценной бумаги, прибыль (разница между стоимостью продажи и стоимостью покупки) считается налогооблагаемым доходом, который облагается налогом по ставке 13%.

- Можно ли уменьшить налоговую нагрузку? Да, существуют возможности легального уменьшения налоговой нагрузки, такие как учет расходов на комиссии, налоги и другие издержки, связанные с покупкой и продажей ценных бумаг.

- Как заполняются налоговые декларации? При продаже ценной бумаги, инвестор должен заполнить налоговую декларацию и указать все необходимые сведения о прибыли, расходах и других финансовых операциях.

Пример расчета налога на прибыль от продажи акций:

| Операция | Стоимость покупки | Стоимость продажи | Прибыль | Налоговая ставка | Налог |

|---|---|---|---|---|---|

| Покупка акций | 100 000 рублей | — | — | — | — |

| Продажа акций | — | 150 000 рублей | 50 000 рублей | 13% | 6 500 рублей |

Обратите внимание, что данный пример упрощен и не учитывает возможные льготы и налоговые лазейки, которые могут быть доступны в конкретных ситуациях.

Налогообложение доходов от продажи ценных бумаг следует рассматривать как часть всей инвестиционной стратегии. Важно знать, как рассчитываются налоги и какие возможности есть для уменьшения налоговой нагрузки. Точное соблюдение налоговых обязательств позволит избежать штрафов и проблем с налоговыми органами.

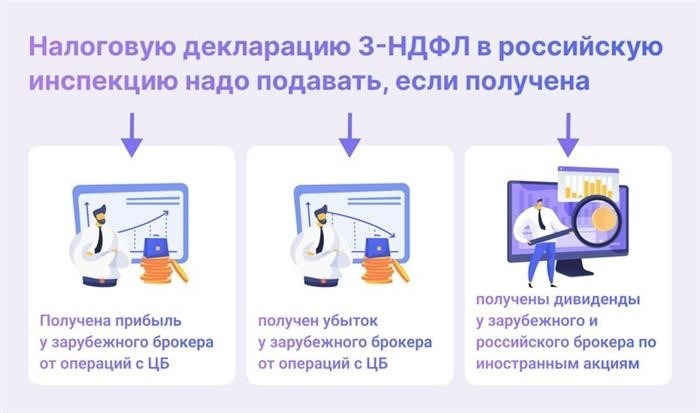

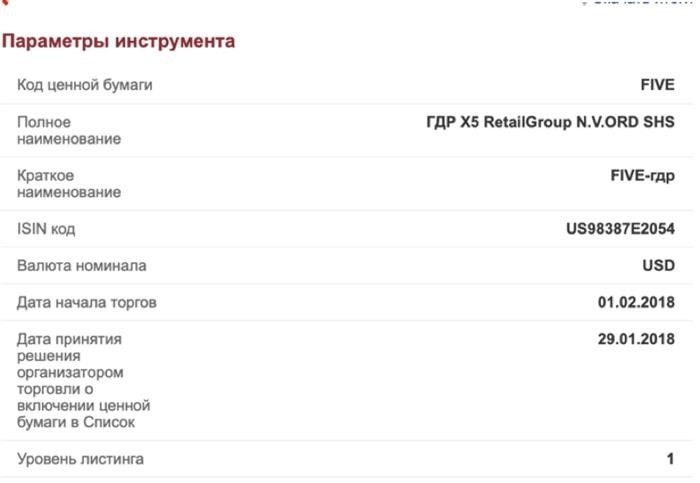

Налог с операций с иностранными ценными бумагами

Операции с иностранными ценными бумагами, такими как акции, обязательно подпадают под налогообложение. В Российской Федерации действуют специальные правила, регулирующие налогообложение доходов от таких операций. Рассмотрим основные аспекты налога с операций с иностранными ценными бумагами.

Ставки налога

Ставки налога на доходы от операций с иностранными ценными бумагами зависят от их типа и срока владения. В частности, для физических лиц предусмотрены следующие ставки налога:

- Для акций российских эмитентов — 13%

- Для акций иностранных эмитентов — 30%

В случае, если срок владения акций превышает 3 года, применяется льготная ставка налога в размере 0%.

Порядок уплаты налога

Налог с операций с иностранными ценными бумагами должен быть уплачен в течение 30 дней с момента получения дохода. Для уплаты налога необходимо подать налоговую декларацию и перечислить сумму налога на специальный счет в налоговой службе.

Особенности налогообложения

При налогообложении операций с иностранными ценными бумагами применяются следующие особенности:

- В случае получения дохода в иностранной валюте, он конвертируется в российские рубли по официальному курсу на дату операции.

- Возможно применение налоговых вычетов, предусмотренных договорами об избежании двойного налогообложения, если таковые имеются.

- Доходы от операций с иностранными ценными бумагами учитываются при определении налоговой базы налога на доходы физических лиц.

Важно отметить, что неправильное уплаты налога или невыполнение других налоговых обязательств может привести к штрафам и санкциям со стороны налоговых органов. Поэтому рекомендуется внимательно изучить налоговое законодательство и свои обязательства в отношении налога с операций с иностранными ценными бумагами и правильно исполнить их.