В процессе ведения бухгалтерии и учета расходов предприятия иногда возникает необходимость исправить ранее принятые к вычету части НДС. Для этого в программе 1С 8.3 предусмотрены специальные процедуры и настройки, которые позволяют эффективно восстановить и контролировать данный процесс.

Как избежать ошибок

В подсчете и восстановлении частей НДС могут возникать ошибки, которые могут привести к нежелательным последствиям. Чтобы избежать таких ошибок, необходимо придерживаться определенных рекомендаций и следить за каждым этапом процесса.

Вот несколько полезных советов, которые помогут Вам избежать ошибок при восстановлении частей НДС:

1. Внимательно проверяйте первоначальные документы

Перед началом процесса восстановления частей НДС, необходимо тщательно проверить первоначальные документы, такие как счета-фактуры, акты выполненных работ или оказанных услуг. Убедитесь, что все данные указаны верно и соответствуют действительности. Если вы обнаружите какие-либо ошибки или несоответствия, свяжитесь с поставщиком или исполнителем услуг для внесения корректировок.

2. Контролируйте сроки

Не забывайте следить за сроками восстановления частей НДС. В соответствии с законодательством, у вас есть определенное количество дней после окончания отчетного периода для подачи заявления на восстановление частей НДС. Убедитесь, что вы следуете этим срокам и не пропускаете дедлайны.

3. Проверяйте расчеты

При восстановлении частей НДС необходимо внимательно проверять все расчеты и суммы. Убедитесь, что все числа и ставки указаны правильно. Если вы замечаете какие-либо ошибки или неточности, немедленно исправьте их, чтобы избежать проблем в будущем.

4. Обратитесь к специалисту

Если у вас возникают сложности или сомнения при восстановлении частей НДС, рекомендуется обратиться к специалисту в области налогообложения. Он сможет помочь вам разобраться во всех нюансах и предоставить профессиональную консультацию. Не стоит рисковать и допускать ошибки, обратитесь к эксперту за помощью, чтобы быть уверенным в правильности проведенных процедур.

Следуя этим рекомендациям, вы сможете избежать ошибок при восстановлении частей НДС и обеспечить себе безопасность и законность ведения деловой деятельности. Помните, что правильное выполнение этих процедур является важным аспектом вашей финансовой стратегии и имеет влияние на финансовое положение вашей компании.

Восстановление НДС по имуществу, внесенному в качестве вклада или взноса

В процессе ведения бизнеса могут возникать ситуации, когда предприятие вносит имущество в качестве вклада или взноса. При этом возникает необходимость восстановить НДС, который был ранее принят к вычету. Рассмотрим процесс восстановления НДС по таким операциям.

1. Определение возможности восстановления НДС

Перед тем, как приступить к восстановлению НДС, необходимо убедиться в возможности этого действия. Как правило, восстановление НДС возможно, если имущество, внесенное в качестве вклада или взноса, было использовано в целях осуществления налогооблагаемой деятельности. Также стоит учесть, что возможность восстановления НДС может зависеть от сроков и способов внесения имущества.

2. Подготовка документации

Для восстановления НДС необходимо правильно оформить документацию. Список основных документов, необходимых для восстановления НДС, может включать:

- Заявление о восстановлении НДС;

- Копию договора о вкладе или взносе;

- Документы, подтверждающие совершение операций по внесению имущества;

- Документы, подтверждающие использование имущества в целях налогооблагаемой деятельности;

- Протоколы собрания участников (акционеров) о внесении имущества;

- Другие документы, связанные с операцией внесения имущества.

3. Обращение в налоговый орган

Для восстановления НДС необходимо обратиться в налоговый орган с заявлением о восстановлении НДС и предоставить сопроводительную документацию. В заявлении следует указать все необходимые данные об операции внесения имущества.

4. Рассмотрение заявления налоговым органом

После подачи заявления о восстановлении НДС, налоговый орган рассматривает заявление и представленную документацию. В течение определенного срока налоговый орган принимает решение о возможности восстановления НДС.

5. Получение восстановленного НДС

В случае положительного решения налогового органа, предприятие получает восстановленный НДС. Обычно это происходит путем перечисления суммы восстановленного НДС на расчетный счет предприятия.

Восстановление НДС по имуществу, внесенному в качестве вклада или взноса, является важным и сложным процессом. В случае несоблюдения требований к документации или отсутствия необходимой информации, налоговый орган может отказать в восстановлении НДС.

Восстановление НДС, ранее принятого к вычету, – что это?

Восстановление НДС, ранее принятого к вычету, представляет собой процесс возврата налога на добавленную стоимость, который был ранее учтен и списан из налогового периода организации. Такое восстановление возможно в случае, когда оказывается, что НДС был некорректно или незаконно принят к вычету.

Причины восстановления НДС

- Ошибки при заполнении декларации

- Незаконная корректировка налоговой базы

- Некорректное учетное оформление операций

- Обнаружение фактов подделки документов

Процедура восстановления НДС

Для восстановления НДС, ранее принятого к вычету, необходимо предоставить налоговым органам соответствующие документы и объяснить причину необходимости возврата. После рассмотрения заявления, налоговый орган принимает решение об осуществлении восстановления или отказе в нем. Если восстановление одобрено, то НДС будет возвращено организации в установленный срок.

Последствия восстановления НДС

- Попадание в фокус внимания налоговых органов

- Возможные проверки и ревизии

- Штрафы и санкции в случае нарушения налогового законодательства

- Необходимость дополнительных расходов на юридическую поддержку и споры

Важно помнить, что восстановление НДС, ранее принятого к вычету, является достаточно сложной процедурой, требующей профессионального подхода и знания налогового законодательства. Рекомендуется обратиться к компетентным специалистам для правильного и эффективного восстановления налога на добавленную стоимость.

Судебная практика по восстановлению НДС

1. Возможность восстановления НДС

Судебная практика подтверждает, что в соответствии с законодательством предприятия и организации имеют право восстановить ранее принятый к вычету НДС в следующих случаях:

- Отказ в дальнейшем использовании товаров или услуг, на приобретение которых был списан НДС;

- Изменение целей использования товаров или услуг, на приобретение которых был списан НДС;

- Получение возмещения ущерба или утраты, связанных с использованием товаров или услуг;

- Прекращение предпринимательской деятельности;

- Другие обстоятельства, предусмотренные законодательством.

2. Судебная практика по возмещению НДС

Судебная практика по вопросу возмещения НДС разнообразна. Однако, наиболее часто встречающиеся решения судов связаны с:

- Признанием факта неправильного начисления и уплаты НДС;

- Установлением размера восстановляемого НДС;

- Определением процедуры восстановления НДС.

3. Правила восстановления НДС в разных ситуациях

Судебная практика выражает разные подходы к вопросу восстановления НДС в различных ситуациях. Вот несколько примеров:

| Ситуация | Решение суда |

|---|---|

| Отказ в дальнейшем использовании товаров или услуг | Восстановление НДС в полном объеме |

| Изменение целей использования товаров или услуг | Восстановление НДС пропорционально изменению целей использования |

| Получение возмещения ущерба или утраты | Восстановление НДС в полном объеме |

| Прекращение предпринимательской деятельности | Восстановление НДС в полном объеме |

Это лишь некоторые примеры того, как восстановление НДС может быть рассмотрено в судебной практике. Законодательство и судебная практика оставляют пространство для разных толкований и индивидуальных решений в каждом конкретном случае.

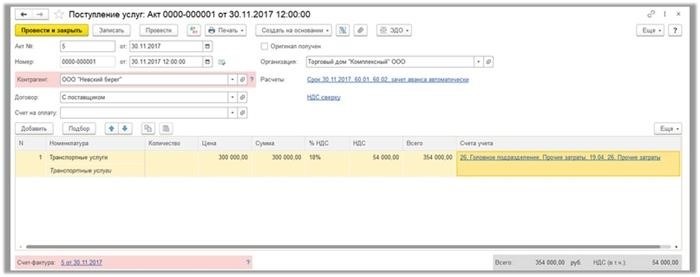

Регистрация СФ поставщика

В процессе ведения бизнеса налогоплательщики сталкиваются с необходимостью регистрации счет-фактур поставщика. Это важный документ, который подтверждает факт поставки товаров или оказания услуг с указанием всех необходимых деталей. В данной статье рассмотрим основные аспекты регистрации СФ поставщика.

1. Основная информация

Для регистрации СФ поставщика необходимы следующие данные:

- Наименование и реквизиты организации-поставщика;

- Наименование и реквизиты организации-получателя;

- Дата, номер и сумма счет-фактуры;

- Описание товаров или услуг, их стоимость и количество;

- Прочая необходимая информация и документы.

2. Содержание счет-фактуры

Счет-фактура должна содержать полную и достоверную информацию о поставке товаров или услуг. Она должна включать в себя следующие данные:

- Идентификационные реквизиты организации-поставщика и организации-получателя;

- Дата, номер и сумма счет-фактуры;

- Описание товаров или услуг, их стоимость и количество;

- Информацию о налоговых ставках и сумме НДС;

- Прочую необходимую информацию, такую как номер заказа или договора.

3. Порядок регистрации СФ поставщика

Регистрация СФ поставщика осуществляется в соответствии с установленными правилами и требованиями. Порядок регистрации может различаться в зависимости от используемой системы электронного документооборота. Обычно это включает в себя следующие шаги:

- Проверка правильности заполнения СФ;

- Подписание СФ электронной подписью;

- Отправка СФ в налоговый орган или специальную систему электронного документооборота;

- Получение подтверждения регистрации СФ.

4. Важные моменты

При регистрации СФ поставщика важно учесть следующие моменты:

- Соблюдение требований налогового законодательства;

- Проверка правильности заполнения документа;

- Внимательность при указании номера и даты СФ;

- Хранение всех необходимых документов в течение определенного периода времени;

- Получение подтверждения о регистрации СФ.

В подведении итогов можно сказать, что регистрация СФ поставщика является неотъемлемой частью ведения бизнеса и требует внимательного выполнения всех необходимых процедур и предоставления правильной информации. Правильно оформленная и зарегистрированная счет-фактура позволяет избежать возможных проблем и споров с контролирующими органами.

Восстановление НДС с авансов полученных

В рамках налогообложения предприятия могут получать авансы от своих клиентов. В случае, если клиент будет отказываться от услуг или продукции, предоплату следует вернуть. При возврате авансов в ходе бухгалтерского учета предусмотрена возможность восстановления НДС, ранее принятого к вычету.

Как восстановить НДС с авансов полученных?

- Получение заявления от клиента о возврате аванса;

- Подписание документов о возврате аванса передаваемыми клиентом;

- Оформление счета-фактуры на возврат аванса и выставление его клиенту;

- Включение информации о восстановлении НДС во вновь подаваемую налоговую декларацию;

- Ожидание проверки налоговой инспекцией и получение уведомления об учете возврата НДС.

Что нужно учесть при восстановлении НДС с авансов полученных?

При восстановлении НДС с авансов полученных, следует помнить о нескольких важных моментах:

- Возможность восстановления НДС существует только в том случае, если аванс был получен от налогоплательщика, который также является плательщиком НДС.

- Правильное оформление документов о возврате аванса является обязательным условием для восстановления НДС. Необходимо подписывать перечисленные клиентом документы и выставлять счет-фактуру на возврат аванса.

- Информация о восстановлении НДС должна быть включена в налоговую декларацию и подана в установленные сроки. Также следует ожидать проверку налоговой инспекцией и получение уведомления об учете возврата НДС.

- Если клиент не налогоплательщик, то возврат аванса может быть произведен без восстановления НДС.

Восстановление НДС с авансов полученных процесс, требующий последовательного выполнения определенных действий. Соблюдение всех правил и сроков позволит эффективно восстановить прежнее состояние налоговых обязательств по НДС.

Когда и как нужно провести восстановление частями НДС ранее принятого к вычету в 1С 8.3

Как провести восстановление

Для проведения восстановления частями НДС в 1С 8.3 следует осуществить следующие действия:

- Открыть модуль «Бухгалтерия» в программе 1С 8.3.

- Перейти в раздел «НДС» и выбрать пункт меню «Восстановление частями НДС».

- Выбрать период, за который необходимо провести восстановление частями НДС.

- Внести данные о восстанавливаемом НДС: сумму, номер платежного документа и дату платежа.

- Сохранить проводку.

Причины восстановления

Следует помнить, что восстановление частей НДС может быть необходимо в следующих случаях:

- Отзыв ранее выданного свидетельства о возврате НДС.

- Выявление ошибок при учете НДС и необходимость исправления.

- Отказ налоговых органов в принятии части НДС к вычету, основанный на документальных проверках или анализе сделок.

Важные моменты при восстановлении

Важно учесть следующие моменты при восстановлении частями НДС в программе 1С 8.3:

- Сумма восстановления должна быть указана точно и соответствовать документам о платеже.

- Номер платежного документа и дата платежа также должны быть правильно указаны.

- Восстановление частей НДС должно быть проведено в соответствии с требованиями налогового кодекса и документально подтверждено.

- Необходимо следить за своевременным восстановлением и правильным учетом частей НДС в программе 1С 8.3.

Восстановление частями НДС в программе 1С 8.3 важно для правильного учета налогов и предотвращения возникновения претензий со стороны налоговых органов. Следует следить за проведением данной процедуры в соответствии с требованиями закона и точностью указанных данных.

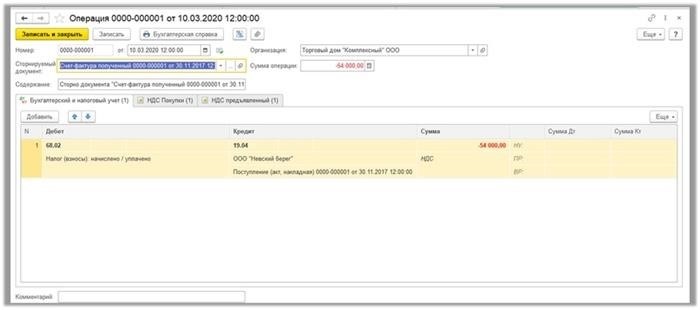

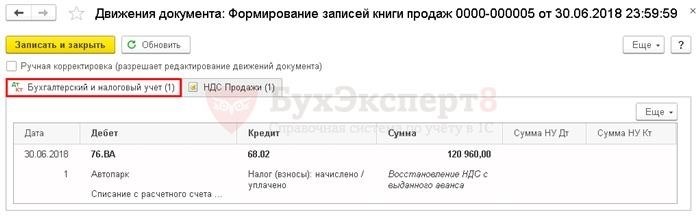

Бухгалтерские проводки по восстановлению НДС

Восстановление части НДС, ранее принятого к вычету в программе 1С:Бухгалтерия 8.3, требует проведения определенных бухгалтерских операций. Ниже представлены основные проводки, которые необходимо выполнить при восстановлении НДС.

1. Расчет и списание суммы восстанавливаемого НДС

В первую очередь необходимо расчитать сумму восстанавливаемого НДС и списать ее с соответствующих счетов:

- Счет 19 «НДС по приобретенным ценностям» — дебет

- Счет 68 «Расчеты с бюджетом по НДС» — кредит

Данная проводка отражает сумму НДС, которая будет восстановлена.

2. Отражение восстановленного НДС на балансе

После проведения списания восстанавливаемого НДС, необходимо отразить его на балансе. Для этого проводятся следующие операции:

- Счет 68 «Расчеты с бюджетом по НДС» — дебет

- Счет 90.2 «Прочие доходы и расходы» — кредит

Таким образом, происходит отражение восстановленного НДС в бухгалтерском учете.

3. Заполнение соответствующих документов

После проведения бухгалтерских проводок, необходимо заполнить соответствующие документы для подтверждения восстановления НДС. Это могут быть, например, налоговые декларации, отчеты и другие документы, требуемые налоговым органом.

Пример проводок в программе 1С:Бухгалтерия 8.3:

| Счет | Сумма дебета | Сумма кредита |

|---|---|---|

| 19 | Сумма восстанавливаемого НДС | |

| 68 | Сумма восстанавливаемого НДС | |

| 68 | Сумма восстанавливаемого НДС | |

| 90.2 | Сумма восстанавливаемого НДС |

Обратите внимание, что точные проводки могут отличаться в зависимости от особенностей бухгалтерии организации и требований налоговых органов. Поэтому перед проведением операций по восстановлению НДС рекомендуется проконсультироваться с профессиональным бухгалтером или юристом.

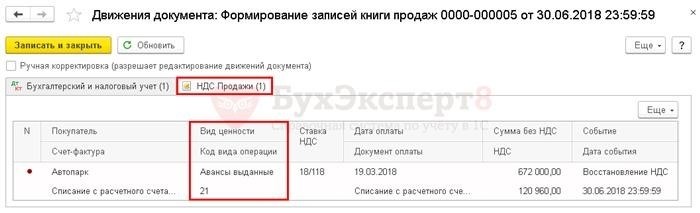

Восстановление НДС при зачете аванса поставщика

Принцип работы механизма восстановления НДС при зачете аванса

Когда компания заранее оплачивает часть стоимости товара или услуги, поставщик, в свою очередь, обязуется включить сумму НДС в данную оплату и предоставить покупателю копию налогового документа. Покупатель вправе восстановить этот НДС, подтверждая его по документальным основаниям.

Шаги по восстановлению НДС при зачете аванса

- Получение копии налогового документа, подтверждающего учет аванса и включение в него суммы НДС.

- Обязательная фиксация аванса в учетной системе, а также наличие документальных подтверждений о перечислении денежных средств поставщику.

- Формирование и представление налоговой декларации по НДС с указанием суммы НДС, подлежащей восстановлению.

- Предоставление налоговым органам всех необходимых документов и осуществление контроля процесса восстановления НДС.

- Ожидание решения налоговых органов и получение восстановленной суммы НДС на расчетный счет компании.

Преимущества восстановления НДС при зачете аванса

Восстановление НДС при зачете аванса является выгодным для компании и имеет следующие преимущества:

- Оптимизация налоговых платежей и уменьшение финансовой нагрузки на предприятие.

- Снижение затрат на приобретение товаров и услуг.

- Увеличение оборотного капитала компании за счет восстановленной суммы НДС.

- Обеспечение соблюдения законодательства и минимизации рисков при проведении бизнес-операций.

Восстановление НДС при зачете аванса является важным инструментом для бизнеса. Соблюдение всех необходимых процедур и требований позволяет компаниям оптимизировать налоговые платежи, снизить затраты и обеспечить соблюдение законодательных норм. Этот механизм позволяет использовать ресурсы компании более эффективно и способствует развитию бизнеса.

Приобретение внеоборотного актива

Приобретение внеоборотного актива: основные этапы

Приобретение внеоборотного актива предполагает выполнение ряда этапов, включающих:

- Определение необходимости приобретения актива и его основных характеристик.

- Поиск подходящего актива на рынке или у поставщиков.

- Анализ финансовых возможностей и выбор оптимального варианта оплаты.

- Оформление документации, включая договор купли-продажи или договор аренды.

- Проведение инвентаризации и учета нового актива.

Важность правильного учета внеоборотных активов

Правильное учетное обращение с внеоборотными активами является важным аспектом финансового управления организацией. Оно позволяет:

- Оптимизировать использование ресурсов и снизить риски потерь.

- Обеспечить достоверность финансовой отчетности и соответствие требованиям законодательства.

- Оценить финансовую устойчивость и эффективность деятельности компании.

- Определить стоимость активов и их влияние на стоимость бизнеса.

Влияние приобретения внеоборотного актива на налоговые обязательства

Приобретение внеоборотного актива может повлиять на налоговые обязательства компании. Например, расходы на его приобретение могут быть учтены в качестве налоговых вычетов или амортизационных отчислений. Это позволяет снизить налоговую нагрузку и улучшить финансовые показатели.

Приобретение внеоборотного актива – важный этап развития бизнеса. Оно требует внимания к деталям и профессионального подхода для достижения лучших результатов. Правильный учет и оптимальное использование внеоборотных активов помогут обеспечить эффективное функционирование и долгосрочное развитие компании.