Инвестиционный налоговый вычет по налогу на прибыль считается одной из самых эффективных и широко используемых мер поддержки предпринимательства и инвестиций. В данной статье рассматривается вопрос об отражении этого вычета в учетной политике компании. Учетная политика отражает принципы и методы учета, которые компания использует при формировании финансовой отчетности. Правильное отражение инвестиционного налогового вычета в учетной политике позволяет компании оптимизировать налогооблагаемую базу и получать значительные налоговые льготы, что в свою очередь способствует развитию бизнеса и привлечению инвестиций.

Куда обратиться для получения вычета по налогу на прибыль?

Если ваша компания планирует применять инвестиционный налоговый вычет по налогу на прибыль, следует обратиться к правоохранительным органам. Для этого необходимо выполнить следующие шаги:

1. Получение необходимых документов

Перед подачей заявления на налоговый вычет, вам потребуется собрать следующие документы:

- Выписка из Единого государственного реестра юридических лиц;

- Договор инвестирования или иной документ, подтверждающий инвестиционную деятельность;

- Документы, подтверждающие право собственности на инвестиционные активы;

- Документы, подтверждающие факт производства инвестиционных расходов;

- Другие необходимые документы, зависящие от конкретных обстоятельств.

2. Подача заявления

Затем необходимо подать заявление о применении инвестиционного налогового вычета в налоговый орган. Заявление должно быть составлено на бланке, предоставленном налоговым органом, и должно содержать информацию о компании, периоде и сумме применяемого вычета, а также приложить копии необходимых документов.

3. Рассмотрение заявления

После подачи заявления, налоговый орган проводит проверку предоставленных документов и проводит аудит компании для проверки соблюдения условий применения вычета. В случае положительного решения, вы получите соответствующее уведомление и сможете применять вычет.

Важно помнить! Обращение за вычетом требует тщательной подготовки и соблюдения всех правил и условий, установленных налоговым законодательством. Чтобы избежать ошибок и проблем на этапе получения вычета, рекомендуется проконсультироваться с опытными юристами или налоговыми консультантами.

Если все требования и условия будут соблюдены, обратившись за инвестиционным налоговым вычетом по налогу на прибыль, ваша компания сможет сократить налоговую нагрузку и получить дополнительные финансовые возможности для развития и роста бизнеса.

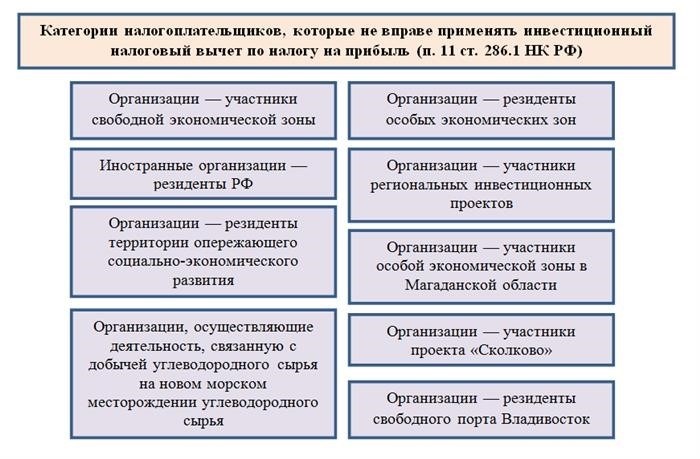

Кто не может применять инвестиционный налоговый вычет?

Инвестиционный налоговый вычет (ИНВ) предоставляет возможность снизить сумму налога на прибыль, которую должно уплатить юридическое лицо или индивидуальный предприниматель за определенный отчетный период. Однако не все организации и индивидуальные предприниматели имеют право на применение данного налогового вычета. Рассмотрим категории, которые не могут воспользоваться ИНВ:

Организации, осуществляющие деятельность, не подпадающую под условия применения ИНВ

ИНВ может быть применен только организациями, осуществляющими деятельность, которая удовлетворяет определенным критериям, установленным налоговым законодательством. Если организация не соответствует этим условиям, она не может применять инвестиционный налоговый вычет.

Организации, использующие простую систему налогообложения

Организации, осуществляющие свою деятельность на основе простой системы налогообложения, не имеют права на применение ИНВ. Данный вид налогового режима предполагает уплату фиксированной суммы налога, без возможности применения различных налоговых вычетов и льгот.

Организации, в отношении которых применяется упрощенная система налогообложения

В случае применения упрощенной системы налогообложения, организации также не могут воспользоваться ИНВ. Данный налоговый режим предполагает уплату налога на основе фиксированного процента от выручки и не предусматривает применение налоговых вычетов.

Организации, не осуществляющие инвестиционную деятельность

ИНВ может применяться только организациями, осуществляющими инвестиционную деятельность. Если организация не осуществляет инвестиции в основные средства или другие объекты инвестиционного характера, она не имеет права на применение инвестиционного налогового вычета.

Организации, не выполнившие условия применения ИНВ в отчетном периоде

Для применения ИНВ необходимо выполнять определенные условия, которые указаны в налоговом законодательстве. Если организация не выполнила эти условия в отчетном периоде или не представила необходимую отчетность, она не может применять инвестиционный налоговый вычет.

Ограничения по вычету

Включение инвестиционного налогового вычета по налогу на прибыль в учетную политику предприятия предполагает определенные ограничения, установленные законодательством. Ниже приведены основные ограничения, которые следует учитывать при применении данного вычета:

- Ограничение по сумме. Согласно законодательству, сумма инвестиционного налогового вычета не может превышать определенный процент от общего дохода предприятия. При превышении данной суммы, остаток вычета не может быть использован в текущем отчетном периоде и переносится на следующий.

- Ограничение по виду расходов. Использование инвестиционного налогового вычета допускается только для расходов, связанных с осуществлением инвестиционной деятельности, установленных в законодательстве. Расходы, не относящиеся к этой категории, не могут быть учтены в качестве вычета.

- Ограничение по срокам. Инвестиционный налоговый вычет может быть применен только в определенные сроки, установленные законодательством. В случае нарушения установленных сроков, возможность использования вычета может быть утрачена.

Таким образом, при составлении учетной политики и применении инвестиционного налогового вычета необходимо учитывать ограничения, установленные законодательством. Важно строго соблюдать правила и условия, чтобы избежать возможных проблем с налоговыми органами и обеспечить корректность и законность применения данного вычета.

Какие инвестиционные вычеты есть для компаний

Вычеты на инвестиции в основные средства

Компании могут получить вычеты на инвестиции в основные средства — здания, оборудование, транспортные средства и т.д. Такие вычеты позволяют уменьшить налогооблагаемую прибыль на сумму инвестиций, что снижает налоговые платежи компании.

Вычеты на инновационную деятельность

Организации, занимающиеся инновационной деятельностью, могут получить вычеты на инновации. Это может включать в себя исследования и разработки новых технологий, разработку инновационных продуктов, создание новых производственных процессов и т.д. Получение таких вычетов позволяет компаниям снизить налоговую ставку или вообще освободиться от уплаты налога на прибыль.

Вычеты на инвестиции в социальные проекты

Компании, инвестирующие в социальные проекты, такие как строительство школ, больниц, спортивных сооружений и т.д., могут получить вычеты на эти инвестиции. Это не только способ снизить налоговые платежи, но и демонстрирует социальную ответственность компании и ее вклад в развитие общества.

Вычеты на инвестиции в сельское и лесное хозяйство

Компании, инвестирующие в сельское и лесное хозяйство, могут получить вычеты на эти инвестиции. Такие инвестиции могут включать в себя приобретение сельскохозяйственной и лесной техники, строительство объектов инфраструктуры, развитие сельского и лесного хозяйства и т.д. Вычеты на инвестиции в сельское и лесное хозяйство могут снизить налоговую нагрузку на компанию и стимулировать развитие этих отраслей.

Процедура получения инвестиционных вычетов

Чтобы получить инвестиционные вычеты, компания должна соответствовать определенным требованиям и предоставить документацию, подтверждающую инвестиции. Однако, каждый вид инвестиционного вычета имеет свои особенности и процедуры, поэтому рекомендуется обратиться к профессиональным налоговым консультантам для получения подробной информации по получению вычетов.

Итоги

Инвестиционные вычеты могут быть полезными для компаний, так как позволяют снизить налоговые платежи и стимулируют инвестиционную активность. Вычеты доступны для разных видов инвестиций, включая основные средства, инновационную деятельность, социальные проекты, сельское и лесное хозяйство. Каждый вид вычета имеет свои особенности и требования, поэтому рекомендуется обратиться за помощью к специалистам в области налогового права.

Как работает инвестиционный налоговый вычет?

Каким образом осуществляется инвестиционный налоговый вычет?

ИНВ применяется в рамках учетной политики организации и возникает в результате фактической осуществленной инвестиционной деятельности. Организация должна произвести в капитал или основные средства определенные инвестиционные затраты, указанные в законодательстве.

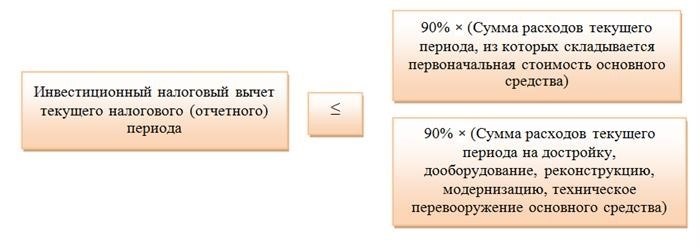

Сумма инвестиционного налогового вычета

- Размер инвестиционного налогового вычета составляет определенный процент от суммы инвестиционных затрат, определенный законодательством.

- Максимальная сумма инвестиционного налогового вычета может быть ограничена законодательством в зависимости от региона, в котором осуществляется инвестиционная деятельность.

- Сумма инвестиционного налогового вычета не может превышать сумму налога на прибыль, начисленного организации за отчетный период.

Процесс получения инвестиционного налогового вычета

Для получения инвестиционного налогового вычета налогоплательщик должен предоставить в налоговый орган документы, подтверждающие совершенные инвестиционные затраты. Это могут быть договоры купли-продажи, счета-фактуры, акты приемки-передачи, расходные накладные и другие документы.

Отражение инвестиционного налогового вычета в учетной политике

В учетной политике организации должны быть установлены правила отражения инвестиционного налогового вычета. Организация должна указать методику расчета и отражения инвестиционного налогового вычета, счета и подсчеты, используемые для учета суммы налогового вычета.

Инвестиционный вычет: что это такое?

На практике инвестиционный вычет позволяет компаниям сократить налоговую обязанность, что особенно актуально для малых и средних предприятий, имеющих ограниченные финансовые возможности.

Основные характеристики инвестиционного вычета:

- Сумма вычета: инвестиционный вычет может составлять определенный процент от суммы инвестиций или фиксированную сумму, установленную законодательством.

- Сфера применения: инвестиционный вычет может быть применен для расчета налога на прибыль отдельных видов деятельности или для всех видов деятельности предприятия.

- Ограничения: существуют различные ограничения по срокам применения инвестиционного вычета, а также по минимальной и максимальной сумме инвестиций, за которые можно получить вычет.

Процедура получения инвестиционного вычета:

- Регистрация инвестиций: предприятие должно зарегистрировать свои инвестиции в установленном порядке и представить необходимые документы налоговым органам.

- Расчет суммы вычета: на основании предоставленных документов налоговые органы определяют сумму инвестиционного вычета.

- Уменьшение налоговой обязанности: предприятие может использовать полученный инвестиционный вычет для уменьшения суммы налога на прибыль, который должен быть уплачен в соответствии с учетной политикой.

Преимущества использования инвестиционного вычета:

- Снижение налоговой нагрузки: инвестиционный вычет позволяет компаниям уменьшить сумму налога на прибыль и, следовательно, снизить налоговую нагрузку.

- Стимулирование инвестиций: инвестиционный вычет создает дополнительные мотивы для предприятий вкладывать средства в развитие своей деятельности и модернизацию производства.

- Повышение конкурентоспособности: благодаря инвестиционному вычету компании могут увеличить объемы производства, расширить ассортимент товаров и услуг, что способствует повышению их конкурентоспособности на рынке.

Инвестиционный вычет является эффективным инструментом налоговой политики, способствующим развитию бизнеса и привлечению инвестиций. Его использование позволяет компаниям сократить налоговую обязанность, увеличить инвестиции в различные сферы экономики и повысить свою конкурентоспособность.

Что делать, если объект основных средств продан?

Продажа объекта основных средств может потребовать выполнения определенных действий с точки зрения налогового учета. Вот несколько шагов, которые необходимо предпринять при продаже объекта основных средств.

1. Оцените стоимость объекта

Перед продажей необходимо определить стоимость объекта основных средств для учета его стоимости в налоговой отчетности. Это может потребовать проведения независимой оценки стоимости объекта или использования других методов оценки.

2. Внесите изменения в учетную политику

Поскольку продажа объекта основных средств может повлиять на налоговую отчетность компании, необходимо внести соответствующие изменения в учетную политику. Руководство должно рассмотреть вопрос и принять решение об отражении продажи объекта в учетной политике.

3. Отразите продажу в бухгалтерии

После продажи объекта необходимо отразить эту операцию в бухгалтерии. Следует внести соответствующие записи в учетную систему, отразив продажу объекта и изменение стоимости.

4. Уточните налоговые обязательства

После продажи объекта основных средств возможно возникновение налоговых обязательств. Руководству следует обратиться к налоговому консультанту или юристу для уточнения налоговых последствий продажи объекта и принятия соответствующих мер.

5. Изучите возможность использования налогового вычета

При продаже объекта основных средств возможно применение инвестиционного налогового вычета. Руководство должно изучить возможность использования данного вычета и принять меры для его применения при подаче налоговой отчетности.

6. Отчитайтесь перед налоговыми органами

После завершения всех необходимых действий и проведения соответствующих записей в бухгалтерии, компания должна предоставить отчеты в налоговые органы, чтобы уведомить их о продаже объекта основных средств и предоставить необходимую налоговую отчетность.

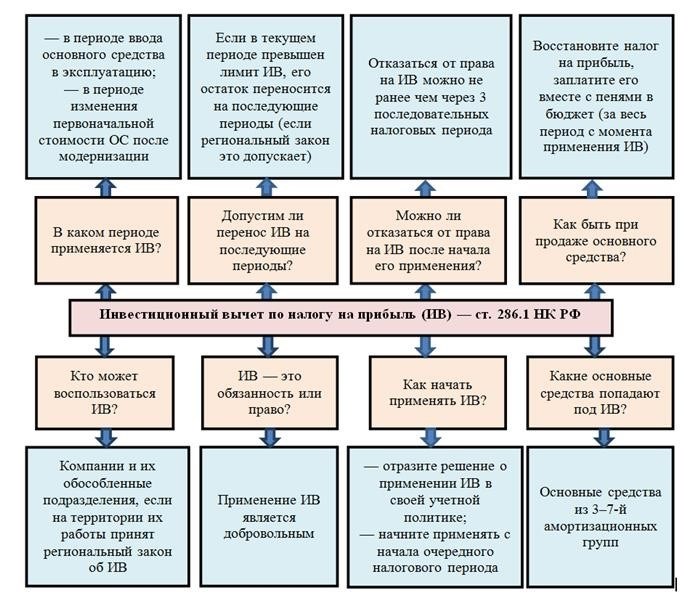

Как перейти на применение ИНВ: шаги и основные моменты

Переход на применение инвестиционного налогового вычета (ИНВ) может быть выгодным для организаций, которые планируют осуществлять инвестиционную деятельность и получать налоговые льготы. В данной статье рассматриваются основные шаги и моменты, связанные с переходом на применение ИНВ.

Шаг 1: Подготовка и утверждение учетной политики

Первым шагом при переходе на применение ИНВ является подготовка и утверждение соответствующей учетной политики организации. Учетная политика должна содержать информацию о порядке расчета и применения ИНВ, а также обязательствах и требованиях, предъявляемых к организации при использовании данной налоговой льготы.

Шаг 2: Подготовка документов для получения ИНВ

Организация должна подготовить и предоставить налоговым органам необходимые документы для получения ИНВ. В документах должны быть указаны сведения об инвестиционной деятельности организации, а также о планируемых объемах капиталовложений и сроках их осуществления. Документы должны быть подготовлены в соответствии с требованиями налогового законодательства.

Шаг 3: Получение решения о применении ИНВ

После подачи документов налоговым органам и проведения соответствующей проверки, организация получает решение о применении ИНВ. В решении указываются условия и сроки применения налоговой льготы, а также требования, предъявляемые к организации при ее использовании.

Шаг 4: Внесение изменений в учетную политику и учетные записи

После получения решения о применении ИНВ организация должна внести соответствующие изменения в учетную политику и учетные записи. В учетной политике необходимо отразить порядок учета и отчетности по ИНВ, а также предусмотреть правила для контроля и своевременного информирования налоговых органов о любых изменениях, связанных с применением налоговой льготы.

Шаг 5: Мониторинг и контроль за применением ИНВ

После внесения изменений в учетную политику и учетные записи организация должна осуществлять мониторинг и контроль за применением ИНВ. Мониторинг и контроль должны быть организованы таким образом, чтобы обеспечить достоверность и своевременность информации об использовании налоговой льготы, а также учитывать возможные изменения законодательства и требования налоговых органов.

Шаг 6: Отчетность и аудит применения ИНВ

Организация должна вести соответствующую отчетность и проходить аудит применения ИНВ. Отчетность должна содержать информацию о фактическом использовании налоговой льготы, а также о выполнении обязательств и требований, предъявляемых к организации при использовании ИНВ. Аудит применения ИНВ помогает установить соответствие действий организации требованиям налогового законодательства и предотвращает возможные нарушения.

Переход на применение ИНВ требует внимательной подготовки и учета всех необходимых требований и условий. Следуя указанным шагам и правилам, организация сможет использовать налоговую льготу ИНВ в полной мере и получить налоговое преимущество.

Когда применяется инвестиционный вычет

1. Вложения в основные средства

Одним из основных случаев применения инвестиционного вычета является вложение средств в основные средства. Компании могут получить вычет из налога на прибыль при приобретении и установке нового оборудования, машин и других средств производства, которые позволяют увеличить производительность или качество производимых товаров и услуг.

2. Научно-исследовательская деятельность

Инвестиционный вычет также может использоваться в случае вложения средств в научно-исследовательскую деятельность. Компании, занимающиеся разработкой новых технологий или инноваций, могут получить вычет из налога на прибыль при финансировании научных исследований, создании лабораторий или привлечении специалистов.

3. Развитие инфраструктуры

Инвестиционный вычет может быть применен при вложении средств в развитие инфраструктуры. Компании, осуществляющие строительство дорог, мостов, электроподстанций и других объектов, могут получить вычет из налога на прибыль при финансировании таких проектов, которые способствуют развитию региона и повышению эффективности их производственной деятельности.

4. Экологические проекты

Компании, вкладывающие средства в экологические проекты, такие как установка оборудования для переработки отходов или снижение выбросов вредных веществ, также могут получить инвестиционный вычет. Такие проекты важны для сохранения окружающей среды и могут сэкономить компаниям налоговые платежи в будущем.

5. Поддержка социальных программ

Инвестиционный вычет может быть использован при финансировании социально значимых проектов и программ. Компании, вкладывающие средства в образование, здравоохранение, культуру или другие сферы социальной деятельности, могут получить вычет из налога на прибыль, что способствует развитию общества и повышению благосостояния граждан.

Инвестиционный вычет — это один из инструментов, который позволяет компаниям получить налоговые льготы при инвестициях в свой бизнес. Применение инвестиционного вычета может быть выгодным для различных отраслей и видов деятельности и способствовать дальнейшему развитию компании и экономики в целом.

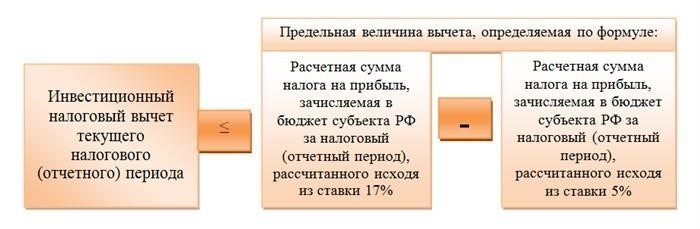

В каком размере можно заявить ИНВ?

Основные ограничения для заявления ИНВ:

- Сумма, которую можно заявить в качестве ИНВ, не может превышать 25% от суммы налога на прибыль, подлежащего уплате по итогам отчетного года.

- Заявление ИНВ может быть подано только в случае, если организация осуществляет инвестиционную деятельность и соответствует определенным критериям.

- Инвестиционная деятельность должна быть направлена на осуществление проектов, которые признаны инвестиционными в соответствии с законодательством и утвержденными правительством списками.

Пример:

| Сумма налога на прибыль, уплаченного организацией | Максимальный размер ИНВ |

|---|---|

| 1 000 000 рублей | 250 000 рублей |

| 500 000 рублей | 125 000 рублей |

Таким образом, размер ИНВ ограничен суммой налога на прибыль и не может превышать 25% от этой суммы. Организация должна также удовлетворять определенным требованиям, чтобы иметь возможность заявить ИНВ. Важно быть внимательным к деталям и следовать требованиям законодательства для корректного применения инвестиционного налогового вычета.

КТО НЕ ВПРАВЕ ПРИМЕНЯТЬ ИНВЕСТИЦИОННЫЙ НАЛОГОВЫЙ ВЫЧЕТ

Инвестиционный налоговый вычет представляет собой привилегию, которая предоставляется предприятиям в рамках налоговой системы. Однако не все организации могут применять этот вычет. Рассмотрим категории лиц и организаций, которые не вправе использовать инвестиционный налоговый вычет.

1. Нерезиденты

Инвестиционный налоговый вычет применяется только для резидентов Российской Федерации. Для нерезидентов, которые осуществляют деятельность в России, данная привилегия не доступна.

2. Отдельные виды деятельности

Некоторые виды деятельности и организаций не имеют право на применение инвестиционного налогового вычета. К таким видам деятельности могут относиться: банковская деятельность, страховая деятельность, деятельность связи, а также некоммерческие организации.

3. Неответственное использование средств

Организации, которые используют инвестиционный налоговый вычет нецелевым образом, не могут дальше применять данную привилегию. Законодательство предусматривает ответственность и контроль за использованием средств, выделенных в рамках инвестиционного налогового вычета. В случае плохого или ненадлежащего использования этих средств, организация может лишиться права на применение вычета в будущем.

4. Нарушение требований налогового законодательства

Организации, которые систематически или грубо нарушают требования налогового законодательства, также могут быть лишены права на применение инвестиционного налогового вычета. Речь идет об уклонении от уплаты налогов, предоставлении заведомо ложной информации, недекларировании доходов и других нарушениях, связанных с налоговой деятельностью.

Итак, не все организации могут применять инвестиционный налоговый вычет. Поэтому перед использованием данной привилегии необходимо учесть, что резиденты России, занимающие определенные виды деятельности, должны правильно использовать средства и соблюдать требования налогового законодательства.

Как отказаться от применения Инвестиционного налогового вычета?

Инвестиционный налоговый вычет может быть полезным инструментом для снижения налоговой нагрузки на предприятие. Однако, в некоторых ситуациях компания может захотеть отказаться от его применения. Вот несколько способов отказаться от применения инвестиционного налогового вычета:

1. Изменение учетной политики

Компания может пересмотреть свою учетную политику и принять решение исключить применение инвестиционного налогового вычета. Для этого необходимо проанализировать финансовые показатели и понять, что преимущества от отказа от вычета могут превысить потери.

2. Обновление документов

Если компания уже использует инвестиционный налоговый вычет, необходимо обновить внутренние документы, связанные с его применением. Это может включать изменение учетных записей, создание новых процедур и инструкций по отказу от вычета.

3. Консультация с налоговым специалистом

Прежде чем принять окончательное решение об отказе от применения инвестиционного налогового вычета, рекомендуется проконсультироваться с налоговым специалистом. Он сможет оценить все возможные последствия и посоветовать наиболее оптимальные варианты.

4. Участие в программе альтернативных налоговых льгот

Если компания решает отказаться от применения инвестиционного налогового вычета, она может рассмотреть возможность участия в программе альтернативных налоговых льгот. Такие программы могут предоставить дополнительные преимущества и снижение налоговой нагрузки.

5. Документирование решения

Важно документировать принятое решение об отказе от применения инвестиционного налогового вычета. Это позволит иметь подтверждение перед налоговыми органами в случае проверки или спора.

| Преимущества | Потери |

|---|---|

| Снижение налоговой нагрузки | Возможные ограничения в использовании вычета в будущем |

| Упрощение учета и документации | Потеря возможности использовать средства, высвобожденные благодаря вычету |

| Сокращение времени и затрат на подготовку документов | Потеря преимуществ по отношению к конкурентам, которые продолжают использовать вычет |

Пример цитаты:

«Отказ от применения инвестиционного налогового вычета может иметь как положительные, так и отрицательные последствия для предприятия. Поэтому рекомендуется тщательно проанализировать финансовые и налоговые показатели, а также проконсультироваться с налоговым специалистом перед принятием решения».

Права субъектов РФ в отношении инвестиционного налогового вычета по налогу на прибыль

Инвестиционный налоговый вычет по налогу на прибыль предоставляет субъектам РФ ряд привилегий и прав, способствующих развитию инвестиций в регионах. Реализация данных прав осуществляется в соответствии с законодательством Российской Федерации и утвержденной учетной политикой.

Основные права субъектов РФ

- Право на получение вычета: субъекты РФ имеют право получать процентный вычет по инвестициям, рассчитываемый на основе суммы инвестиций и установленного налогового кредитного коэффициента.

- Право на использование вычета: субъекты РФ могут использовать полученный вычет в рамках снижения налоговой базы по налогу на прибыль.

- Право на пропорциональное распределение вычета: субъекты РФ имеют право распределить полученный вычет между годами в соответствии с установленными процентными долями.

- Право на использование вычета без ограничений: субъекты РФ не ограничены в использовании вычета по сумме или срокам, что способствует более эффективному использованию инвестиций и развитию региональной экономики.

Преимущества использования инвестиционного налогового вычета

Использование инвестиционного налогового вычета обладает рядом преимуществ, которые выгодны субъектам РФ:

- Снижение налогооблагаемой базы: возможность использования вычета позволяет снизить налогооблагаемую базу по налогу на прибыль, что приводит к уменьшению налоговой нагрузки на предприятие и созданию дополнительных финансовых возможностей для инвестиций.

- Стимулирование инвестиций: возможность получения вычета по инвестициям является стимулом для предприятий к привлечению дополнительных инвестиций и разработке новых проектов.

- Развитие региональной экономики: использование инвестиционного налогового вычета способствует развитию региональной экономики, поскольку привлекает инвестиции в различные отрасли и создает новые рабочие места.

- Улучшение инвестиционного климата: наличие инвестиционного налогового вычета способствует улучшению инвестиционного климата в регионах, что привлекает новых инвесторов и укрепляет позиции предприятий на рынке.

Практическое применение инвестиционного налогового вычета

Для применения инвестиционного налогового вычета субъекты РФ должны выполнить ряд требований и предоставить соответствующую документацию:

- Определить сумму инвестиций и подтвердить их соответствие законодательству.

- Рассчитать процентный налоговый кредитный коэффициент.

- Подготовить и представить документы, подтверждающие осуществление инвестиций, в налоговый орган в установленные сроки.

- Составить учетную политику, отражающую применение инвестиционного налогового вычета.

Права субъектов РФ в отношении инвестиционного налогового вычета позволяют им активно осуществлять инвестиционную деятельность, вносить вклад в развитие экономики регионов и усиливать свои конкурентные позиции на рынке.

Кто не может применять инвестиционный налоговый вычет

1. Индивидуальные предприниматели, не осуществляющие инвестиционную деятельность

Инвестиционный налоговый вычет предоставляется только тем предпринимателям, которые осуществляют конкретные инвестиционные проекты и вложения в развитие отраслей экономики. Индивидуальные предприниматели, не осуществляющие инвестиционную деятельность, не могут применять данный налоговый вычет.

2. Организации, не уплачивающие налог на прибыль

Инвестиционный налоговый вычет предусмотрен для компаний, уплачивающих налог на прибыль. Если организация не уплачивает данный налог, она не имеет право на применение инвестиционного налогового вычета.

3. Юридические лица, не включающие инвестиционный налоговый вычет в свою учетную политику

Для применения инвестиционного налогового вычета, юридическое лицо должно явно указать его в своей учетной политике и следовать этому направлению. Если компания не включает инвестиционный налоговый вычет в свою учетную политику, она не может его применять.

4. Лица, находящиеся во временном или постоянном неработающем статусе

Индивиды, находящиеся во временном или постоянном неработающем статусе, не могут применять инвестиционный налоговый вычет, так как они не являются налогоплательщиками или инвесторами. Для получения данного вычета необходимо быть активным участником экономической деятельности.

5. Лица, не прошедшие установленные требования и процедуры для получения инвестиционного налогового вычета

Существуют определенные требования и процедуры, которые необходимо соблюсти для получения инвестиционного налогового вычета. Лица, не прошедшие эти требования и процедуры или не предоставившие все необходимые документы и сведения, не могут применять данный вид налогового вычета.

Порядок расчета инвестиционного вычета

Инвестиционный вычет представляет собой возможность уменьшить сумму налога на прибыль, который подлежит уплате организациями. Расчет данного вычета производится в соответствии с установленными законодательством Российской Федерации правилами.

Основные этапы расчета инвестиционного вычета:

- Определение категории инвестиционного проекта, по которому применяется инвестиционный вычет.

- Определение ставки инвестиционного вычета.

- Расчет базы инвестиционного вычета.

- Учет региональных инвестиционных проектов.

Определение категории инвестиционного проекта

Инвестиционные проекты могут быть разделены на несколько категорий, каждая из которых имеет свои уникальные особенности. Для определения категории проекта необходимо провести анализ его характеристик и оценить соответствие заданным критериям.

Определение ставки инвестиционного вычета

Ставка инвестиционного вычета регулируется законодательством и зависит от категории инвестиционного проекта. Размер ставки может быть разным для разных видов проектов. При расчете вычета необходимо учесть соответствующую ставку.

Расчет базы инвестиционного вычета

База инвестиционного вычета определяется как сумма средств или иных активов, направленных на реализацию инвестиционного проекта. Для расчета базы необходимо учесть все затраты, связанные с проектом, включая капитальные вложения, затраты на исследования и разработку, амортизацию, затраты на энергетические ресурсы и другие расходы.

Учет региональных инвестиционных проектов

Для регионов Российской Федерации могут быть установлены особенности в расчете инвестиционного вычета. При наличии регионального проекта необходимо проверить, есть ли дополнительные требования и правила, которые должны быть учтены при расчете вычета.

Таким образом, расчет инвестиционного вычета требует проведения ряда этапов, начиная от определения категории проекта и заканчивая учетом региональных особенностей. Корректный расчет позволит организациям получить налоговые льготы и снизить свою налоговую нагрузку.

Способ уплаты налогов в 2026 году

Уплата налогов в 2026 году предусматривает следующие основные способы:

- Предоплата налогового обязательства;

- Ежемесячные авансовые платежи;

- Списание суммы налога на прибыль после их уплаты;

- Использование инвестиционного налогового вычета;

- Учет дополнительных налоговых социальных отчислений.

1. Предоплата налогового обязательства

Предоплата налогового обязательства является одним из способов уплаты налогов в 2026 году. Предприятия могут осуществлять предварительную оплату налогов на основании расчетов, учитывающих предполагаемый уровень доходов и расходов.

2. Ежемесячные авансовые платежи

В 2026 году предприятия также должны уплачивать ежемесячные авансовые платежи, которые рассчитываются на основе предполагаемого размера налоговой базы и налоговой ставки. Эти платежи вносятся до 25-го числа каждого месяца.

3. Списание налогов на прибыль

В случае если предприятие уже уплатило полную сумму налогового обязательства, оно может осуществить списание суммы налога на прибыль, получив соответствующий возврат.

4. Использование инвестиционного налогового вычета

Предприятия имеют возможность воспользоваться инвестиционным налоговым вычетом, который позволяет снизить размер налогового обязательства при инвестировании средств в развитие производства или приобретение основных средств.

5. Учет дополнительных налоговых социальных отчислений

Помимо основных налогов, предприятия также должны учесть дополнительные налоговые социальные отчисления, которые удерживаются с заработной платы работников и перечисляются в государственные фонды.

КТО МОЖЕТ ВОСПОЛЬЗОВАТЬСЯ ИНВЕСТИЦИОННЫМ ВЫЧЕТОМ

Применение инвестиционного налогового вычета доступно для широкого круга юридических лиц, включая:

- Корпорации и акционерные общества;

- Организации, осуществляющие предпринимательскую деятельность на основе патентной системы налогообложения;

- Предприятия малого и среднего бизнеса;

- Сельскохозяйственные товаропроизводители;

- Инвестиционные фонды и компании;

- Другие юридические лица, зарегистрированные на территории Российской Федерации.

Юридические лица, осуществляющие инвестиционную деятельность

Одним из основных условий для получения инвестиционного вычета является осуществление инвестиций в определенные виды деятельности. Юридические лица, занимающиеся инвестиционной деятельностью в таких сферах, как производство, научные исследования, техническое реконструктирование, имеют возможность получить налоговые льготы.

Предприятия малого и среднего бизнеса

Особое внимание в инвестиционных налоговых вычетах уделяется предприятиям малого и среднего бизнеса, так как они являются движущей силой экономики страны и важным источником инвестиций. Такие предприятия могут получить налоговые льготы при инвестировании в определенные области деятельности.

Сельскохозяйственные товаропроизводители

Сельскохозяйственные товаропроизводители, занимающиеся производством сельскохозяйственной продукции, также имеют право на получение инвестиционного налогового вычета. Это позволяет им облегчить налоговое бремя и вложить дополнительные средства в развитие своего бизнеса.

Инвестиционные фонды и компании

Инвестиционные фонды и компании, занимающиеся инвестициями в различные проекты и активы, также могут воспользоваться инвестиционным налоговым вычетом. Это помогает им привлечь дополнительные инвестиции и обеспечить свое финансовое благополучие.

Сотрудничество с квалифицированным налоговым консультантом или юристом способствует оптимальному использованию налоговых льгот и выбору наиболее выгодных стратегий для получения инвестиционного налогового вычета.

Нововведения по налогу на прибыль

В последнее время были внесены нововведения в налоговую систему, особенно в отношении налога на прибыль. Эти изменения направлены на упрощение процесса уплаты налогов, снижение налоговых ставок и стимулирование бизнес-активности. В этой статье мы рассмотрим некоторые из ключевых нововведений и их последствия для предпринимателей.

1. Снижение налоговых ставок

Одно из главных изменений в налоговой системе – снижение налоговых ставок на прибыль предприятий. Теперь малые и средние предприятия могут воспользоваться льготной ставкой налога на прибыль, которая составляет всего 15%. Это значительно снижает налоговое бремя на предприятия и стимулирует развитие малого и среднего бизнеса.

2. Упрощение процесса уплаты налогов

Другим важным нововведением является упрощение процесса уплаты налогов на прибыль. Теперь предприниматели могут воспользоваться электронной системой платежей и подачи деклараций, что существенно сокращает время и затраты на оформление налоговых документов.

3. Введение инвестиционного налогового вычета

Инвестиционный налоговый вычет – это новая возможность для предприятий получать вычеты из налогооблагаемой прибыли при инвестировании в определенные проекты. Это стимулирует предпринимателей инвестировать в экономику, создавать новые рабочие места и способствует экономическому развитию.

4. Амортизационные отчисления

Новые изменения касаются также амортизационных отчислений. Теперь предприятия могут увеличить амортизационные отчисления и получить дополнительные вычеты из налогооблагаемой прибыли.

Внесение нововведений в налог на прибыль является важным шагом в сторону упрощения налогообложения и создания комфортных условий для бизнеса. Снижение налоговых ставок и введение инвестиционного налогового вычета – это меры, направленные на стимулирование предпринимательской активности и экономического роста. Упрощение процесса уплаты налогов и возможность получения дополнительных вычетов делают налоговую систему более прозрачной и предсказуемой для предприятий.

Алгоритм определения инвестиционного вычета

Шаг 1: Определение объектов инвестирования

Первым шагом необходимо определить объекты инвестиций, которые будут учтены при определении инвестиционного вычета. Это могут быть различные виды активов, в том числе: основные средства, нематериальные активы, недвижимость и другие.

Шаг 2: Анализ налоговых норм

Далее необходимо проанализировать действующие налоговые нормы, регламентирующие инвестиционный вычет. При этом следует учесть, что размер вычета может зависеть от различных факторов, таких как место расположения предприятия, размер инвестиции, срок инвестирования и др.

Шаг 3: Определение доли вычета

Следующим шагом является определение доли инвестиционного вычета. Для этого необходимо применить соответствующие коэффициенты, установленные законодательством, к сумме инвестиций на каждый объект инвестирования.

Шаг 4: Расчет суммы вычета

После определения доли вычета необходимо произвести расчет суммы инвестиционного вычета для каждого объекта инвестирования. Для этого умножаем сумму инвестиций на объект на долю вычета.

Шаг 5: Общая сумма вычета

На последнем шаге суммируем все вычеты по каждому объекту инвестирования, чтобы получить общую сумму инвестиционного вычета. Эта сумма будет указана в учетной политике предприятия в соответствующем разделе.

Что отражается в учетной политике для целей налогообложения

Учетная политика компании включает в себя набор правил и принципов, которые определяют способы учета финансовой информации. В отношении налогообложения, учетная политика особенно важна, так как она определяет, как компания будет отражать свои налоговые обязательства и права.

Информация о налоговых обязательствах и правах

Для целей налогообложения, компания должна подробно указать свои налоговые обязательства и права в учетной политике. Это включает в себя информацию о налоговой базе, ставках налога и сроках уплаты. Кроме того, компания должна учитывать возможные налоговые вычеты и льготы, которые могут быть применены к ее деятельности.

Отражение налоговых обязательств

В учетной политике должны быть четко указаны правила отражения налоговых обязательств компании. Это включает в себя расчет налоговых обязательств, их признание и разделение между текущими и отложенными налогами. Компания должна также указать сроки уплаты налогов и предусмотреть резервы на возможные налоговые риски.

Налоговые вычеты и льготы

Компания должна отражать в учетной политике свои права на налоговые вычеты и льготы. Для этого необходимо указать, какие налоговые вычеты и льготы предусмотрены законодательством и договорами, и как они будут применяться в финансовом учете компании. Также компания должна предусмотреть возможные ограничения и условия применения налоговых льгот и вычетов.

Документация и отчетность

В учетной политике должны быть указаны требования к документации и отчетности, связанной с налоговым учетом. Компания должна определить, какие документы и отчеты необходимо предоставлять налоговым органам, и в какой форме они должны быть представлены. Также компания должна указать сроки представления документации и отчетности.

| Раздел | Содержание |

|---|---|

| 1. Введение | Общая информация о компании и ее деятельности |

| 2. Отражение налоговых обязательств | Правила признания и учета налоговых обязательств |

| 3. Налоговые вычеты и льготы | Правила применения налоговых вычетов и льгот |

| 4. Документация и отчетность | Требования к документации и отчетности для налоговых органов |

Следуя указанным принципам и правилам, компания может обеспечить правильное и точное отражение своих налоговых обязательств и прав в учетной политике для целей налогообложения. Это позволит ей удовлетворить требования налогового законодательства и минимизировать налоговые риски.

УСЛОВИЯ ИСПОЛЬЗОВАНИЯ ИНВЕСТИЦИОННОГО ВЫЧЕТА

1. Цель инвестирования

Инвестиционный вычет можно использовать только для реализации определенных инвестиционных проектов, которые направлены на модернизацию производства, расширение предприятия или создание новых рабочих мест. Цель инвестирования должна соответствовать требованиям, установленным законодательством.

2. Срок инвестирования

Вычет можно использовать только в течение определенного срока, который устанавливается в учетной политике предприятия. Этот срок определяется в зависимости от конкретного инвестиционного проекта и может составлять несколько лет.

3. Обязательства по созданию новых рабочих мест

Для получения инвестиционного вычета предприятие должно предоставить обязательства о создании новых рабочих мест или увеличении численности существующего персонала. Эта мера направлена на поддержку занятости и развитие экономики страны.

4. Сохранение инвестиции на протяжении определенного срока

Чтобы сохранить право на использование вычета, предприятие должно подтвердить, что инвестиция остается в долгосрочном использовании на протяжении определенного срока. В противном случае, сумма вычета может быть возвращена или предприятию могут быть наложены штрафные санкции.

5. Учетная политика предприятия

Использование инвестиционного вычета должно быть отражено в учетной политике предприятия. Это позволяет гарантировать прозрачность и соответствие действующему законодательству. Учетная политика должна содержать информацию о целях использования вычета, сроке инвестирования, обязательствах по рабочим местам и других условиях.

Использование инвестиционного налогового вычета — это эффективный инструмент инвестиционной поддержки предприятий. Однако, для того чтобы воспользоваться этой мерой, необходимо соблюдать определенные условия, которые определены законодательством и учетной политикой предприятия.

Ограничения, установленные для применения инвестиционного налогового вычета по налогу на прибыль

Инвестиционный налоговый вычет представляет собой механизм, позволяющий предприятиям уменьшать налогооблагаемую базу за счет инвестиций в развитие производства или инфраструктуры. Однако, существуют определенные ограничения, которые устанавливаются для применения данного налогового льготного инструмента.

1. Ограничение по видам инвестиций

Существуют определенные виды инвестиций, которые не могут быть учтены при применении инвестиционного налогового вычета. Например, данная льгота не распространяется на инвестиции в недвижимость и нематериальные активы, такие как патенты, лицензии и авторские права.

2. Ограничение по сумме вычета

Сумма инвестиционного налогового вычета не может превышать определенных лимитов, которые устанавливаются законодательством. Например, в России данный лимит составляет 20% от суммы инвестиций.

3. Ограничение по сроку применения

Инвестиционный налоговый вычет может применяться только в течение определенного срока, который также устанавливается законодательством. Например, в России данный срок составляет 5 лет с момента ввода объекта в эксплуатацию.

4. Ограничение по отраслям

Инвестиционный налоговый вычет может быть применен только в определенных отраслях экономики. Например, некоторые стратегически важные отрасли, такие как атомная энергетика, не могут пользоваться данным налоговым льготным инструментом.

5. Ограничения по географии

Существуют также определенные ограничения по географическому применению инвестиционного налогового вычета. Например, в некоторых странах данная льгота может быть доступна только для инвестиций в определенных регионах или территориях с особо экономическим статусом.

- Ограничение по видам инвестиций

- Ограничение по сумме вычета

- Ограничение по сроку применения

- Ограничение по отраслям

- Ограничения по географии

Полномочия регионов по ст. 286.1 НК РФ

Статья 286.1 Налогового кодекса Российской Федерации определяет полномочия регионов в отношении применения инвестиционного налогового вычета по налогу на прибыль.

1. Определение налоговых вычетов

Инвестиционный налоговый вычет представляет собой возможность снижения налоговой базы по налогу на прибыль на сумму расходов, направленных на осуществление инвестиционной деятельности в целях модернизации и развития производства.

В соответствии со статьей 286.1 НК РФ налоговые вычеты применяются на территории Российской Федерации в соответствии с законодательством государственных субъектов.

2. Органы, уполномоченные на принятие решения

Статья 286.1 НК РФ определяет, что принятием решения по применению инвестиционного налогового вычета занимаются органы исполнительной власти государственных субъектов — министерства и ведомства.

Таким образом, регионы имеют полномочия по принятию решения о применении инвестиционного налогового вычета на своей территории.

3. Условия и порядок применения налоговых вычетов

Порядок и условия применения налоговых вычетов определяются законодательством государственного субъекта.

Например, государственный субъект может устанавливать требования к видам деятельности и объектам, на которые возможно применение вычета, а также к срокам, размерам и процедуре его применения.

4. Контроль со стороны федеральных органов власти

Федеральные органы власти осуществляют контроль за правильностью применения налоговых вычетов и соблюдением законодательства в области налогообложения.

Таким образом, регионы обязаны соблюдать требования федерального законодательства и принимать учетную политику, устанавливающую правила и порядок применения инвестиционного налогового вычета.

5. Значение применения налоговых вычетов для регионального развития

Применение инвестиционного налогового вычета способствует привлечению инвестиций в регионы и развитию производства.

Правильное использование налоговых вычетов позволяет создать благоприятные условия для предпринимателей и способствует экономическому росту региона.

6. Примеры применения налоговых вычетов в регионах

Примером применения налоговых вычетов в регионах может служить установление сроков применения вычета для различных видов инвестиций, устанавливание предельного размера вычета или установление дополнительных условий для получения налогового вычета.

Статья 286.1 Налогового кодекса Российской Федерации определяет полномочия регионов в области применения инвестиционного налогового вычета по налогу на прибыль. Регионы имеют право принимать решение о применении вычета, устанавливать порядок и условия его применения, а также контролировать соблюдение законодательства в этой области. Применение налоговых вычетов способствует развитию региона и привлечению инвестиций в производство.

Бухгалтерский учет основных средств при применении инвестиционного налогового вычета

В учетной политике предприятия регулируется порядок отражения основных средств (ОС) при условии применения инвестиционного налогового вычета (ИВ). Бухгалтерский учет основных средств, включая использование ИВ, требует соблюдения определенных правил и принципов.

Отражение приобретения основных средств

При приобретении основных средств, предприятие должно учесть возможность применения инвестиционного налогового вычета. Для этого необходимо принимать во внимание следующие пункты:

- Определить, соответствует ли приобретаемое основное средство условиям, позволяющим применять ИВ;

- Установить сумму инвестиционного налогового вычета, которую можно применить при приобретении данного основного средства;

- Отразить приобретение основного средства в учетных регирах с учетом использования ИВ.

Учет амортизации основных средств

При использовании ИВ также необходимо учесть особенности учета амортизации основных средств. Для этого следует учитывать:

- Срок использования основного средства;

- Стоимость, подлежащая амортизации;

- Сумму инвестиционного налогового вычета, которую необходимо учесть при определении амортизационной стоимости основного средства;

- Применение соответствующего метода амортизации.

Отражение инвестиционного налогового вычета

Отражение инвестиционного налогового вычета в учете основных средств происходит в следующей последовательности:

- Определение суммы инвестиционного налогового вычета;

- Списание суммы инвестиционного налогового вычета с налоговой задолженности;

- Отражение использованного инвестиционного налогового вычета в учете основных средств.

Пример отражения использования ИВ

| Наименование | Сумма, руб. |

|---|---|

| Приобретение основного средства | 500 000 |

| ИВ (20%) | 100 000 |

| Сумма с учетом ИВ | 400 000 |

В данном примере видно, что при применении инвестиционного налогового вычета в размере 20%, стоимость основного средства уменьшается на 100 000 рублей.

При осуществлении бухгалтерского учета основных средств при использовании инвестиционного налогового вычета следует придерживаться определенных правил и принципов. Необходимо учитывать условия и ограничения применения ИВ, корректно отражать приобретение основных средств, а также учесть особенности учета амортизации и отражение ИВ в учете основных средств.