В случае если организация или индивидуальный предприниматель не смогли представить в налоговую службу необходимую отчетность в связи с объективными причинами, такими как стихийные бедствия или иные обстоятельства, владельцам бизнеса предоставляется возможность обратиться с ходатайством об освобождении от ответственности за неподачу в установленные сроки сведений в налоговую. Такой инструмент позволяет компаниям избежать неоправданных штрафов или ограничений со стороны налоговых органов.

Виды ответственности за просрочку декларации

В случае просрочки подачи налоговой декларации граждане могут столкнуться с различными видами ответственности, предусмотренными налоговым законодательством. В этой статье мы рассмотрим несколько основных видов ответственности, которые могут быть применены в случае просрочки декларации.

1. Финансовая ответственность

Одним из самых распространенных видов ответственности за просрочку декларации является наложение финансовых санкций. Сумма штрафа может зависеть от разных факторов, включая сумму налогового платежа, причину просрочки и повторность нарушения. Величина штрафа может быть установлена как в процентах от неуплаченной суммы налога, так и с фиксированной суммой.

2. Юридическая ответственность

За просрочку декларации налоговые органы могут применить юридическую ответственность в виде подачи административного иска или возбуждения уголовного дела в случае умысла или повторных нарушений. В зависимости от тяжести нарушения может быть назначено лишение свободы, арест или штраф.

3. Административная ответственность

В случае просрочки декларации граждане также могут быть подвержены административной ответственности, которая может предусматривать наложение административного штрафа, лишение права занимать определенные должности или участие в конкретных деятельностях.

4. Иные санкции

В дополнение к финансовой, юридической и административной ответственности, налоговые органы могут применять и другие санкции в случае просрочки декларации. Это может быть ограничение на получение налоговых льгот, понижение статуса налогоплательщика или дополнительные налоговые проверки в будущем.

Важно помнить, что вид и размер ответственности за просрочку декларации могут изменяться в зависимости от множества факторов, таких как сумма налога, причины просрочки, повторность нарушения и другие агрегирующие факторы. Поэтому в случае возникновения проблем с декларацией рекомендуется обратиться за консультацией к квалифицированному юристу или налоговому специалисту.

Административный штраф за декларацию в России

Основными основаниями для назначения административного штрафа за декларацию являются:

- несвоевременная подача декларации;

- предоставление неправильных или неполных сведений;

- отказ от предоставления декларации.

Органы налоговой службы ведут активную работу по контролю и проверке налоговых деклараций. В случае выявления нарушений, налоговый орган имеет право применить административный штраф.

Размер административного штрафа

Размеры административного штрафа за декларацию могут варьироваться в зависимости от степени нарушения. В соответствии с законодательством России, максимальный размер штрафа за нарушения в сфере предоставления налоговой декларации может составить:

- до 5% от суммы недоимки, если декларация не была предоставлена;

- до 10% от суммы недоимки, если декларация была предоставлена, но содержала неправильные или неполные сведения;

- до 3% от суммы недоимки, если декларация была предоставлена, но сведения нарушали требования налогового законодательства.

Точный размер штрафа определяется налоговым органом в каждом конкретном случае, учитывая все обстоятельства нарушения.

Необходимость соблюдение сроков и точности

Для избежания наложения административного штрафа за декларацию рекомендуется соблюдать следующие правила:

- Предоставление декларации в установленные законодательством сроки.

- Точное заполнение декларации, включая все необходимые сведения.

- Проверка правильности заполнения декларации перед ее предоставлением.

- Своевременное исправление ошибок и допущенных неточностей в декларации.

Соблюдение указанных правил поможет избежать неприятностей и минимизировать возможность наложения административного штрафа за декларацию.

Налоговая ответственность за опоздание с декларацией

В Российской Федерации существуют четкие правила и сроки подачи налоговых деклараций. В случае опоздания с подачей декларации налогоплательщик может нести ответственность перед налоговыми органами. Возможные последствия включают штрафы и иные меры наказания.

Налоговая ответственность за опоздание с декларацией предусмотрена законодательством и направлена на обеспечение своевременной и точной уплаты налогов.

Штрафы за опоздание с подачей декларации:

- За первые 10 календарных дней просрочки налогоплательщик может быть наказан штрафом в размере 5% от суммы задолженности по налогу;

- За каждые последующие 30 дней просрочки процент штрафа увеличивается до 10%;

- Максимальный размер штрафа составляет 30% от суммы задолженности по налогу.

Дополнительные последствия:

- Проценты за пользование чужими денежными средствами (пени);

- Ограничение на получение налоговых льгот и прав на вычеты;

- Повышенный контроль со стороны налоговых органов;

- Административная ответственность, вплоть до возможного возбуждения уголовного дела в случае умышленного уклонения от уплаты налогов.

| Сроки подачи деклараций | Налоговые агенты | Физические лица |

|---|---|---|

| до 1 апреля | — | Налог на доходы физических лиц |

| до 30 апреля | Уплата налога на прибыль | Налог на имущество физических лиц |

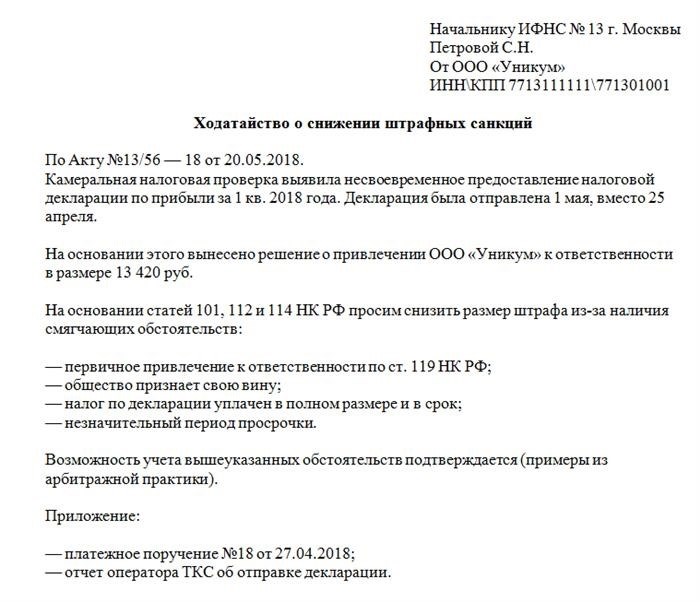

В случае возникновения обстоятельств непреодолимой силы, налогоплательщик может подать ходатайство об освобождении от ответственности за неподачу в срок налоговой декларации. В ходатайстве следует указать конкретные причины и доказательства, подтверждающие невозможность своевременной подачи декларации.