В экономически неблагоприятных условиях бизнесам приходится сталкиваться с трудностями в оплате налогов, включая НДС. Однако путем подачи ходатайства в налоговую организацию можно избежать штрафов и улучшить свое финансовое положение.

Причины снижения штрафов

Рассмотрим причины, по которым возможно снижение штрафов, связанных с нарушениями в области налогового законодательства. Это может быть особенно важно в ситуации финансового кризиса, когда компании испытывают сложности в финансовой сфере и пытаются минимизировать свои расходы.

1. Объективные обстоятельства

В случае проблем в финансовой сфере, компании могут предоставить доказательства, подтверждающие, что нарушение налогового законодательства было вызвано объективными обстоятельствами. Например, отсутствие необходимой финансовой информации вовремя или финансовые трудности, которые затрудняли соблюдение налоговых обязательств.

2. Непреднамеренное нарушение

Если нарушение было совершено непреднамеренно, без умысла или сознательного нарушения налогового законодательства со стороны компании, штрафы могут быть снижены. В этом случае, компания должна предоставить доказательства, подтверждающие, что нарушение было результатом непреднамеренных ошибок или недостатка знаний в области налогового права.

3. Своевременное признание вины

Если компания признает свою вину в нарушении налогового законодательства, штрафы могут быть снижены. Важно признать свою вину вовремя и сотрудничать с налоговыми органами для урегулирования ситуации. Своевременное признание вины может показать, что компания осознает свои ошибки и готова исправить ситуацию.

4. Компенсация ущерба

Если компания готова компенсировать ущерб, причиненный нарушением налогового законодательства, штрафы могут быть снижены. Здесь важно предоставить доказательства о возможности компенсации ущерба и конкретные меры, предпринятые компанией для исправления ситуации.

Примеры снижения штрафа:

-

ООО «Финансы и налоги»: компания предоставила документы о финансовых трудностях, которые препятствовали своевременному соблюдению налоговых обязательств. На основе представленных доказательств, штраф был снижен на 50%.

-

ИП «Бухгалтерия 123»: компания признала свою вину в непреднамеренном нарушении налогового законодательства и сотрудничала с налоговыми органами для решения проблемы. В результате, штраф был снижен на 30%.

-

ЗАО «Финансовый успех»: компания предложила компенсировать ущерб, причиненный нарушением налогового законодательства, путем добровольной выплаты суммы в размере 50% от суммы ущерба. В результате, штраф был снижен на 70%.

Варианты составления заявлений

1. Заявление на отсрочку платежа

Если у вас возникли проблемы с финансовым состоянием и вам сложно оплатить сумму НДС без просрочки, можно составить заявление на отсрочку платежей. В заявлении укажите следующую информацию:

- Ваше ФИО или название организации;

- Контактные данные (телефон, электронная почта);

- Детальное объяснение причин трудного финансового состояния;

- Необходимый срок отсрочки платежа;

- Предложение по вариантам решения проблемы (рассрочка, снижение суммы).

2. Заявление о предоставлении льготной ставки налога

Если ваше предприятие находится в сложной финансовой ситуации, вы можете подать заявление о предоставлении льготной ставки налога. В заявлении укажите следующую информацию:

- Полное наименование организации;

- Основные виды деятельности;

- Причины, по которым ваше предприятие нуждается в льготной ставке;

- Предложение по вариантам льготной ставки налога;

- Просьба о рассмотрении вашего заявления.

3. Заявление о перечислении НДС в рассрочку

Если вы столкнулись с трудностями в оплате НДС и не можете выполнить ее в срок, вы можете подать заявление о перечислении НДС в рассрочку. Оно должно содержать следующую информацию:

- Ваше ФИО или название организации;

- Контактные данные (телефон, электронная почта);

- Детальное объяснение причин невозможности оплаты НДС в срок;

- Предложение о перечислении НДС в рассрочку (указать сумму и срок).

4. Заявление о снижении штрафов по НДС

Если вы получили штраф по НДС и считаете, что он необоснован или непропорционален нарушению, вы можете подать заявление о снижении штрафов. В заявлении запишите следующую информацию:

- Ваше ФИО или название организации;

- Контактные данные (телефон, электронная почта);

- Обоснование причин снижения штрафа;

- Предложение по сумме, на которую необходимо снизить штраф;

- Приложение со всеми необходимыми доказательствами.

Штраф сократят, если имеется смягчающее обстоятельство

При возникновении финансовых трудностей и просрочке уплаты НДС предприятиям может грозить наложение штрафов на основании налогового законодательства. Однако смягчающие обстоятельства могут существенно сократить сумму штрафа и помочь предприятию сохранить финансовую устойчивость.

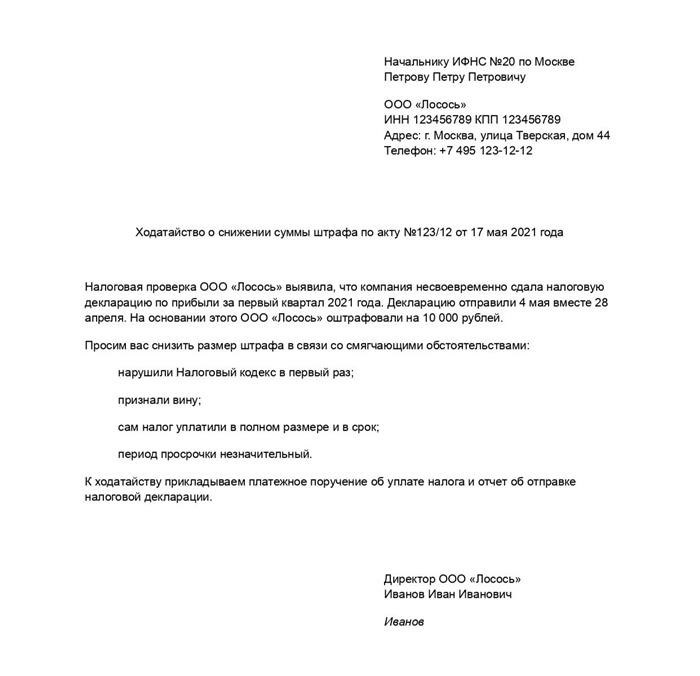

Создание ходатайства для снижения штрафа

Для того чтобы обратиться в налоговую службу с просьбой о снижении налогового штрафа по НДС, нужно составить ходатайство, в котором следует указать:

- Детали предприятия (название, ОГРН, ИНН);

- Описание финансового состояния предприятия и трудностей, которые привели к задержке уплаты НДС;

- Сумму просроченного платежа;

- Причины задержки уплаты НДС;

- Объяснение, почему предприятие не смогло выполнить свои обязательства в установленные сроки;

- Принятые меры для улучшения финансового состояния и недопущения дальнейших просрочек;

- Прошение о снижении штрафа, с приведением обоснования и примеров судебной практики, где в схожих случаях сумма штрафа была уменьшена.

Важно составить ходатайство грамотно и предоставить все необходимые документы, чтобы увеличить вероятность положительного решения органов налоговой службы.

Смягчающие обстоятельства, учитываемые при снижении штрафа

При рассмотрении ходатайства, налоговая служба может учитывать следующие смягчающие обстоятельства:

- Первый случай нарушения субъектом налогообложения. Если компания допустила нарушение впервые, то штраф может быть снижен по согласованию с налоговыми органами.

- Непредвиденные обстоятельства, которые повлияли на финансовое состояние предприятия и привели к задержке уплаты НДС (например, форс-мажорные события, экономический кризис, природные катастрофы).

- Активные действия предприятия по исправлению ситуации и восстановлению финансовой устойчивости (улучшение управления, снижение расходов, привлечение инвестиций).

- Наличие иных смягчающих обстоятельств, указанных в налоговом законодательстве.

В случае положительного решения налоговой службы по ходатайству, сумма штрафа может быть сокращена или даже отменена полностью. Важно хорошо подготовить и аргументировать ходатайство и предоставить все необходимые доказательства, чтобы повысить шансы на положительное решение.

Ходатайство о снижении штрафа по НДС при трудном финансовом состоянии предприятия может оказаться эффективным инструментом для сохранения финансовой устойчивости. Важно подготовить ходатайство правильно, учитывая смягчающие обстоятельства, и предоставить все необходимые документы и аргументацию. Это поможет повысить вероятность положительного решения налоговых органов и сократить сумму налогового штрафа.

Нештатные ситуации – возможность снизить штрафы

Ходатайство о снижении штрафов

Одним из эффективных способов снизить штрафы по НДС в случае трудного финансового состояния является подача ходатайства в налоговую. При этом следует учесть ряд факторов:

- Точное описание причин — необходимо подробно изложить, какие сложности возникли, приведшие к финансовым трудностям.

- Сопроводительные документы — приложение к ходатайству документов, которые подтверждают непредвиденные обстоятельства (например, акты о проведении аварийных работ, заключения экспертов и т. д.).

- Конкретные предложения — необходимо предложить варианты компенсации или рассрочки платежей, чтобы продемонстрировать готовность исправить ситуацию.

Пример успешного ходатайства

Приведем пример успешного ходатайства о снижении штрафов по НДС в связи с финансовыми трудностями:

| Наименование организации | ООО «Финансовые технологии» |

|---|---|

| Основание ходатайства | Сложности с поставщиками |

| Описание причин | Неожиданное изменение партнеров поставок, приводящее к временной приостановке работы и задержке выплат |

| Сопроводительные документы | Акты проведенных внутренних проверок, документы подтверждающие причину перебоев в поставках |

| Предложения по компенсации | Постепенная выплата задолженности через рассрочку на 6 месяцев |

Подача ходатайства со всеми необходимыми документами и мотивированное обоснование наличия финансовых трудностей поможет убедить налоговую организацию в необходимости снижения штрафов.

Таким образом, нештатные ситуации представляют собой возможность снизить штрафы по НДС при трудном финансовом состоянии предприятия. Эффективность такого подхода во многом зависит от правильно составленного ходатайства, сопроводительных документов и предложений, представленных в налоговую организацию.

Как подготовить заявление в налоговую инспекцию для уменьшения штрафа

Когда предприятию грозит штраф по НДС из-за трудного финансового состояния, подача ходатайства в налоговую инспекцию может помочь уменьшить размер наказания. В данной статье мы рассмотрим, как правильно составить заявление, чтобы повысить вероятность положительного решения от налоговых органов.

1. Выясните основания для уменьшения штрафа

Перед подачей заявления важно определить, какие основания можно использовать для уменьшения штрафа по НДС. Например, можно ссылаться на трудности в финансовой сфере, показать детальную информацию о текущем финансовом состоянии предприятия и привести документы, подтверждающие данное положение.

2. Составьте структурированное заявление

Ходатайство должно быть структурированным и содержать следующую информацию:

- Сведения о предприятии, включая название, ИНН и адрес;

- Описание финансовых трудностей, вызвавших задолженность и штраф;

- Доказательства финансового состояния предприятия, такие как отчёты о прибылях и убытках, балансовая ведомость и прочие финансовые документы;

- Ссылки на нормативные акты, регулирующие процедуру уменьшения штрафов;

- Заявление о желании расторгнуть контракт соответствующей датой;

- Подпись руководителя предприятия.

3. Прикрепите соответствующие документы

Важно приложить все необходимые документы к заявлению, чтобы обосновать возможность уменьшения штрафа на основании сложившейся финансовой ситуации. Помимо финансовой отчетности, возможно потребуется приложить справки от банков, показывающие задолженность и наличие финансовых трудностей.

4. Подайте заявление в налоговую инспекцию

После тщательной подготовки заявления, необходимо подать его в налоговую инспекцию. Желательно оформить заявление с использованием электронной подписи, чтобы избежать проблем с доставкой и подлинностью документа. Также рекомендуется сохранить копию заявления для собственных архивных целей.

5. Ожидайте решение от налоговых органов

После подачи заявления, налоговая инспекция рассмотрит вашу просьбу и примет решение относительно уменьшения штрафа. Обычно, налоговые органы имеют определенные сроки для рассмотрения таких заявлений, но они могут быть продлены в зависимости от сложности ситуации.

В итоге, ходатайство в налоговую инспекцию может помочь предприятию сократить размер штрафа по НДС в случае трудного финансового состояния. Важно соблюдать все требования и предоставить документы, подтверждающие трудности, с которыми столкнулось предприятие.

На какую сумму можно уменьшить штраф?

1. Ходатайство о выплате штрафа в рассрочку

В случае трудного финансового состояния предприятия или предпринимателя, можно обратиться в налоговую с ходатайством о выплате штрафа в рассрочку. Важно указать обоснование трудностей и предложить план постепенного погашения задолженности.

2. Ходатайство об отмене или снижении размера штрафа

В некоторых случаях возможно подать ходатайство об отмене или снижении размера штрафа в связи с объективными обстоятельствами. Для этого необходимо предоставить доказательства о невиновности или обоснованные причины для снижения размера штрафа.

3. Ходатайство о применении санкций в минимальном размере

В ситуациях, когда нарушение правил учета или отчетности не является систематическим или имеет незначительные последствия, можно подать ходатайство о применении санкций в минимальном размере. Важно подробно описать обстоятельства дела и предоставить документацию, подтверждающую добросовестность и исправление ошибки.

| Размер штрафа | Снижение |

|---|---|

| до 10 000 рублей | на 30-50% |

| от 10 000 до 100 000 рублей | на 20-40% |

| свыше 100 000 рублей | на 10-30% |

Итак, возможно уменьшить размер штрафа по НДС путем подачи ходатайства в налоговую. Ходатайство может быть направлено на выплату штрафа в рассрочку, отмену или снижение его размера, а также на применение санкций в минимальном размере. Размер снижения штрафа зависит от обстоятельств дела и может составлять от 10 до 50%.

Сроки уменьшения или отмены штрафов

Когда финансовое положение предприятия оказывается трудным, уплата штрафа по НДС может стать дополнительным финансовым бременем. Однако, существуют определенные сроки, в течение которых возможно уменьшить или даже отменить штрафы.

1. Срок обжалования постановления о наложении штрафа

Если предприятие не согласно с решением налоговой службы о наложении штрафа, оно имеет право обжаловать это решение. Срок для подачи жалобы составляет 10 дней со дня получения постановления о наложении штрафа. При этом предприятие должно обратиться в налоговую службу с письменным объяснением причин, по которым считает, что штраф был наложен некорректно или необоснованно.

2. Срок обжалования решения налоговых органов в суде

Если налоговая служба отклонила жалобу предприятия, есть возможность обратиться в суд с требованием о признании решения налоговых органов незаконным. Срок для подачи иска в суд составляет 3 месяца со дня получения решения налоговых органов. В ходе судебного процесса предприятие должно представить доказательства незаконности решений, а также письменное объяснение причин, по которым оспаривает штраф.

3. Сроки рассмотрения обжалования в налоговой комиссии (при обжаловании штрафа в порядке ст. 111 НК РФ)

Если предприятие решает обжаловать штраф непосредственно в налоговой комиссии, срок для подачи обжалования составляет 3 месяца со дня получения постановления о наложении штрафа. При этом предприятие должно представить в налоговую комиссию письменное объяснение причин, по которым оспаривает штраф.

4. Уменьшение штрафа за соблюдение условий выплаты

При невозможности уменьшить или отменить штрафы по вышеуказанным путям, предприятию может быть предложен план по выплате штрафов. В таком случае, предприятие может предложить погашение штрафа в рассрочку или в рамках выплаты определенной суммы в течение заданного периода времени. Возможность уменьшения штрафа в таком случае может оцениваться индивидуально в каждом конкретном случае.

5. Рассмотрение положительного отзыва о штрафе на заседании налоговой комиссии

При отсутствии других путей и согласно положениям закона, предприятие может обратиться в налоговую комиссию с просьбой рассмотреть вопрос об уменьшении или отмене штрафов. Решение о рассмотрении данной просьбы принимается на заседании налоговой комиссии и может быть основано на объективных фактах или обстоятельствах, подтверждающих трудное финансовое состояние предприятия.

Штраф налоговой можно оспорить

Финансовое состояние может быть трудным для многих компаний, особенно в периоды экономической нестабильности. Штрафы налоговой инспекции могут только ухудшить ситуацию и создать дополнительные финансовые затраты. Однако, возможно оспорить штраф и избежать негативных последствий для бизнеса.

Как оспорить штраф налоговой?

Оспаривание штрафа налоговой может быть сложным процессом, но с правильной подготовкой и аргументацией, вы можете добиться успеха. Вот несколько шагов, которые стоит предпринять:

- Анализируйте основания проверки

- Собирайте доказательства

- Подготовьте аргументацию

- Составьте ходатайство

- Обратитесь к профессионалам

Основания проверки налоговой

Первым шагом в оспаривании штрафа является анализ оснований проверки налоговой инспекции. Необходимо понять, была ли проверка проведена в соответствии с законодательством и правилами налогообложения. Если проверка была неправомерной или нарушены процедурные правила, это может быть основанием для оспаривания штрафа.

Сбор доказательств

Для успешного оспаривания штрафа необходимо собрать все возможные доказательства, подтверждающие неправомерность или необоснованность штрафа. Это могут быть документы, свидетельские показания, экспертные заключения и другие материалы, которые подтверждают ваши аргументы.

Подготовка аргументации

На основе собранных доказательств необходимо составить аргументацию, которая подтверждает вашу позицию. Важно представить информацию логично и четко, чтобы убедить налоговую инспекцию в неправомерности штрафа.

Составление ходатайства

Ходатайство является официальным обращением к налоговой с просьбой аннулировать штраф. Важно составить ходатайство юридически грамотно и четко изложить все аргументы, доказательства и просьбу о принятии положительного решения.

Обращение к профессионалам

Оспаривание штрафа может быть сложным и требовать юридических навыков. Поэтому, рекомендуется обратиться к профессиональным юристам, специализирующимся на налоговом праве. Они помогут правильно оформить ходатайство, представить ваши интересы и повысить шансы на успех.

Размер штрафов за СЗВ-М

За нарушение правил ведения СЗВ-М (сведения о заработной плате и стаже) предусмотрены штрафы. Размеры штрафов зависят от характера нарушений и их систематичности.

Штрафы для юридических лиц

За несвоевременное представление или представление неполных или недостоверных СЗВ-М, а также за несвоевременное устранение выявленных ошибок в СЗВ-М предусмотрены следующие штрафы для юридических лиц:

- За первое нарушение — от 5% до 10% от суммы начисленного заработка;

- За повторное нарушение в течение года — от 10% до 20% от суммы начисленного заработка;

- За систематическое нарушение — от 20% до 30% от суммы начисленного заработка.

Штрафы для индивидуальных предпринимателей

Индивидуальные предприниматели также могут быть подвержены штрафам за нарушение правил СЗВ-М:

- За первое нарушение — от 1 до 3 минимальных размеров оплаты труда;

- За повторное нарушение — от 3 до 5 минимальных размеров оплаты труда;

- За систематическое нарушение — от 5 до 10 минимальных размеров оплаты труда.

Примеры штрафов

Давайте рассмотрим несколько примеров штрафов за нарушение правил СЗВ-М:

| Тип нарушения | Регулярность нарушения | Размер штрафа (для юридических лиц) |

|---|---|---|

| Несвоевременное представление СЗВ-М | Первое нарушение | 5% от суммы начисленного заработка |

| Неполные или недостоверные СЗВ-М | Повторное нарушение | 10% от суммы начисленного заработка |

| Систематическое нарушение | Систематическое нарушение | 30% от суммы начисленного заработка |

Примечание: размеры штрафов могут изменяться в зависимости от законодательства и конкретной ситуации. Для получения точной информации рекомендуется обратиться к соответствующим законодательным актам или специалистам в области налогового права.

Как отправить SZV-M без ошибок

1. Подготовка необходимых документов

Перед тем, как приступить к отправке SZV-M, необходимо подготовить все необходимые документы. Вот список основных документов, которые могут потребоваться:

- Заполненная форма SZV-M.

- Копии подтверждающих документов, таких как счета, договоры и т. д.

- Копия свидетельства о регистрации организации.

- Другие документы, которые могут потребоваться в соответствии с конкретной ситуацией.

2. Проверка правильности заполнения формы SZV-M

При заполнении формы SZV-M очень важно быть внимательными и аккуратными, чтобы избежать ошибок. Вот несколько ключевых моментов, на которые следует обратить внимание:

- Правильно указать свои персональные данные.

- Указать все необходимые сведения о предоставленных услугах или товарах.

- Тщательно проверить правильность всех расчетов и сумм.

- Обязательно указать все необходимые номера и коды, например, ИНН, КПП, ОГРН и т. д.

3. Проверка налоговых соответствий и сроков отправки

Перед отправкой SZV-M рекомендуется проверить все необходимые налоговые соответствия и сроки. Некоторые важные моменты, которые можно проверить включают:

- Проверка актуальности всех налоговых документов.

- Проверка соответствия суммы НДС и других налоговых платежей.

- Проверка сроков отправки и получения SZV-M.

4. Отправка SZV-M

После всех подготовительных мероприятий и проверок можно приступить к отправке SZV-M. Для этого необходимо:

- Собрать все необходимые документы и подписи.

- Передать документы в налоговую службу по месту регистрации.

- Убедиться, что документы приняты и пронумерованы в соответствии с требованиями налоговой службы.

После отправки SZV-M рекомендуется сохранить все подтверждающие документы и отчеты о передаче. Это поможет в будущем при необходимости предоставить дополнительную информацию или доказательства.

Следуя этим простым и понятным шагам, вы сможете успешно отправить SZV-M без ошибок и избежать пеней и штрафов. Запомните, что внимательность и точность — ключевые моменты при заполнении и отправке SZV-M.