Убытки – важный аспект при заполнении декларации по налогу на прибыль. Предпринимателям необходимо понимать, как правильно указывать убытки в декларации для минимизации налогообложения. В данной статье рассмотрим основные особенности и требования по учету убытков при заполнении декларации по налогу на прибыль в 2026 году.

Когда убыток становится реальным

Фактическое возникновение убытка

Первоначальный шаг для учета убытков в декларации – это установление фактического возникновения убытка. Фактическое возникновение убытка означает, что предприятие испытало финансовые потери, связанные с его основной деятельностью.

Реальность убытка может быть обусловлена разными факторами, включая, но не ограничиваясь:

- Недостаточностью доходов, чтобы покрыть расходы;

- Ошибками в управлении и принятии решений;

- Неблагоприятными экономическими условиями;

- Сложностями на рынке или в отрасли;

- Проблемами совершения сделок и заключения контрактов;

- Непредвиденными событиями.

Достоверность убытка

Однако, для того чтобы убыток был признан реальным и мог быть учтен в декларации, необходимо удостовериться в его достоверности. То есть предприятие должно предоставить достаточные доказательства фактического возникновения убытка.

Доказательствами могут быть:

- Финансовые отчеты, подтверждающие убыток;

- Документы, свидетельствующие о недостаточности доходов;

- Отчеты об аудиторской проверке;

- Документы, подтверждающие влияние внешних факторов на убыток.

Правовые ограничения

Кроме того, стоит учесть, что существуют некоторые правовые ограничения на учет убытков в декларации. Например, убытки не могут быть учтены, если они возникли вследствие нарушения законодательства или неправомерных действий предприятия.

Также существуют правила, определяющие порядок учета убытков в последующих отчетных периодах и возможности их компенсации с будущих прибылей.

Убыток становится реальным в случае его фактического возникновения и достоверности, подтверждаемой документально. Правовые ограничения могут влиять на возможность учета убытков в декларации. Важно внимательно проанализировать финансовые отчеты и удостовериться в соответствии убытка с действующим законодательством, чтобы корректно указать убыток в декларации по налогу на прибыль.

Что будет, если пояснения не покажутся налоговикам убедительными

Когда предприятие представляет пояснения по убыткам в своей декларации по налогу на прибыль, не всегда ее аргументы могут показаться убедительными налоговым органам. В таких случаях могут возникнуть следующие последствия:

- Увеличение налоговой проверки. Если пояснения не убедят налоговиков, они могут решить провести более детальную проверку финансовой отчетности и деятельности предприятия.

- Наложение пенальти и штрафов. Если налоговые органы считают, что представленные пояснения недостаточно обоснованные, они могут наложить штраф в размере 20% от уплачиваемой суммы налога.

- Пересмотр налогового решения. В случае отклонения пояснений, налоговое решение по налогу на прибыль может быть пересмотрено и исправлено налоговым органом.

- Судебное разбирательство. Если налоговые органы не согласны с пояснениями и предприятие не согласно с налоговым решением, то дело может быть передано в судебные органы, где будет проведено судебное разбирательство.

Поэтому, очень важно представить в декларации по налогу на прибыль понятные и аргументированные пояснения к убыткам, чтобы избежать возможных негативных последствий со стороны налоговых органов.

Правила оформления декларации по налогу на прибыль с убытками

Общие правила

- Декларацию по налогу на прибыль с убытками следует заполнять в соответствии с действующими законодательными и налоговыми нормами.

- Форма декларации может быть установлена налоговым органом и варьируется в зависимости от вида организации.

- Декларацию нужно подписать уполномоченным лицом компании и предоставить в налоговый орган в установленные сроки.

- В декларации нужно указать все необходимые сведения о компании, включая реквизиты, ОГРН, ИНН и другие идентификационные данные.

Учет убытков в декларации

При оформлении декларации по налогу на прибыль с убытками необходимо учесть следующие правила и требования:

- Убытки, которые компания понесла в отчетном периоде, могут быть использованы для учета в последующих периодах.

- Убытки, которые компания понесла в предыдущих годах и не были учтены, также могут быть использованы для учета в текущем отчетном периоде.

- Убытки следует указывать в специальной графе декларации, предназначенной для учета убытков.

- Убытки могут быть использованы для уменьшения налогооблагаемой прибыли в будущем, в соответствии с установленными в законодательстве правилами и ограничениями.

- Убытки могут быть учтены в пределах срока их использования, указанного в законодательстве или налоговых правилах.

Сроки предоставления декларации

Декларация по налогу на прибыль с убытками должна быть предоставлена в налоговый орган до определенного срока. Сроки предоставления могут различаться в зависимости от вида организации и других факторов. В случае несоблюдения срока предоставления декларации компания может быть обязана уплатить штрафы и пеню, предусмотренные законодательством.

Оформление декларации по налогу на прибыль с убытками является важным этапом в налоговой отчетности компании. При заполнении декларации следует соблюдать действующие правила, указывать все необходимые сведения о компании и учетные данные об убытках. Соблюдение сроков предоставления декларации также является важным аспектом для избежания штрафных санкций. Учет убытков в декларации позволяет компании использовать их в будущем для уменьшения налогооблагаемой прибыли.

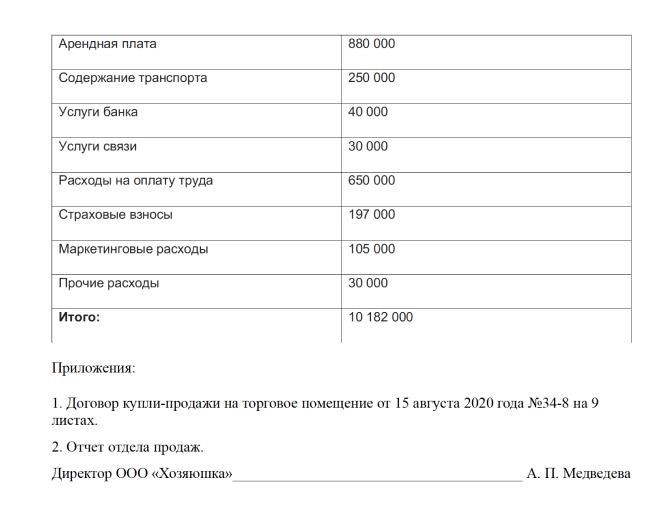

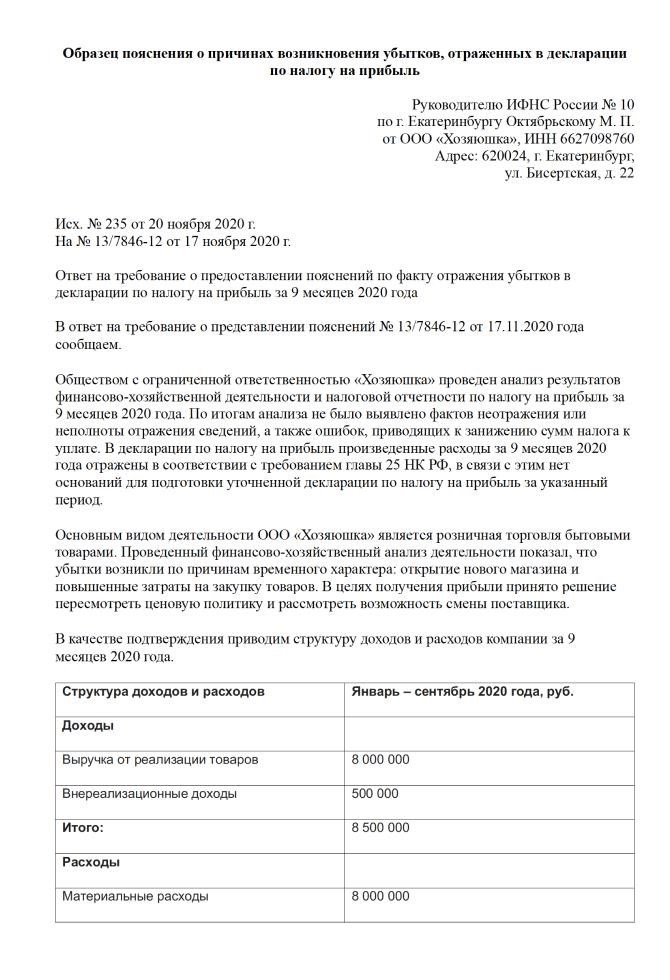

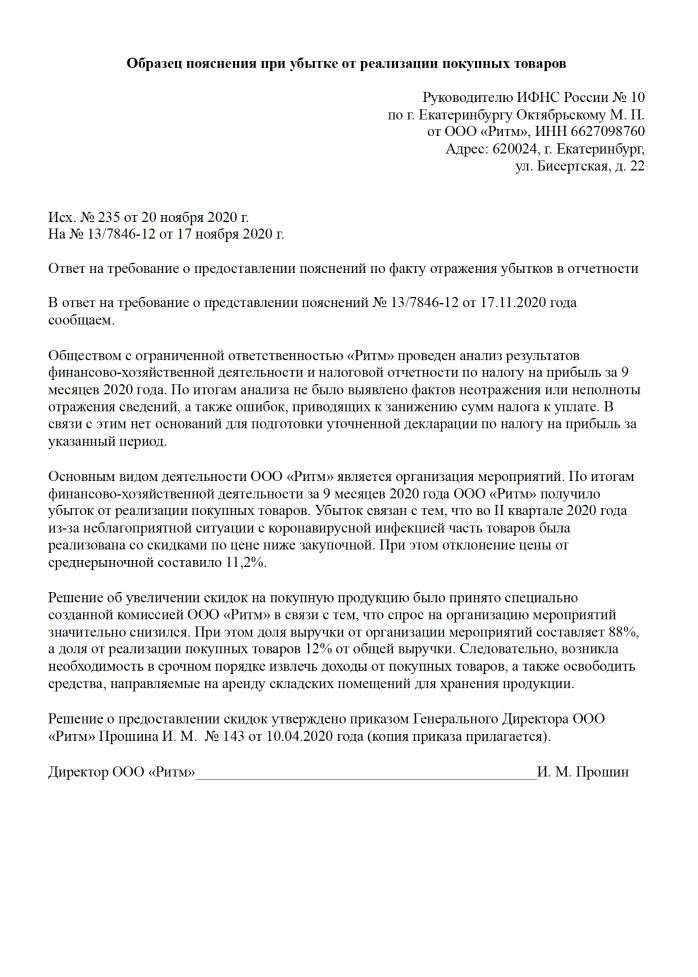

Образец пояснения в налоговую по убыткам

Уважаемое налоговое управление,

Я, __________ (ФИО), являюсь представителем __________ (название компании) и обращаюсь с просьбой о предоставлении разъяснений по убыткам, указанным в нашей декларации по налогу на прибыль за 2026 год.

1. Пояснение к убыткам

Согласно предоставленным данным, наша компания понесла значительные убытки в отчетном периоде. Причиной таких убытков были следующие факторы:

- Снижение спроса на наши товары/услуги из-за экономической ситуации в стране;

- Ошибка в стратегическом планировании, что привело к неэффективному использованию ресурсов;

- Увеличение конкуренции на рынке, что привело к снижению цен и уменьшению нашей прибыли;

- Неожиданные форс-мажорные обстоятельства, такие как природные катастрофы, которые повлияли на нашу деятельность и привели к значительным убыткам.

2. Принятые меры по оптимизации расходов

Для минимизации убытков и повышения эффективности деятельности нашей компании мы приняли следующие меры:

- Сокращение ненужных расходов, таких как аренда помещений, коммунальные услуги и прочие затраты;

- Оптимизация производственных процессов для сокращения затрат на материалы и трудовые ресурсы;

- Инвестиции в исследования и разработки для создания новых продуктов/услуг, способных обеспечить рост прибыли;

- Улучшение маркетинговых стратегий и привлечение новых клиентов для увеличения объема продаж.

3. Прогноз развития и планы на будущее

Несмотря на убытки в отчетном периоде, наша компания остается оптимистичной относительно будущего. Мы разработали следующие планы и прогнозы:

- Внедрение новых инновационных продуктов/услуг для расширения рынка и увеличения объема продаж;

- Повышение эффективности деятельности и улучшение контроля над расходами;

- Укрепление позиций на рынке путем сотрудничества с новыми партнерами и расширение клиентской базы;

- Анализ конкурентной среды и адаптация стратегии, чтобы успешно конкурировать на рынке;

- Продолжение работы по улучшению качества наших продуктов/услуг, чтобы удовлетворить потребности клиентов.

Мы надеемся, что предоставленные пояснения помогут вам более полно понять причины убытков нашей компании и наши планы на будущее. Благодарим вас за внимание и готовы предоставить дополнительные документы или ответить на любые вопросы, которые могут возникнуть.

С уважением,

______________ (ФИО)

______________ (должность)

______________ (название компании)

Нужно ли прятать убытки в декларации?

Преимущества прямого указания убытков в декларации:

- Прозрачность и честность. Включение убытков в декларацию является демонстрацией честности и прозрачности со стороны компании. Это может влиять на ее репутацию и отношения с контрагентами, инвесторами и государством.

- Получение налоговых вычетов. Указание убытков позволяет компании получить налоговые вычеты на будущие периоды. Это может значительно снизить налоговую нагрузку и улучшить финансовое положение компании.

- Анализ и управление финансовыми показателями. Учет и анализ убытков помогают выявить причины их возникновения, определить пути и меры для улучшения финансового состояния компании.

Недостатки прямого указания убытков в декларации:

- Влияние на кредитоспособность. Открытое указание убытков может негативно повлиять на кредитоспособность компании, так как банки и кредиторы могут сомневаться в ее финансовой стабильности и надежности.

- Потеря конкурентных преимуществ. Если конкуренты узнают о значительных убытках компании, они могут использовать эту информацию в своей работе, что может нанести ущерб бизнесу.

- Потенциальный риск налоговой проверки. Открытое указание убытков может привлечь внимание налоговых органов и вызвать налоговую проверку, что может потребовать дополнительных временных и финансовых затрат.

В целом, окончательное решение о том, нужно ли прятать убытки в декларации, должно быть основано на комплексном анализе конкретной ситуации и на понимании последствий для бизнеса. Важно учесть правовые и экономические факторы, а также свои цели и стратегию развития компании.

Поясняем причины убытков в ИФНС

Для определения и объяснения причин убытков в налоговых декларациях по налогу на прибыль в 2026 году необходимо провести анализ финансовых показателей и описать все факторы, которые могут быть связаны с возникновением убытков. В данной статье мы рассмотрим основные причины убытков и способы их пояснения в ИФНС.

1. Снижение объемов продаж

Одной из главных причин убытков может быть снижение объемов продаж. Это может быть связано с падением спроса на товары или услуги, конкуренцией или экономическим кризисом. Для пояснения этой причины необходимо предоставить анализ рынка и конкурентной ситуации, а также объяснить, какие шаги предпринимаются для увеличения объемов продаж.

2. Увеличение себестоимости

Еще одной причиной убытков может являться увеличение себестоимости продукции или оказания услуг. Это может быть связано с повышением цен на сырье или энергию, неэффективным использованием ресурсов или недостаточным управлением затратами. Для пояснения этой причины необходимо предоставить анализ структуры себестоимости и объяснить меры, которые планируются для снижения затрат.

3. Непредвиденные расходы

Непредвиденные расходы, такие как аварии, ремонт оборудования или юридические издержки, также могут привести к убыткам. Для пояснения этой причины необходимо представить документальные подтверждения данных расходов и объяснить, какие шаги были предприняты для минимизации подобных ситуаций в будущем.

4. Устаревшие технологии

Использование устаревших технологий может привести к снижению эффективности бизнеса и увеличению издержек. Для пояснения этой причины необходимо объяснить, какие технологии используются, какие преимущества они имеют и почему они не могут быть заменены на более современные и эффективные аналоги.

5. Низкая эффективность управления

Неэффективное управление ресурсами и бизнес-процессами может привести к убыткам. Для пояснения этой причины необходимо предоставить анализ управленческой системы и объяснить, какие шаги предпринимаются для улучшения эффективности управления и оптимизации бизнес-процессов.

Для пояснения причин убытков в ИФНС необходимо провести анализ финансовых показателей, представить объективные данные и аргументировать все вышеперечисленные факторы. Важно также указать на принятые меры по устранению причин и предотвращению убытков в будущем. Это поможет налоговым органам понять ситуацию и принять во внимание особенности вашего бизнеса.

Что может привести к убыткам

Убытки в декларации по налогу на прибыль могут возникнуть по различным причинам. Рассмотрим некоторые из них:

1. Снижение объема продаж и спроса

Убытки могут возникнуть в случае снижения объема продаж товаров или услуг, а также уменьшения спроса на предлагаемые компанией товары или услуги. Это может быть вызвано изменениями в экономической ситуации, конкуренцией на рынке, изменениями в потребительских предпочтениях и другими факторами.

2. Высокая стоимость производства

Если стоимость производства товаров или предоставления услуг превышает доходы от их реализации, то компания может понести убытки. Это может быть связано с повышением цен на сырье и материалы, увеличением затрат на труд, ростом арендной платы и другими факторами.

3. Непредвиденные расходы

Убытки могут возникнуть в результате непредвиденных расходов, таких как аварии, ремонт оборудования, судебные и административные расходы и др. Такие расходы могут создать значительную долю убытков в декларации.

4. Финансовые затруднения партнеров или заказчиков

Если партнеры или заказчики компании находятся в финансовых затруднениях, не могут или не выполняют свои обязательства по оплате или заключению контрактов, это может привести к убыткам компании.

5. Налоговые и правовые проблемы

Убытки могут быть вызваны налоговыми и правовыми проблемами, такими как штрафы за нарушение налогового законодательства, споры и судебные разбирательства, проблемы с лицензированием и другими административными препятствиями.

Важно иметь в виду, что причины убытков в декларации по налогу на прибыль могут быть разными и зависят от конкретной ситуации компании.

Что плохого в «налоговом» убытке?

Отсутствие налоговых льгот и преимуществ

Когда организация испытывает убыток, ей необходимо платить некоторые налоги, несмотря на отсутствие прибыли. Например, она должна уплатить налоги на имущество или на землю, а также социальные взносы. Это создает дополнительное финансовое бремя для компании, особенно если она не имеет достаточных средств для оплаты таких налогов.

Проблемы с привлечением инвестиций

Когда потенциальные инвесторы изучают финансовое положение компании, налоговый убыток может послужить сигналом о ее нестабильности и непривлекательности для инвестиций. Инвесторы предпочитают вложить свои деньги в компании, которые показывают положительные финансовые результаты и могут обеспечить высокую доходность в будущем.

Ограничение возможностей для развития

Налоговый убыток может ограничить доступ компании к финансированию и кредитам. Банки и кредиторы обычно предпочитают работать с предприятиями, которые способны показывать прибыль и обеспечить возврат заемных средств. Отсутствие положительных финансовых результатов влечет за собой высокий риск для кредиторов и ограничивает возможности компании для получения необходимых финансовых ресурсов.

Потеря конкурентоспособности

Налоговый убыток может привести к снижению конкурентоспособности компании на рынке. В отсутствие прибыли она может испытывать трудности в поддержании конкурентных цен на свою продукцию или услуги, что может привести к потере клиентов и доли рынка в пользу конкурентов.

Негативное влияние на репутацию

Налоговый убыток может повлиять на репутацию компании и вызвать недоверие со стороны партнеров, клиентов и общественности. Это может привести к потере деловых связей, закрытию возможностей для сотрудничества и ухудшению имиджа компании в глазах широкой аудитории.

Все вышеперечисленное указывает на негативное влияние налогового убытка на финансово-хозяйственную деятельность предприятия. Поэтому важно принимать меры для уменьшения и снижения убытков и обеспечения устойчивого развития компании.

Кто должен подписать документ

В декларацию по налогу на прибыль 2026 должны быть внесены все необходимые сведения о недопущенных убытках. Однако, чтобы документ считался юридически значимым, он должен быть подписан определенными лицами.

Генеральный директор

Одним из обязательных участников подписания декларации является генеральный директор организации. Этот руководитель несет ответственность за точность и достоверность представляемой информации и поэтому должен лично подписать документ.

Главный бухгалтер

Помимо генерального директора, непосредственное участие в подписании декларации должен принять также главный бухгалтер компании. В отличие от генерального директора, главный бухгалтер отвечает за финансовые аспекты организации и должен гарантировать правильность учета убытков в декларации.

Ответственное лицо

Помимо основных лиц, документ также может быть подписан одним из ответственных лиц, назначенных компанией. К таким лицам могут относиться финансовый директор, юрист или иной уполномоченный представитель организации.

Все участники подписания должны быть внимательны при подписании декларации и убедиться в согласованности всех представленных данных с реальным положением дел в организации.

Важно отметить, что подписи на декларации должны быть сделаны лично, не допускается использование электронных или факсимильных подписей. Также следует проверить правильность указания даты подписания, чтобы избежать возможных недоразумений.

Как избавиться от убытка в налоговой декларации

При составлении налоговой декларации компаниям часто приходится столкнуться с ситуацией, когда в отчетном периоде возникают убытки. В таких случаях возникает вопрос: как убрать убыток из налоговой декларации? Ниже приведены несколько способов решить эту проблему.

1. Восстановление убытка

Если убыток возник в результате непредвиденных обстоятельств или временных трудностей, компания может попытаться восстановить убыток в следующих отчетных периодах. Для этого необходимо составить план действий по исправлению ситуации и разработать стратегию по увеличению доходов и снижению расходов.

2. Внесение изменений в налоговую декларацию

Если компания обнаружила ошибки или упущения при составлении налоговой декларации, она может внести соответствующие изменения. Это может помочь убрать убыток из отчетного периода и уменьшить налоговую нагрузку.

3. Использование системы компенсации

Для компаний, которые не могут восстановить убыток или исправить ошибки в налоговой декларации, существует возможность использовать систему компенсации. Это значит, что убыток из текущего отчетного периода может быть скомпенсирован с прибылью, полученной в будущих периодах. Такая система позволяет распределить налоговую нагрузку более равномерно и снизить финансовые потери компании.

4. Осуществление налоговых пересчетов

При осуществлении налоговых пересчетов компания может просчитать различные варианты заполнения налоговой декларации. В результате анализа определенные показатели могут быть изменены, что поможет убрать убыток из отчетного периода и снизить налоговую нагрузку.

5. Подача жалобы на результаты аудита

Если компания не согласна с результатами аудита и считает, что убытки были неправильно учтены, она может подать жалобу в налоговый орган. После рассмотрения жалобы и проведения дополнительного аудита убыток может быть убран из налоговой декларации.

Убыток в налоговой декларации может стать серьезной проблемой для компании. Однако, существуют различные способы, которые помогут убрать убыток или снизить его влияние на налоговую нагрузку. Компании следует внимательно изучить свою ситуацию и выбрать оптимальный вариант решения проблемы.

Как оформить бланк

Выберите правильный бланк

Перед заполнением декларации по налогу на прибыль 2026 года необходимо выбрать правильный бланк. Обратите внимание на тип вашей организации и размер вашего предприятия. В зависимости от этих факторов может потребоваться использование определенного бланка. Проверьте требования налоговой службы и выберите соответствующий бланк.

Заполните все необходимые разделы

При заполнении бланка декларации по налогу на прибыль 2026 года убедитесь, что вы заполнили все необходимые разделы. Укажите информацию о вашей организации, включая регистрационные данные, контактную информацию и реквизиты. Также заполните разделы, касающиеся вашей прибыли, расходов, убытков и других финансовых показателей.

Будьте внимательны к деталям

При заполнении бланка декларации по налогу на прибыль 2026 года будьте внимательны к деталям. Проверьте правильность введенной информации, такую как суммы, даты и наименования. Ошибки или некорректные данные могут привести к задержке обработки вашей декларации или даже к штрафам.

Сохраните копию бланка и документов

После заполнения бланка декларации по налогу на прибыль 2026 года не забудьте сохранить копию бланка и всех прилагаемых документов. Это важно для вашей собственной отчетности и может потребоваться в случае проверки со стороны налоговой службы. Храните копии в безопасном месте, чтобы иметь к ним доступ при необходимости.

Следуя этим рекомендациям, вы сможете правильно оформить бланк декларации по налогу на прибыль 2026 года и упростить процесс подачи декларации.

Как отправить пояснение по убыткам в декларации по налогу на прибыль 2026?

Вот несколько шагов, которые помогут вам правильно составить и отправить пояснение по убыткам в декларации:

1. Анализируйте причины убытков

Прежде чем отправить пояснение, важно понять причины убытков в декларации. Проанализируйте финансовые отчеты, выявите возможные факторы, которые могли повлиять на убытки, такие как неожиданные расходы, низкая клиентская активность или экономические условия.

2. Подготовьте документацию

Составьте подробное пояснение, включающее информацию о причинах убытков, сопутствующих факторах и меры, которые были предприняты для улучшения ситуации. Подкрепите свои утверждения фактами и цифрами из финансовых отчетов. При необходимости приложите дополнительные документы, подтверждающие ваши утверждения.

3. Пишите четко и лаконично

Составьте пояснение в ясной и понятной форме, без излишних деталей. Опишите проблему и ее влияние на финансовые результаты вашей компании. Используйте четкие аргументы и логическую структуру для подтверждения своих утверждений.

4. Отправьте пояснение в налоговый орган

После тщательной подготовки документации отправьте пояснение в налоговый орган. Убедитесь, что вы предоставляете все необходимые документы и информацию. При возможности отправьте пояснение в электронном формате, используя официальные онлайн-платформы или электронную почту, чтобы обеспечить быструю доставку.

5. Следите за обработкой

После отправки пояснения следите за обработкой вашего запроса. При необходимости свяжитесь с налоговым органом для уточнения сроков и других деталей. Будьте готовы предоставить дополнительную информацию или документы по запросу налоговых органов.

Составление и отправка пояснения по убыткам в декларации по налогу на прибыль 2026 является важным шагом для защиты интересов вашей компании. Правильно подготовьтесь и следуйте указанным выше шагам, чтобы максимально эффективно представить свою позицию перед налоговыми органами.

Что будет, если пояснения не помогли

Когда предприятие подает декларацию по налогу на прибыль, оно обязано предоставить пояснения к убыткам, которые возникли в отчетном периоде. Однако, не всегда эти пояснения могут быть достаточными для налоговых органов.

Если пояснения по убыткам в декларации не помогли убедить налоговые органы в их обоснованности, могут возникнуть следующие последствия:

1. Аудит деятельности предприятия

Если пояснения не убедили налоговые органы, они могут провести аудит деятельности предприятия. Аудиторы изучат весь финансовый отчет и документацию, связанную с убытками, чтобы проверить законность и обоснованность принятых решений.

2. Штрафы и пенализации

В случае выявления нарушений в деятельности предприятия, налоговые органы могут наложить штрафы и пенализации. Размер этих штрафов может зависеть от тяжести нарушения и размера убытков, указанных в декларации.

3. Исправление декларации и перерасчет налога

Если налоговые органы считают, что убытки в декларации некорректно просчитаны или обоснованы, они могут потребовать исправление декларации и перерасчет налога. Это может привести к дополнительным расходам на юридические и бухгалтерские услуги для исправления декларации.

4. Судебное разбирательство

Если предприятие не согласно с решением налоговых органов по убыткам, можно обратиться в суд. Судебное разбирательство может занять длительное время и требовать значительных затрат на юридические услуги и судебные издержки.

5. Ухудшение репутации предприятия

Негативное решение налоговых органов и дальнейшая публичность данного случая могут негативно сказаться на репутации предприятия. Это может привести к утрате доверия со стороны клиентов, партнеров и инвесторов.

6. Финансовые потери

В результате данных последствий, предприятие может понести значительные финансовые потери. Штрафы, пенализации, затраты на судебное разбирательство, убытки из-за ухудшения репутации — все это может негативно сказаться на финансовом состоянии предприятия.

В свете вышеперечисленных последствий, важно обратить особое внимание на правильное подготовку и обоснование убытков в декларации по налогу на прибыль, чтобы избежать дополнительных проблем с налоговыми органами.

Web-сервис «Астрал Отчет 5.0»

Web-сервис «Астрал Отчет 5.0» представляет собой возможность упростить процесс составления и подачи декларации по налогу на прибыль в 2026 году. Он предлагает ряд удобных функций, которые помогут сэкономить время и избежать ошибок налогоплательщика.

Основные преимущества «Астрал Отчет 5.0»:

- Автоматическое заполнение декларации. Сервис самостоятельно анализирует данные о доходах и расходах, извлекает нужную информацию из бухгалтерской системы и предоставляет готовые значения для ввода в декларацию.

- Корректность и точность. Благодаря автоматическому расчету налоговых показателей и проверке соответствия требованиям законодательства, вероятность ошибок минимальна.

- Удобство использования. Интуитивный интерфейс позволяет легко ориентироваться в сервисе и быстро находить нужные функции. Даже пользователю без специальных знаний в области налогообложения будет просто разобраться в возможностях «Астрал Отчет 5.0».

- Широкий функционал. Сервис предлагает не только составление декларации, но и обмен электронными документами с налоговыми органами, формирование отчетов и исходных данных для аналитики и многое другое.

Безопасность и конфиденциальность

«Астрал Отчет 5.0» обеспечивает высокий уровень защиты данных пользователей. Все информационные потоки шифруются с использованием современных алгоритмов, что предотвращает несанкционированный доступ третьих лиц.

Тарифы и условия использования

Web-сервис «Астрал Отчет 5.0» предлагает различные тарифные планы, в зависимости от потребностей и возможностей пользователя. Стоимость пользования сервисом рассчитывается на основе количества учетных записей, оборота компании и дополнительных услуг, выбранных пользователем.

| Тарифный план | Стоимость | Возможности |

|---|---|---|

| Стандартный | от 5000 рублей в месяц | Основные функции, автоматическое заполнение, проверка на соответствие требованиям законодательства |

| Профессиональный | от 10000 рублей в месяц | Расширенный функционал, обмен электронными документами, дополнительные отчеты и аналитика |

| Премиум | от 20000 рублей в месяц | Полномасштабный функционал, поддержка налогового консультанта, индивидуальные условия сотрудничества |

Применение «Астрал Отчет 5.0» в декларации по налогу на прибыль в 2026 году

Web-сервис «Астрал Отчет 5.0» может существенно упростить процесс составления и подачи декларации по налогу на прибыль в 2026 году. Он поможет минимизировать возможные убытки и избежать нарушений при заполнении документа.

Что будет, если не ответить налоговикам вовремя

Последствия несвоевременного или отсутствия ответа налоговикам:

- Пени и штрафы: Невыполнение требований налоговых органов может привести к начислению пеней и штрафов за каждый день просрочки предоставления информации. Ответственность налогоплательщика может составлять значительную сумму, которая увеличит общую стоимость налогового платежа.

- Повышенный контроль со стороны налоговой службы: Отказ от предоставления запрошенной информации может привести к усилению контроля со стороны налоговых органов. Это может включать дополнительные проверки, ревизии и комплексные аудиты, которые могут причинить серьезные неудобства и потери времени для предприятия.

- Судебные разбирательства: Если налоговая служба не получит ответ на свои требования, она может обратиться в суд с иском о вынесении решения в пользу государства. Это может привести к дополнительным затратам на юридические услуги и неопределенности в отношениях с налоговыми органами.

- Ухудшение деловой репутации: Несоблюдение требований налоговой службы может негативно отразиться на деловой репутации предприятия. Это может привести к потере доверия со стороны клиентов, партнеров и инвесторов, а также создать преграды в будущих деловых возможностях.

Своевременное и правильное ответственное отношение к взаимодействию с налоговыми органами является важным элементом успешного ведения бизнеса. Неисполнение обязанностей перед налоговиками может привести к серьезным последствиям, включая финансовые потери, судебные разбирательства и ухудшение деловой репутации. Важно всегда быть готовым предоставить требуемую информацию в срок и в соответствии с требованиями налоговых органов, чтобы избежать этих негативных последствий.

Выгодные тарифы для любого бизнеса!

В мире бизнеса очень важно иметь эффективные тарифы, которые помогут сократить расходы и увеличить прибыль. Вот почему мы предлагаем самые выгодные тарифы для любого бизнеса! Мы уверены, что наши предложения подходят для различных отраслей и типов компаний.

Преимущества наших тарифов:

- 1. Конкурентные цены: мы предлагаем конкурентоспособные тарифы, которые помогут вам сэкономить средства и выделиться на рынке.

- 2. Гибкие условия: наши тарифы адаптируются под потребности вашего бизнеса. Вы можете выбрать оптимальные условия, чтобы удовлетворить свои требования.

- 3. Разнообразие пакетов: у нас есть различные пакеты тарифов, подходящие для малых, средних и крупных компаний. Вы сможете выбрать тот, который лучше всего соответствует вашим нуждам.

- 4. Экономичность: наша цель — помочь вашему бизнесу экономить деньги. Мы предлагаем тарифы с учетом вашего бюджета.

- 5. Качество обслуживания: мы гарантируем высокое качество обслуживания и оперативную поддержку наших клиентов.

Примеры тарифов:

| Тариф | Цена | Описание |

|---|---|---|

| Стартовый | 5000 рублей в месяц | Основные функции для небольшого бизнеса |

| Продвинутый | 10000 рублей в месяц | Расширенные возможности для среднего бизнеса |

| Корпоративный | 20000 рублей в месяц | Полный спектр функций для крупного бизнеса |

Что такое убыточная комиссия?

Убыточная комиссия может возникнуть, например, в случае неплановых затрат на ремонт оборудования или в связи с выплатой штрафов и неустоек по контрактам. Она может также быть обусловлена снижением спроса на товары или услуги организации, что приводит к снижению выручки и увеличению задолженности перед поставщиками.

Примеры убыточной комиссии:

- Расходы на рекламную кампанию, которая не принесла ожидаемых результатов;

- Потери от повреждения товаров при транспортировке;

- Упущенная выгода в результате неправильно оцененного рыночного спроса;

- Убытки от недостаточной эффективности производства и организации бизнес-процессов;

- Расходы на уплату налогов и сборов, которые превышают доходы организации.

Важно помнить:

Убыточная комиссия должна быть корректно отражена в декларации по налогу на прибыль. Для этого необходимо внести соответствующие изменения в бухгалтерские документы и правильно распределить убытки по различным статьям расходов. Также рекомендуется документально подтвердить причины возникновения убыточной комиссии и сохранить соответствующие материалы для возможной проверки со стороны налоговых органов.

Убыточная комиссия является одним из видов расходов, которые могут привести к возникновению убытка в деятельности организации. Она может быть обусловлена различными обстоятельствами. Особое внимание следует уделить правильному оформлению убыточной комиссии в декларации по налогу на прибыль. Это поможет избежать возможных проблем при проверке со стороны налоговых органов.

Может ли налоговая требовать документы для подтверждения убытков

При заполнении декларации по налогу на прибыль в 2026 году компании могут столкнуться с ситуацией, когда налоговая требует предоставить документы для подтверждения убытков. Но возникает вопрос: имеет ли право налоговая требовать такие документы и какие документы могут быть требуемыми?

Общие правила

В соответствии с действующим законодательством, налоговые органы имеют право требовать от компаний предоставление документов, необходимых для проведения налоговых проверок и расчетов. В связи с этим, налоговая может запросить документы, подтверждающие убытки, указанные в декларации по налогу на прибыль.

Однако, налоговые органы также обязаны выполнять свои обязанности в соответствии с принципами законности и не превышать предоставленные им полномочия. Это означает, что налоговая должна выполнять требования закона при запросе документов и не требовать сомнительные или излишние доказательства убытков.

Документы, которые могут потребоваться

В случае, когда налоговая требует предоставить документы для подтверждения убытков, компания может быть обязана предоставить следующие документы:

- Финансовую отчетность компании, включая бухгалтерскую отчетность и сопутствующие документы;

- Документы, подтверждающие факты, составляющие основание для убытков, такие как невыполнение договорных обязательств или несчастный случай на производстве;

- Документы о расходах, связанных с ликвидацией убытков, например, акты сверки с поставщиками или договоры с подрядчиками о проведении работ по ликвидации последствий несчастных случаев;

- Документы, подтверждающие убытки от необходимости утилизации или продажи имущества компании;

- Другие документы, которые могут быть подходящими и необходимыми для подтверждения убытков.

Таким образом, налоговая имеет право требовать документы для подтверждения убытков, указанных в декларации по налогу на прибыль. Однако, она также обязана соблюдать принципы законности и не требовать сомнительные или излишние доказательства убытков.

Можно ли не давать пояснений по убыткам?

В декларации по налогу на прибыль 2026 года предусмотрена обязанность предоставления пояснений по убыткам. Однако возникает вопрос, можно ли не давать такие пояснения?

1. Нормативная база

Обязанность предоставления пояснений по убыткам определена в соответствующих нормативных актах, основными из которых являются:

- Налоговый кодекс РФ

- Приказ Минфина РФ от 14 июня 2012 года № 62н

- Методические рекомендации по заполнению декларации по налогу на прибыль

2. Последствия не предоставления пояснений

В случае непредоставления пояснений по убыткам в декларации по налогу на прибыль, налоговый орган может принять решение о применении мер ответственности в соответствии с действующим законодательством. Кроме того, данное нарушение может стать основанием для проведения налоговой проверки.

3. Возможные основания для отказа от пояснений

Тем не менее, существуют определенные основания, при которых можно не предоставлять пояснения по убыткам:

- Необходимость соблюдения коммерческой тайны

- Невозможность предоставления необходимых документов или информации

- Несущественность убытков по объективным обстоятельствам

4. Важность консультации с юристом

Принятие решения о не предоставлении пояснений по убыткам является сложным и ответственным шагом. Для того чтобы избежать негативных последствий, рекомендуется обратиться к опытному юристу, специализирующемуся в области налогового права. Он поможет разобраться в ситуации, оценить риски и принять правильное решение.

Предоставление пояснений по убыткам является одним из требований декларации по налогу на прибыль 2026 года. В некоторых случаях можно не предоставлять такие пояснения, но перед принятием такого решения следует обязательно проконсультироваться с юристом и учесть возможные последствия.

Как проверяется организация

Проверка организации проводится налоговыми органами с целью выявления нарушений в сфере налогообложения и обеспечения исполнения налоговых обязательств. При проверке уделяется внимание следующим аспектам:

1. Проверка бухгалтерии и отчетности

Цель: выявление нарушений, связанных с предоставлением недостоверной информации или уклонением от представления отчетности.

- Анализ правильности составления бухгалтерской отчетности и ее соответствия нормативным требованиям;

- Проверка достоверности и правильности заполнения налоговых деклараций;

- Сверка данных в отчетности с документами учета;

- Выявление неоправданных разниц между фактическими и учетными данными.

2. Анализ финансово-хозяйственной деятельности

Цель: выявление нарушений, связанных с уклонением от уплаты налогов или незаконным получением налоговых вычетов.

- Изучение финансовых операций и движения денежных средств на счетах организации;

- Анализ сделок с недвижимостью, активами и ценными бумагами;

- Проверка наличия документов, подтверждающих факт и достоверность совершаемых операций;

- Выявление нарушений в сфере ценообразования или недостоверного учета себестоимости товаров и услуг.

3. Проверка договоров и налоговых режимов

- Анализ налоговых режимов, применяемых организацией, и соответствие им требованиям законодательства;

- Выборочная проверка договоров с поставщиками и покупателями на их действительность и обоснованность;

- Сверка данных о договорах с информацией от контрагентов;

- Проверка обоснованности и достоверности документов, подтверждающих особые налоговые режимы.

4. Анализ финансовых связей и трансфертного ценообразования

Цель: выявление нарушений, связанных с передачей прибыли в другие юридические лица или страны с целью уклонения от налогообложения.

- Анализ связей и взаимодействия организации с другими компаниями;

- Изучение договоров о трансфертном ценообразовании и их соответствия рыночным условиям;

- Проверка наличия контролируемых иностранных компаний и соответствия их деятельности требованиям законодательства;

- Анализ операций по переводу прибыли в другие юридические лица или страны.

В ходе проверки организации налоговые органы имеют право осуществлять проверку документов, запрашивать информацию от контрагентов, проводить интервью с сотрудниками и проверяемыми лицами, а также осуществлять выездные проверки на местах хранения документов и осуществления хозяйственной деятельности организации.

Пара слов про НДС

Основные принципы учета НДС:

- Обязанность по уплате НДС возникает при совершении оборотных операций, в том числе при продаже товаров, оказании услуг, экспорте товаров, импорте и таможенном оформлении.

- Ставка НДС определяется законом и может быть разной для разных видов товаров и услуг.

- Предприниматель может выступать и в роли плательщика, и в роли получателя НДС.

- Плательщик НДС имеет право на вычет суммы уплаченного им НДС из суммы НДС, полученной от своих покупателей.

Налоговые регистры являются основой учета и контроля НДС:

| Регистр | Функция |

|---|---|

| Реестр налоговых накладных | Учет сумм НДС, которые возмещаются и подлежат уплате |

| Реестр выставленных счетов-фактур | Учет НДС, включенного в счета-фактуры |

| Реестр полученных счетов-фактур | Учет НДС, предъявленного к вычету |

| Реестр заказов | Учет авансовых платежей и процесса покупки |

Особенности НДС при ведении бизнеса:

- Регулярно составляйте и сдавайте отчетность в налоговые органы, чтобы избежать штрафов и санкций.

- Проверяйте наличие необходимых документов и подробную информацию о каждой операции для правильного учета НДС.

- Учтите возможные особенности ведения бизнеса в различных отраслях и регионах, так как требования к учету и уплате НДС могут различаться.

- Обращайтесь к профессиональным юристам и бухгалтерам для консультации по вопросам НДС и соблюдения требований законодательства.

Правильное учета НДС является важным аспектом финансовой деятельности бизнеса. Учитывая принципы и особенности этого налога, предприниматель сможет эффективно планировать свою работу и избегать возможных ошибок и проблем.

Почему налоговики не любят убытки

Убытки в декларации по налогу на прибыль не вызывают радости у налоговых органов. Это связано с несколькими причинами, которые нужно учитывать при составлении декларации и объяснении убытков.

1. Убытки могут указывать на неправильное управление

Налоговая служба считает, что убытки в декларации могут свидетельствовать о неправильном управлении и неэффективной деятельности предприятия. Это может вызвать подозрения и привлечь внимание налоговых инспекторов.

2. Сомнения в честности предпринимателя

Убытки в декларации могут вызывать сомнения в честности предпринимателя. Налоговые органы обязаны проверять такие случаи более внимательно и проводить дополнительные проверки, чтобы исключить возможность злоупотреблений и уклонений от уплаты налогов.

3. Убытки могут быть использованы для сокрытия доходов

Существует риск того, что убытки в декларации используются для сокрытия реальных доходов. Налоговая служба стремится избежать таких случаев и внимательно анализирует финансовые показатели предприятия и соответствие убытков его деятельности.

4. Необходимость проверки документации

Представление убытков в декларации требует дополнительной проверки соответствующей документации и финансовых отчетов. Налоговые органы вынуждены тратить дополнительное время и усилия на такие проверки, что может приводить к задержкам и неудобствам для предпринимателя.

5. Возможность злоупотребления с убытками

Убытки в декларации могут быть использованы для злоупотреблений и получения незаслуженных налоговых льгот или компенсаций. Налоговая служба стремится исключить возможность такого рода злоупотреблений и бережно анализирует каждый случай убытков в декларации.

Все эти факторы указывают на то, что убытки в декларации вызывают определенное недоверие и неудовольствие у налоговой службы. Поэтому важно правильно объяснить причины убытков и представить достоверную информацию, чтобы избежать проблем при проверке декларации.