Уважаемые сотрудники налоговой службы!

Настоящим письмом я обращаюсь к вам с просьбой предоставить образец письма в налоговую о среднеотраслевой зарплате. В связи с необходимостью подготовки документации для нашей компании, было бы весьма полезно иметь правильное оформление такого письма.

Как оформить пояснения?

1. Укажите дату и адресат

При оформлении пояснений необходимо указать точную дату написания документа и адресата, т.е. лицо или организацию, которой предназначены пояснения.

2. Подробно объясните ситуацию

В самом начале документа предоставьте краткое и четкое введение, в котором объясните суть ситуации или действия, к которым относятся ваши пояснения. Подробно опишите факты, обстоятельства и причины, чтобы помочь читателю лучше понять ситуацию.

3. Приведите подтверждающую информацию

Чтобы убедить адресата в правильности ваших пояснений, предоставьте подтверждающую информацию в виде документов, контрактов, справок или других доказательств, если это применимо. Это поможет усилить ваши аргументы и убедить читателя в достоверности ваших пояснений.

4. Структурируйте информацию

Чтобы облегчить восприятие и понимание ваших пояснений, структурируйте информацию в параграфы или пункты, используя маркированные или нумерованные списки. Это позволит четко разделить различные аспекты ситуации и сделать документ более удобным для чтения.

5. Оформите пояснения ясным и точным языком

При написании пояснений используйте ясный и точный язык. Используйте специализированные термины, связанные с данной областью знаний, чтобы избежать недоразумений. Помните о целевой аудитории и старайтесь выразить свои мысли ясно и доступно.

6. Завершите пояснения подписью и контактной информацией

По завершении пояснений не забудьте подписать документ и указать свою контактную информацию (номер телефона, адрес электронной почты и т.д.), чтобы адресат мог связаться с вами при необходимости. Это поможет повысить доверие к вашим пояснениям и облегчить взаимодействие.

Как реагировать на требование из налоговой

Получение требования от налоговой службы может вызывать некоторое беспокойство, но важно сохранять спокойствие и последовательность действий. Следующие рекомендации помогут вам правильно реагировать на такие требования:

1. Внимательно прочитайте требование

Первым шагом является внимательное прочтение требования из налоговой. Обратите внимание на дату, сроки выполнения и необходимые документы. Окажите особое внимание на основание требования и причину его отправки.

2. Соберите необходимые документы

После того, как вы поняли, какие документы требуются от вас, составьте список и соберите все необходимые материалы. Убедитесь, что ничего не пропущено и все документы находятся в полном порядке.

3. Загрузите документы в соответствующую систему

Многие налоговые службы предоставляют специализированные онлайн-платформы или системы для загрузки документов. Убедитесь, что вы загрузили все необходимые файлы в соответствии с требованием, указанном в требовании.

4. Обратитесь к юристу или налоговому консультанту

Если вы столкнулись с требованием, которое вызывает у вас затруднения или сомнения, не стесняйтесь обратиться к юристу или налоговому консультанту. Они помогут вам разобраться в ситуации и правильно ответить на требование.

5. Своевременно отвечайте и предоставляйте требуемые данные

Постарайтесь ответить на требование в установленный срок и предоставить требуемые данные в полном объеме. Соблюдение сроков и выполнение требований помогут вам избежать дальнейших проблем и непредвиденных санкций.

6. Проверьте соблюдение своих налоговых обязательств

Используйте требование из налоговой в качестве возможности для самоконтроля и проверки вашего соблюдения налоговых обязательств. Проанализируйте свою налоговую деятельность и убедитесь, что все данные и декларации заполнены правильно и своевременно.

7. В случае спора обратитесь к специалисту

Если вы не согласны с требованием или возник спор с налоговой службой, обратитесь за помощью к компетентному специалисту. Юристы и налоговые консультанты помогут вам защитить ваши интересы и провести необходимые юридические процедуры.

Анализ среднеотраслевой зарплаты

Для проведения анализа среднеотраслевой зарплаты можно использовать несколько подходов:

1. Сравнение средней зарплаты отрасли с минимальной и максимальной

Одним из важных аспектов анализа среднеотраслевой зарплаты является сравнение ее с уровнями минимальной и максимальной заработной платы в отрасли. При этом следует учитывать различия в оплате труда в зависимости от региона и должности.

2. Сравнение среднеотраслевой зарплаты с предыдущими периодами

Для оценки динамики изменений в средней заработной плате можно провести сравнение с данными за предыдущие периоды. Это позволит выявить тенденции и определить, увеличивается или снижается уровень оплаты труда в отрасли.

3. Сравнение среднеотраслевой зарплаты с другими отраслями

4. Сравнение среднеотраслевой зарплаты с инфляцией

Одним из важных показателей при анализе среднеотраслевой зарплаты является сравнение уровня заработной платы с показателями инфляции. Это позволяет оценить изменение покупательной способности заработной платы и выполнять адекватную корректировку вопросов оплаты труда.

С помощью анализа среднеотраслевой зарплаты можно выявить проблемы в сфере оплаты труда, провести коррекцию премиальных систем, внедрить мотивационные программы или меры по улучшению финансового положения сотрудников.

Причины низкой зарплаты

1. Недостаточный спрос на рабочую силу

Одним из важных факторов, определяющих уровень зарплаты, является спрос на рабочую силу в конкретной отрасли. Если спрос на работников ниже, чем предложение, работодатели имеют большую возможность устанавливать более низкие зарплаты.

2. Неравная платежеспособность работодателей

Неравенство в платежеспособности работодателей может быть одной из причин низкой зарплаты. Некоторые работодатели могут не иметь достаточных финансовых ресурсов, чтобы предложить более высокие зарплаты своим работникам. Это может быть связано с финансовыми проблемами, невысокой прибыльностью бизнеса или неэффективным использованием ресурсов.

3. Недостаток квалифицированного персонала

В некоторых отраслях наблюдается недостаток квалифицированного персонала. Это может привести к ситуации, когда сотрудники имеют меньше вариантов выбора места работы и, как следствие, работодатели имеют возможность устанавливать более низкие зарплаты. Недостаточная конкуренция на рынке труда создает несправедливые условия для работников.

4. Низкая производительность отрасли

Если отрасль имеет низкую производительность, это может оказать влияние на уровень заработной платы работников. Низкая производительность может вызвана различными факторами, такими как устаревшие технологии, неэффективные рабочие процессы или недостаток инфраструктуры. В результате работники могут не получать должного вознаграждения за свой труд.

5. Воздействие экономических факторов

Низкая зарплата может быть также результатом экономических факторов, таких как инфляция, рост безработицы или сокращение бюджетных расходов. Экономические колебания и кризисы могут снижать платежеспособность работодателей и приводить к сокращению зарплат работников.

Что будет, если не ответить налоговой?

Вот что может произойти, если вы решите не отвечать налоговой:

1. Налоговая проверка

Налоговая служба может начать проверку вашей налоговой деятельности, чтобы выявить возможные нарушения закона. В случае обнаружения нарушений, вас могут оштрафовать или привлечь к ответственности перед законом.

2. Штрафные санкции

Если вы не ответили налоговой на запрос или не предоставили необходимые документы, вас могут оштрафовать. Размер штрафа зависит от серьезности нарушения и может достигать значительных сумм.

3. Блокировка банковских счетов

Налоговая служба имеет право заблокировать ваши банковские счета, если вы не уплатили налоги или не выполнили другие налоговые обязательства. Это может привести к серьезным финансовым проблемам и ограничить ваш доступ к средствам.

4. Судебное преследование

В случае серьезных нарушений налогового законодательства, налоговая служба может обратиться в суд и требовать возмещения ущерба или привлечения к уголовной ответственности. В результате может быть начато уголовное преследование с последующим наказанием.

5. Последствия для бизнеса

Если вы являетесь предпринимателем, неответственное отношение к налоговой может иметь серьезные последствия для вашего бизнеса. Вас могут оштрафовать, заблокировать счета, запретить деятельность или даже ликвидировать компанию.

Итак, игнорирование запросов налоговой службы и неисполнение налоговых обязанностей может привести к негативным последствиям, которые могут серьезно повлиять на вашу финансовую и деловую жизнь. Поэтому рекомендуется всегда отвечать налоговой и выполнять свои налоговые обязательства вовремя и честно.

Зачем требуются пояснения?

В ряде ситуаций налоговая служба может запросить у плательщика налогов дополнительные пояснения относительно предоставленной им информации. Это требуется для более подробного изучения финансовых операций и выявления возможных налоговых нарушений. Зачем налоговой службе требуются пояснения?

1. Подтверждение информации

Одной из основных причин запроса дополнительных пояснений является необходимость уточнить и подтвердить предоставленную информацию. Налоговая служба может запросить дополнительные документы, расчеты, отчетность и другие материалы, чтобы удостовериться в достоверности представленных данных. Это позволяет провести более глубокий анализ и выявить возможные ошибки или фальсификации.

2. Обнаружение налоговых рисков

Дополнительные пояснения также могут потребоваться для выявления потенциальных налоговых рисков. Налоговая служба может более подробно изучить определенные операции или транзакции, чтобы оценить их соответствие законодательству и выявить возможные налоговые уклонения. Это позволяет защитить интересы государства и поддерживать справедливость в системе налогообложения.

3. Проверка соответствия налоговому законодательству

Третья причина запроса дополнительных пояснений состоит в проверке соответствия деятельности плательщика требованиям налогового законодательства. После анализа предоставленной информации налоговая служба может запросить конкретные пояснения, чтобы убедиться, что плательщик выполняет все свои обязанности в соответствии с законом. Это может включать проверку правильности расчетов, использования налоговых вычетов и прочих вопросов, связанных с уплатой налогов.

4. Выявление налоговых нарушений

Кроме того, пояснения могут потребоваться для выявления возможных налоговых нарушений. Налоговая служба может обратить внимание на некоторые непонятные или сомнительные операции, которые требуют дополнительных объяснений. Такие пояснения могут помочь выявить случаи уклонения от налогообложения, недостоверности финансовой отчетности или других нарушений налогового законодательства. Это позволяет налоговой службе предпринять необходимые меры для восстановления справедливости и пресекать незаконные действия.

Пояснения для ФНС: порядок представления

Уважаемые сотрудники ФНС,

В данном письме я хотел бы рассказать о порядке представления данных и информации, которые необходимо предоставить вам для правильного расчета налогообложения и налоговых выплат. Данная информация имеет большое значение и является важным фактором при определении налоговой основы и соответствующей суммы налога.

1. Следуйте установленным срокам

Пожалуйста, учтите, что сроки представления информации имеют большое значение. В соответствии с законодательством, сведениянеобходимо представить в установленные сроки. Неотложность и своевременность предоставления информации позволяют избежать штрафных санкций и проблем с налоговыми органами.

2. Перечень документов и данных

Необходимый перечень документов и данных, которые вам необходимо предоставить, включает в себя:

- Справки о доходах сотрудников за отчетный период;

- Сведения о выплаченных заработных платах;

- Список начисленных и уплаченных налогов и взносов;

- Сведения об имуществе и обязательствах организации;

- Отчеты о движении средств на счетах организации;

- Прочие необходимые документы.

Пожалуйста, предоставьте указанные данные с указанием точных сумм и дат их получения. Не забудьте также указать все изменения и события, имеющие отношение к налоговой базе.

3. Важность документооборота

Документооборот является ключевым аспектом для организации работы с налоговыми органами. Соблюдение правил и дисциплины в документообороте позволяет избежать ошибок и неточностей, которые могут стать причиной налоговых споров.

4. Возможность консультации

Мы всегда готовы предоставить вам необходимую поддержку и консультацию в отношении представления данных и документов. Если у вас возникают вопросы или неясности, пожалуйста, свяжитесь с нами, и мы с удовольствием поможем вам разрешить любые возникшие проблемы и сделать все необходимое для правильного представления информации.

Благодарим вас за внимание и сотрудничество. Мы надеемся на дальнейшее успешное сотрудничество с вашим отделом ФНС!

Вариантами ответа могут быть:

При обращении в налоговую о среднеотраслевой зарплате, варианты ответа, которые могут быть предоставлены вам, могут включать следующее:

-

Расчет медианной заработной платы — налоговая служба может предоставить вам расчеты среднеотраслевой зарплаты на основе медианного значения, которое отображает значение, делящее ряд зарплат пополам. Такой подход позволяет исключить выбросы в данных о зарплатах и предоставить более точную оценку средней зарплаты в данной отрасли.

-

Сравнение средней зарплаты с другими отраслями — налоговая служба может также предоставить вам сравнительный анализ средней зарплаты по данной отрасли с другими отраслями. Это может быть полезным для понимания статуса и уровня заработной платы в вашей отрасли в сравнении с другими отраслями.

-

Статистический анализ трендов в заработной плате — налоговая служба может провести статистический анализ трендов в среднеотраслевой заработной плате, чтобы выявить ее динамику и изменения в течение определенного периода времени. Это может помочь вам оценить, насколько стабильны или изменчивы зарплаты в вашей отрасли.

Обращение в налоговую о среднеотраслевой зарплате дает вам возможность получить информацию, которая поможет вам лучше понять и оценить уровень заработной платы в вашей отрасли. Это может быть полезным при принятии решений о карьере, переговорах о зарплате или планировании бюджета.

Пояснения не предоставлены: последствия

Несоответствие требованиям налоговой службы и отсутствие полной документации может иметь серьезные последствия для предприятия или организации. Отказ от предоставления нужных пояснений может привести к следующим последствиям:

-

1. Налоговые санкции

-

2. Аудит со стороны налоговой службы

-

3. Штрафные санкции

-

4. Утрата бизнес-репутации

-

5. Потеря доверия со стороны партнеров

-

6. Юридические проблемы

Для предотвращения вышеуказанных последствий рекомендуется следовать определенным рекомендациям и действовать своевременно.

Налоговые санкции

Несоблюдение требований налоговой службы и непредоставление необходимой документации может привести к налоговым санкциям. Размер этих санкций зависит от крупности нарушения и может быть значительным.

Аудит со стороны налоговой службы

Отсутствие пояснений и неполная документация могут привести к проведению аудита со стороны налоговой службы. Аудит может затянуться на длительный период времени и вызвать значительные неприятности для организации.

Штрафные санкции

Непоставка пояснений и некорректная документация могут привести к применению штрафных санкций, которые будут взысканы с предприятия или организации. Размер штрафов может быть весьма значительным и серьезно отразиться на финансовом состоянии компании.

Утрата бизнес-репутации

Отсутствие пояснений может привести к утрате доверия со стороны клиентов, партнеров и инвесторов. Репутация предприятия может быть подорвана, что может негативно сказаться на рыночной позиции компании и ее будущем развитии.

Потеря доверия со стороны партнеров

Неспособность предоставить адекватные пояснения и полную документацию может привести к потере доверия со стороны партнеров и контрагентов. Это может повлечь за собой нарушение договорных отношений и потерю важных деловых связей.

Юридические проблемы

Непредоставление нужных пояснений и некорректная документация могут спровоцировать юридические проблемы, включая возможность судебных исков со стороны налоговой службы и других заинтересованных сторон. Это может привести к дополнительным расходам на юридическую помощь и потере времени и ресурсов на решение юридических вопросов.

Понимание требования ФНС

Основные требования ФНС

- Соблюдение сроков: ФНС устанавливает четкие сроки для подачи налоговых деклараций, отчетности и уплаты налогов. Нарушение этих сроков может повлечь штрафные санкции.

- Точность и достоверность информации: Вся представляемая в налоговую службу информация должна быть точной и достоверной. Неверные данные могут привести к налоговым расследованиям.

- Учет всех доходов и расходов: Все доходы, полученные предпринимателем или организацией, а также все расходы, связанные с осуществлением деятельности, должны быть документально подтверждены и учтены в бухгалтерии.

- Сохранение первичных документов: Предприниматель обязан сохранять первичные документы (договоры, счета-фактуры и т.д.) в течение определенного периода времени, чтобы предоставить их налоговой службе по требованию.

Предотвращение нарушений

- Правильное ведение бухгалтерии: Важно следовать правилам бухгалтерского учета и не допускать ошибок или упущений при заполнении документов.

- Своевременное информирование ФНС: Если возникли изменения в сфере деятельности предпринимателя или организации, следует своевременно уведомить ФНС об этих изменениях.

- Сотрудничество с ФНС: Предприниматели и организации должны сотрудничать с налоговой службой, предоставлять запрошенную информацию и документы, соблюдать требования налоговых проверок.

Цитата

«Соблюдение требований ФНС — это залог успешной и безопасной деятельности предпринимателя или организации. Незнание или неправильное исполнение этих требований может привести к серьезным последствиям, вплоть до уплаты штрафов и лишения предпринимательского статуса.»

Таблица

| Требование | Пояснение |

|---|---|

| Соблюдение сроков | Налоговая отчетность и уплата налогов должны быть выполнены в установленные сроки. |

| Точность и достоверность информации | Представляемая информация должна быть правильной и соответствовать фактическому положению дел. |

| Учет всех доходов и расходов | Все доходы и расходы, связанные с деятельностью, должны быть учтены в бухгалтерии. |

| Сохранение первичных документов | Первичные документы должны быть сохранены и предоставлены по запросу налоговой службы. |

Когда могут запросить пояснение

В процессе взаимодействия с налоговыми органами, владельцы предприятий и физические лица могут получить запрос на предоставление пояснений. Это происходит в случаях, когда налоговый орган требует разъяснить определенную информацию, связанную с налоговыми обязательствами, декларациями или другими финансовыми аспектами.

Когда налоговый орган может отправить запрос на пояснение

- Неясности в декларации: Если налоговый орган обнаружил несоответствия или противоречия в представленной налогоплательщиком декларации, могут потребоваться дополнительные пояснения.

- Анализ сделок и операций: Налоговый орган может запрашивать пояснения о проведенных финансовых операциях, особенно если они вызывают подозрения налоговой эвазии или уклонения от уплаты налогов.

- Несоответствие среднеотраслевой зарплате: Если предприятие или физическое лицо не выполняет требования по установленной среднеотраслевой зарплате, налоговый орган может запрашивать пояснения.

- Неправильный расчет налогов: Если налоговый орган установил ошибки или недоклады в расчетах налогов, могут потребоваться пояснения, чтобы исправить ситуацию.

- Подозрения налоговой эвазии: Если налоговый орган имеет подозрения на налоговую эвазию, могут потребоваться подробные пояснения о доходах и расходах.

Как отвечать на запросы на пояснение

При получении запроса на пояснение от налогового органа, необходимо принять следующие меры:

- Внимательно ознакомьтесь с запросом: Первым шагом является внимательное прочтение и понимание запроса на пояснение.

- Соберите необходимые документы и данные: Соберите все связанные документы и информацию, которую требуют в запросе. Убедитесь, что предоставленная информация точна и полна.

- Составьте письменный ответ: Ответьте на запрос налогового органа письменно. Ваш ответ должен быть ясным, точным и подробным. Если требуется, прикрепите соответствующие документы и объяснения.

- Следуйте срокам: Убедитесь, что ваш ответ будет отправлен вовремя в соответствии с установленными сроками.

- Помощь юриста: Если вы сомневаетесь или не можете самостоятельно подготовить ответ на запрос, рекомендуется обратиться к опытному юристу для получения помощи и консультации.

Важно осознавать, что игнорирование запроса на пояснение или предоставление неполной или недостоверной информации может привести к юридическим последствиям, таким как налоговые штрафы или возбуждение уголовного дела. Поэтому необходимо ответить на запросы налогового органа внимательно, точно и своевременно.

Как составить пояснение по зарплате

При составлении пояснения по зарплате необходимо учесть несколько важных моментов. Это поможет предоставить объективные данные и избежать возможных непониманий или проблем с налоговой инспекцией. В этой статье я расскажу, как правильно составить пояснение по зарплате.

1. Укажите период, за который составляется пояснение

Первым пунктом в пояснении по зарплате должно быть указание периода, за который составляется документ. Это позволит налоговой инспекции легко ориентироваться в информации и сверить данные с предоставленными отчетами.

2. Укажите структуру зарплатных начислений

В пояснении по зарплате необходимо подробно указать структуру зарплатных начислений. Включите следующие пункты:

- Оклад или базовая ставка;

- Дополнительные начисления (премии, бонусы, индексация);

- Дополнительные выплаты (надбавки, компенсации);

- Удержания (налоги, страховые взносы, пенсионные отчисления);

- Итоговая сумма к выплате.

3. Приложите подтверждающие документы

Важно приложить к пояснению по зарплате все необходимые подтверждающие документы. Это могут быть копии расчетных листков, договоров, справок и других документов. Подтверждающие документы помогут убедить налоговую инспекцию в достоверности предоставленной информации.

4. Опишите особенности выплат

Если есть особенности в выплатах за указанный период, обязательно укажите их в пояснении. Например, может быть выплата премии в один из месяцев или удержание штрафа.

5. Укажите используемые методы и формулы расчета

Если в компании используются специфические методы или формулы для расчета зарплаты, укажите их в пояснении. Это поможет налоговой инспекции полностью понять, как была рассчитана зарплата и какие параметры были учтены.

Пример пояснения по зарплате

Ниже приведен пример пояснения по зарплате для удобства ориентирования:

| Период | Структура зарплатных начислений | Подтверждающие документы | Особенности выплат | Используемые методы и формулы расчета |

|---|---|---|---|---|

| Январь 2022 | Оклад: 40 000 руб.

Премия: 10 000 руб. Надбавка за выслугу лет: 5 000 руб. Удержания: НДФЛ — 5 000 руб., страховые взносы — 3 000 руб. |

Копия расчетного листка, договора о работе. | Выплата премии | Формула расчета оклада: базовая ставка * коэффициент индексации |

| Февраль 2022 | Оклад: 40 000 руб. Удержания: НДФЛ — 5 000 руб., страховые взносы — 3 000 руб., штраф — 2 000 руб. |

Копия расчетного листка, справка о штрафе. | Удержание штрафа | Нет специфических методов или формул расчета |

Надеюсь, эти рекомендации помогут вам составить правильное пояснение по зарплате. Заполняйте документ внимательно и не забывайте прикладывать все необходимые подтверждающие документы. Успехов!

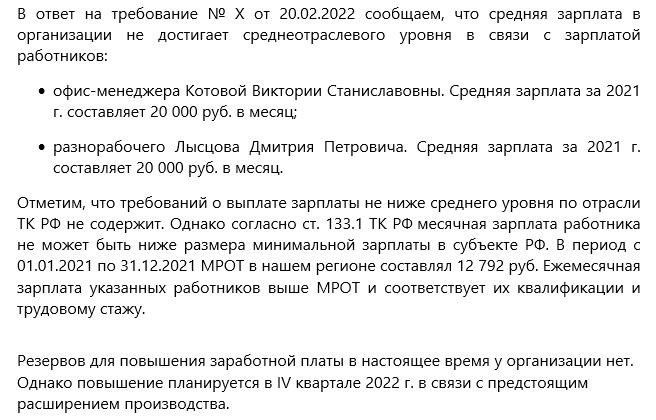

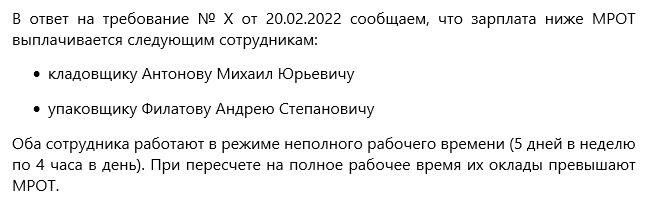

Как верно отвечать на требование ФНС о низкой зарплате?

При получении требования от ФНС о низкой зарплате, следует соблюдать определенные правила и руководствоваться определенными стратегиями, чтобы эффективно отвечать на это требование.

1. Внимательно ознакомьтесь с требованием ФНС:

Перед тем как отвечать на требование о низкой зарплате от ФНС, проанализируйте его содержание. Важно убедиться, что требования и указания соответствуют установленным законом требованиям ФНС. В случае возникновения вопросов или непонимания, необходимо обратиться за консультацией к компетентному специалисту.

2. Соберите необходимую документацию:

Одним из ключевых моментов при ответе на требование ФНС о низкой зарплате является предоставление достоверной и подкрепленной документацией. Соберите все существующие документы, которые подтверждают выплату зарплаты сотрудникам, такие как трудовые договоры, объявления о заработной плате, справки о выплате зарплаты и другие материалы. При отсутствии таких документов, обратитесь к отделу кадров или бухгалтерии, чтобы получить необходимую информацию.

3. Ответьте на требование ФНС в установленные сроки:

Важно отвечать на требование ФНС о низкой зарплате в установленные сроки, указанные в самом требовании. При отсрочке ответа или неправильном оформлении, могут возникнуть недоразумения и проблемы, которые затянут процесс проверки и решения данного вопроса.

4. Объясните причины низкой зарплаты:

В ответе на требование ФНС о низкой зарплате, раскройте и объясните причины, из-за которых зарплата может показаться низкой. Это могут быть сезонные специфики работы, сокращение рабочего времени, переменчивость объемов работы и другие обстоятельства, которые могут влиять на размер зарплаты сотрудников. При предоставлении объяснений используйте жизненные примеры и конкретные цифры, чтобы дать более ясное представление о ситуации.

5. Сотрудничайте с ФНС:

Важно поддерживать сотрудничество и взаимопонимание с ФНС при ответе на требование о низкой зарплате. Будьте готовы предоставить дополнительную информацию или документацию по запросу ФНС для уточнения или разъяснения вопросов. Сотрудничество с ФНС поможет ускорить процесс проверки и решения данного вопроса.

В целом, при ответе на требование ФНС о низкой зарплате, следует быть внимательным к деталям, собрать необходимую документацию, предоставить объяснения причин низкой зарплаты, отвечать в установленные сроки и поддерживать сотрудничество с ФНС.