Возникла ситуация, когда сотруднику необходимо было получить аванс из кассы в связи с его больничным. Однако, по тем или иным причинам, работник оказался без необходимых средств. Это приводит к неудобствам как для него самого, так и для организации, поэтому важно понять, как можно решить эту проблему.

Выплачивается ли аванс, если работник был болен?

В российском законодательстве нет прямых положений, указывающих, что сотрудник, находящийся на больничном, не имеет права на получение аванса. Поэтому решение о выплате аванса зависит от корпоративной политики организации и договоренностей между работодателем и работником.

Возможные варианты ситуации:

1. Работодатель может отказать в выплате аванса

В таком случае работник не имеет правовых оснований для требования выплаты аванса. Однако, этот вариант достаточно редкий, так как большинство работодателей стремятся поддерживать сотрудников в трудной жизненной ситуации.

2. Работодатель может выплатить аванс по согласованию с работником

Если работодатель и работник договорились о том, что сотрудник сможет получить аванс, даже находясь на больничном, то работодатель может произвести выплату. В этом случае выплата аванса будет осуществлена как некий вид финансовой поддержки со стороны организации.

3. Оформление займа или потребительского кредита

Если работодатель не готов выдать аванс сотруднику находящемуся на больничном, то работник может попытаться оформить займ или получить потребительский кредит у финансовых учреждений. В этом случае работник будет обязан выплачивать проценты по займу или кредиту.

- Работник, находящийся на больничном, может получить аванс в зависимости от договоренностей с работодателем и корпоративной политики организации.

- Если работодатель согласен на выплату аванса, это может быть неким видом финансовой поддержки со стороны организации.

- Если работодатель отказывает в выплате аванса, работник может рассмотреть вариант оформления займа или получения потребительского кредита.

Порядок выплаты пособия при болезни

1. Уведомление о болезни

Сотрудник обязан незамедлительно письменно уведомить своего работодателя о своей болезни и неспособности выполнять свои трудовые обязанности. Уведомление обычно подается в кадровую службу или директору предприятия. В уведомлении должны быть указаны дата начала и прогнозируемая длительность болезни.

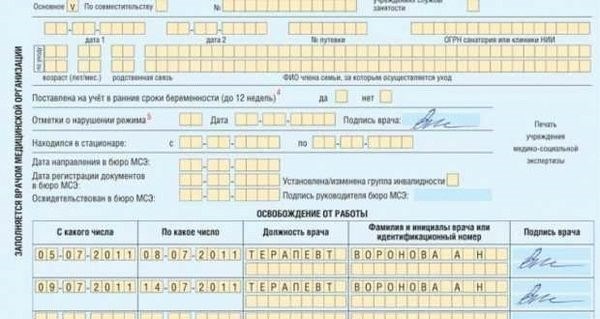

2. Получение больничного листа

После уведомления о болезни сотрудник должен обратиться к врачу для получения больничного листа, удостоверяющего его нетрудоспособность. Врач проведет осмотр и постановит диагноз, после чего выдаст больничный лист. Больничный лист должен быть предъявлен работодателю в течение 2 календарных дней с момента его получения.

3. Предоставление больничного листа работодателю

Полученный больничный лист сотрудник обязан незамедлительно предоставить работодателю. Работодатель обязан принять его и оформить документы для начала выплаты пособия при болезни.

4. Расчет и выплата пособия

Пособие при болезни рассчитывается как процент от среднего заработка сотрудника за определенный период времени. Размер пособия и порядок его выплаты определяются законодательством. Пособие может выплачиваться работодателем самостоятельно или через социальный фонд.

5. Обязательства работодателя

- Работодатель обязан своевременно выплачивать пособие при болезни сотруднику, исходя из установленного законодательством размера.

- Работодатель не имеет права удерживать пособие при болезни или отказывать в его выплате, если сотрудник предоставил все необходимые документы.

- Работодатель не имеет права уволить сотрудника в период его нетрудоспособности, но может сократить его штатные единицы по уважительным причинам.

6. Дополнительные выплаты

Помимо стандартного пособия при болезни, сотрудник может иметь право на дополнительные выплаты. Например, некоторые коллективные договоры предусматривают выплату компенсаций за дни болезни сверх установленного законодательством периода.

7. Обращение в суд

Если работодатель не выплачивает пособие при болезни в установленные сроки или нарушает другие обязательства, сотрудник имеет право обратиться в суд для защиты своих прав и взыскания задолженности. Суд рассмотрит дело и примет решение в соответствии с законом.

Права работника на авансовую выплату при болезни

Условия получения авансовой выплаты при болезни

- Официальное подтверждение медицинской непригодности для работы

- Предоставление своевременной медицинской справки

- Уведомление работодателя о болезни и отсутствии на работе

Порядок выплаты авансовой суммы работнику

Если работник обратился за получением аванса в связи с болезнью, работодателю необходимо учесть следующие моменты:

- Выплата авансовой суммы осуществляется в соответствии с законодательством и трудовым договором сотрудника.

- Авансовая сумма предоставляется работнику на основании его заявления и медицинской справки.

- Сумма аванса определяется работодателем, исходя из размера заработной платы сотрудника и не может превышать 50% от его заработной платы.

Ответственность работодателя за невыплату авансовой суммы

Работодатель несет ответственность за невыплату авансовой суммы сотруднику, если тот обратился за ней при соблюдении всех установленных условий. Задержка или отказ в выплате аванса без уважительных причин может повлечь за собой штрафные санкции для работодателя.

| Нарушение | Штрафная санкция |

|---|---|

| Невыплата аванса в срок | Штраф в размере 20% от суммы аванса |

| Отказ в выплате аванса без уважительных причин | Штраф в размере 30% от суммы аванса |

В случае, если работодатель не выполнил свои обязательства по выплате авансовой суммы, сотрудник имеет право обратиться в суд для защиты своих прав и требования компенсации морального и материального вреда.

Таким образом, работник, находящийся на больничном, имеет право на получение авансовой выплаты при соблюдении определенных условий. Работодатель несет ответственность за своевременную и корректную выплату авансовой суммы. В случае нарушения прав сотрудника, он имеет возможность обратиться в суд для защиты своих интересов.

Пособия и сроки начисления при болезни

В случае болезни, работник имеет право на получение пособия социального страхования. Ниже представлена информация о видах пособий и сроках их начисления.

1. Больничный лист

Больничный лист является основным документом для получения пособия при болезни. Его выдает врач-терапевт или врач специалист после обращения работника в медицинское учреждение. Больничный лист содержит информацию о диагнозе, сроке нетрудоспособности и рекомендации по дальнейшему лечению и восстановлению.

2. Пособие по временной нетрудоспособности

По временной нетрудоспособности работник имеет право на получение пособия по временной нетрудоспособности. Выплата данного пособия производится за счет средств социального страхования. Определенные сроки начисления указаны в Трудовом кодексе РФ:

- В случае болезни до 3-х дней, работник получает пособие не в полном размере, а только для конкретных дней нетрудоспособности;

- С 4-го дня болезни пособие начисляется ежедневно;

- С 31-го дня болезни пособие выплачивается при условии предоставления листка нетрудоспособности медицинской комиссии;

- В случае продолжительного лечения по согласованию с работником может назначаться повторная медицинская комиссия для продления выплаты пособия.

3. Пособие по временной нетрудоспособности при беременности и родам

В случае беременности и родов работница имеет право на получение пособия по временной нетрудоспособности. Выплата данного пособия производится за счет средств социального страхования. Сроки начисления определяются следующим образом:

- На весь период беременности работница получает пособие;

- После родов пособие продолжается на определенный период в зависимости от способа родов и состояния матери и ребенка.

4. Размер пособия

Размер пособия зависит от дохода работника. Он рассчитывается как процент от заработной платы за предшествующий период, установленный законодательством. Минимальный и максимальный размеры пособий также определены законодательством.

| Размер пособия | Описание |

|---|---|

| Минимальный размер пособия | Размер, установленный законодательством, независимо от дохода работника. |

| Максимальный размер пособия | Максимальный размер, который может получить работник в зависимости от его дохода. |

Таким образом, при болезни работник имеет право на получение пособия, если предоставлен больничный лист. В зависимости от типа болезни и продолжительности нетрудоспособности, пособие начисляется в определенные сроки. Размер пособия зависит от дохода работника и регулируется законодательством.

Действия при ошибочной выплате по больничному листу

Ошибки в выплате по больничному листу могут возникать из-за различных причин, включая смену сотрудника ответственного за обработку данных или перепутанные документы. В случае, когда сотрудник не получил аванс из кассы из-за ошибочной выплаты по больничному листу, необходимо следовать определенным действиям, чтобы решить эту ситуацию.

1. Проверить детали выплаты

Сначала нужно тщательно проверить документы и детали выплаты. Разберитесь, какая сумма была выплачена, какие даты указаны в больничном листе и какие сведения были предоставлены в кассу. Убедитесь, что данные совпадают и нет ошибок или расхождений.

2. Обсудить ситуацию с руководством

Если вы уверены, что произошла ошибка в выплате по больничному листу, обратитесь к руководству и объясните ситуацию. Предоставьте им все необходимые документы и информацию, чтобы они могли осуществить корректировку выплаты и выдать сотруднику его аванс.

3. Поставить в известность бухгалтерию

Обязательно уведомите бухгалтерию о случившейся ошибке и предоставьте им все необходимые документы для исправления. Это поможет им внести изменения в учет и обработку выплаты.

4. Собрать дополнительные доказательства

В случае спора или отказа руководства исправить ошибку, соберите дополнительные доказательства, подтверждающие ваше право на аванс. Это могут быть копии документов, свидетельские показания или другие материалы, которые подтверждают вашу болезнь и необходимость выплаты.

5. Обратиться к профсоюзу или организации защиты прав работников

Если руководство не решает проблему или отказывается выплачивать аванс по больничному листу, обратитесь к профсоюзу или организации, которая защищает права работников. Они могут помочь вам встать на свои права и найти решение.

Всякий раз, когда возникают ошибки в выплате по больничному листу, важно действовать быстро и последовательно. Свяжитесь с руководством, бухгалтерией и при необходимости обратитесь к профсоюзу или организации, защищающей права работников. Тщательно документируйте все этапы и при необходимости обратитесь к юристу, чтобы защитить свои права.

Способы назначения аванса

Авансовые выплаты работникам представляют собой одну из форм финансового поощрения, выплачиваемую до фактического получения заработной платы. Аванс может выдаваться в разных ситуациях, включая случаи временного отсутствия работника по причине болезни или отпуска.

Существуют разные способы назначения аванса, о которых следует узнать, чтобы быть готовым к любым ситуациям.

1. Расчетный аванс

Расчетный аванс — это аванс, который рассчитывается и выдается на основе учетных данных о работнике, таких как уровень заработной платы и длительность работы. Он может быть назначен как частью периодических авансовых выплат или как отдельная выплата в случае необходимости.

2. Предоплата

Предоплата — это форма авансового платежа, который выплачивается работнику до начала выполнения работы. Этот способ назначения аванса часто используется при заключении договоров на выполнение определенной работы, например, в строительстве или информационных технологиях.

3. Аванс при болезни

В случае временного отсутствия работника по причине болезни или отпуска, ему может быть назначен аванс для обеспечения его финансовых нужд. Такой аванс рассчитывается на основе уровня заработной платы работника и может выплачиваться в течение периода его отсутствия.

4. Доверительный аванс

Доверительный аванс — это форма авансового платежа, который выдается работнику на основе его согласия и доверия работодателя. Такой аванс может быть назначен в случае крайней необходимости, когда работнику требуется финансовая помощь в кратчайшие сроки.

5. Срочный аванс

Срочный аванс — это авансовая выплата, которая осуществляется в случае неотложной потребности в финансовой помощи. Такой аванс может быть выдан работнику в случае возникновения форс-мажорных обстоятельств, требующих немедленного реагирования.

6. Единовременный аванс

Единовременный аванс — это одноразовая выплата, которая может быть назначена работнику в особых случаях, например, при выполнении особо важной задачи или признания за выдающиеся достижения в работе. Такой аванс представляет собой форму поощрения работника и может быть выплачен в денежной или натуральной форме.

7. Отсроченный аванс

Отсроченный аванс — это авансовый платеж, который может быть назначен работнику и выплачен позже, чем обычно. Отсроченный аванс может быть использован в случае нехватки средств в кассе или при необходимости срочной финансовой помощи другому работнику.

8. Авансирование расходов

Авансирование расходов — это форма авансового платежа, который предоставляется работнику для покрытия предварительных расходов, связанных с выполнением определенной работы. Работник должен будет предоставить отчет о расходах и вернуть неиспользованную часть аванса.

| Срок отсутствия | Размер аванса | Условия выплаты |

|---|---|---|

| От 1 до 3 дней | 50% от заработной платы | Однократная выплата вместе с заработной платой по возвращении на работу |

| От 4 до 10 дней | 70% от заработной платы | Разделение на две выплаты: 50% вместе с заработной платой по возвращении на работу и 20% в следующем месяце |

| Более 10 дней | 100% от заработной платы | Разделение на три выплаты: 50% вместе с заработной платой по возвращении на работу, 30% в следующем месяце и оставшиеся 20% в последующие два месяца |

В зависимости от ситуации, работнику может быть назначен различный способ выплаты аванса. Важно принимать во внимание потребности и обстоятельства каждого работника, чтобы обеспечить их финансовую стабильность и удовлетворение.

Как правильно платить аванс в 2026 году согласно Трудовому кодексу

Когда и на какую сумму можно выплатить аванс?

Согласно Трудовому кодексу, работодатель имеет право выплатить аванс работнику, если этот работник был на больничном. Однако стоит учесть, что аванс может быть выплачен только в случае, если это прямо предусмотрено в коллективном договоре или соглашении с работником.

Сумма аванса не может превышать половину заработной платы, которую работник должен получить за текущий рабочий период. Например, если работник должен получить 100 000 рублей за месяц, то аванс может составлять не более 50 000 рублей.

Какие документы необходимо оформить при выплате аванса?

Для правильной организации выплаты аванса в 2026 году необходимо составить следующие документы:

- Акт выполненных работ — в этом документе должны быть указаны условия и объем выполняемой работы, а также сумма аванса.

- Приказ о выплате аванса — в приказе должны быть указаны данные работника, сумма аванса и причина его выплаты (например, лицензиное отпуск или больничный).

Как осуществить выплату аванса?

Существуют различные способы выплаты аванса работнику:

- Наличные деньги — работодатель может осуществить выплату аванса наличными деньгами. В этом случае необходимо составить акт приема-передачи денежных средств, который подписывается работником и работодателем.

- Банковский перевод — аванс может быть переведен на банковский счет работника. В этом случае необходимо составить приказ о выплате аванса и предоставить работнику копию этого приказа и выписку из банка.

Какие сроки могут быть установлены для выплаты аванса?

Сроки выплаты аванса зависят от условий, установленных в коллективном договоре или соглашении с работником. Обычно аванс выплачивается в течение 5-10 дней после подачи соответствующего запроса от работника.

Важно помнить, что работодатель обязан выплатить аванс в оговоренные сроки, иначе он может быть подвержен административной ответственности.

Правильная выплата аванса в 2026 году требует соблюдения определенных правил, установленных Трудовым кодексом. Работодатель должен иметь коллективный договор или соглашение, где указаны условия выплаты аванса, а также оформить необходимые документы при выплате аванса. Важно выплачивать аванс в срок и соблюдать ограничения по его сумме.

Выплата больничного листа: аванс или зарплата?

Возникает вопрос, каким образом выплачивать работнику больничный лист: в виде аванса или включая его сумму в обычную зарплату?

1. Нормативная база

Согласно Трудовому кодексу РФ, работникам полагается выплата больничного листа в размере 100% от среднего заработка. Однако, закон не определяет явно, каким образом и в какие сроки следует выплачивать эти средства.

2. Аванс

Работодатель имеет право выдать работнику аванс по его просьбе в период временной нетрудоспособности. Авансирование суммы больничного листа является одним из вариантов такой выплаты. Однако, работник обязан вернуть аванс после получения денег от Фонда социального страхования.

3. Включение в зарплату

Другой вариант заключается в том, чтобы включить сумму больничного листа в обычную зарплату работника. Таким образом, выплата производится по общим правилам финансово-хозяйственной деятельности предприятия.

4. Выбор метода выплаты

Выбор метода выплаты больничного листа зависит от ряда факторов:

- договоренности между работником и работодателем;

- внутренних правил компании;

- финансовых возможностей работодателя.

Оптимальным вариантом может быть учет индивидуальных предпочтений работника и согласование с работодателем.

Итак, работнику полагается получение средств по больничному листу в размере 100% от среднего заработка. Выплата может быть организована в виде аванса или включения суммы в обычную зарплату. Конечный выбор метода зависит от согласования сторон и финансовых возможностей работодателя.

НДФЛ при выдаче аванса сотрудникам до 2026 года

Налог на доходы физических лиц (НДФЛ) важен при выдаче аванса сотрудникам. До 2026 года существуют определенные правила и ограничения, которые необходимо учитывать при начислении и удержании этого налога.

Вот основные положения, которые следует учитывать при выдаче аванса до 2026 года:

1. Сумма аванса

Сумма аванса, начисленная сотруднику, подлежит обложению НДФЛ так же, как и другие виды доходов, такие как заработная плата. Это означает, что работодатель должен учесть НДФЛ и удержать его из суммы аванса, выплачиваемого работнику.

2. Налоговая база

Налоговая база для расчета НДФЛ при выдаче аванса определяется как разница между суммой аванса и выплатой аванса, начисленной по нормативу, установленному в законодательстве.

3. Ставка НДФЛ

Ставка НДФЛ для аванса сотрудникам зависит от общей суммы дохода, полученного за календарный год. Заработная плата, полученная сотрудником, включая аванс, образует общую сумму дохода, по которой применяется соответствующая ставка НДФЛ.

4. Учет в налоговой отчетности

Аванс, выданный сотруднику, следует учитывать в налоговой отчетности работодателя. Он должен быть указан в соответствующей графе формы налоговой декларации по НДФЛ.

Вот основные моменты, которые необходимо учитывать при выдаче аванса сотрудникам до 2026 года. Правильное применение этих правил поможет избежать нарушений и недоразумений с налоговыми органами.

НДФЛ с аванса с 2026 года — изменения

С 1 января 2026 года вступят в силу изменения в порядке налогообложения НДФЛ с авансов.

Эти изменения будут затрагивать как работодателей, так и сотрудников, и влияние их введения может ощутимо сказаться на доходах работников и расходах компаний.

Изменения в налогообложении авансов

Согласно новым правилам, НДФЛ с авансов будет начисляться и удерживаться не только с заработной платы, но и с авансовых выплат.

Ранее, авансы могли быть освобождены от налогообложения, если выплата была произведена до начала месяца, в котором они отражены в учете. Однако с 2026 года это правило исключается.

Таким образом, сотрудникам будут начисляться налоги как с зарплаты, так и с авансовых выплат, что может привести к увеличению налоговой нагрузки и уменьшению доходов.

Влияние на работников

- С учетом новых правил, сотрудникам следует учесть возможное увеличение налогооблагаемой базы именно на авансовые выплаты;

- Важно принимать во внимание эти изменения при планировании личного бюджета;

- Необходимо быть готовым к увеличению налоговых платежей;

- Помимо этого, сотрудники должны быть внимательны к правильному расчету и удержанию НДФЛ с авансов.

Влияние на работодателей

- Работодателям придется вести более точный учет исчисления и удержания НДФЛ с авансов;

- Необходимо обратить внимание на сроки выплаты авансов, чтобы избежать налоговых штрафов и периодических проверок со стороны налоговой инспекции;

- Нужно быть готовым к возможному увеличению налоговой нагрузки и расходов на оплату налогов.

Преимущества и недостатки

| Преимущества | Недостатки |

| Повышение доходов государства | Увеличение налоговой нагрузки на сотрудников |

| Упрощение процедуры контроля налогообложения авансов | Усложнение для работодателей процедуры учета и удержания НДФЛ |

| Уменьшение возможностей для сотрудников получать налоговые вычеты | Возможный рост конфликтов между работниками и работодателями из-за увеличения налоговых платежей |

Изменения в порядке налогообложения НДФЛ с авансов, вступающие в силу с 2026 года, будут иметь серьезное влияние как на сотрудников, так и на работодателей.

Сотрудникам стоит быть готовыми к возможному увеличению налоговой нагрузки и уменьшению доходов, а работодателям — к более точному учету и удержанию налогов с авансовых выплат.

Преимущества и недостатки новых правил несут в себе как положительные, так и отрицательные аспекты, и каждая сторона должна грамотно оценить их влияние и принять соответствующие меры.

Что делать, если деньги дали по ошибке?

Вот несколько шагов, которые помогут вам правильно действовать в такой ситуации:

1. Не тратьте деньги

Первое и самое важное — не использовать эти деньги. Не тратьте их на покупки, не переводите на другие счета и не инвестируйте их во что-либо. Все эти действия могут повлечь за собой серьезные правовые последствия.

2. Сообщите о ошибке

Обратитесь в ту организацию, из которой вам были перечислены деньги, и сообщите о произошедшей ошибке. Это может быть банк, работодатель или другая организация. Лучше всего сделать это письменно, чтобы у вас было письменное подтверждение о вашем уведомлении.

3. Сохраните все документы

Сохраните все документы, связанные с этой ошибкой. Это может быть письмо о подтверждении вашего уведомления, копия перевода денежных средств и другие связанные документы. Эти документы могут потребоваться вам в дальнейшем, если возникнут какие-либо юридические проблемы.

4. Верните деньги

Как только вы уведомили организацию о произошедшей ошибке, вы должны вернуть деньги. Обычно, в зависимости от суммы и организации, эти деньги могут быть возвращены вам через банк или другими способами. Уточните это с организацией, которая перевела вам деньги.

Помните, что возвращение денег по ошибке является вашим законным обязательством. Игнорирование этого обязательства может привести к правовым последствиям, включая уголовное преследование. Даже если вам искусственно перечислили деньги, использовать их или утаивать факт ошибки будет считаться преступлением.