При покупке квартиры в ипотеку у банка, возникает закономерный вопрос: что делать, если после покупки возникли проблемы? В данной статье мы рассмотрим возможность возврата квартиры банку после ее покупки в ипотеку.

Как вернуть квартиру банку при ипотеке

В некоторых ситуациях может возникнуть необходимость отдать квартиру банку при ипотеке. Это может произойти, например, из-за финансовых трудностей или изменения планов. В таком случае, следует знать, как правильно вернуть квартиру банку и избежать дополнительных проблем.

Вот несколько важных шагов, которые следует предпринять при возврате квартиры в ипотеке:

1. Связаться с банком

Первым шагом является связь с банком, в котором вы брали ипотеку. Узнайте о процедуре возврата квартиры и какие документы вам необходимо предоставить. Будьте готовы к возможным дополнительным требованиям, которые могут установиться банком.

2. Подготовьте все необходимые документы

Перед тем, как вернуть квартиру банку, убедитесь, что у вас есть все необходимые документы. Это могут быть такие документы, как договор купли-продажи, договор ипотеки, свидетельство о собственности и другие документы, которые подтверждают вашу право на квартиру.

3. Рассмотрите возможность передать квартиру третьим лицам

В некоторых случаях, банк может согласиться, чтобы вы передали квартиру третьим лицам, например, родственникам или друзьям. Однако, при этом требуется согласие банка, и все нужные процедуры должны быть выполнены. Поэтому, перед тем, как принять решение о возврате квартиры банку, вы должны обсудить этот вопрос с банком и уточнить возможные варианты передачи квартиры.

4. Верните квартиру банку

Когда все документы подготовлены и согласованы с банком, вы можете вернуть квартиру. Предоставьте все необходимые документы банку и следуйте инструкциям, предоставленным банком. Обязательно убедитесь, что возврат происходит в согласованные сроки и что все условия договора ипотеки соблюдаются.

Возврат квартиры банку при ипотеке может быть сложным и требовать определенных процедур. Поэтому, рекомендуется обратиться к профессионалам, таким как юристы или консультанты по ипотечным вопросам, чтобы получить правильную информацию и советы в вашей конкретной ситуации. Важно помнить, что каждая ситуация может иметь свои особенности, поэтому рекомендуется получить юридическую консультацию перед принятием любых решений.

Процедура возврата закладной

1. Предварительные действия

Перед началом процедуры возврата закладной необходимо выполнить следующие действия:

- Получить информацию о необходимых документах и требованиях банка для возврата закладной.

- Ознакомиться с условиями договора и ипотечными правами и обязанностями.

- При необходимости консультироваться с юристом для понимания юридических аспектов возврата закладной.

2. Подготовка документов

Для возврата закладной необходимо подготовить следующие документы:

- Заявление на возврат закладной.

- Оригинал закладной.

- Квитанцию об оплате всех обязательных платежей и процентов по ипотеке.

- Документы, подтверждающие факт погашения задолженности.

3. Обращение в банк

После подготовки необходимых документов следует обратиться в банк для процедуры возврата закладной. Необходимо предъявить все оригиналы документов, подписать соответствующие заявления и договоры. Банк проведет проверку предоставленных документов и убедится в полной оплате ипотеки.

4. Снятие и выдача закладной

После успешной проверки банк осуществит процедуру снятия и выдачи закладной:

- В банке будет снята ипотечная обременительная запись с регистрационной книги.

- Затем банк передаст закладную заемщику.

5. Подписание акта о возврате

После получения закладной заемщиком, следует подписать акт о возврате закладной в банке. Он подтверждает окончание процедуры возврата и закрытие ипотеки.

6. Что делать, если разрушена закладная

Если закладная квартиры купленной в ипотеку банку была разрушена или утеряна, необходимо выполнить следующие действия:

- Незамедлительно уведомить банк о случившемся.

- Обратиться в нотариальную контору для получения дубликата закладной.

- Следовать инструкциям банка относительно процедуры восстановления закладной.

Важно: Процедура возврата закладной требует внимания к каждому этапу и соблюдения всех необходимых требований и документов. Необходимо внимательно ознакомиться с условиями договора и обратиться в банк для получения подробной информации и консультации.

Как оформить возврат Спортмастер

Возврат товара в магазине Спортмастер возможен при соблюдении определенных условий. Если вы хотите вернуть товар, следуйте следующим шагам:

Шаг 1: Проверьте сроки для возврата

Возврат товара в Спортмастер возможен в течение определенного срока. Обычно этот срок составляет 14 дней со дня покупки. Убедитесь, что вы возвращаете товар в течение этого срока, чтобы быть возмещенным.

Шаг 2: Проверьте состояние товара

Для возврата товара в Спортмастер он должен быть в исходном состоянии, без следов носки или повреждений. Убедитесь, что товар не был использован и не имеет повреждений, иначе магазин может отказать в возврате.

Шаг 3: Подготовьте документы

Для возврата товара в Спортмастер вам понадобятся следующие документы:

- Кассовый чек или товарный чек;

- Паспорт или иной документ, удостоверяющий личность.

Шаг 4: Обратитесь в магазин

Свяжитесь с магазином Спортмастер, в котором была совершена покупка, для возврата товара. Объясните ситуацию и уточните, каким способом вы можете вернуть товар.

Шаг 5: Получите возмещение

После проверки товара магазин произведет возврат денежных средств на вашу банковскую карту или предложит другой способ возмещения (например, наличными). Убедитесь, что получили подтверждение о возврате и сохраните его.

Внимание: При возврате товара в Спортмастер могут действовать дополнительные условия и ограничения. Пожалуйста, ознакомьтесь с правилами и политикой возврата магазина на их официальном веб-сайте или обратитесь в магазин для получения дополнительной информации.

Какие товары не подлежат возврату на Яндекс.Маркет

При совершении покупок на Яндекс.Маркете важно знать, какие товары не подлежат возврату. В соответствии с законодательством Российской Федерации существуют определенные категории товаров, возврат которых ограничен или невозможен. Ниже приведен список таких товаров:

- Продовольственные товары: возврат не возможен, исключение составляет качество продукции, если она не соответствует стандартам;

- Товары личной гигиены: возврат невозможен в целях обеспечения гигиенической безопасности и предотвращения распространения инфекционных заболеваний;

- Одежда, обувь и аксессуары: возврат возможен только в случае брака или некорректно указанного размера, исключение составляет товар с индивидуальным пошивом;

- Цифровые товары: возврат невозможен, так как после получения доступа к цифровому товару он считается использованным;

- Программное обеспечение и лицензии: возврат невозможен, исключение составляют случаи, когда программа содержит дефекты, которые невозможно устранить;

- Товары с ограниченным сроком годности: возврат невозможен, исключение составляют товары, у которых срок годности истек до момента продажи;

- Использованные товары: возврат невозможен, за исключением случаев брака.

Обратите внимание, что список ограничений на возврат товаров на Яндекс.Маркете может быть более разнообразным и включать другие категории товаров в зависимости от политики конкретного продавца. Поэтому перед покупкой рекомендуется внимательно ознакомиться с условиями возврата товаров на странице товара или на сайте продавца.

Преимущества покупок на Яндекс.Маркете

Не смотря на ограничения на возврат некоторых товаров, покупки на Яндекс.Маркете имеют ряд значительных преимуществ:

- Широкий ассортимент товаров: на Яндекс.Маркете представлено огромное количество товаров различных категорий, что позволяет найти необходимый продукт по оптимальной цене;

- Сравнение цен и характеристик: сервис предоставляет удобную возможность сравнить цены и характеристики товаров от разных продавцов, что помогает выбрать наиболее выгодное предложение;

- Отзывы и рейтинги продавцов: наличие отзывов и рейтингов продавцов позволяет сделать осознанный выбор и убедиться в надежности и качестве товара;

- Удобство и простота использования: покупки на Яндекс.Маркете максимально упрощены, множество фильтров и опций помогают быстро найти и приобрести нужный товар;

- Быстрая доставка: многие продавцы на Яндекс.Маркете предлагают услуги быстрой доставки или самовывоза, что позволяет получить товар в минимальные сроки.

Таким образом, несмотря на ограничения на возврат некоторых товаров, Яндекс.Маркет остается популярным сервисом для покупки различных товаров, предлагая широкий выбор и удобство использования.

Когда невозможно использовать маткапитал

1. На погашение задолженности по ипотеке

Данный капитал не может быть использован на погашение долга по ипотеке, полученной для приобретения жилья. Ипотека и материнский капитал — это разные виды финансовой поддержки, и они не могут использоваться взаимозаменяемо. Если вы взяли ипотечный кредит, вы должны погасить его собственными средствами или другими доступными вам способами.

2. На строительство или капитальный ремонт жилья

Детский материнский капитал также не может быть использован на строительство или капитальный ремонт жилья. Этот вид поддержки предоставляется семьям для решения других важных вопросов, связанных с рождением и воспитанием детей.

3. На приобретение автомобиля

Использование материнского капитала на приобретение автомобиля невозможно. Капитал предназначается для помощи семьям с детьми, а не для приобретения потребительских товаров, таких как автомобиль. В данном случае, вам следует использовать другие источники финансирования, чтобы приобрести автомобиль.

4. На оплату обучения в учреждениях образования

Детский материнский капитал не может быть использован на оплату обучения в учреждениях образования. Здесь следует обратить внимание на другие виды поддержки, такие как государственные образовательные стипендии или субсидии.

5. На улучшение материального положения и увеличение доходов

Использование материнского капитала для улучшения материального положения и увеличения доходов также невозможно. Цель данного капитала — помощь в решении проблем, связанных напрямую с детьми, а не улучшение финансового положения семьи в целом.

Что говорит Сбербанк по поводу отказа в предоставлении ипотеки после оформления

Причины отказа в предоставлении ипотеки

Сбербанк имеет определенные требования и условия, которые клиенты должны соблюдать для получения ипотечного кредита. Вот некоторые из основных причин, по которым может возникнуть отказ:

- Недостаточная платежеспособность клиента. Банк анализирует доходы и расходы заемщика, а также его кредитную историю, чтобы оценить его способность выплачивать ипотечный кредит.

- Отсутствие или недостаточный первоначальный взнос. Банк может потребовать, чтобы клиент внес определенную сумму в качестве первоначального взноса, и если клиент не может это обеспечить, банк может отказать в кредите.

- Недостаточная информация о квартире. Банк будет проверять документы на квартиру, чтобы убедиться, что она имеет право собственности и не имеет каких-либо обременений.

Что делать в случае отказа в ипотеке

Если Сбербанк отказывает в предоставлении ипотеки, есть несколько вариантов действий:

- Собрать дополнительные документы и попытаться повторно подать заявку. Возможно, банк откажется в первый раз из-за недостаточной информации, и дополнительные документы помогут устранить эту проблему.

- Обратиться в другие банки и рассмотреть альтернативные варианты ипотечного кредитования. Возможно, у других банков будут более гибкие условия или они будут иметь другие требования к клиентам.

- Пересмотреть свои финансовые возможности и поискать другие варианты покупки жилья. Возможно, ипотека не является единственным вариантом, и клиент может рассмотреть альтернативные способы приобретения жилья.

Сбербанк имеет определенные требования и условия для предоставления ипотечных кредитов. Если клиент не соответствует этим требованиям, банк может отказать в кредите. В случае отказа, клиент может попытаться предоставить дополнительную информацию, обратиться в другие банки или рассмотреть альтернативные варианты покупки жилья.

Почему это важно?

1. Защита ваших прав

Возвращение квартиры банку после покупки позволит вам защитить свои права как покупателя. В случае возникновения проблем или спорных ситуаций, иметь возможность вернуть квартиру в банк даст вам дополнительные правовые возможности для решения сложных ситуаций.

2. Избежание дальнейших финансовых обязательств

Вернув квартиру в банк, вы освободитесь от дальнейших финансовых обязательств, связанных с ипотечным кредитом. Вы избежите выплаты процентов и огромной суммы долга, что позволит вам иметь больше финансовой свободы и гибкости.

3. Предотвращение попадания в коллекторские структуры

Возврат квартиры банку также поможет вам избежать попадания в коллекторские структуры. Если вы не сможете выплачивать ипотечный кредит, банк может передать вашу задолженность коллекторам, что может привести к негативным последствиям, включая угрозы и негативное влияние на вашу кредитную историю.

4. Возможность начать с чистого листа

Отдав квартиру обратно в банк, вы получаете возможность начать с чистого листа. Вы сможете пересмотреть свои финансовые планы и решить, какие шаги следует предпринять в будущем. Это может включать продажу квартиры на рынке, покупку другого жилья или просто сокращение долговых обязательств.

5. Сохранение репутации и кредитной истории

Вернув квартиру банку, вы сохраняете свою репутацию и кредитную историю. Несвоевременные платежи по ипотеке могут негативно сказаться на вашей кредитной отчетности и снизить вашу кредитную способность в будущем. Возвращение квартиры в банк поможет избежать таких негативных последствий.

Вернуть квартиру после покупки в ипотеку банку — ответственное и важное действие, которое поможет вам защитить свои права, избежать долговых обязательств и сохранить репутацию.

Окончательный платеж по ипотечному кредиту

Основные моменты окончательного платежа:

- Окончательный платеж обычно сопровождается выпуском и передачей борнику свидетельства о погашении задолженности, которое подтверждает закрытие ипотечного кредита;

- Расчет окончательного платежа включает в себя сумму задолженности по основному долгу, проценты, комиссии и штрафы (если они применялись);

- Окончательный платеж может быть произведен банком самостоятельно, основываясь на предыдущих платежах, или согласован с борником;

- Обычно окончательный платеж выполняется одним суммарным платежом, однако могут быть и другие варианты, включая частичное погашение задолженности;

- После осуществления окончательного платежа банк предоставляет борнику все необходимые документы, подтверждающие закрытие ипотечного кредита, и снимает все обременения с купленной по ипотеке недвижимости.

Окончательный платеж является важной финансовой целью для любого заемщика, который брал ипотечный кредит. Он обозначает полное освобождение от долга по кредиту и гарантирует получение свидетельства о погашении задолженности от банка. После произведения окончательного платежа борник становится полноценным владельцем приобретенного имущества.

Что происходит с квартирой при ипотеке

Залоговое имущество

Квартира, приобретенная с использованием ипотеки, является залоговым имуществом. Это означает, что право собственности на квартиру переходит на заемщика, но банк оставляет за собой право залога до полного погашения кредита. В случае невыплаты кредита, банк имеет право начать процедуру выкупа залога – квартиры.

Обременение права собственности

При ипотеке на квартиру, право собственности на нее обременяется залогом в пользу банка. Это означает, что заемщик не может распоряжаться квартирой без разрешения банка – он не может продать, подарить или сдать в аренду квартиру без согласия банка.

Возможные варианты

В случае плохой финансовой ситуации заемщика и невозможности погасить кредит, есть несколько возможных вариантов:

- Переуступка права требования по кредиту. Заемщик может передать свое право требования по кредиту другому лицу. Это позволяет избежать выкупа залога банком.

- Погашение долга продажей квартиры. Если заемщик не может продолжать выплачивать ипотеку, он может решиться на продажу квартиры и погашение долга средствами от продажи.

- Реструктуризация кредита. В случае временных финансовых трудностей у заемщика, банк может предложить реструктуризацию кредита, снизив сумму ежемесячных платежей или увеличив срок кредита.

Выкуп залога

Если заемщик не смог погасить кредит или выполнить другое условие договора ипотеки, банк имеет право начать процедуру выкупа залога, то есть квартиры. Выкуп залога осуществляется через судебные органы. После выкупа залога, квартира переходит полностью в собственность банка.

Итоги

Квартира при ипотеке становится залоговым имуществом банка. Невыплата кредита или нарушение других условий договора может привести к выкупу залога и передаче квартиры в собственность банка. Однако, есть возможность продать квартиру или передать право требования по кредиту другому лицу для избежания выкупа залога. В случае временных трудностей, банк может предложить реструктуризацию кредита.

Когда можно взять второй ипотечный кредит

1. Перепланировка и реконструкция недвижимости

Если у вас уже есть ипотечный кредит на покупку квартиры или дома, вы можете взять второй ипотечный кредит для финансирования перепланировки или реконструкции недвижимости. В таком случае банк будет оценивать возможности и целесообразность предоставления дополнительного кредита на основании предоставленных вами планов, сметы и документации.

2. Погашение первого ипотечного кредита

Если у вас уже есть ипотечный кредит и вы хотите его погасить, второй ипотечный кредит может быть одним из вариантов. Вы можете взять второй кредит на более выгодных условиях для погашения первого ипотечного кредита. При этом, банк будет оценивать вашу кредитную историю, финансовую стабильность и возможность погашения двух кредитов одновременно.

3. Покупка дополнительной недвижимости

Если вы уже имеете ипотечный кредит и хотите приобрести дополнительную недвижимость, то возможность взять второй ипотечный кредит будет зависеть от ваших финансовых возможностей и кредитной истории. Банк будет оценивать вашу платежеспособность и решать, предоставлять ли вам дополнительный кредит.

Как получить второй ипотечный кредит?

- Обратитесь в банк, где вы уже имеете ипотечный кредит или к другому банку, предлагающему услуги по вторичному кредитованию.

- Предоставьте банку необходимые документы: паспорт, ИНН, справку о доходах и платежеспособности, документы, подтверждающие цель кредита.

- Получите предложение от банка с условиями кредитования, включая процентную ставку, срок кредита и условия погашения.

- Определитесь с выбором банка и подпишите договор о втором ипотечном кредите.

Важно помнить, что взятие второго ипотечного кредита требует серьезного подхода и внимательного анализа ваших финансовых возможностей. Необходимо оценить свою платежеспособность, риски и преимущества, связанные с данной операцией. Консультация со специалистом и юристом может помочь вам принять обдуманное решение и избежать возможных проблем в будущем.

Как вернуть купленную квартиру продавцу

В современной жизни многие люди задумываются о покупке собственной квартиры. Однако, в некоторых случаях после совершения сделки может возникнуть необходимость вернуть квартиру продавцу. В данной статье рассмотрим несколько способов, которые помогут вернуть купленную квартиру.

1. Досрочное расторжение договора

2. Взыскание досудебным порядком

Другим способом вернуть купленную квартиру является взыскание досудным порядком. Для этого необходимо обратиться к судебным органам с иском о признании договора купли-продажи недействительным. В этом случае судом будет рассматриваться спор о законности заключения договора и возможности его расторжения. Однако, этот процесс может занимать продолжительное время.

3. Соглашение с продавцом

Если продавец согласен вернуть купленную квартиру, можно попробовать заключить с ним соглашение об отмене договора. В этом случае необходимо обратиться к нотариусу для оформления соответствующих документов. Следует отметить, что этот способ является наиболее быстрым и простым, но требует согласия обеих сторон.

4. Частичное возвращение квартиры

Если вы не хотите полностью вернуть купленную квартиру, но имеете претензии к некоторым ее характеристикам (например, бракованный ремонт), вы можете попытаться договориться о частичном возвращении квартиры. В этом случае, вам необходимо составить претензию и обратиться к продавцу с просьбой рассмотреть возможность частичного возмещения средств.

Если продавец получает деньги через ячейку

1. Зачисление денег на счет продавца

Когда покупатель приобретает недвижимость в ипотеку, банк выступает в роли посредника и выделяет деньги на счет продавца. В некоторых случаях продавец предпочитает получать оплату через ячейку банка. При этом деньги перечисляются на счет продавца, а затем зачисляются на отдельный счет, доступ к которому осуществляется через ячейку.

Такой способ оплаты может быть удобен для продавца, так как обеспечивает дополнительную безопасность и конфиденциальность. Однако, необходимо учитывать, что это может повлиять на процесс регистрации сделки и перехода права собственности.

2. Влияние на регистрацию сделки

При продаже недвижимости в ипотеку банку, регистрация сделки осуществляется как двухэтапная процедура. Сначала происходит регистрация ипотеки в пользу банка, а затем — переход права собственности на покупателя.

В случае, когда продавец получает деньги через ячейку, необходимо понимать, что участие банка в переводе средств может усложнить и затянуть процесс регистрации права собственности. Это связано с тем, что банк будет требовать дополнительные документы и подтверждения, связанные с процессом оплаты и получения денег продавцом.

В договоре следует отразить следующие моменты:

- Описание недвижимости;

- Сумма и способ оплаты;

- Указание на использование ячейки банка;

- Обязанности сторон по переходу права собственности и регистрации сделки.

4. Необходимость консультации с юристом

Учитывая сложность и особенности сделки при получении денег через ячейку, рекомендуется получить консультацию у опытного юриста. Юрист поможет вам разобраться в правовых аспектах данной ситуации и обеспечит защиту ваших интересов.

Итак, если продавец получает деньги через ячейку, это может повлиять на процесс регистрации сделки и осуществление перехода права собственности. Важно заключить договор купли-продажи, указав все условия и сроки. Кроме того, необходимо обратиться к юристу для получения профессиональной консультации и обеспечения юридической защиты.

Что делать, когда у вас нет денег на оплату ипотеки?

1. Обратитесь в банк

Если у вас возникли временные финансовые трудности, свяжитесь с вашим банком и объясните ситуацию. Некоторые банки могут быть готовы пересмотреть график платежей или предложить временную рассрочку. Важно быть открытым и честным с банком и предоставить всю необходимую информацию.

2. Подумайте о рефинансировании

Если ваши финансовые трудности связаны с высокими процентными ставками по ипотеке, вы можете рассмотреть вариант рефинансирования. Это означает, что вы берете новую ипотеку с более низкими процентными ставками и используете ее для погашения предыдущей. Рефинансирование может помочь уменьшить ежемесячные выплаты и снизить общую сумму выплат по ипотеке.

3. Поищите дополнительный источник дохода

Если у вас возникли трудности с оплатой ипотеки из-за нехватки денег, рассмотрите возможность получения дополнительного источника дохода. Это может быть временная работа, сдача недвижимости в аренду или другие способы заработка. Дополнительные деньги могут помочь вам платить ипотеку и справиться с финансовыми трудностями.

4. Попросите совета у профессионала

Если у вас возникли серьезные финансовые проблемы и вы не знаете, как решить ситуацию, лучше обратиться за помощью к финансовому консультанту или юристу. Они могут оценить вашу ситуацию и предложить наиболее подходящие варианты решения проблемы. Важно найти надежного и профессионального специалиста, чтобы получить квалифицированную помощь.

5. Рассмотрите варианты продажи или сдачи в аренду недвижимости

В случае, если вы не можете справиться с платежами по ипотеке, рассмотрите возможность продажи или сдачи в аренду недвижимости. Это может помочь вам освободиться от долгов и снизить финансовую нагрузку. При продаже или сдаче в аренду недвижимости важно учесть все юридические аспекты и получить профессиональную консультацию.

Важно помнить, что неуплата ипотеки может привести к серьезным последствиям, включая потерю недвижимости и негативное влияние на кредитную историю. Поэтому, если у вас возникли финансовые трудности, рекомендуется принять меры по их решению как можно раньше и обратиться за помощью к профессионалам.

Как можно вернуть одежду в магазин

Вернуть одежду в магазин может оказаться необходимым из-за разных причин. Например, товар может не подойти по размеру или не соответствовать ожиданиям покупателя. В таких случаях важно знать правила возврата, чтобы процесс проходил гладко и без проблем.

Ознакомьтесь с правилами магазина

Перед покупкой важно ознакомиться с правилами возврата конкретного магазина. Обычно эти правила указываются на чеке или настенных табличках в магазине. Возможно, магазин принимает возврат только в определенный срок или не принимает его вообще. Также может быть установлено условие о сохранности бирок и этикеток.

Сохраняйте чек и упаковку

Для успешного возврата одежды важно сохранить чек и упаковку. Чек подтверждает факт покупки, а упаковка поможет сохранить товар в идеальном состоянии. Если упаковка была повреждена при покупке, стоит сфотографировать ее перед использованием.

Свяжитесь с магазином

Перед возвратом товара стоит связаться с магазином и уточнить процедуру возврата. Может потребоваться заполнить специальную форму или предоставить дополнительные документы. Некоторые магазины предлагают возможность вернуть товар по почте или курьером.

Приходите в магазин в рабочие часы

Для возврата одежды лучше приходить в магазин в рабочие часы, чтобы обратиться к продавцу. Продавец поможет заполнить необходимые документы и расскажет о возможных вариантах возврата.

Обратите внимание на состояние товара

Перед возвратом одежды важно проверить ее состояние. Товар должен быть возвратен в том же виде, в котором был приобретен. Если возвратяемая одежда была повреждена или имеет следы использования, магазин может отказать в возврате.

Получите деньги или обменяйте товар

После соблюдения всех правил возврата, магазин предложит вам получить деньги за возвращенный товар или обменять его на другой. Выбор зависит от политики магазина и ваших предпочтений.

Сохраните подтверждение возврата

По завершении процедуры возврата, важно сохранить подтверждение – квитанцию или форму, которую вы заполнили. Она может быть полезна, если возникнут спорные вопросы в будущем.

Получение закладной после погашения ипотеки

Процедура получения закладной после погашения ипотеки может включать следующие этапы:

- Заявление о выдаче закладной.

- Подписание договора о выдаче закладной.

- Проведение нотариального учета.

- Выдача закладной и залогового имущества.

Важно отметить, что процесс получения закладной может отличаться в каждом конкретном случае, в зависимости от политики ипотечного банка и требований законодательства.

Для успешного получения закладной рекомендуется:

- Проверить наличие всех необходимых документов для получения закладной.

- Обратиться в банк с заявлением о выдаче закладной.

- Подписать договор о выдаче закладной.

- Посетить нотариуса для проведения нотариального учета.

Преимущества получения закладной:

| Преимущество | Описание |

|---|---|

| Подтверждение полного погашения | Закладная подтверждает, что заемщик полностью выполнил все обязательства перед банком и освобождает его от долговой нагрузки. |

| Возможность свободного распоряжения имуществом | Получив закладную, заемщик становится полным владельцем недвижимости и может свободно распоряжаться ею. |

Итак, получение закладной после погашения ипотеки является важным этапом процесса и позволяет заемщику получить полное право собственности на недвижимость. Соблюдение всех необходимых процедур и требований позволит осуществить данную операцию без проблем и затруднений.

Расторжение ипотечного договора заемщиком: возможно ли это

1. Право на досрочное погашение

Законодательство предоставляет заемщикам право на досрочное погашение ипотеки в любое время. Это значит, что заемщик имеет право полностью выплатить ссуду раньше указанного срока, освободившись от долга перед банком. При этом, следует обратить внимание на возможные штрафные санкции, которые могут быть предусмотрены в договоре.

2. Невыполнение обязательств банком

В случае невыполнения банком своих обязательств по ипотечному договору, заемщик имеет право на расторжение договора. В таких ситуациях возможно взыскание компенсации за причиненные убытки. Необходимо обратиться к юристу или специалисту по ипотеке для составления соответствующего заявления и сбора необходимых доказательств.

3. Ипотека непригодной для проживания

Если при покупке квартиры заемщик обнаружил серьезные недостатки, которые делают ее непригодной для проживания, он может потребовать расторжения ипотечного договора. Для этого необходимо обратиться в суд с иском о признании договора недействительным и требованием о возврате денежных средств.

4. Рефинансирование ипотеки

Заемщик может расторгнуть ипотечный договор, если он решит рефинансировать ссуду в другом банке. Рефинансирование позволяет получить новые кредитные условия, что может быть выгодным для заемщика. При этом, необходимо учесть возможные комиссии и штрафы за досрочное погашение, указанные в договоре.

5. Соглашение сторон

Возможно расторжение ипотечного договора по соглашению сторон, если банк и заемщик достигли взаимопонятного решения. В этом случае, необходимо оформить соответствующий документ и соблюдать все условия, установленные сторонами.

Расторжение ипотечного договора заемщиком возможно в определенных случаях, таких как право на досрочное погашение, невыполнение обязательств банком, непригодность недвижимости для проживания, рефинансирование и соглашение сторон. При возникновении подобной необходимости, рекомендуется обратиться к юристу для оценки ситуации и разработки оптимальной стратегии действий.

Как отказаться от ипотеки и вернуть квартиру банку

Ипотечное кредитование позволяет многим людям реализовать мечту о собственном жилье. Однако, иногда возникают ситуации, когда покупатель желает отказаться от ипотеки и вернуть квартиру банку. Давайте рассмотрим несколько способов, которые могут помочь вам осуществить такой отказ.

1. Досрочное погашение ипотеки

Одним из способов отказаться от ипотеки является досрочное погашение кредита. Вы можете продать квартиру, чтобы покрыть оставшуюся сумму ипотеки. Таким образом, вы вернете квартиру банку и избавитесь от долга.

2. Переуступка ипотеки

Переуступка ипотеки является еще одним способом отказаться от ипотеки. Вы можете найти другого покупателя для вашей квартиры, который возьмет на себя обязательства по ипотеке. После согласия банка и переоформления документов, вы освобождаетесь от кредита и отдаете квартиру новому владельцу.

3. Реструктуризация ипотеки

Если у вас возникли временные трудности с выплатой ипотеки, вы можете обратиться в банк с просьбой о реструктуризации кредита. Банк может предложить вам изменение условий кредита, чтобы снизить ежемесячные платежи. Это может помочь вам вернуть квартиру банку и сохранить хорошую кредитную историю.

4. Отказ от кредитной истории

В некоторых случаях, когда ипотечный кредит не может быть полностью погашен, банк может согласиться на отказ от кредитной истории. Это означает, что вы отдадите квартиру банку и будете освобождены от долга. Однако, отказ от кредитной истории может иметь негативные последствия для вашей кредитоспособности в будущем.

5. Судебное разрешение вопроса

Если все предыдущие способы не подходят вам или банк не соглашается на ваш отказ от ипотеки, вы можете обратиться в суд. Судебное разрешение вопроса может помочь вам вернуть квартиру банку и решить спорную ситуацию.

Независимо от способа отказа от ипотеки, рекомендуется обратиться к юристу или специалисту по ипотечному кредитованию, чтобы получить консультацию и помощь в данном вопросе.

Как заемщику отказаться от ипотеки: возможные варианты

В процессе погашения ипотеки у заемщика могут возникнуть различные ситуации, когда он становится заинтересован в отказе от приобретенной квартиры. Рассмотрим возможные варианты такого отказа и обсудим особенности каждого.

1. Досрочное погашение кредита

Данный вариант подразумевает полное погашение ипотечного кредита заемщиком до истечения срока. Досрочное погашение позволяет избежать проблем, связанных с продажей или возвратом квартиры банку.

- Преимущества: полное освобождение от обременения недвижимостью, экономия на процентах по кредиту;

- Недостатки: необходимость располагать достаточными финансовыми ресурсами для погашения;

2. Продажа квартиры

Если заемщику необходимо отказаться от квартиры, одним из вариантов может стать ее продажа. В этом случае, полученные средства могут быть направлены на погашение ипотечного кредита.

- Преимущества: возможное получение дополнительных средств, освобождение от обременения;

- Недостатки: необходимость найти покупателя, возможные потери при продаже по низкой цене;

3. Реструктуризация ипотеки

В случае финансовых трудностей заемщика, возможным вариантом является реструктуризация ипотеки, то есть изменение условий кредитного договора. Это может быть как изменение срока погашения, так и изменение размера выплат.

- Преимущества: удобство для заемщика, возможность временного снижения ежемесячных платежей;

- Недостатки: увеличение общей суммы выплат по кредиту из-за увеличения срока или процентной ставки;

4. Залог квартиры

Если заемщик не может погасить кредит или продать квартиру, возможностью оформления залога на недвижимость является вариант передачи квартиры банку в погашение задолженности. В этом случае, заемщик теряет право на квартиру в пользу банка.

- Преимущества: возможность избежать искового рассмотрения;

- Недостатки: полная потеря права на недвижимость, отсутствие возможности пользования квартирой;

В каждом случае отказа от ипотеки необходимо проконсультироваться с юристом или специалистом по ипотечному кредитованию, чтобы подобрать оптимальный вариант и учесть все возможные последствия.

Снятие обременения с квартиры

Как снять обременение с квартиры?

Снятие обременения с квартиры может осуществляться различными способами, в зависимости от причины его возникновения:

- Оплата задолженности. В случае, если обременение возникло из-за задолженности перед кредитором, необходимо произвести полную выплату долга согласно договору кредита. После этого банк проводит процедуру снятия ипотеки с квартиры.

- Соглашение с кредитором. В некоторых случаях возможно достичь договоренности с кредитором об условиях снятия обременения. Например, банк может согласиться на снижение суммы задолженности или установить рассрочку платежей. Для этого необходимо вести переговоры и заключить соответствующее соглашение.

- Судебное решение. Если с кредитором не удается договориться или возникла необходимость снять обременение, связанное с арестом или другими юридическими проблемами, следует обратиться в суд. Судебное решение может быть признано в пользу собственника квартиры, после чего обременение будет снято.

Условия снятия обременения с квартиры

Снятие обременения с квартиры возможно при соблюдении определенных условий:

- Исполнение обязательств. Для снятия обременения необходимо исполнить все обязательства перед кредитором или другой стороной, установившей правовое ограничение.

- Отсутствие препятствий. Если обременение связано с судебным решением или арестом, необходимо установить отсутствие препятствий для снятия обременения. Например, судебное решение может быть вынесено в пользу собственника квартиры, либо следует доказать отсутствие оснований для ареста.

- Соблюдение процедур снятия обременения. В каждом случае снятия обременения с квартиры существуют определенные процедуры, которые необходимо соблюдать. Например, в случае с ипотекой, банк проводит процедуру снятия после полной выплаты долга.

Снятие обременения с квартиры является важной процедурой для владельцев недвижимости. Оно позволяет освободить квартиру от правовых ограничений, установленных на нее. Для снятия обременения необходимо исполнить все обязательства перед кредитором или другой стороной, установившей обременение, а также соблюдать условия и процедуры, которые предусмотрены в каждом конкретном случае.

Получение выписки об отсутствии задолженности

Чтобы получить выписку об отсутствии задолженности, необходимо выполнить следующие шаги:

Выберите организацию, которой необходима выписка

Определите, какую выписку необходимо получить. В случае оформления ипотеки это может быть выписка из банка о наличии или отсутствии задолженности по кредиту. Также возможно требование о получении выписки об отсутствии задолженности перед налоговой инспекцией или другими организациями, связанными с владением недвижимостью.

Составьте письменное заявление

Подготовьте заявление о выдаче выписки об отсутствии задолженности. В заявлении укажите свои персональные данные, цель получения выписки и желаемый срок выдачи документа. Составленное заявление обязательно оформите на бланке организации или в свободной форме с указанием даты и подписи.

Предоставьте документы

В разных организациях могут потребовать разные документы для получения выписки. Обычно требуется предоставить паспорт с пропиской, а при оформлении ипотеки – документы, подтверждающие погашение кредита или состояние счета. Также возможно запрос на предоставление документов о собственности на недвижимость.

Оплатите услугу (если необходимо)

В некоторых случаях за выдачу выписки об отсутствии задолженности может взиматься плата. Уточните информацию о стоимости и способах оплаты в организации, где вы будете получать документ.

Получите выписку

После обработки заявления и предоставления необходимых документов вам будет выдана выписка об отсутствии задолженности. Убедитесь, что в документе указаны все требуемые сведения и подписи.

Важно помнить, что получение выписки об отсутствии задолженности может занять некоторое время, в зависимости от организации и сложности запроса. Планируйте свои действия заранее и уточняйте требования каждой конкретной организации.

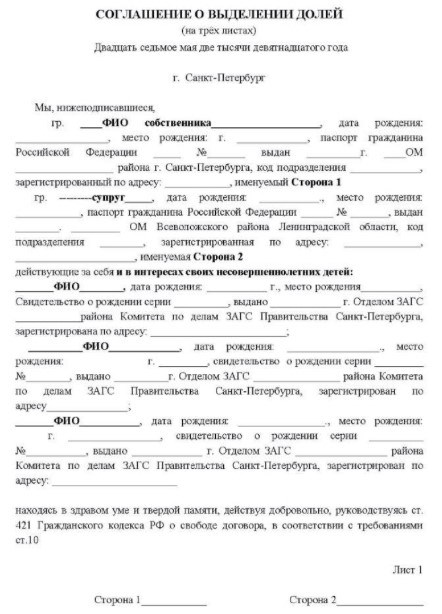

Выделение доли детям

Как выделить долю детям?

Выделение доли детям можно осуществить путем составления и регистрации соглашения об установлении долей. Данное соглашение должно содержать следующую информацию:

- ФИО родителей;

- ФИО детей;

- Размер доли каждого ребенка;

- Описание передаваемого имущества;

- Способы передачи имущества (продажа, дарение, долевое строительство и т.д.);

- Подписи и даты соглашения.

Соглашение об установлении долей должно быть нотариально удостоверено и зарегистрировано в соответствующем органе регистрации прав на недвижимое имущество.

Какие права имеют дети после выделения доли?

После выделения доли дети приобретают право на собственность на свою долю имущества. Они могут свободно распоряжаться своей долей, например, продавать, дарить или залоговым образом отчуждать свою долю.

Права и обязанности детей владельцев доли являются аналогичными правам и обязанностям владельцев полного имущественного права. Дети могут требовать от других собственников соблюдения их прав на долю, а также участвовать в принятии решений, касающихся общего имущества.

Какое имущество можно передать детям?

Для передачи доли детям можно использовать различные виды имущества:

- Квартиры;

- Дома;

- Земельные участки;

- Гаражи;

- Коммерческие помещения;

- Иные виды имущества.

Что нужно знать перед выделением доли детям?

Перед выделением доли детям рекомендуется учесть следующие моменты:

- Наличие других наследников;

- Наличие ограничений и обременений на имущество;

- Состояние и стоимость имущества;

- Законодательство, регулирующее наследование и передачу имущества.

Для правильного выделения доли детям рекомендуется обратиться к квалифицированному юристу, который поможет составить соответствующие документы и провести необходимые юридические процедуры.

Погашение регистрационной записи об ипотечном кредитовании

Какие документы понадобятся для погашения регистрационной записи об ипотечном кредитовании?

- Заявление о погашении регистрационной записи;

- Оригинал и копия свидетельства о государственной регистрации права собственности на недвижимость;

- Оригинал и копия договора купли-продажи или иного документа, подтверждающего совершение сделки;

- Оригинал и копия договора ипотеки;

- Документ, подтверждающий полное погашение ипотечного кредита;

- Паспорт заемщика или представителя, подающего заявление;

- Доверенность, если заявление подает представитель.

Процесс погашения регистрационной записи об ипотечном кредитовании

Для погашения регистрационной записи об ипотечном кредитовании необходимо выполнить следующие шаги:

- Подготовить все необходимые документы, указанные выше;

- Заполнить заявление о погашении регистрационной записи;

- Обратиться в орган регистрации недвижимости с подготовленными документами;

- Предоставить администратору органа регистрации недвижимости все необходимые документы для проверки;

- Оплатить государственную пошлину за погашение регистрационной записи;

- Получить подтверждение погашения регистрационной записи.

Результат погашения регистрационной записи

После успешного погашения регистрационной записи, залоговое обременение недвижимости снимается, и заемщик становится полноправным собственником имущества. Кроме того, орган регистрации вносит соответствующую запись в Единый государственный реестр прав на недвижимость и сделок с ней.

Важно помнить, что погашение регистрационной записи не является обязательным шагом, однако это позволяет заемщику полностью закрыть ипотечный кредит и освободить недвижимость от обременения. Это важно при дальнейшей продаже или передаче имущества.

Что делать, если случайно пополнил чужую карту?

1. Срочно свяжитесь с банком

Первым делом нужно связаться с банком, выпустившим карту, на которую был случайно переведен платеж. Объясните ситуацию и предоставьте все необходимые детали, такие как номер карты, дату и сумму перевода. Банк сможет предпринять необходимые действия для возврата средств.

2. Внимательно отслеживайте состояние своей карты

Важно самостоятельно следить за состоянием своей карты и убедиться, что деньги действительно вернулись на ваш счет. Если прошло достаточно времени, но деньги так и не вернулись, необходимо повторно обратиться в банк и запросить информацию о состоянии процесса возврата средств.

3. Обратитесь в полицию при необходимости

Если банк отказывается вернуть средства, и вы уверены, что перевод был случайным и нарушение произошло по их вине, может потребоваться обратиться в полицию и подать заявление. Полиция проведет расследование и может помочь в восстановлении справедливости.

4. Сохраняйте все документы и корреспонденцию

Важно сохранять все документы, касающиеся этой ситуации, включая письма или электронную переписку с банком. Также стоит сохранить копии стейтментов, подтверждающих перевод средств или возврат денежных средств. Это может помочь в будущем, если возникнут споры или дополнительные вопросы.

В любом случае, когда деньги неожиданно попали на чужую карту, важно не терять спокойствие и действовать быстро. Связавшись с банком и предоставив всю необходимую информацию, вероятность возврата денежных средств будет значительно выше.

Когда банк может потребовать отдать квартиру после покупки в ипотеку?

1. Несоблюдение обязательств перед банком

Если вы не выполняете свои обязательства по ипотечному кредиту, то банк может потребовать от вас вернуть квартиру. Это может включать несвоевременную оплату кредита, нарушение условий договора и др. Банк имеет право обратиться в суд с иском о взыскании задолженности и выставления на продажу вашей квартиры.

2. Низкая ликвидность квартиры

Банк может потребовать вернуть квартиру, если она имеет низкую ликвидность. Например, если квартира находится в строящемся доме или требует крупного ремонта, это может повлиять на способность банка продать ее быстро в случае невыполнения вами обязательств по кредиту.

3. Продажа квартиры без согласования с банком

Если вы решаете продать квартиру, которая является залогом по ипотеке, без согласования с банком, это может вызвать требование банка вернуть квартиру. Банк имеет право контролировать сделки с залоговым имуществом и может потребовать досрочного погашения кредита при продаже квартиры.

4. Несоблюдение страховых требований

Для защиты своих интересов, банк может требовать от вас страхование квартиры от определенных рисков, например, от пожара или затопления. Если вы не соблюдаете эту обязанность, банк может потребовать от вас вернуть квартиру или наложить штрафные санкции.

5. Нарушение правил использования квартиры

Если вы используете квартиру не по назначению, например, сдаете ее без разрешения банка или используете для непредусмотренных целей, банк может потребовать от вас вернуть квартиру. Использование квартиры не по назначению может нарушать условия договора и права банка в качестве залогодержателя.

В любом случае, если возникает требование от банка вернуть квартиру, важно обратиться к юристу или специалисту по ипотечным кредитам, чтобы защитить свои интересы и найти наилучшее решение данной ситуации.

Возврат страховой выплаты

В процессе покупки квартиры по ипотеке многие заемщики сталкиваются со страхованием жизни и здоровья. Но что произойдет с уже уплаченными страховыми взносами, если вы решите вернуть квартиру банку?

Давайте разберемся, какие правила действуют при возврате страховой выплаты:

Вернуть страховую выплату можно?

Когда вы покупаете квартиру в ипотеку, банк, как правило, требует страхование вашей жизни и здоровья на случай непредвиденных обстоятельств. Вы платите страховые взносы ежемесячно. Однако, если вы решите вернуть квартиру банку, имеется возможность возврата страховой выплаты.

Условия возврата

Однако, стоит учитывать, что условия возврата страховой выплаты будут зависеть от полиса страхового договора и условий, оговоренных в нем. Отметим некоторые важные моменты:

- Страховая компания может удерживать определенную комиссию при возврате страховой выплаты.

- Если возврат происходит на ранней стадии страхования, сумма вернутых денег может быть меньше уплаченных страховых взносов.

- В случае возникновения страхового случая, например, при наступлении страхового риска (болезнь, инвалидность), возврат страховой суммы может быть недоступен.

Порядок возврата

Если вы решили вернуть квартиру банку и получить обратно страховую выплату, вам потребуется выполнять следующие шаги:

- Ознакомьтесь с условиями страхового договора и узнайте о возможности возврата страховой выплаты.

- Свяжитесь со страховой компанией, предоставив всю необходимую документацию.

- После рассмотрения заявления страховой компанией, они произведут возврат страховой выплаты на указанный вами счет.

Вернуть страховую выплату при возврате квартиры банку возможно, но подлежит определенным условиям и зависит от страховой компании. Поэтому перед покупкой квартиры в ипотеку важно внимательно ознакомиться со страховым договором и условиями возврата страховой выплаты.

А если просто перестать платить

Вы взяли ипотеку в банке и в какой-то момент решили перестать платить по кредиту? Пойдем по пунктам и разберемся, какие последствия могут возникнуть.

1. Увеличение долга и пени

Перестав платить по ипотеке, вы накапливаете задолженность перед банком. Каждый просроченный месяц будет увеличивать сумму вашего долга, а также налагать пеню на неуплаченную сумму.

2. Просрочка и негативная кредитная история

В результате перестановки платить по ипотеке, у вас образуется просрочка. Банк будет передавать информацию о просроченных платежах в кредитные бюро, что отразится на вашей кредитной истории. Это может сказаться на ваших будущих кредитных возможностях.

3. Иск и возможная судебная процедура

Когда задолженность по ипотеке будет достаточно большой, банк может подать на вас иск в суд. Если суд признает вашу вину в неуплате ипотеки, он может вынести решение о взыскании долга через исполнительное производство. В результате вы можете потерять имущество, в том числе и квартиру.

4. Публичное исполнение решения суда

Если банк получит решение суда о взыскании долга, он может обратиться в органы исполнительной власти для принудительного взыскания задолженности. В результате могут быть проведены аукционы, на которых будет продаваться ваше имущество, в том числе и квартира.

5. Уголовная ответственность

Помимо гражданской ответственности, за преступление невыплаты по ипотеке может быть возбуждено уголовное дело по статье «Мошенничество», поскольку вы сознательно уклоняетесь от исполнения своих обязательств перед банком.

В целом, просто перестать платить по ипотеке не рекомендуется, так как это может иметь серьезные последствия для вас и вашего имущества. Если у вас возникли финансовые трудности, рекомендуется обратиться в банк для пересмотра условий кредита или поиска других возможностей для погашения задолженности.

Если речь об отказе после развода

Когда речь идет об отказе от квартиры после развода, следует принять во внимание следующие аспекты:

1. Собственность до брака

Если квартира была приобретена одним из супругов до брака и оформлена на его имя, то после развода квартира остается его имуществом, и он вправе решать ее судьбу — продать, сдать в аренду или оставить себе.

2. Совместная собственность

Если квартира была приобретена во время брака, то она будет считаться совместной собственностью обоих супругов. В случае развода, возможны следующие варианты:

- Супруги могут договориться о том, кому будет принадлежать квартира после развода. В этом случае может быть оформлен договор об отказе от доли в квартире.

- Супруги могут продать квартиру и разделить деньги по соглашению между собой.

- Если супруги не могут прийти к соглашению, то вопрос о распределении имущества будет решаться в суде. Суд может признать, что одному из супругов принадлежит квартира полностью, или же решить разделить ее между супругами с учетом их долей.

3. Ипотека и обязательства

Если квартира была приобретена в ипотеку, то обязательства по ипотеке будут распределяться между супругами в зависимости от доли каждого в квартире. После развода, супруги могут договориться о передаче квартиры одному из них, при этом оставшийся супруг будет освобожден от обязательств по ипотеке. В случае невозможности договориться, обязательства по ипотеке будут продолжать распределяться между супругами до полного погашения кредита.

Специфика использования материнского капитала

1. Предварительная подготовка

Перед тем как использовать материнский капитал на улучшение жилищных условий, нужно ознакомиться с действующим законодательством и требованиями банков. Важно учесть, что использование материнского капитала для ипотеки в разных банках может иметь свои нюансы, поэтому необходимо провести исследование и детально изучить условия предоставления кредита.

2. Ипотека и материнский капитал

Материнский капитал может использоваться в качестве первоначального взноса на покупку жилья. Он помогает уменьшить сумму ипотечного кредита, а также может быть использован для оплаты процентов по кредиту либо для досрочного погашения его части. В этом случае, документы, подтверждающие использование материнского капитала, предоставляются банку.

3. Другие варианты использования

Кроме ипотеки, материнский капитал можно использовать иными способами для улучшения жилищных условий. Например, его можно потратить на ремонт или реконструкцию уже имеющегося жилья. В этом случае, необходимо предоставить документы, подтверждающие расходы и соответствующий контракт с исполнителем работ.

4. Ограничения

Важно учесть, что материнский капитал не может быть использован на покупку земельного участка без строительства на нем жилья. Также, сумма материнского капитала может быть ограничена в зависимости от региона и величины капитала.

5. Безопасность и контроль

При использовании материнского капитала важно быть внимательным и осторожным. Необходимо тщательно проверять документы, сотрудничать только с надежными банками и исполнителями работ, а также следить за правильностью использования средств материнского капитала.

6. Консультация юриста

Для того чтобы избежать проблем и ошибок при использовании материнского капитала, рекомендуется обратиться к профессиональному юристу. Он поможет разобраться в законодательстве, даст полезные рекомендации и гарантирует безопасность ваших прав и интересов.

Важные советы по ипотеке

1. Тщательно изучите условия кредита

Перед оформлением ипотеки необходимо внимательно изучить все условия предоставления кредита. Обратите внимание на процентную ставку, срок кредитования, размер первоначального взноса и другие важные параметры. Сравните предложения разных банков и выберите тот, который наилучшим образом соответствует вашим потребностям и возможностям.

2. Заранее накопите деньги на первоначальный взнос

Один из важных этапов при получении ипотеки — это первоначальный взнос. Чем больше деньги вы сможете отдать в качестве первоначального взноса, тем меньше будет сумма кредита и меньше будут ежемесячные выплаты. Постарайтесь заранее накопить необходимую сумму, чтобы уменьшить свою финансовую нагрузку в будущем.

3. Продумайте свою финансовую стратегию

Перед оформлением ипотеки, важно продумать свою финансовую стратегию на долгосрочную перспективу. Рассчитайте свою способность платить ежемесячные выплаты, учитывая все текущие и будущие расходы. Не забывайте также о реальной возможности улучшить свои финансовые возможности, например, повысить доход или сократить расходы.

4. Не забывайте о возможности досрочного погашения

При оформлении ипотеки, обратите внимание на условия досрочного погашения кредита. Это может быть полезным в случае, если у вас появятся дополнительные финансовые возможности и вы сможете досрочно погасить часть или весь остаток долга. Узнайте о возможных штрафах или комиссиях за досрочное погашение и просчитайте, насколько это будет выгодным для вас.

5. Обратитесь к профессионалам

Ипотечные вопросы могут быть сложными и запутанными, поэтому не стесняйтесь обратиться к профессионалам. Юристы или финансовые консультанты могут помочь вам разобраться во всех нюансах и сделать правильный выбор. Не стоит экономить на качественной консультации, ведь это поможет вам избежать многих проблем в будущем.

Как продать квартиру по переуступке?

Преимущества переуступки квартиры:

- Сокращение времени ожидания: переуступка позволяет продать квартиру еще до получения официальных документов и разрешений.

- Отсутствие начального взноса: новому покупателю не требуется оплата первоначального взноса, так как вы уже его внесли.

- Возможность получить прибыль: если рыночная стоимость квартиры выросла с момента покупки, переуступка позволяет получить дополнительную прибыль.

Шаги для продажи квартиры по переуступке:

- Проверьте условия вашего ипотечного договора: перед началом процесса переуступки важно ознакомиться с условиями вашего договора с банком. Убедитесь, что переуступка разрешена и какие дополнительные требования необходимо выполнить.

- Найдите покупателя: рекламируйте свою квартиру, используя различные каналы, такие как интернет-порталы, социальные сети или обращение к риэлторам. После нахождения заинтересованного покупателя проведите с ним переговоры по цене и условиям сделки.

- Подготовьте необходимые документы: для оформления переуступки вы должны предоставить ряд документов, включая договор купли-продажи, дополнительное соглашение о переуступке, документы, подтверждающие оплату ипотеки, и другие необходимые документы.

- Заключите договор переуступки: после согласования всех условий с покупателем, заключите договор переуступки перед нотариусом и получите необходимые подписи и печати.

- Оформите регистрацию: после заключения договора переуступки, необходимо зарегистрировать его в уполномоченном органе. Обратитесь в регистрационную службу и следуйте их инструкциям для оформления переуступки.

Следуя вышеперечисленным шагам, вы сможете продать квартиру по переуступке. Однако, для избежания непредвиденных правовых проблем рекомендуется проконсультироваться с юристом или специалистом по недвижимости, который поможет вам справиться с процессом более эффективно и безопасно.