Налоговая служба в каждой стране зарегистрирована и действует на территории своего государства. Регистрация налоговых служб может быть официально проведена в особых структурах, в зависимости от местных законов и правил. В России, налоговая служба носит название Федеральная налоговая служба (ФНС) и имеет государственный статус. Она обеспечивает контроль и сбор налоговых платежей со стороны физических и юридических лиц.

Оформление на МЧД в СБИС 2.4

Ниже представлено подробное руководство, описывающее необходимые действия по оформлению МЧД в СБИС:

Шаг 1: Вход в систему СБИС 2.4

Для начала процедуры оформления МЧД в СБИС 2.4 необходимо войти в систему, используя свои учетные данные.

Шаг 2: Создание нового документа

После входа в систему, необходимо создать новый документ для оформления МЧД. Для этого следует выбрать соответствующую опцию в меню «Новый документ».

Шаг 3: Заполнение данных

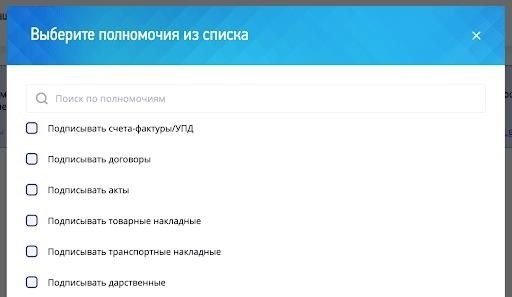

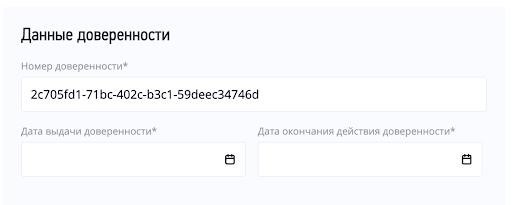

В созданном документе необходимо заполнить необходимые данные. Это включает в себя информацию о сторонах, условиях сделки и другие важные детали, связанные с МЧД.

Шаг 4: Подтверждение данных

После заполнения данных следует проверить их корректность и подтвердить, что все информация в документе является точной и полной.

Шаг 5: Подписание документа

После подтверждения данных необходимо подписать документ. Это может быть сделано с помощью электронной подписи или других удостоверяющих документов.

Шаг 6: Сохранение документа

После подписания документа следует сохранить его в системе СБИС 2.4, чтобы быть готовым к дальнейшей обработке и отправке.

Шаг 7: Отправка документа

После сохранения документа в системе СБИС 2.4 следует отправить его на рассмотрение соответствующим инстанциям для получения одобрения.

Шаг 8: Мониторинг статуса документа

После отправки документа следует следить за его статусом в системе СБИС 2.4. Это позволит узнать, принят ли документ или требуется дополнительная информация или корректировка.

Оформление МЧД в СБИС 2.4 является важным процессом, который требует точности и внимания к деталям. Следуя вышеуказанным шагам, можно обеспечить корректное и своевременное оформление МЧД в системе СБИС 2.4.

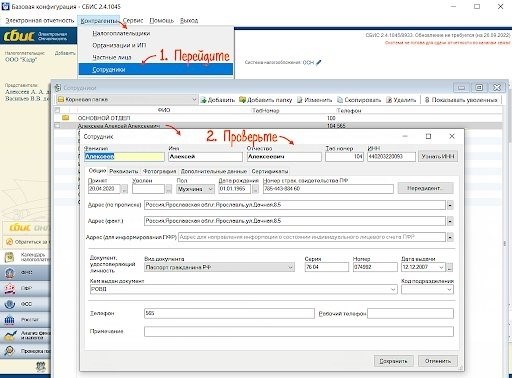

Как проверить адрес

1. Проверьте достоверность указанного адреса

Первым шагом при проверке адреса является проверка его достоверности. Проверьте правильность написания адреса, отсутствие опечаток или пропущенных символов. Используйте официальные источники информации, такие как официальные сайты организаций или базы данных государственных органов. Обратитесь к официальной документации или свяжитесь с соответствующими органами для подтверждения адреса.

2. Проверьте местоположение адреса на карте

Для проверки адреса полезно использовать карты для дальнейшей ориентации. Воспользуйтесь сервисами интерактивных карт, такими как Google Maps или Яндекс.Карты. Убедитесь, что указанный адрес соответствует местоположению на карте. Обратите внимание на близлежащие объекты, наличие дорог и транспортной инфраструктуры в округе.

3. Проверьте информацию о компании

Если адрес был указан в контексте проверки юридического адреса компании, рекомендуется провести дополнительную проверку информации о самой компании. Посетите официальный сайт компании, где вы сможете найти подробную информацию о ее деятельности, реквизитах и контактных данных. Обратите внимание на наличие лицензий или сертификатов, которые подтверждают деятельность компании.

4. Обратитесь к официальным органам

Если у вас остались сомнения относительно достоверности адреса или вам не удалось найти достаточную информацию самостоятельно, самым надежным способом будет обратиться к официальным органам. Возможно, вам потребуется связаться с налоговой службой или обратиться к регистрационным органам для получения информации о компании или проверке юридического адреса.

Проверка адреса является важным шагом при подготовке документов, поиске информации о компании или принятии важных решений. Будьте внимательны и тщательно проведите проверку, чтобы быть уверенными в достоверности указанного адреса.

Как появляются массовые адреса

1. Использование бизнес-центров и коммерческих недвижимостей

Одним из способов получения массовых адресов является использование бизнес-центров и коммерческой недвижимости. Организации арендуют небольшие офисы или почтовые ящики в таких зданиях, чтобы получить юридический адрес. В некоторых случаях, один офис может быть зарегистрирован для нескольких организаций.

2. Использование почтовых или регистрационных служб

Другим способом получения массовых адресов является использование почтовых или регистрационных служб. Организации могут арендовать почтовый ящик или услуги регистрации в специализированных компаниях, которые предоставляют адреса для регистрации организаций. Это позволяет им иметь юридический адрес, но фактически находиться в другом месте.

3. Использование виртуальных офисов

С появлением технологий, организации стали использовать виртуальные офисы для получения массовых адресов. Виртуальный офис позволяет организациям иметь юридический адрес без необходимости физического присутствия в конкретном месте. Часто виртуальные офисы предоставляют дополнительные услуги, такие как пересылка почты и прием звонков.

4. Использование поддельных адресов

Некоторые организации могут использовать поддельные адреса для регистрации, чтобы скрыть свои реальные местоположения. Это может быть сделано с целью избежать определенных налоговых обязательств или законодательных требований. Однако, использование поддельных адресов является незаконным и может иметь серьезные последствия для организаций.

Все эти методы, используемые для получения массовых адресов, имеют свои преимущества и ограничения. Важно помнить, что использование массовых адресов не всегда является законным и может привести к негативным последствиям для организаций. Поэтому перед выбором юридического адреса рекомендуется консультироваться с профессионалами в данной области.

Отправка и использование МЧД

Отправка МЧД

При отправке МЧД необходимо соблюдать следующие требования:

- Использовать специальные железнодорожные вагоны, предназначенные для перевозки опасных грузов.

- Следить за правильной маркировкой и обозначением опасных грузов на МЧД.

- Соблюдать условия упаковки и фиксации опасных грузов внутри МЧД.

- Оформить необходимые документы, включая декларацию опасных грузов.

Использование МЧД

При использовании МЧД нужно учитывать следующие моменты:

- Соблюдать правила и инструкции по безопасной эксплуатации МЧД.

- Проверять техническую исправность контейнеров перед использованием.

- Следить за условиями хранения и транспортировки МЧД.

- Иметь необходимую документацию о МЧД, включая технические паспорта и сведения об остатке загрязнений.

Размещение МЧД

| Место | Требования |

| Железнодорожные вокзалы и станции | МЧД должны храниться на специально оборудованных площадках или платформах, отгороженных от людских мест и взрывоопасных зон. |

| Промышленные предприятия | Площадки для хранения МЧД должны соответствовать установленным требованиям безопасности и быть оборудованы системами пожаротушения и контроля за загрязнением почвы. |

| Временное хранение МЧД | Для временного хранения МЧД следует выбирать специально обозначенные и оборудованные площадки или контейнерные склады. |

«Безопасность отправки и использования МЧД является приоритетом для обеспечения надежных и безопасных перевозок опасных грузов. Соблюдение всех требований и нормативов позволит предотвратить потенциальные аварии и угрозы для окружающей среды и населения.»

Где оформить МЧД?

Оформление МЧД (международного целевого документа) может происходить в различных организациях и учреждениях. Надежное оформление МЧД требует обращения в подходящее государственное учреждение или консульство, где специалисты будут готовы подробно проконсультировать и помочь вам с получением документа.

Оформление МЧД в государственных учреждениях

Основной орган, который занимается оформлением МЧД в России, является МВД (Министерство внутренних дел). Непосредственно здесь вы можете получить МЧД, если вы являетесь гражданином Российской Федерации и желаете осуществить поездку за границу в деловых или туристических целях.

Кроме того, для оформления МЧД, связанного с работой или учебой за рубежом, можно также обратиться в Министерство труда и социальной защиты, а также в Министерство образования и науки соответственно. Они помогут вам получить всю необходимую информацию и правильно сформировать документы для поездки.

Оформление МЧД в консульствах

Если вам необходимо оформить МЧД для поездки в другую страну, вам следует обратиться в консульство данной страны в вашей стране или в стране, где вы находитесь. В консульстве вам предоставят полную информацию о требованиях и необходимых документах для МЧД, а также помогут вам заполнить и подать заявление на получение документа.

В случае, если вы являетесь иностранным гражданином и хотите получить МЧД для въезда в Россию, вы должны обратиться в консульство Российской Федерации в вашей стране или месте пребывания. Здесь вам также предоставят информацию о необходимых документах и помогут оформить МЧД.

Помощь юристов и специалистов

Кроме государственных органов и консульств, вам всегда можно обратиться к юристам или специалистам, которые имеют опыт в оформлении МЧД. Они смогут помочь вам разобраться во всех нюансах процедуры, проверить ваши документы и оформить заявление со всеми необходимыми требованиями.

Итак, для оформления МЧД важно обратиться в правильное государственное учреждение или консульство, где вам предоставят необходимую информацию и помогут с оформлением документов. Также вы можете обратиться к юристам или специалистам, которые окажут вам профессиональную помощь в получении МЧД.

Что говорит закон о месте регистрации налоговой службы

Законодательство Российской Федерации четко определяет, где должна быть зарегистрирована налоговая служба. Согласно статье 14.2 Федерального закона «О налоговой службе в Российской Федерации», налоговые органы создаются и действуют на территории соответствующих налоговых юрисдикций.

Региональная принадлежность

Согласно закону, каждый регион Российской Федерации имеет свою налоговую службу, которая осуществляет контроль за соблюдением налогового законодательства на своей территории. Таким образом, налоговая служба регистрируется в каждом регионе, обслуживая предприятия и физических лиц, находящихся в данной налоговой юрисдикции.

Роль налоговой службы

Закон также определяет задачи и функции налоговой службы. Согласно статье 3.1 Федерального закона «О налоговой службе в Российской Федерации», налоговые органы занимаются контролем за исполнением налоговых обязанностей, проведением налоговых проверок, сбором и анализом информации о налогоплательщиках и т.д. Эти функции выполняются на территории соответствующих регионов, где зарегистрированы налоговые органы.

Место для обращения

В случае необходимости обратиться в налоговую службу по вопросам налогообложения, налогоплательщики в Российской Федерации обращаются в местные налоговые органы, курирующие их территорию. Они предоставляют информацию, консультируют по вопросам налогообложения и решают возникающие споры на местном уровне.

Таким образом, закон детально определяет, что налоговая служба зарегистрирована в каждом регионе Российской Федерации и осуществляет свою деятельность в соответствии с федеральным законодательством. Налоговые органы выполняют функции по контролю за исполнением налоговых обязанностей на территории своей юрисдикции.

Оформление машиночитаемой доверенности в Контуре

Преимущества оформления машиночитаемой доверенности в Контуре

- Быстрота и удобство – процесс оформления доверенности занимает минимум времени;

- Юридическая сила – документ будет иметь все необходимые реквизиты и будет легитимным;

- Электронный формат – документ будет представлен в электронном виде, что позволит вам быстро и легко передать его получателю;

- Совместимость – машиночитаемая доверенность в Контуре совместима с различными сервисами и программами;

- Автоматический распознаватель – алгоритмы распознают информацию в документе и заполняют все необходимые поля.

Ключевые шаги при оформлении машиночитаемой доверенности в Контуре:

- Зарегистрируйтесь в системе Контур;

- Выберите раздел «Доверенность» и нажмите кнопку «Создать документ»;

- Укажите все необходимые данные и информацию о доверителе и доверенном лице;

- Подтвердите свою личность, используя электронную подпись или другие доступные методы аутентификации;

- Проверьте данные в документе и подтвердите его создание;

- Сохраните полученный файл с машиночитаемой доверенностью.

Пример машиночитаемой доверенности в Контуре:

| Реквизит | Информация |

|---|---|

| Номер доверенности | 000123 |

| Дата выдачи | 01.01.2022 |

| Доверитель | Иванов Иван Иванович |

| Доверенное лицо | Петров Петр Петрович |

| Полномочия | Управление имуществом |

Машиночитаемая доверенность в Контуре – это удобный и надежный способ оформления документа, который позволяет вам быстро и легко делегировать свои полномочия. Воспользуйтесь этой возможностью и оформите доверенность в Контуре уже сегодня!

Сроки обязательного перехода на МЧД в 2026 году

Предстоящий 2026 год принесет некоторые изменения в налоговую систему и обязательный переход на Международные стандарты финансовой отчетности (МЧД) станет одним из главных. Это вызывает интерес и волнение среди предпринимателей и компаний разных отраслей, ведь новые требования потребуют приведения бухгалтерии в соответствие с международными стандартами.

Сроки обязательного перехода на МЧД в 2026 году зависят от типа организации:

1. Публичные акционерные общества

Для акционерных обществ, зарегистрированных в России и привлекающих средства через публичное размещение акций или облигаций, обязательный переход на МЧД начнется с 1 января 2026 года. Они должны будут составлять отчетность уже по новым стандартам.

2. Большие и средние предприятия

Крупные и средние предприятия должны будут перейти на МЧД с 1 января 2026 года, если они не регистрировались как публичные акционерные общества.

3. Малые предприятия

Малым предприятиям предоставляется некоторая отсрочка — сроки перехода на МЧД начинаются с 1 января 2026 года. Однако, они также могут перейти на МЧД добровольно досрочно.

Пенсионные фонды и бюджетные учреждения

Для пенсионных фондов и бюджетных учреждений сроки обязательного перехода на МЧД будут установлены дополнительно.

Переход на МЧД потребует от организаций не только изменения бухгалтерской системы и отчетности, но и обучение персонала и внедрение новых программ и процедур. Это требует дополнительных затрат и возможного перераспределения ресурсов внутри компании.

Что делать руководителю?

Руководитель имеет ряд обязанностей и ответственностей, которые помогают ему эффективно управлять организацией. Вот несколько рекомендаций, которые помогут руководителю быть успешным в своей работе.

Устанавливайте ясные цели и задачи

Для того чтобы организация двигалась в нужном направлении, руководитель должен устанавливать четкие цели и задачи для своей команды. Это помогает сотрудникам понять, что от них ожидается, и работать в едином направлении.

Делегируйте важные задачи

Руководитель не может справиться со всеми задачами самостоятельно. Делегирование задач помогает распределить ответственность и увеличить эффективность работы команды. При делегировании важно выбирать подходящих сотрудников и давать им необходимые инструкции и ресурсы.

Поддерживайте коммуникацию в команде

Хорошая коммуникация является ключевым аспектом успешного руководства. Руководитель должен создавать условия для открытого обмена информацией и идеями между членами команды. Это помогает повысить эффективность работы и укрепить доверие между коллегами.

Стимулируйте сотрудников

Руководитель должен поощрять и стимулировать свою команду, чтобы сотрудники чувствовали себя ценными и мотивированными. Он может предлагать поощрения за достижение целей, развивать профессиональные навыки сотрудников и поддерживать их в поиске карьерного роста.

Участвуйте в процессе принятия решений

Руководитель должен активно участвовать в процессе принятия решений, особенно тех, которые касаются стратегического развития организации. Он должен анализировать информацию, консультироваться с экспертами и принимать решения, которые наилучшим образом соответствуют интересам компании.

Развивайте свои лидерские навыки

Один из самых важных аспектов успешного руководства — это постоянное развитие своих лидерских навыков. Руководитель должен осознавать свои сильные и слабые стороны, учиться новым методам и подходам, и стремиться стать лучше в своей роли.

Сообщения на Федресурсе

На Федресурсе размещаются различные сообщения, которые содержат важную информацию для налогоплательщиков. Они могут быть разного вида, включая:

Официальные сообщения

Официальные сообщения на Федресурсе публикуются правительственными органами и налоговой службой. Они содержат информацию о новых налоговых законах, решениях судов по налоговым спорам, изменениях в правилах и порядке подачи налоговой отчетности.

Сообщения об обнаруженных нарушениях

На Федресурсе также публикуются сообщения о выявленных нарушениях налогового законодательства. Эти сообщения содержат информацию о компаниях или физических лицах, которые не соблюдают налоговые обязательства или занимаются незаконной налоговой схемой.

Рекомендации и примеры расчетов

Часто на Федресурсе публикуются рекомендации по заполнению налоговой отчетности и примеры расчетов различных налогов. Это помогает налогоплательщикам понять, как правильно заполнить декларацию, чтобы избежать ошибок и возможных штрафов.

Объявления о семинарах и конференциях

На Федресурсе можно найти информацию о проводимых семинарах и конференциях, посвященных налоговому законодательству и налоговой отчетности. Это предоставляет возможность налогоплательщикам узнать о последних изменениях в сфере налогообложения и общаться с экспертами по налогам.

Пребывание налогоплательщика в курсе всех новостей и изменений в области налогов является важным компонентом успешного ведения бизнеса. Федресурс обеспечивает доступ к актуальной информации и помогает налогоплательщикам соблюдать налоговое законодательство.

Ознакомьтесь с нашим каталогом продукции

У нас вы можете найти широкий ассортимент продукции для различных сфер деятельности. В нашем каталоге представлены товары от ведущих производителей, которые отличаются высоким качеством и надежностью.

Категории продукции:

- Электроника: здесь вы найдете все необходимое для работы и досуга. Мы предлагаем широкий выбор компьютеров, телефонов, планшетов, фото- и видеотехники.

- Дом и сад: в этой категории вы найдете товары для обустройства вашего дома и участка. Мы предлагаем мебель, посуду, инструменты и товары для садоводства.

- Красота и здоровье: мы предлагаем широкий ассортимент товаров для ухода за внешностью и здоровьем. В нашем каталоге вы найдете косметику, парфюмерию, товары для ухода за волосами и телом, а также товары для медицинского использования.

Преимущества покупок у нас:

- Качество: все товары в нашем каталоге проходят тщательный отбор и отвечают высоким стандартам качества.

- Надежность: мы работаем только с проверенными поставщиками и производителями, чтобы гарантировать надежность нашей продукции.

- Удобство: наш каталог удобен в использовании, вы можете быстро найти нужный товар с помощью фильтров по цене, бренду и характеристикам.

- Доставка: мы осуществляем доставку по всей стране, чтобы вы могли получить товар в удобное для вас время.

- Гарантия: наша компания предоставляет гарантийное обслуживание на все товары, что обеспечивает вашу безопасность при покупке.

Ознакомьтесь с нашим каталогом продукции и сделайте выбор в пользу надежности и качества. Мы гарантируем, что вы будете довольны своей покупкой!

Часто задаваемые вопросы

Ниже представлены часто задаваемые вопросы относительно места регистрации налоговой службы.

1. Где находится главное управление налоговой службы?

Главное управление налоговой службы находится в городе Москва, по адресу улица Варшавское шоссе, дом 9. Здесь располагается центральный аппарат налоговой службы Российской Федерации.

2. Где зарегистрированы региональные отделения налоговой службы?

Региональные отделения налоговой службы зарегистрированы по всей территории Российской Федерации. Каждый субъект Российской Федерации имеет свое отдельное региональное отделение налоговой службы.

3. Какую информацию можно получить в региональных отделениях налоговой службы?

В региональных отделениях налоговой службы можно получить информацию о налоговых ставках, декларировании доходов, уплате налогов, налоговых вычетах и других вопросах, связанных с уплатой налогов в конкретном регионе.

4. Как узнать о существующих налоговых льготах в регионе?

Чтобы узнать о существующих налоговых льготах в конкретном регионе, можно обратиться в региональное отделение налоговой службы. Там можно получить информацию о налоговых льготах, условиях и сроках их применения.

5. Что делать, если возникли проблемы с налогообложением?

Если возникли проблемы с налогообложением, можно обратиться в региональное отделение налоговой службы для консультации. Также можно обратиться к юристу или бухгалтеру, специализирующемуся в области налогообложения.

Создание МЧД в 1С

Преимущества использования МЧД в 1С:

- Централизованное управление налоговой отчетностью и бухгалтерией в разных странах;

- Автоматизация процессов по созданию и заполнению налоговых деклараций;

- Снижение рисков возникновения ошибок в налоговой отчетности;

- Увеличение эффективности работы бухгалтерии и финансового управления.

Для создания МЧД в 1С необходимо выполнять следующие действия:

- Настройка общих параметров МЧД: в данном этапе следует указать основные сведения о компании, такие как наименование и реквизиты.

- Настройка стран МЧД: в 1С необходимо указать информацию о странах, в которых организация ведет свою деятельность. Для каждой страны необходимо указать налоговые коды, правила расчета налогов и другую важную информацию.

- Создание регистров МЧД: на этом этапе происходит создание регистров, в которых будут храниться данные по налоговой отчетности в каждой стране.

- Настройка счетов МЧД: в 1С необходимо настроить счета учета для каждой страны, чтобы вести подробную бухгалтерскую отчетность.

- Создание документов МЧД: в данном этапе создаются документы, необходимые для формирования налоговой отчетности в каждой стране. Эти документы могут включать в себя налоговые декларации, отчеты о продажах и другую необходимую информацию.

Создание МЧД в программе 1С позволяет упростить и автоматизировать процессы управления налоговыми и бухгалтерскими данными в международных компаниях. Это помогает снизить риски ошибок и повысить эффективность работы бухгалтерии и финансового управления.

Финансовая отчетность ФНС РОССИИ

Основной задачей финансовой отчетности является представление достоверной и полной информации о финансовом состоянии организации, которая позволяет оценить ее текущие достижения, планировать будущую деятельность и принимать управленческие решения.

Структура финансовой отчетности

- Бухгалтерский баланс — отражает активы, обязательства и капитал организации на определенную дату. Разделен на две части: активы организации (денежные средства, имущество, запасы) и источники средств (капитал, кредиты).

- Отчет о финансовых результатах — содержит информацию о доходах, расходах и финансовых результатах организации за определенный период времени. Включает такие показатели, как выручка, прибыль, убыток.

- Отчет о движении денежных средств — отражает изменение денежных средств в организации за определенный период времени. Включает операционные, инвестиционные и финансовые потоки денежных средств.

- Примечания к финансовой отчетности — содержат дополнительные пояснения и объяснения к основным финансовым показателям и событиям.

Составление и представление отчетности

Финансовая отчетность должна быть составлена в соответствии с установленными нормативными актами, такими как Международные стандарты финансовой отчетности и Российские стандарты бухгалтерского учета.

Сроки представления отчетности определены законодательством и зависят от размера и формы собственности организации. Крупные организации должны представлять отчетность ежеквартально, а некоммерческие организации — ежегодно.

Аудит и проверка финансовой отчетности

Финансовая отчетность может быть подвергнута аудиту или проверке в случае необходимости. Аудит проводится независимыми аудиторами с целью выявления и устранения ошибок и нарушений в финансовой отчетности.

Результаты аудита или проверки могут быть использованы для принятия управленческих решений, оценки финансового состояния организации и для взаимодействия с налоговыми органами.

Значение финансовой отчетности

Финансовая отчетность ФНС России является главным источником информации для налоговых органов и других участников рынка. На ее основе осуществляется налогообложение, принятие решений относительно кредитования, инвестиций и оценки бизнес-рисков.

Правильное и своевременное составление финансовой отчетности является ответственностью руководителя организации и помогает обеспечить прозрачность и надежность финансовой информации.

Проверки ФНС России

Налоговая служба (ФНС) России регулярно осуществляет проверки юридических и физических лиц с целью проверки исполнения налоговых обязательств. В ходе проверок ФНС России проверяет соответствие уплаты налогов и сборов законам и правилам Российской Федерации.

Какие проверки проводит ФНС России?

ФНС России проводит различные виды проверок, такие как:

- плановые проверки;

- внеплановые проверки по инициативе ФНС России;

- внеплановые проверки по заявлению третьих лиц;

- налоговые проверки, связанные с проведением операций с целью оспаривания права налоговой льготы или вычета;

- налоговый контроль при проведении государственных закупок и контроль за исполнением финансовых обязательств по договорам государственных и муниципальных нужд;

- контроль за правильностью исчисления и уплаты налога на добавленную стоимость (НДС);

- другие виды проверок в соответствии с требованиями законодательства.

Что проверяется в ходе проверок ФНС России?

В ходе проверок ФНС России проверяется:

- правильность исчисления и уплаты налогов и сборов;

- документальное подтверждение расчетов и проведения операций;

- соблюдение налогоплательщиками требований налогового кодекса и других нормативных актов Российской Федерации;

- осуществление деятельности по учету доходов и расходов;

- использование налоговых льгот и вычетов в соответствии с законодательством;

- соблюдение правил и процедур в сфере налогообложения при осуществлении международных операций.

Как проводятся проверки ФНС России?

Проверки ФНС России проводятся путем анализа документов, представленных налогоплательщиками, а также путем проведения выездных проверок на месте осуществления деятельности. ФНС России имеет право запрашивать у налогоплательщика дополнительную информацию и документацию для проверки исполнения налоговых обязательств.

Результаты проверок ФНС России

Результаты проверок ФНС России могут быть различными:

- подтверждение правильности исчисления и уплаты налогов;

- выявление нарушений и применение мер административной ответственности или установление дополнительных налоговых обязательств;

- направление материалов в органы правопорядка для возбуждения уголовного дела в случае выявления признаков преступления;

- признание налогового периода или операции недействительными;

- другие юридически значимые результаты в соответствии с законодательством.

В случае выявления нарушений в ходе проверок ФНС России, налогоплательщик может обжаловать результаты проверки в установленном порядке.

Учредители ФНС России

Основными учредителями ФНС России являются:

- Правительство Российской Федерации — высший исполнительный орган в стране, который руководит федеральными органами исполнительной власти, включая ФНС. Правительство устанавливает основные направления деятельности ФНС и регулирует ее работу.

- Министерство финансов Российской Федерации — одно из ведущих федеральных министерств, ответственное за разработку и реализацию финансовой политики государства, включая осуществление налоговой политики. Минфин участвует в формировании бюджета и определяет налоговые ставки и правила для налогоплательщиков.

Согласно законодательству Российской Федерации, ФНС может также иметь иных учредителей. Это могут быть, например, другие федеральные органы исполнительной власти, такие как Министерство экономического развития или Министерство юстиции. Однако, основную роль в управлении ФНС играют именно Правительство и Минфин.

Оформление МЧД на сайте ФНС

Оформление МЧД (международные транспортные паспорта) стало проще и удобнее благодаря сайту ФНС (Федеральной налоговой службы). Теперь водителям, осуществляющим международные перевозки, не нужно тратить время на посещение налоговых инспекций и заполнение бумажных форм. Все необходимые процедуры можно выполнить онлайн.

На сайте ФНС реализована электронная услуга по оформлению МЧД. Для его получения водитель должен зарегистрироваться на портале государственных услуг и создать профиль. После этого ему будут доступны все необходимые функции для подачи заявки и получения МЧД.

Шаги по оформлению МЧД на сайте ФНС:

- Зарегистрируйтесь на портале государственных услуг;

- Создайте профиль и заполните все необходимые данные;

- Выберите тип МЧД и заполните соответствующую форму;

- Прикрепите необходимые документы, такие как паспорт, водительское удостоверение и документы на транспортное средство;

- Оплатите государственную пошлину за оформление МЧД;

- Отправьте заявку на рассмотрение;

- Получите МЧД по почте или скачайте его в электронном формате.

Преимущества оформления МЧД на сайте ФНС:

- Экономия времени и средств. Нет необходимости посещать налоговые инспекции и тратить время на ожидание очереди;

- Удобство. Все процедуры можно выполнить онлайн, не выходя из дома или офиса;

- Быстрое рассмотрение заявки. Заявки на оформление МЧД обрабатываются в кратчайшие сроки;

- Учетная запись. Водитель может с легкостью отслеживать статус своей заявки и получать уведомления о прогрессе процесса;

- Сервис поддержки. В случае возникновения вопросов или проблем можно обратиться в службу поддержки сайта ФНС.

| Тип МЧД | Стоимость | Сроки оформления |

|---|---|---|

| Одноразовый | 1000 рублей | 1-2 рабочих дня |

| Многократный | 2000 рублей | 3-5 рабочих дней |

Оформление МЧД на сайте ФНС является удобным и быстрым способом получения необходимого документа для международных перевозок. Онлайн сервис позволяет водителям сэкономить время и силы, а также организовать процесс оформления МЧД максимально эффективно.

Налоги и сборы

В Российской Федерации налоговая система строится на принципе федерализма, то есть уровни власти – федеральный, региональный и муниципальный – имеют свои собственные налоги и сборы.

Федеральные налоги и сборы:

- НДС (Налог на добавленную стоимость) – налог, который взимается с каждого этапа производства и сделки при продаже товаров и услуг.

- Прибыльный налог – налог с дохода организаций, рассчитывается как процент от прибыли.

- Налог на доходы физических лиц – налог на заработанные физическими лицами доходы, включая зарплату и доходы от капитала.

- Акцизы – налоги на потребляемые товары, такие как алкоголь, табак, бензин.

Региональные налоги и сборы:

- Налог на имущество организаций – налог на владение и использование имущества организаций.

- Транспортный налог – налог на владение и использование автотранспортных средств.

- Земельный налог – налог на владение и использование земельных участков.

Муниципальные налоги и сборы:

- Налог на недвижимость физических лиц – налог на владение и использование недвижимости.

- Коммунальные платежи (плата за коммунальные услуги) – платежи за предоставление коммунальных услуг, таких как водоснабжение, водоотведение, газоснабжение и т.д.

Налоговая служба, отвечающая за сбор и контроль уплаты налогов и сборов, находится в каждом субъекте Российской Федерации и имеет свою юридическую регистрацию в соответствующем регионе.

Виды деятельности по ОКВЭД-2

Основная классификация видов деятельности предприятий, организаций и индивидуальных предпринимателей в России осуществляется по Общероссийскому классификатору видов экономической деятельности (ОКВЭД-2). Всего существует более 1000 видов деятельности в рамках данной классификации. Рассмотрим некоторые основные категории по ОКВЭД-2.

Производство товаров

В рамках ОКВЭД-2 существуют различные виды деятельности, связанные с производством товаров. Вот некоторые из них:

- Производство пищевых продуктов

- Производство текстиля

- Производство мебели

- Производство автотранспортных средств

Торговля и розничная продажа

Торговля является одним из важнейших секторов экономики. В рамках ОКВЭД-2 выделяются следующие виды деятельности:

- Оптовая торговля

- Розничная торговля непродовольственными товарами

- Розничная торговля продовольственными товарами

- Торговля автотранспортными средствами

Строительство

Строительство – важный сектор экономики. В ОКВЭД-2 выделены различные виды деятельности, связанные со строительством:

- Строительство зданий и сооружений

- Производство строительных материалов

- Проектирование строительных объектов

- Монтаж инженерных систем зданий и сооружений

Научные и технические услуги

Научные и технические услуги играют важную роль в современной экономике. В ОКВЭД-2 выделены следующие виды деятельности:

- Консалтинговые услуги в области информационных технологий

- Инженерная деятельность и связанное с ней проектирование

- Исследование и разработка в области естественных и технических наук

- Развитие программного обеспечения и создание компьютерных систем

Финансовая деятельность

Финансовая деятельность составляет значительную часть экономики. В ОКВЭД-2 выделены такие виды деятельности:

- Банковская деятельность и предоставление кредитов

- Страховая деятельность

- Деятельность по управлению фондами

- Финансовый лизинг

Это лишь некоторые виды деятельности, которые могут указываться по ОКВЭД-2. Классификация помогает установить права, обязанности и налоговую нагрузку для предпринимателей и компаний в соответствии с их видом деятельности.

В чем опасность

В современном мире, где правила и законы сложны и непрозрачны, очень важно быть осведомленным о налоговых обязательствах и налоговых рисках. Нежелание или неспособность соблюдать правила налогообложения может привести к серьезным негативным последствиям.

Штрафы и пени

Одним из серьезных последствий нарушения налоговых правил являются штрафы и пени. За несвоевременную уплату налогов или неправильное заполнение налоговой декларации могут быть наложены штрафы в значительном размере. Пени начисляются на неуплаченную сумму налога за каждый день просрочки.

Аудит

Еще одной опасностью является проведение налогового аудита. Налоговая служба вправе проверять финансовую отчетность и документы о доходах и расходах любого лица или организации. В результате аудита может быть обнаружено несоответствие между заявленными доходами и документами, что может привести к штрафам и даже уголовному преследованию.

Уголовное преследование

Несоблюдение налоговых правил может привести к уголовному преследованию. В случаях особо крупного масштаба налоговых преступлений или систематического уклонения от уплаты налогов, налоговая служба может обратиться в суд с иском о наказании в виде лишения свободы или конфискации имущества.

Репутационные риски

Кроме финансовых последствий, нарушение налоговых правил также может повлиять на репутацию и доверие к лицу или организации. Негативная публичность и скандалы, связанные с налоговыми преступлениями, могут нанести серьезный урон имиджу и бизнесу в целом.

Упущенные возможности

Кроме негативных последствий, налоговые нарушения могут привести и к упущенным возможностям. Неправильное заполнение налоговой декларации или неправильное применение налоговых льгот может привести к переплате налогов или упущению возможности сэкономить на налогах.

Чтобы избежать негативных последствий и рисков, связанных с налоговыми нарушениями, важно соблюдать налоговые правила и быть осведомленным о своих налоговых обязательствах. Советы квалифицированных специалистов по налогам могут помочь избежать ошибок и минимизировать налоговые риски.