Когда долг продан третьей стороне, это может вызвать неприятности для должника. Исполнительное производство — это мера, которую кредиторы могут применять для взыскания задолженности. В такой ситуации важно знать свои права и обязанности, чтобы эффективно решить проблему долга.

Как отменить исполнительный сбор после выкупа дела через цессию?

Приобретение исполнительного производства через цессию может стать хорошим вариантом для долговника, позволяя ему выкупить свое дело. Однако, иногда после выкупа дела у долговника возникает необходимость отменить исполнительный сбор. Ниже представлены несколько способов для достижения этой цели.

1. Подготовка и подача жалобы на решение судебного исполнителя

Первым шагом для отмены исполнительного сбора является подготовка и подача жалобы на решение судебного исполнителя. В жалобе необходимо обосновать причины, по которым долговник считает исполнительный сбор неправомерным. Важно предоставить все необходимые доказательства, которые могут подтвердить неправомерность взыскания данного сбора.

2. Обращение в суд с заявлением об отмене исполнительного сбора

Если судебный исполнитель отклоняет жалобу, то долговнику остается обратиться в суд с заявлением об отмене исполнительного сбора. В заявлении необходимо указать все факты и обстоятельства, по которым долговник просит отменить сбор, а также привести доказательства в его поддержку. Важно приложить копию решения судебного исполнителя и другие необходимые документы.

3. Проведение переговоров с кредитором

В некоторых случаях возможно провести переговоры с кредитором и договориться об отмене исполнительного сбора или его снижении. Для этого необходимо подробно объяснить свою ситуацию и предоставить причины, по которым долговник считает сбор неправомерным или слишком высоким. Переговоры с кредитором могут быть успешными, если долговник сможет предложить адекватные и обоснованные аргументы.

4. Поиск помощи у юриста

Если все вышеперечисленные способы оказались безрезультатными, долговнику рекомендуется обратиться за помощью к опытному юристу, специализирующемуся на исполнительном производстве. Юрист сможет провести анализ ситуации, оценить шансы на отмену или снижение исполнительного сбора, а также подготовить и представить все необходимые документы в суде.

Важно помнить

- В случае отмены исполнительного сбора, долговник должен быть готов возместить все расходы кредитора на судебное исполнение.

- При обращении в суд или подачи жалобы необходимо соблюдать установленные сроки и форму.

- Сотрудничество с опытным юристом может повысить шансы на успешную отмену исполнительного сбора.

Как заставить должника вернуть деньги?

Когда вы столкнулись с ситуацией, когда должник не хочет или не может вернуть вам деньги, вам придется искать способы принудить его к возврату долга. В этой статье мы рассмотрим несколько стандартных методов, которые вы можете использовать для заставления должника вернуть вам деньги.

1. Взыскание задолженности через суд

Один из наиболее эффективных способов заставить должника вернуть деньги — это обратиться в суд. Вы можете подать иск о взыскании задолженности и приступить к судебному процессу. Суд рассмотрит ваше дело и вынесет решение, которое будет обязывать должника выплатить долг.

2. Продажа имущества должника

Если должник не может выплатить долг наличными, вы можете потребовать продажи его имущества для покрытия задолженности. Продажа имущества должника может быть осуществлена путем аукциона или продажи через специализированное агентство.

3. Установление ареста на имущество должника

Другим способом заставить должника вернуть деньги является установление ареста на его имущество. Арест может быть наложен на недвижимость, автомобиль или другое имущество, которое принадлежит должнику. Обычно арест применяется в случае, если должник пытается скрыть имущество или его местонахождение.

4. Предъявление требований к третьим лицам

Если у вас есть информация о том, что должник имеет долги перед третьими лицами, вы можете предъявить требования к этим лицам. Например, если должник должен деньги банку, вы можете обратиться в банк с просьбой удержать долг должника из его банковских счетов.

5. Взыскание задолженности через исполнительное производство

Исполнительное производство является специальной процедурой, позволяющей взыскать долг без судебного разбирательства. Чтобы начать исполнительное производство, вам нужно обратиться к судебному приставу с требованием о взыскании долга. Судебный пристав проведет исполнительные действия, например, списание долга с банковского счета должника или продажу его имущества.

6. Применение принудительных мер

В определенных случаях, когда должник отказывается выплачивать долг, можно применить принудительные меры для заставления его сделать это. Например, вы можете запросить арест должника, предъявить иск о взыскании зарплаты или заблокировать его паспорт.

7. Найм коллекторского агентства

Если вы не хотите самостоятельно заниматься взысканием долга, вы можете нанять коллекторское агентство. Коллекторы будут вести переговоры с должником и предпринимать все необходимые юридические действия для возврата долга.

| Способ | Преимущества | Недостатки |

|---|---|---|

| Судебное взыскание | — Решение суда обязывает должника вернуть деньги — Можно получить судебное приказное производство |

— Судебный процесс может занять много времени — Должник может не иметь достаточных средств для выплаты долга |

| Продажа имущества | — Позволяет покрыть долг за счет имущества должника | — Продажа имущества может занять продолжительное время — Прибыль от продажи имущества может быть недостаточной для покрытия долга |

| Арест на имущество | — Заставляет должника выплатить долг или продать имущество | — Должник может скрыть имущество или перевести его на других лиц |

Банк продал долг коллекторам после суда: правовые аспекты

Случается так, что банк, владеющий просроченным долгом, решает продать его коллекторам после суда. В этом случае, стороны сделки должны учитывать некоторые правовые аспекты.

1. Переход права на требование

После продажи долга коллекторам, право на требование переходит от банка новому обладателю. Такой переход права должен быть оформлен в письменной форме и соответствовать требованиям действующего законодательства.

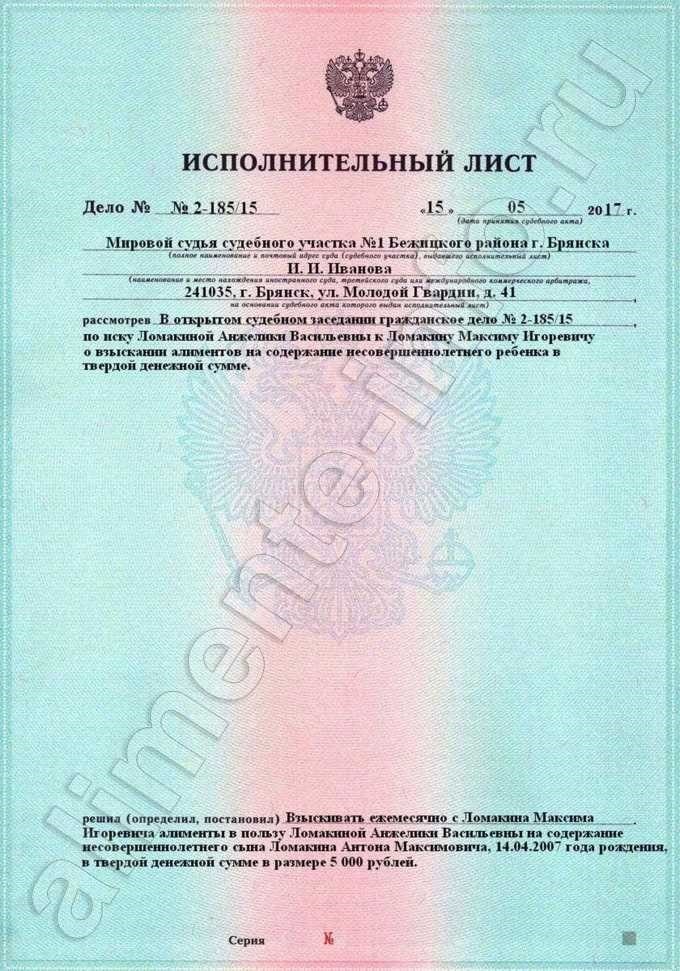

2. Выдача документов о взыскании долга

Покупатель долга имеет право требовать выдачи ему документов, подтверждающих право на взыскание долга. По закону, коллекторы должны предоставить все необходимые материалы, включая решение суда и исполнительный лист.

3. Исполнение требований нового обладателя долга

Новый владелец долга также имеет право требовать от должника исполнения обязательств. В случае невыполнения должником своих обязательств, новый обладатель долга вправе обратиться в суд для взыскания задолженности и применения мер принудительного исполнения.

4. Изменение условий взыскания

После продажи долга коллекторы могут вносить изменения в условия взыскания. Новый владелец долга имеет право устанавливать собственные требования по погашению долга, в том числе устанавливать сроки, размеры пени и комиссионных вознаграждений.

5. Защита прав должника

Должник имеет право защищать свои интересы в суде при взыскании долга коллекторами. Для этого необходимо обратиться к юристу, который поможет оспорить незаконное взыскание, проверить правомерность продажи долга и защитить гражданские права должника.

В случае продажи долга коллекторам после суда, все стороны должны соблюдать законные права и интересы. Правовые аспекты такой сделки должны быть полностью учтены, чтобы предотвратить возможные нарушения прав и обязательств.

Почему выгодно продавать исполнительные листы взыскателям

Продажа исполнительных листов представляет собой выгодную возможность для взыскателей реализовать свои долги. Этот процесс характеризуется некоторыми преимуществами, которые делают его привлекательным для всех сторон.

1. Быстрое получение долга

Получение долга может затянуться на длительное время, особенно если должник отказывается выполнять обязательства. Продажа исполнительных листов позволяет взыскателю получить деньги быстро и без лишних хлопот.

2. Отсутствие риска невыплаты

Одной из основных проблем взыскания долгов является риск невыплаты должником. Продажа исполнительных листов позволяет избежать этого риска, поскольку покупатель берет на себя ответственность за получение долга.

3. Возможность получить полную сумму долга

Взыскание долгов может быть связано с дополнительными расходами, такими как судебные издержки и оплата услуг юристов. Продажа исполнительных листов позволяет взыскателю получить полную сумму долга без дополнительных затрат.

4. Повышение ликвидности активов

Если взыскатель не имеет возможности немедленно использовать полученные деньги, продажа исполнительных листов позволяет ему повысить ликвидность своих активов и использовать эти средства для других нужд.

5. Привлечение новых клиентов

Продажа исполнительных листов может стать отличным инструментом для привлечения новых клиентов. Успешное взыскание долга и быстрое получение денег создают репутацию надежного взыскателя, что привлекает новых клиентов с долгами.

6. Упрощение юридической процедуры

В процессе взыскания долга могут возникать сложности и трудности с юридическими процедурами. Продажа исполнительных листов упрощает эту процедуру, так как покупатель берет на себя ответственность за дальнейшие действия.

Юридическая сторона продажи долга

Оформление и регистрация сделки

Для того чтобы правомерно продать долг, необходимо оформить и зарегистрировать соответствующую сделку. Данная процедура обеспечивает правовую защиту и существует несколько методов регистрации:

- Нотариальное оформление — заключается в подписании нотариального акта, в котором фиксируются условия сделки и стороны, участвующие в ней. Такой документ имеет большую юридическую силу и гарантирует компетентность и независимость нотариуса.

Риски и права покупателя долга

При покупке долга покупатель принимает на себя ряд рисков и приобретает определенные права:

- Риск невозврата долга — покупатель берет на себя риск того, что должник не будет выплачивать долг, и будет необходимо приступать к исполнительному производству для его взыскания.

- Право взыскания долга — покупатель имеет право обратиться в суд для взыскания долга с должника, воспользовавшись исполнительным производством.

- Право на получение процентов и штрафов — в случае, если в договоре были предусмотрены проценты или штрафные санкции за неисполнение долга, покупатель также имеет право на их получение.

Исполнительное производство

Если должник не выполнил свои обязательства по договору, покупатель долга имеет право обратиться в суд для начала исполнительного производства. Данная процедура включает в себя следующие этапы:

- Предъявление иска — покупатель должен предъявить иск к должнику, указав сумму долга и требуемые меры взыскания.

- Судебное заседание — суд проводит заседание, на котором рассматривает доводы сторон и принимает решение о взыскании долга.

- Исполнение решения суда — после вынесения решения суда, исполнительное производство переходит к следующему этапу, который заключается в фактическом взыскании долга у должника.

Важно отметить, что весь процесс продажи долга и исполнительного производства должен осуществляться исключительно в рамках действующего законодательства и с участием квалифицированных юристов.

Что нужно знать перед продажей долга

1. Выявление информации о должнике

Перед продажей долга важно провести подробное исследование должника. Необходимо узнать о его финансовом положении, платежеспособности, наличии имущества и других обязательствах. Такая информация поможет определить вероятность возврата долга и установить адекватную цену.

2. Оценка цены долга

Для определения цены долга необходимо учесть не только сумму, но и его просрочку, вероятность возврата, наличие обеспечения и другие факторы. Оценка цены должна быть реалистичной и справедливой для обеих сторон.

3. Подготовка документов

Перед продажей долга необходимо подготовить все необходимые документы. Важно составить договор купли-продажи, который будет устанавливать права и обязанности продавца и покупателя. Также могут потребоваться дополнительные документы, такие как акт приема-передачи, справки о состоянии долга и др.

4. Выбор способа продажи

Существует несколько способов продажи долга. Один из них – это продажа путем заключения договора купли-продажи с третьей стороной. Другой способ – продажа долга через аукцион или торги. Выбор способа зависит от целей и пожеланий продавца, а также от условий рынка.

5. Соблюдение законодательства

При продаже долга необходимо соблюдать законодательство. Важно учесть требования, предусмотренные Гражданским кодексом, Законом о банкротстве, Законом о приватизации и другими нормативными актами. Несоблюдение законодательства может привести к негативным последствиям для продавца и покупателя.

Важно помнить, что продажа долга – это юридически значимое действие, которое требует внимания и профессионального подхода. Соблюдение правил и требований поможет сделать сделку успешной и минимизировать риски.

Последствия для взыскателя при продаже долга по исполнительному листу

Продажа долга по исполнительному листу может иметь ряд серьезных последствий для взыскателя. В данной статье мы рассмотрим основные риски, с которыми может столкнуться взыскатель при продаже долга.

1. Потеря контроля

Одним из основных последствий продажи долга является потеря контроля взыскателем. После продажи долга взыскатель уже не имеет возможности влиять на процесс взыскания и полностью зависит от решений и действий нового владельца долга.

2. Невозможность контролировать стоимость долга

При продаже долга взыскатель теряет возможность контролировать стоимость долга. Новый владелец долга имеет право устанавливать свою цену и взыскатель уже не может влиять на ее величину.

3. Риск получения низкой суммы после продажи

После продажи долга взыскатель рискует получить сумму, значительно ниже суммы долга. Новый владелец долга может предложить гораздо меньшую сумму для погашения долга, чем запрашивал взыскатель.

4. Ответственность за действия нового владельца долга

В случае, если новый владелец долга несет некорректное исполнение взыскания или нарушает права должника, взыскатель может быть привлечен к ответственности за эти действия. Взыскатель должен быть готов к тому, что он будет считаться соучастником в причинении ущерба должнику.

| Последствия для взыскателя при продаже долга по исполнительному листу: | Как избежать последствий: |

| Потеря контроля | Взыскатель должен тщательно выбирать партнера для продажи долга и заключать договор, который учитывает его интересы. |

| Невозможность контролировать стоимость долга | Взыскатель должен быть готов к тому, что цена долга может быть установлена ниже запрашиваемой суммы. При продаже долга необходимо тщательно оценивать рыночную стоимость долга и заключать договор с учетом этой цены. |

| Риск получения низкой суммы после продажи | Для уменьшения риска получения низкой суммы необходимо привлекать профессиональных специалистов, которые предоставят полную информацию о долге и помогут найти наиболее выгодного покупателя. |

| Ответственность за действия нового владельца долга | Взыскатель должен контролировать действия нового владельца долга и в случае нарушения прав должника принимать соответствующие меры, чтобы избежать ответственности. |

Таким образом, продажа долга по исполнительному листу может сопровождаться рисками и проблемами для взыскателя. Важно тщательно изучить рынок и выбрать надежного партнера, а также заключить качественный договор, который учитывает интересы взыскателя.

Взыскание задолженности коллекторами

Преимущества обращения к коллекторам:

- Профессионализм. Коллекторские агентства специализируются именно на взыскании долгов, поэтому они обладают опытом и знаниями, необходимыми для эффективной работы;

- Работа в рамках закона. Коллекторы знают все юридические нюансы и работают в соответствии с законодательством, что минимизирует риски для должника;

- Сокращение времени. Коллекторы стремятся к максимально быстрому взысканию долга и могут активно использовать свои ресурсы и контакты, чтобы ускорить процесс.

Что делать перед обращением к коллекторам:

- Ознакомьтесь с правовым положением. Изучите действующее законодательство в области взыскания задолженностей, чтобы знать свои права и обязанности;

- Проверьте репутацию коллекторского агентства. Исследуйте отзывы и рейтинги различных агентств, чтобы выбрать надежного партнера;

- Составьте полный список долгов. Подготовьте документацию, подтверждающую вашу задолженность, чтобы предоставить ее коллекторам;

- Установите реальные сроки. Проанализируйте свою финансовую ситуацию и определите, в какие сроки вы сможете погасить задолженность;

- Учитывайте возможные проблемы. Предвидьте возможные препятствия на пути взыскания долга и подготовьтесь к ним заранее.

Как происходит взыскание долга коллекторами:

После обращения к коллекторам, начинается процесс взыскания задолженности:

| Шаг 1 | Анализ документов и обсуждение условий взыскания |

| Шаг 2 | Принятие решения о выборе оптимальной стратегии взыскания |

| Шаг 3 | Контакт с должником и урегулирование задолженности |

| Шаг 4 | При необходимости инициирование судебного процесса |

| Шаг 5 | Взыскание долга через судебное решение |

Как избежать проблем при работе с коллекторами:

Для успешного взыскания задолженности и предотвращения возможных проблем, рекомендуется:

- Сотрудничать с надежными коллекторскими агентствами, имеющими хорошую репутацию;

- Правильно заполнить и предоставить все необходимые документы, подтверждающие задолженность;

- Следить за ходом процесса и своевременно реагировать на запросы коллекторов;

- Соблюдать законодательство и юридические нормы;

- Быть готовым к негативным последствиям, таким как судебное разбирательство или проблемы с кредитной историей.

Правильно оформленное взыскание задолженности коллекторским агентством может помочь вернуть вам долг в кратчайшие сроки. Однако, необходимо соблюдать все требования и быть готовым к возможным последствиям работы с коллекторами.

Последствия для должника при продаже долга

Продажа долга может иметь серьезные последствия для должника. Вот некоторые из них:

1. Новый кредитор

После продажи долга старый кредитор передает право требования новому кредитору. Последствия этого для должника могут быть негативными, поскольку новый кредитор может применить более жесткие условия в отношении погашения долга, включая увеличение процентных ставок или сокращение сроков погашения.

2. Исполнительное производство

Если должник не исполняет свои обязательства перед новым кредитором, тот может начать исполнительное производство. В рамках такого производства могут быть предприняты различные меры для взыскания задолженности, включая арест счетов или имущества должника, а также обращение в суд.

3. Увеличение общей суммы долга

Продажа долга может привести к увеличению общей суммы задолженности для должника. Новый кредитор может взыскать дополнительные платежи или проценты, отражающие его затраты и риски, связанные с приобретением долга.

4. Ухудшение кредитной истории

Неисполнение обязательств по новому долгу после его продажи может негативно сказаться на кредитной истории должника. Пропуски платежей, исполнительное производство и другие неблагоприятные меры могут быть зарегистрированы в кредитных агентствах и оставаться в кредитной истории длительное время, что затруднит получение новых кредитов и выплаты по существующим.

5. Потеря имущества

В случае, если должник не может погасить новый долг, кредитор может принять меры по взысканию задолженности, включая арест счетов и имущества. Это может привести к конфискации имущества и утрате его собственности.

Что делать в случае бездействия приставов?

Если приставы бездействуют и не осуществляют исполнение судебного решения, существуют определенные действия, которые можно предпринять в такой ситуации. Следует объективно оценить ситуацию и принять необходимые меры для защиты своих интересов.

1. Проверьте правильность исполнительного документа

Возможно, причиной бездействия приставов является неправильное оформление исполнительного документа. Убедитесь, что все данные указаны корректно, не допущена какая-либо ошибка, и исполнительный документ соответствует действующему законодательству. Если вы обнаружите ошибки, обратитесь к своему адвокату для консультации и исправления документа.

2. Свяжитесь с приставами

Если приставы не выполняют свои обязанности, смело обратитесь к ним напрямую. Отправьте письмо с уведомлением о необходимости немедленного исполнения решения суда и укажите все существующие факты бездействия приставов. Приведите в письме ссылки на соответствующие статьи закона, которые имеют отношение к вашему случаю.

3. Обратитесь в суд

Если приставы не реагируют на ваши обращения, вы можете подать жалобу в суд на бездействие приставов. Ваша жалоба должна быть подана в течение 30 дней с момента неполучения исполнительного документа. Судья рассмотрит вашу жалобу и примет соответствующее решение, например, обязав приставов принять меры по исполнению решения суда.

4. Обратитесь к сторонним органам

Если все вышеперечисленные меры не привели к результату, вы можете обратиться к сторонним органам, как например, прокуратуре или государственным надзорным органам, чтобы защитить свои права и интересы. Укажите все факты бездействия приставов и предоставьте необходимые доказательства.

5. Консультация с адвокатом

В случае бездействия приставов рекомендуется обратиться к опытному адвокату, специализирующемуся в области исполнительного производства. Он сможет оценить ситуацию, предоставить юридическую помощь и разработать оптимальную стратегию защиты ваших прав. Адвокат будет грамотно подготавливать документы, обеспечит своевременное обращение в суд и поможет взаимодействовать со всеми сторонами процесса.

Выкуп исполнительных листов: основной этап

Основные шаги при выкупе исполнительных листов:

- Получение исполнительных листов от кредитора или суда.

- Оценка финансовой ситуации должника и определение возможности выкупа.

- Консультация с юристом для получения профессиональной помощи и советов по дальнейшим действиям.

- Установление суммы выкупа и составление соответствующего предложения.

- Переговоры с кредитором или кредиторским агентом для достижения согласия.

- Получение исполнительных листов и их передача в исполнительную службу.

Важно помнить:

1. Выкуп исполнительных листов — это добровольное решение должника, однако необходимо учесть, что в случае невыполнения обязательств по урегулированию долга, кредитор может передать исполнение третьим лицам.

2. При выкупе исполнительных листов часто возникают переговоры и договоренности с кредитором, поэтому важно провести анализ финансовых возможностей и определить реальные предложения для улаживания задолженности.

Выкуп исполнительных листов дает должнику возможность урегулировать долг и избежать дальнейших негативных последствий исполнительного производства. Важно правильно оценивать свои финансовые возможности и проводить переговоры с кредитором для достижения взаимовыгодного соглашения.

Наличие права требования коллекторского агентства: возможность закрыть исполнительное производство

Исполнительное производство может быть закрыто в случае, когда долг был продан коллекторскому агентству и оно имеет право требования. Рассмотрим, как это может произойти.

Типы долгов, которые могут быть проданы коллекторским агентством

- Кредитные долги

- Задолженности по услугам связи

- Долги по коммунальным платежам

- Долги по налогам и штрафам

- Другие виды долгов

Коллекторское агентство приобретает права требования на эти долги и принимает на себя роль взыскателя. Когда долг продан, должник обязан выплатить сумму долга коллекторскому агентству.

Возможности закрыть исполнительное производство

Когда долг был продан коллекторскому агентству, должник имеет несколько вариантов для закрытия исполнительного производства:

- Оплата долга. Оплатив долг полностью, должник имеет право обратиться в исполнительный орган с просьбой закрыть производство. В этом случае, коллекторское агентство будет уведомлено об оплате и производство будет закрыто.

- Признание долга незаконным. Если должник полагает, что долг был незаконно взыскан или он не признает себя его должником, он может обратиться в суд с иском о признании долга недействительным. Если суд удовлетворит иск, исполнительное производство будет закрыто.

Все эти варианты требуют активных действий со стороны должника и возможностей для закрытия исполнительного производства в случае наличия права требования у коллекторского агентства.

Последствия для должников

Несвоевременная оплата долга может повлечь за собой ряд негативных последствий для должников. Вот несколько важных моментов, которые стоит учитывать:

1. Пени и проценты

При задержке оплаты долга, к нему могут начисляться пени и проценты за каждый день просрочки. Это может привести к значительному увеличению суммы долга и усложнить его погашение.

2. Выполнение исполнительного производства

В случае, если должник не исполняет свои обязательства по оплате долга и не реагирует на требования кредитора, последний может обратиться в суд для возбуждения исполнительного производства. В результате, кредитор может получить исполнительный документ, который позволит ему взыскать долг с должника путем обращения к принудительным мерам.

3. Расторжение договора

В некоторых случаях, кредитор может расторгнуть договор с должником в связи с нарушением последним условий погашения долга. Это может привести к расторжению кредитного договора или договора о предоставлении услуг, а также к потере дополнительных льгот и привилегий.

4. Проблемы с кредитной историей

Несвоевременная оплата долга может отразиться на кредитной истории должника. Просрочки и невыполнение обязательств могут стать причиной понижения кредитного рейтинга и усложнить получение новых кредитов и услуг в будущем.

5. Юридические расходы

В случае возникновения споров и несогласий между кредитором и должником, последний может столкнуться с необходимостью оплаты юридических услуг. Защита своих интересов в суде или при разрешении конфликта может повлечь за собой дополнительные расходы и увеличить сумму долга.

6. Ухудшение отношений с кредиторами

Постоянные просрочки и невыполнение обязательств могут привести к ухудшению отношений с кредиторами. Это может повлечь за собой отказ в предоставлении новых кредитов или услуг, а также создать негативный имидж должника.

В целом, несвоевременная оплата долга имеет серьезные последствия для должников и может привести к негативным последствиям как юридического, так и финансового характера.

Как взыскать убытки с казны?

В случае причинения ущерба гражданам или организациям со стороны государства или его органов, возникает вопрос о взыскании убытков с казны. Для этого необходимо ознакомиться с процедурой и условиями, установленными законодательством.

Шаг 1: Сбор документов и доказательств

Прежде чем приступить к взысканию убытков с казны, необходимо собрать все необходимые документы и доказательства, подтверждающие факт причинения ущерба. К таким документам могут относиться:

- Договоры и соглашения;

- Корреспонденция и переписка;

- Счета и документы о выплаченных суммах;

- Финансовые отчеты и бухгалтерская документация;

- Заключения экспертов и специалистов.

Шаг 2: Обращение в суд

Подача искового заявления в суд является следующим этапом в процессе взыскания убытков с казны. В исковом заявлении необходимо указать все обстоятельства дела и запросить взыскание убытков.

Шаг 3: Оценка ущерба

Суд может назначить экспертизу для определения размера причиненного ущерба. Результаты экспертизы будут использоваться судом при принятии решения о взыскании убытков с казны.

Шаг 4: Определение ответственного лица

Суд также должен определить, кто несет ответственность за причинение ущерба. В случае с казной это может быть государство или конкретный орган или должностное лицо.

Шаг 5: Решение суда

После рассмотрения всех обстоятельств дела, суд принимает решение о взыскании убытков с казны и определяет срок и способ их выплаты.

Шаг 6: Обращение в исполнительную службу

Если казна не выплачивает убытки в установленный судом срок, можно обратиться в исполнительную службу для принудительного взыскания. Исполнительная служба будет принимать меры к исполнению решения суда, включая списание средств с казны.

Взыскание убытков с казны требует тщательной подготовки и следования процедуре, установленной законодательством. В случае успешного взыскания убытков, граждане или организации получат компенсацию за причиненный ущерб.