Потеря банковской карты может привести к неудобствам и неопределенности, особенно если вы ожидаете получить налоговый вычет. Однако, есть несколько шагов, которые вы можете предпринять, чтобы решить эту проблему и получить свои деньги, даже без карты.

Как контролировать все операции по карте?

В наше время использование кредитных и дебетовых карт стало обычным делом. Тем не менее, существует риск стать жертвой мошенничества или утратить контроль над своими финансовыми операциями. Чтобы избежать таких проблем, важно контролировать все операции, происходящие с вашей картой. В этой статье мы рассмотрим несколько способов, которые помогут вам поддерживать полный контроль.

1. Внимательно отслеживайте свои финансовые операции

Регулярно проверяйте выписки со счета и операции, совершенные вашей картой. Это поможет вам отследить любую потенциально мошенническую операцию или ошибку. Если вы заметите что-то подозрительное, свяжитесь с банком немедленно.

2. Установите мобильное приложение для управления картой

Многие банки предлагают мобильные приложения, которые позволяют отслеживать операции по карте в режиме реального времени. Это удобно, так как вы сможете получать уведомления о каждой операции на свой телефон и быстро реагировать, если что-то подозрительное происходит с вашей картой.

3. Активируйте SMS-уведомления

Для дополнительной защиты своих финансовых операций, вы можете активировать SMS-уведомления. Таким образом, каждый раз, когда происходит операция с вашей картой, вы получите SMS-уведомление с информацией о ней. Это поможет вам контролировать все операции более тщательно.

4. Используйте услуги интернет-банкинга

Интернет-банкинг обеспечивает доступ к вашим финансовым данным через интернет. Вы сможете просматривать операции, устанавливать лимиты на траты и управлять картой из любого места. Это удобный инструмент, который поможет вам контролировать все операции по карте.

5. Не делитесь информацией о карте с посторонними лицами

Одним из основных способов предотвратить мошенничество — не делиться информацией о карте с посторонними лицами. Не сообщайте никому свой пин-код, CVV-код или другие конфиденциальные данные. Это поможет вам избежать потери контроля над своими финансовыми операциями.

Контроль всех операций по карте необходим, чтобы предотвратить мошенничество и сохранить контроль над своими финансами. Регулярно проверяйте операции, используйте мобильные приложения, активируйте SMS-уведомления и не делитесь информацией о карте. Таким образом, вы сможете обеспечить безопасность ваших финансовых операций.

Что делать, если налоговый вычет не пришел через 4 месяца

Если вы ожидаете получение налогового вычета и прошло уже 4 месяца после подачи декларации, есть несколько действий, которые вы можете предпринять.

Ниже приведены несколько рекомендаций, которые помогут вам решить проблему.

1. Проверьте статус декларации

В первую очередь, убедитесь, что ваша декларация была успешно подана и принята налоговой службой. Проверить статус декларации можно через официальный портал налоговой службы или обратившись в налоговую инспекцию лично или по телефону.

2. Проверьте правильность введенных данных

Если статус декларации указывает на успешную подачу, убедитесь, что введенные вами данные верны и соответствуют вашей налоговой ситуации. Неправильно указанные данные могут стать причиной задержки получения налогового вычета.

3. Обратитесь в налоговую инспекцию

Если вы проверили статус декларации и правильность введенных данных, а налоговый вычет все еще не пришел, рекомендуется обратиться в налоговую инспекцию лично или позвонить по указанному телефону контактного центра. Объясните ситуацию и узнайте, почему вычет задерживается.

Обратившись в налоговую инспекцию, вы сможете получить информацию о причинах задержки и возможных дальнейших действиях.

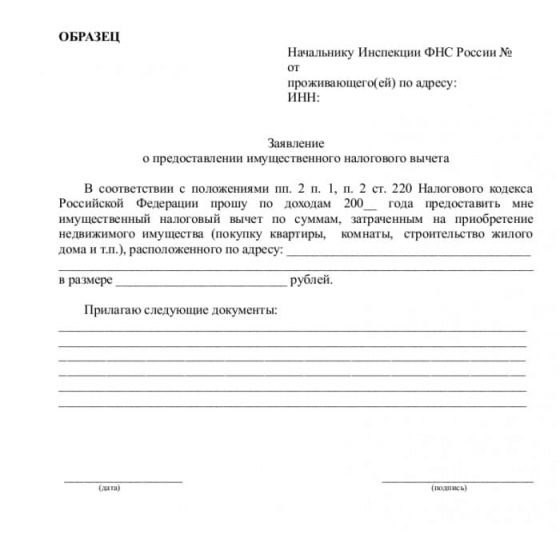

4. Подайте письменное заявление

Если налоговая инспекция не предоставила вам объяснения или не решила проблему, вы можете подать письменное заявление о недостатках в работе налоговой службы. В заявлении укажите все обстоятельства и требуйте рассмотрения вашего дела в установленные сроки.

5. Обратитесь в суд

Если все предыдущие меры не принесли результатов, вы можете обратиться в суд. Часто судебное разбирательство в таких случаях помогает разрешить спор в пользу налогоплательщика.

Обращайтесь в суд только в случае крайней необходимости и при наличии достаточных оснований. Обратившись в суд, рекомендуется обратиться к опытному юристу для квалифицированной помощи.

Не стоит паниковать, если налоговый вычет не пришел через 4 месяца. В большинстве случаев такая ситуация может быть решена, следуя вышеуказанным рекомендациям.

Однако, чтобы избежать задержек в получении налоговых вычетов в будущем, рекомендуется правильно и внимательно заполнять декларацию, своевременно ее подавать и контролировать статус декларации на протяжении всего процесса.

Когда должны вернуть налоговый вычет

В случае если вы потеряли карту, по которой был зачислен налоговый вычет, необходимо знать, что процесс возврата может занять некоторое время. Однако, в соответствии с законодательством, вы имеете право на возврат упущенного налогового вычета. Рассмотрим подробнее этот вопрос.

Сроки возврата налогового вычета

Согласно статье 78 Налогового кодекса Российской Федерации, органы налоговой службы обязаны провести возврат уплаченного налога в течение пяти лет с момента подачи соответствующего заявления. Этот срок начинает исчисляться с 1 января года, следующего за годом, в котором была утрачена карта, на которую был зачислен вычет.

Процедура возврата налогового вычета

Для возврата упущенного налогового вычета необходимо обратиться в налоговый орган по месту своей регистрации, предоставив следующие документы:

- Заявление на возврат налогового вычета.

- Документы, подтверждающие право на налоговый вычет (например, копия утраченной карты).

- Другие документы, которые могут потребоваться налоговому органу в конкретной ситуации.

После подачи заявления и предоставления всех необходимых документов, налоговый орган должен рассмотреть вашу заявку и принять решение о возврате налогового вычета. Обычно, этот процесс занимает некоторое время, и вы должны быть готовы к тому, что результат может быть получен не сразу.

Важно помнить

При обращении за возвратом налогового вычета в случае утраты карты, рекомендуется сохранить все документы, связанные с процедурой возврата, включая копию заявления и подтверждение его получения налоговым органом.

Также стоит отметить, что в случае задержки с возвратом налогового вычета, вы можете обратиться в налоговые органы с жалобой на неправомерные действия и добиваться своих прав согласно законодательству Российской Федерации.

Карта так и не нашлась. Можно ли ее восстановить?

Утеря карты может быть проблемой, особенно если на ней были храниться важные данные или доступ к финансовым средствам. Если вы потеряли карту и не можете ее найти, есть несколько шагов, которые следует предпринять для восстановления карты и защиты своих средств.

Ниже представлены некоторые полезные советы, которые стоит учесть при утере банковской карты:

1. Обратитесь в банк

Самый первый шаг — обратиться в свой банк и сообщить о потере карты. Банк заблокирует вашу карту, чтобы предотвратить возможное мошенничество. Банк также может предложить вам восстановить карту или заменить ее на новую.

2. Проверьте свои финансовые операции

Важно проверить свои финансовые операции и убедиться, что нет неправомерных транзакций или несанкционированного доступа к вашим деньгам. Иногда мошенники могут использовать утерянную карту для совершения незаконных покупок или снятия денег. Если вы обнаружите подозрительную активность, сообщите об этом в банк и незамедлительно свяжитесь с правоохранительными органами.

3. Восстановление карты

В большинстве случаев вы сможете восстановить карту. Обычно для этого потребуется заполнить заявление или обратиться в отделение банка. Вам могут потребоваться документы, подтверждающие вашу личность, такие как паспорт или водительское удостоверение. Банк также может взимать комиссию за восстановление карты.

4. Будьте внимательными в будущем

Чтобы избежать потери карты в будущем, вам следует быть более внимательными и аккуратными. Внимательно следите за своими финансовыми документами и проверяйте банковские выписки регулярно. Если вы заметите что-либо подозрительное, незамедлительно свяжитесь с банком.

Подытожим, что делать, если не приходит налоговый вычет

1. Проверьте правильность заполнения и сдачи декларации

Первым шагом в случае не прихода налогового вычета является проверка правильности заполнения и сдачи налоговой декларации. Убедитесь, что вы предоставили все необходимые документы и правильно указали данные о доходах и расходах. Если вы обнаружите ошибки или упущения, попробуйте исправить их и отправить исправленную декларацию заново.

2. Обратитесь в налоговую службу

Если вы уверены, что все данные в декларации заполнены верно, а налоговый вычет все равно не приходит, следующим шагом будет обратиться в налоговую службу. При обращении необходимо предоставить все необходимые документы, подтверждающие правомерность претензии на налоговый вычет. Налоговая служба проведет проверку и выяснит причину задержки или неполучения налогового вычета.

3. Обратитесь в банк или почтовое отделение

Иногда проблема с не приходом налогового вычета может быть связана с ошибками в банковских или почтовых системах. Поэтому рекомендуется обратиться в свой банк или почтовое отделение, чтобы проверить, была ли произведена передача средств на ваш счет или отправлена по почте. Возможно, вам потребуется предоставить дополнительные документы или данные для уточнения статуса перевода или отправки.

4. Обратитесь за юридической помощью

Если вы уже предприняли все возможные шаги и проблема с не приходом налогового вычета все еще не решена, можно обратиться за юридической помощью. Квалифицированный юрист или специалист по налоговым вопросам сможет дать вам консультацию и помочь в восстановлении вашего права на получение налогового вычета.

Если вам не вернули налоговый вычет в срок, требуйте пени

В случае, когда вы были правообладателем налогового вычета и у вас возникла ситуация, что вычет не был возвращен в срок, вы имеете право требовать выплаты пени со стороны налоговой службы.

В соответствии с законодательством, вычет должен быть возвращен в установленный срок, а именно — в течение 10 дней со дня подачи заявления и предоставления всех необходимых документов. Если этот срок не был соблюден, налоговая служба обязана выплатить вам пеню.

Как требовать выплаты пени?

Для того чтобы требовать выплаты пени в случае несоблюдения срока возвращения налогового вычета, вам необходимо выполнить следующие действия:

- Составить заявление о выплате пени. В заявлении следует указать дату подачи заявления на получение налогового вычета, дату предоставления всех необходимых документов, а также указать факт нарушения налоговой службой установленного законом срока возврата налогового вычета.

- Приложить к заявлению все необходимые документы, подтверждающие факт подачи заявления на налоговый вычет и предоставления всех необходимых документов.

Расчет пени

Сумма пени рассчитывается исходя из размера налогового вычета в день просрочки возврата. Она составляет 1/300 от размера вычета за каждый день просрочки.

Как получить выплату пени?

Получение выплаты пени производится в порядке, установленном налоговым кодексом. Обычно выплата осуществляется налоговым органом путем перечисления денежных средств на указанный вами банковский счет.

Если налоговая служба не выплачивает пеню в установленный срок, вы имеете право обратиться в суд для защиты своих прав и требования выплаты пени.

Срок возврата при упрощенном порядке

Срок возврата налогового вычета при упрощенном порядке зависит от нескольких факторов и может варьироваться. Основные факторы, которые влияют на срок возврата, включают:

- Способ подачи документов

- Загруженность налоговых органов

- Корректность предоставленных данных

Способ подачи документов. Если вы выбрали электронную форму подачи декларации, срок получения налогового вычета может быть сокращен в сравнении с обычным способом подачи почтой или личным визитом в налоговую службу.

Загруженность налоговых органов. В зависимости от сезона и объема поданных деклараций, сроки обработки могут значительно варьироваться. Налоговые органы обычно стараются обрабатывать декларации как можно быстрее, но бывают случаи, когда процесс затягивается из-за большого количества документов.

Корректность предоставленных данных. Для того чтобы избежать задержки в получении налогового вычета, важно предоставить все необходимые документы и правильно заполнить декларацию. При неправильном заполнении или отсутствии нужных документов может потребоваться повторная проверка информации, что может затянуть процесс возврата.

В итоге, срок возврата при упрощенном порядке может составлять от нескольких недель до нескольких месяцев. Чтобы узнать точные сроки возврата, рекомендуется обратиться в налоговую службу или проконсультироваться с опытным юристом.

Возврат налогового вычета: задержка и необходимость дополнительной камеральной проверки

В случае, когда вы потеряли карту, на которую должен был прийти налоговый вычет, возникает проблема в получении этого вычета. Но не отчаивайтесь, есть решение! Далее мы рассмотрим процесс возврата налогового вычета при задержке и необходимости дополнительной камеральной проверки.

1. Задержка в получении налогового вычета

Если вы обнаружили, что задержка в получении налогового вычета возникла из-за потери карты, на которую должен был прийти вычет, вам необходимо обратиться в налоговую инспекцию. При обращении вам могут потребоваться следующие документы:

- Заявление на возврат налогового вычета;

- Документы, подтверждающие право на получение налогового вычета;

- Документ, подтверждающий потерю карты, на которую должен был прийти вычет;

- Подтверждающие документы, связанные с налоговым вычетом.

После предоставления всех необходимых документов, вам следует ждать проведения дополнительной камеральной проверки для подтверждения правильности и законности возврата налогового вычета. Ожидание проведения проверки может затянуться на неопределенное время.

2. Дополнительная камеральная проверка

Дополнительная камеральная проверка проводится для проверки правильности и законности возврата налогового вычета. В рамках этой проверки могут быть рассмотрены следующие аспекты:

- Соответствие предоставленных документов требованиям налоговой инспекции;

- Правильность заполнения заявления на возврат налогового вычета;

- Достоверность и корректность информации, предоставленной в документах;

- Отсутствие признаков мошенничества или недобросовестных действий.

В ходе проверки могут потребоваться дополнительные документы или дополнительная информация для подтверждения правомерности возврата налогового вычета.

После завершения дополнительной камеральной проверки налоговая инспекция принимает решение о возврате налогового вычета или об отказе в его возврате. В случае положительного решения, налоговый вычет будет перечислен на указанный вами банковский счет.

Важно помнить, что задержка в получении налогового вычета из-за потери карты является временным явлением, и решение по возврату будет принято после проведения дополнительной камеральной проверки. Соблюдение всех требований налоговой инспекции и предоставление необходимых документов позволит вам получить ваш налоговый вычет.

Документы, которые налоговая может прислать после окончания камеральной проверки

После проведения камеральной проверки вашей налоговой декларации, налоговая инспекция может прислать вам несколько важных документов. Посмотрим, какие это документы и как их правильно обработать.

1. Уведомление о результатах проверки

Вам будет выслано уведомление о результатах проведенной камеральной проверки. В этом документе будут указаны выявленные нарушения, если таковые имеются, а также указания по исправлению ошибок и оплате неустоек или штрафов.

2. Запросы на предоставление дополнительных документов

При проведении камеральной проверки могут возникнуть ситуации, когда налоговая инспекция потребует предоставить дополнительные документы или объяснения по определенным транзакциям или операциям. Вам будут высланы официальные запросы, в которых будет указано, какие именно документы необходимо предоставить и в какие сроки.

3. Решение о безосновательности налоговой проверки

В случае, если результаты камеральной проверки подтверждают правомерность ваших действий и отсутствие нарушений, налоговая инспекция может прислать вам решение о безосновательности налоговой проверки. В этом случае вам необходимо будет сохранить данное решение на случай дальнейших проверок.

4. Решение о возбуждении административного дела

В случае обнаружения серьезных нарушений при проведении камеральной проверки, налоговая инспекция может принять решение о возбуждении административного дела. Вам будет выслано соответствующее решение, в котором будут указаны нарушения и размер штрафа, который вам придется оплатить.

5. Письма с требованиями об исправлении налоговых деклараций

В случае обнаружения ошибок или неполадок в вашей налоговой декларации, налоговая инспекция может прислать вам письма с требованиями об исправлении проведенных расчетов и предоставлении дополнительных документов. Вам необходимо будет оперативно отреагировать на такие письма и предоставить требуемую информацию в установленные сроки.

6. Информационное письмо о налоговых изменениях

Кроме документов, связанных с результатами проведенной камеральной проверки, налоговая инспекция может прислать вам информационное письмо о налоговых изменениях. В таком письме будут содержаться важные для вас сведения о внесенных изменениях в законодательство о налогах.

7. Документы о выплате налогового вычета

Если вы имеете право на налоговый вычет, налоговая инспекция может прислать вам документы, подтверждающие выплату этого вычета. Вам необходимо будет проверить полученные документы на достоверность информации и сохранить их в своих налоговых документах.

Важно помнить, что при получении любого документа от налоговой инспекции необходимо тщательно проверять указанную в нем информацию и соблюдать все требования и сроки, указанные в документе. При возникновении вопросов или несоответствий рекомендуется незамедлительно обращаться за консультацией к компетентному специалисту или юристу в области налогового законодательства.

Составляем жалобу правильно

В случае, если вы потеряли карту, но ожидаете получить налоговый вычет, вам понадобится составить жалобу. Чтобы эта жалоба была правильно оформлена и максимально эффективна, следуйте следующим рекомендациям:

1. Уточните правила и сроки

Перед тем, как приступить к составлению жалобы, ознакомьтесь с правилами и сроками подачи таких жалоб. Каждое налоговое учреждение может иметь свои требования и процедуры, поэтому будьте внимательны и не пропустите важные моменты.

2. Укажите свои контактные данные

В начале жалобы укажите свои ФИО, адрес прописки, контактный телефон и адрес электронной почты. Это необходимо для того, чтобы налоговые органы могли связаться с вами по данному вопросу.

3. Укажите причину обращения

В самом начале жалобы в двух-трех предложениях укажите причину вашего обращения. Например: «Обращаюсь с просьбой рассмотреть мою ситуацию, связанную с получением налогового вычета, так как я потеряла карту, на которую он должен был прийти».

4. Укажите подробности потери карты

В следующем абзаце дайте более подробное описание потери карты: когда она была утеряна, где это произошло, каким образом вы об этом узнали. Приложите копию заявления о потере карты.

5. Укажите информацию о налоговом вычете

Далее перечислите детали налогового вычета, на получение которого вы рассчитывали: сумма, период, цель использования и другие важные пункты. Укажите, что вы ожидали получить этот вычет на карту, которую потеряли.

6. Приложите копии документов

Надежнее всего приложить к жалобе копии всех документов, которые могут подтвердить ваши слова. Это могут быть: заявление о получении налогового вычета, подтверждающие документы на образование или лечение, учетная карточка потерянной карты и другие необходимые документы.

7. Заключительная часть и требования

В завершающем абзаце выразите свою надежду на то, что ваша жалоба будет рассмотрена и решена в вашу пользу. Укажите необходимые действия, которые вы хотите, чтобы налоговые органы предприняли для разрешения вашей ситуации.

Составляя жалобу, не забывайте о том, что она должна быть корректной, четкой и краткой. Не используйте эмоциональные выражения или оскорбления в адрес налоговых органов. Помните о том, что ваша цель — получить желаемый налоговый вычет, поэтому старайтесь быть вежливыми и формальными.

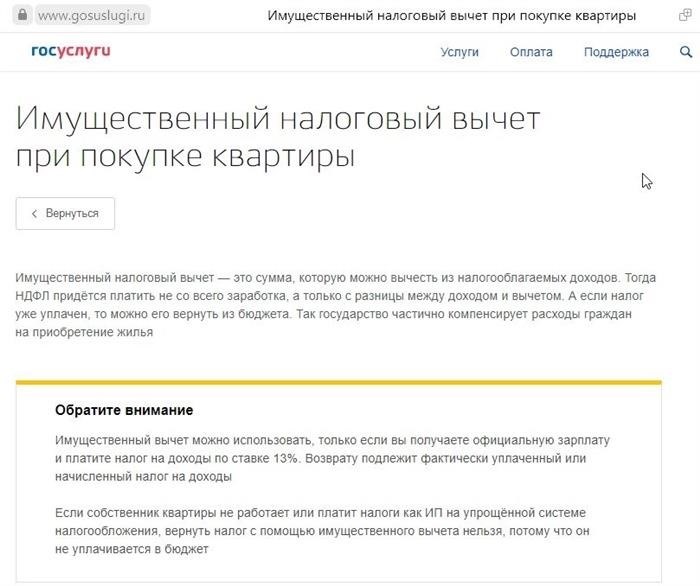

Какие бывают налоговые вычеты

Налоговые вычеты представляют собой суммы, которые могут быть вычтены из общей суммы налогооблагаемого дохода гражданина. Такие вычеты очень полезны, так как позволяют снизить налоговую нагрузку и зачастую получить возврат уже уплаченных налогов.

Существует несколько видов налоговых вычетов, которые могут быть применены в различных ситуациях. Рассмотрим некоторые из них:

1. Вычет на детей

Вычет на детей является одним из наиболее распространенных видов налоговых вычетов. Он предусматривает уменьшение налогооблагаемой базы на определенную сумму на каждого ребенка. Величина вычета зависит от количества детей в семье и их возраста.

2. Вычет на образование

Вычет на образование предоставляет возможность вычесть из налоговой базы расходы, связанные с получением образования гражданином или его детьми. Это может включать оплату учебы, покупку учебных материалов и другие образовательные расходы.

3. Вычет на ипотеку

Вычет на ипотеку позволяет уменьшить налогооблагаемую базу на сумму процентов, уплаченных по ипотечному кредиту в течение года. Данный вычет может быть применен только в случае, если жилое помещение приобретено с использованием ипотеки.

4. Вычет на лечение

Вычет на лечение возможен в случае, если гражданин понес расходы на лечение, восстановительное лечение или реабилитацию. Данный вычет предоставляет возможность снизить налогооблагаемую базу на сумму этих расходов.

5. Вычет по вкладам в пенсионное страхование

Вычет по вкладам в пенсионное страхование позволяет гражданам вычесть из налогооблагаемой базы суммы взносов, уплаченные в пенсионные фонды. Такой вычет обычно носит стимулирующий характер и способствует обеспечению будущей пенсии.

6. Другие вычеты

Кроме перечисленных видов налоговых вычетов существуют и другие, которые могут быть применены в определенных случаях. Это могут быть вычеты на благотворительные пожертвования, налоговый вычет при переезде в другой регион и другие.

На какую компенсацию рассчитывать

В случае, когда вы потеряли карту налогового вычета и ожидали получить компенсацию, вы можете рассчитывать на следующие виды возмещения:

1. Восстановление карты налогового вычета

Если вы потеряли карту налогового вычета, но у вас есть копия документов, подтверждающих право на получение вычета, вы можете обратиться в налоговую службу с просьбой о восстановлении карты. Убедитесь, что предоставленные вами документы достаточно подробно идентифицировали вас как владельца вычета.

2. Получение дубликата карты налогового вычета

В случае, если вы не имеете копии документов, которые подтверждают ваше право на получение налогового вычета, вам придется обратиться в налоговую службу для получения дубликата карты. Учтите, что процедура может занять некоторое время.

3. Получение компенсации в виде денежного возмещения

Если вы не можете восстановить карту налогового вычета или получить дубликат, вы можете запросить компенсацию в виде денежного возмещения. Однако вам потребуется обратиться в налоговую службу и предоставить все необходимые документы, подтверждающие ваше право на вычет.

4. Получение консультации у специалиста

Если вы не знаете, как правильно оформить запрос на компенсацию или какие документы следует предоставить, рекомендуется обратиться за консультацией к специалисту. Вам помогут определить оптимальный путь действий и подготовить все необходимые документы для получения компенсации.

Важно помнить, что каждая конкретная ситуация может иметь свои особенности, поэтому рекомендуется обратиться за консультацией к юристу или налоговому специалисту. Они смогут дать точные рекомендации и помощь, приспособленные к вашей ситуации, и упростить процесс восстановления карты или получения компенсации.

Ситуация 2: кажется, карта осталась дома

Если вы потеряли карту и она осталась дома во время подачи налоговой декларации, есть несколько вариантов действий, чтобы получить налоговый вычет:

1. Обратитесь в банк за дубликатом карты

Если вы уверены, что карта осталась дома, первым шагом следует обратиться в свой банк для получения дубликата карты. Обычно это можно сделать через интернет-банкинг или посетив ближайшее отделение банка. После получения новой карты вы сможете использовать ее для получения налогового вычета.

2. Подайте заявление в налоговую службу

Если вы уже подали налоговую декларацию и обнаружили, что карта осталась дома, следует обратиться в налоговую службу с письменным заявлением. В заявлении укажите свои персональные данные, номер карты и причину необходимости получения налогового вычета. Некоторые налоговые службы предоставляют возможность подачи заявления онлайн через официальный сайт.

3. Свяжитесь с налоговым агентом

Если вы не уверены, какие документы и информацию нужно предоставить, чтобы получить налоговый вычет без карты, свяжитесь с налоговым агентом или консультантом. Они смогут оказать квалифицированную помощь и рассказать о дополнительных требованиях и процессе получения налогового вычета.

4. Укажите другой банковский счет

Если вы потеряли карту и не можете получить дубликат или подать заявление в налоговую службу, можно указать другой банковский счет для получения налогового вычета. Свяжитесь с налоговым агентом или консультантом, чтобы узнать, как это сделать.

Важно: помните, что в каждой ситуации могут быть нюансы, и лучше обратиться к профессионалам, чтобы получить конкретные рекомендации и советы.

Как получить налоговый вычет быстро: советы и рекомендации

Если вы потеряли карту и ожидаете получение налогового вычета, не волнуйтесь, есть несколько шагов, которые вы можете предпринять, чтобы ускорить процесс получения денег.

1. Сообщите о потере карты

Первым шагом является немедленное уведомление банка о потере карты. Свяжитесь с банком по телефону или через онлайн-банкинг и сообщите о потере карты. Попросите заблокировать ее, чтобы предотвратить возможное злоупотребление.

2. Заполните заявление на восстановление карты

Основным следующим шагом является заполнение заявления на восстановление карты. Обычно его можно сделать онлайн на сайте вашего банка или в ближайшем отделении банка.

3. Подготовьте необходимые документы

Чтобы получить налоговый вычет, вам понадобятся следующие документы:

- Копия паспорта (или иного удостоверения личности);

- Документы, подтверждающие факт потери карты (например, уведомление о ее блокировке);

- Копия свидетельства о регистрации в качестве налогоплательщика (ИНН).

4. Обратитесь в налоговую службу

После восстановления карты и подготовки необходимых документов обратитесь в налоговую службу для подачи заявления на получение налогового вычета. Прием заявлений может осуществляться лично или через сайт налоговой службы.

5. Ожидайте рассмотрения заявления

После подачи заявления налоговой службой потребуется время на его рассмотрение и проверку предоставленных документов. Срок рассмотрения может варьироваться в зависимости от загруженности налоговой службы и сложности вашей ситуации.

6. Получите деньги на свою восстановленную карту

После одобрения вашего заявления и проверки документов, налоговая служба перечислит вам налоговый вычет на восстановленную карту.

7. Обратитесь в банк для получения денег

Когда деньги поступят на вашу карту, обратитесь в банк для получения денег. Вам могут потребоваться документы, подтверждающие вашу личность и право получения налогового вычета.

Теперь вы знаете, как подать документы и получить деньги от налогового вычета быстро. Следуйте этим шагам и скоро получите ваши деньги на восстановленную карту.