Договор займа с сотрудником, в котором предусмотрено условие отработки 5 лет и последующее прощение долга, – это официальное соглашение между работодателем и сотрудником, в рамках которого они договариваются о предоставлении займа работнику с определенными условиями, а именно о необходимости отработки определенного срока, после которого долг будет прощен. Подобный договор позволяет работодателю предоставить финансовую поддержку своему сотруднику и одновременно заинтересовать его в долгосрочном трудоустройстве в компании.

Прощение займа сотруднику по договору дарения

Процесс преобразования займа в договор дарения

Юридическое преобразование договора займа сотруднику в договор дарения возможно только при согласии обеих сторон. Процесс преобразования может быть формализован в следующей последовательности действий:

- Стороны заключают письменное соглашение о преобразовании займа в дарение.

- В соглашении указываются детали и условия преобразования, включая сумму займа, сроки отработки, а также условия прощения долга.

- Соглашение о преобразовании должно быть нотариально удостоверено для обеспечения его юридической силы.

- После нотариального удостоверения соглашения о преобразовании, договор дарения считается юридически действующим.

Прощение долга сотруднику по договору дарения

Прощение долга сотруднику по договору дарения является актом юридического характера, позволяющим освободить сотрудника от обязанности возврата займа. Прощение долга возможно только при соблюдении определенных условий:

- Договор дарения должен быть правильно составлен и нотариально удостоверен, чтобы иметь юридическую силу.

- Согласие кредитора на прощение долга должно быть выражено в письменной форме.

Последствия простирающего займа

Прощение займа сотруднику по договору дарения имеет ряд последствий:

- Сотрудник освобождается от обязательств по возврату займа и несет ответственность только по условиям дарения.

- Кредитор теряет право на возврат займа и признание его обязательств недействительными.

Важность консультации юриста

Перед простирем займа сотруднику по договору дарения, кредитору рекомендуется обратиться за консультацией к юристу, занимающемуся такого рода вопросами. Юрист поможет правильно оформить договор дарения, учтя все необходимые условия, и предоставит юридическую поддержку на каждом этапе процесса.

Основные условия документа

Основные условия договора займа:

- Сумма займа: указывается конкретная сумма денег, которую работодатель предоставляет в качестве займа сотруднику;

- Процентная ставка: определяется процентная ставка, по которой будет начисляться процент на сумму займа;

- Срок займа: указывается период, в течение которого сотрудник должен вернуть взятую сумму;

- Условие отработки: устанавливается условие обязательной отработки сотрудником определенного периода времени перед тем, как долг будет списан;

- Последующее прощение долга: предусматривается возможность прощения долга после выполнения сотрудником условия отработки;

- Порядок возврата: определяются условия и сроки возврата займа, включая размер и график погашения;

- Санкции за просрочку: оговаривается ответственность сотрудника за несвоевременное погашение займа;

- Иные условия: дополнительные условия, которые стороны могут предусмотреть по согласованию.

Пример оформления документа:

| Договор займа с сотрудником |

|---|

| Дата: DD.MM.YYYY |

| Статья 1. Сумма займа: Сумма займа составляет [указать сумму в рублях]. |

| Статья 2. Процентная ставка: Процентная ставка по займу составляет [указать процентную ставку]. |

| Статья 3. Срок займа: Срок займа составляет [указать количество месяцев]. Займ должен быть погашен до [указать дату]. |

Цитата:

«Данный договор является основополагающим документом для регулирования отношений между работодателем и сотрудником в части предоставления займа и его возврата.»

Ознакомившись с основными условиями документа, стороны могут приступить к оформлению и подписанию договора займа с сотрудником с условием отработки 5 лет и последующим прощением долга.

Проводим сделку аккуратно

При проведении любой сделки, особенно в юридической сфере, важно соблюдать все необходимые условия и действовать ответственно. Непосредственно предлагается ознакомиться с несколькими ключевыми моментами, которые помогут провести сделку аккуратно и без последствий.

Структурируйте условия договора

Важным аспектом при заключении любой сделки является структурирование условий договора. Это поможет обеим сторонам четко понимать свои права и обязанности, а также предотвратит возможные споры или проблемы в будущем. Уделите внимание деталям и обязательно укажите все существенные условия договора.

Уточните сроки и суммы

Не забывайте ясно установить сроки, в которые должны быть выполнены обязательства по договору. Определите точные даты и суммы, чтобы избежать недоразумений или разногласий. Это поможет обеим сторонам понимать, что от них требуется и в какие сроки.

Участвуйте в процессе разработки договора

Важно быть активным участником процесса разработки договора. Предлагается внести свои предложения и поправки, чтобы учесть все свои интересы. Обратитесь к специалисту, если вам нужна юридическая консультация или помощь в составлении договора. Это поможет избежать ошибок и недоразумений в будущем.

Проверьте правовую документацию

Перед подписанием договора обязательно проверьте все правовые документы и уточните, что они отражают все условия и соглашения сторон. Будьте внимательны и не подписывайте ничего, с чем вы не согласны или что вызывает у вас сомнения.

Следуйте согласованным условиям

После заключения сделки, важно строго соблюдать все согласованные условия. Не нарушайте обязательства, установленные в договоре, и выполняйте все свои обязанности в срок. Таким образом, исключается возможность возникновения споров или проблем в будущем.

Следуя всем этим рекомендациям, вы сможете провести сделку аккуратно и безопасно, обеспечивая свои интересы и учитывая права обеих сторон.

Пример 1. Прощение займа сотруднику

Для оформления процесса проституции долга сотруднику по договору займа с условием отработки 5 лет, можно использовать следующую формулировку:

«Компания» и «Сотрудник» заключили договор займа, согласно которому к определенной дате Сотрудник был обязан вернуть заемные средства. Однако, в связи с успешной и продуктивной работой Сотрудника в течение 5-летнего срока, Компания решила прощенить займ и отказаться от его возврата.

| Сумма займа | Дата займа | Срок займа |

|---|---|---|

| XXXXX | XX.XX.XXXX. | До XX.XX.XXXX. |

- Условия прощения долга:

- Отработка Сотрудником полного 5-летнего срока в Компании без нарушений договора труда и привлечения к дисциплинарной ответственности.

- При достижении условия отработки, Компания прекращает требовать от Сотрудника возврат займа.

В случае досрочного прекращения трудового договора по инициативе Сотрудника или Компании, займ остается долгом Сотрудника, и он обязан вернуть его в полном объеме.

Подписи Сторон:

____________________ ____________________

Компания Сотрудник

Что со страховыми взносами?

Страховые взносы включают в себя ежемесячные платежи на обязательное социальное страхование, медицинское страхование и пенсионное страхование. Общая сумма страховых взносов зависит от заработной платы работников и соответствующих тарифных коэффициентов.

Обязательное социальное страхование

Обязательное социальное страхование предоставляет гарантированное социальное обеспечение для работников в случае временной нетрудоспособности, ухода за ребенком, беременности и родов. Эти страховые взносы позволяют организовать эффективную систему поддержки работников в трудные периоды и снизить их финансовые риски.

Медицинское страхование

Медицинское страхование обеспечивает работникам доступ к медицинским услугам и компенсирует их медицинские расходы. Оно позволяет застрахованным лицам получить необходимую медицинскую помощь без дополнительных финансовых затрат.

Пенсионное страхование

Пенсионное страхование обеспечивает будущее работников, позволяя им получать пенсию после достижения пенсионного возраста или в случае инвалидности. Эти страховые взносы направляются на формирование пенсионных фондов, которые обеспечивают выплату пенсий в будущем.

Без своевременного и полного уплаты страховых взносов, работодатели могут повлечь за собой административную или уголовную ответственность. Поэтому важно строго соблюдать требования и сроки по уплате страховых взносов и обеспечить стабильное финансовое состояние компании.

Налог на доходы физических лиц при предоставлении займа

Ставка налога

Ставка налога на доходы физических лиц при предоставлении займа составляет 13%. Она применяется к сумме дохода, полученного от займа, исходя из общего принципа налогообложения доходов физических лиц.

Налоговая база

Налоговая база при предоставлении займа определяется следующим образом:

- Возврат полученных сумм займа не является налогооблагаемым доходом;

- Проценты, полученные физическим лицом от займа, являются налогооблагаемым доходом;

- Налоговая база определяется как разница между процентами, полученными от займа, и уплаченными процентами по займу. Таким образом, если физическое лицо получило 100 000 рублей от займа и уплатило 20 000 рублей процентов, налоговая база составит 80 000 рублей.

Специальный налоговый режим

Физические лица имеют возможность применить специальный налоговый режим при предоставлении займа в размере до 300 000 рублей. В этом случае, налоговая база будет составлять только 35% от суммы процентов, полученных от займа.

Сроки уплаты налога

Налог на доходы от предоставления займа подлежит уплате ежеквартально до 30 числа месяца, следующего за истекшим календарным кварталом, в котором произошло получение дохода от займа.

Обязанности заемщиков и кредиторов

Заемщик обязан предоставить кредитору справку о полученных суммах займа и уплаченных процентах. Кредитор в свою очередь обязан передать данную информацию налоговому учреждению.

При предоставлении займа физическим лицам следует учитывать обязанности по уплате налога на доходы. Необходимо правильно определить налоговую базу и своевременно уплатить налог.

Прощение долга и дарение: в чем разница и как они соотносятся

Прощение долга

Прощение долга представляет собой юридический акт, когда кредитор (в данном случае работодатель) добровольно и безвозмездно соглашается не требовать возврата долга от должника (в данном случае сотрудника), признавая его обязательство утраченным. Это акт милосердия, который необходимо оформить в письменной форме для закрепления юридической значимости.

Прощение долга может иметь разные причины, включая экономические, политические или социальные факторы. Оно может быть как односторонним актом кредитора, так и результатом взаимной договоренности сторон.

- Прощение долга освобождает должника от обязательства полностью и окончательно.

- Это может быть связано с определенными условиями, например, отработкой определенного срока в организации.

- Прощение долга не требует денежных или материальных компенсаций со стороны должника.

Дарение

Дарение, с другой стороны, представляет собой юридический акт, при котором собственность или имущество передаются от одного лица (дарителя) другому лицу (дарополучателю) безвозмездно и без каких-либо условий или обязательств.

Дарение может быть оформлено в письменной форме и является юридически обязательным для передачи собственности или имущества.

- Дарение также освобождает получателя от обязательства перед дарителем, но только в отношении переданного имущества.

- В отличие от прощения долга, дарение может предполагать передачу конкретного имущества или права собственности.

- Дарение может быть ограничено по своим условиям, например, передачей имущества после определенного срока или при наступлении определенного условия.

Соотношение прощения долга и дарения

Прощение долга и дарение могут иметь различные правовые последствия и использоваться в разных ситуациях. Между ними есть определенные различия, но они могут также совпадать в определенных случаях.

Например, прощение долга может быть оформлено в виде дарения, когда кредитор передает должнику определенные деньги или имущество в качестве компенсации за прощение долга. В этом случае прощение долга становится частью дарения и может иметь те же правовые последствия.

Однако, в большинстве случаев прощение долга и дарение рассматриваются отдельно друг от друга и имеют свои специфические правила и требования. Поэтому при оформлении акта прощения долга или дарения рекомендуется получить юридическую консультацию и оформить их в соответствии с действующим законодательством.

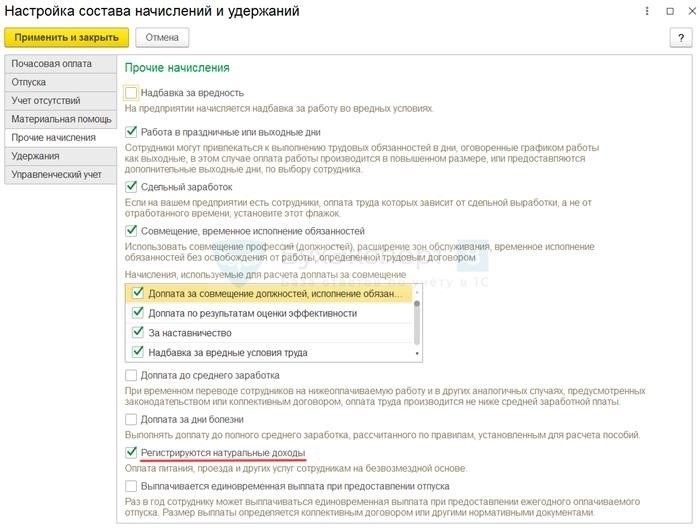

Как отразить в бухгалтерском и налоговом учете

Займы, предоставляемые сотрудникам, могут быть отражены в бухгалтерском и налоговом учете с учетом определенных правил и процедур. Ниже приведены основные моменты, которые необходимо учесть при отражении договора займа с условием отработки 5 лет и последующим прощением долга.

Бухгалтерский учет

Отражение договора займа в бухгалтерском учете требует следующих шагов:

- Создание счета «Долгосрочные займы» для отражения суммы займа, предоставленной сотруднику.

- Заполнение бухгалтерской записи для отражения получения денег от сотрудника в качестве займа.

- Отражение процента по займу на соответствующих счетах, применяя принципы учета процентов.

- Документирование событий по договору займа, таких как выплаты процентов и возврат денег, чтобы обеспечить аудит и контроль.

- Отражение последующего прощения долга в соответствии с принятыми решениями организации и требованиями регулирующих органов.

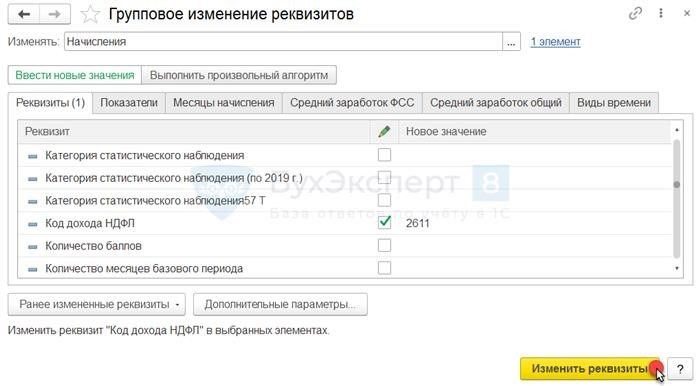

Налоговый учет

Отражение договора займа в налоговом учете также имеет свои особенности:

- Сумма займа должна быть указана в налоговой декларации компании как обязательство перед сотрудником.

- Проценты по займу, начисленные в течение отчетного периода, могут быть учтены в качестве налогового расхода.

- При последующем прощении долга, возможно учет прощения долга как дохода компании в налоговой декларации.

- Важно учесть все требования налогового законодательства и консультироваться с налоговым специалистом или бухгалтером при отражении данного события в налоговом учете.

Примеры отражения в бухгалтерском и налоговом учете

Приведем примеры бухгалтерских записей для отражения договора займа и последующего прощения долга:

| Счет | Описание | Сумма |

|---|---|---|

| Долгосрочные займы | Предоставление займа сотруднику | 500 000 |

| Проценты по займу | Начисление процентов от суммы займа | 10 000 |

| Долги перед сотрудником | Прощение долга по решению организации | 500 000 |

| Доходы от долга | Прощение долга в налоговом учете | 500 000 |

Это лишь примеры, и конкретное отражение в бухгалтерском и налоговом учете может отличаться в зависимости от правил, используемых в организации и требований налогового законодательства.

Необходимо также учесть, что налоговые субъекты могут применять различные методы отражения договора займа с условием отработки и прощения долга, поэтому рекомендуется проконсультироваться со специалистом в данной области или изучить документацию налоговых органов для определения наиболее подходящего подхода в конкретной ситуации.

Варианты регистрации прощения долга

-

Нотариальное оформление акта прощения долга

Один из наиболее распространенных способов регистрации прощения долга — нотариальное оформление акта. Для этого необходимо обратиться к нотариусу и предоставить документы, подтверждающие согласие кредитора на прощение долга. Нотариус принимает все необходимые действия для правильного оформления акта, который после этого будет иметь юридическую силу.

-

Запись акта прощения долга в реестре должников

Другой вариант регистрации прощения долга — запись акта в реестре должников. Это делается путем предоставления заявления в соответствующую организацию, отвечающую за ведение реестра должников. В заявлении нужно указать детали акта прощения долга и приложить все необходимые документы. После проверки информации орган вносит соответствующую запись в реестр должников.

-

Судебное решение о прощении долга

В некоторых случаях, когда взаимоотношения между кредитором и заемщиком осложнены или договор о займе требует судебного разбирательства, прощение долга может быть зарегистрировано через судебное решение. Стороны подают иски и предоставляют доказательства своих аргументов. После рассмотрения дела суд принимает решение о прощении долга и выносит соответствующий судебный приказ.

Простить долг работнику можно

Процесс займов и их погашения может иметь различные варианты и условия. Одним из таких условий может быть возможность простить долг работнику.

Положение об отдолжении

В рамках законодательства установлено, что договоры займа являются юридически обязательными для сторон. Однако существует возможность простить долг именно работнику.

Основания для прощения долга

Прощение долга может быть обосновано несколькими причинами, включая:

- Благородство и поддержка работника в трудные времена;

- Признание работы работника и его значимости для предприятия;

- Формирование благоприятной рабочей атмосферы и доверия;

- Решение корпоративных задач, связанных с установлением долгосрочного партнерства с работником;

- Поощрение работников за высокую результативность и достижение целей.

Порядок простоя долга

- Работник предоставляет заявление о необходимости прощения долга.

- Работодатель назначает комиссию для рассмотрения заявления.

- Комиссия анализирует обстоятельства и мотивы, по которым работник просит прощения долга.

- Комиссия принимает решение о возможности прощения долга.

- Решение комиссии согласовывается с вышестоящим руководством предприятия.

- Работодатель сообщает работнику о принятом решении.

Юридическая сторона вопроса

Прощение долга требует выполнения определенных юридических формальностей, а именно:

- Оформления соглашения об отмене долга;

- Оформления изменений в договоре займа;

- Уведомления налоговых органов об отмене долга.

Такие меры призваны обеспечить законность и прозрачность процесса.

Важность прощения долга

«Простить долг работнику — это не только акт благородства, но и способ укрепить связь между работником и предприятием. Это позволяет создать благоприятную атмосферу, повысить мотивацию сотрудников и добиться более высокой результативности работы.»

В итоге, простить долг работнику можно на основании объективных причин и используя юридические формальности. Это способствует созданию благоприятной рабочей атмосферы и повышению мотивации сотрудников. Прощение долга является не только юридическим, но и моральным актом, который способствует развитию долгосрочных отношений между работником и предприятием.

Возникает ли доход у работника?

Вопрос о возникновении дохода у работника состоит в том, оплачивается ли работником условный займ, который будет прощен после отработки пяти лет.

Обратимся к законодательству, чтобы разобраться в этом вопросе.

Трудовой договор

В соответствии с трудовым законодательством, трудовой договор заключается между работником и работодателем. Этот договор устанавливает права и обязанности сторон, включая уровень заработной платы.

Займ и условие отработки

Договор займа сотрудника с условием отработки пяти лет предполагает, что работник получает займ от работодателя и должен отработать указанный период времени для его прощения.

В данном случае, работнику предоставляется займ, и он сам несет ответственность за его погашение. Это означает, что сумма займа является долгом работника перед работодателем.

Оплата займа и налогообложение

Возникает вопрос: является ли сумма займа доходом для работника?

В соответствии с Налоговым кодексом Российской Федерации, доходом считается каждое поступление денежных средств. Однако, при наличии условий возвратности и возвращении займа, эта сумма не является доходом и не облагается налогом.

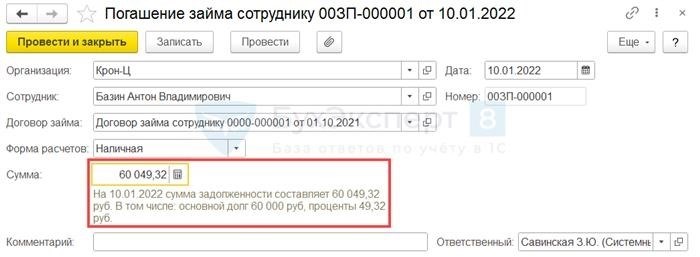

Документация и учет займа

Для правильного учета займа и его последующего прощения необходимо составить документ, включающий условия займа, сумму займа, сроки погашения и условия прощения.

Также необходимо вести учет этих операций в соответствии с требованиями бухгалтерии и налогового законодательства.

Таким образом, условный займ, который будет прощен после отработки пяти лет, не является доходом для работника. Однако, для корректного учета и правильного документооборота, необходимо соблюдать требования законодательства и бухгалтерии.

Виды и варианты договоров займа

1. Простой договор займа

Простой договор займа представляет собой самую распространенную форму, когда заемщик получает сумму денег или имущество без указания специальных условий и требований. Основными положениями данного договора являются указание суммы займа, срока его возврата, а также процента или условий выплаты процентов за пользование займом.

2. Договор займа с процентами

Договор займа может содержать условия о выплате процентов за пользование займом. Определение размера процентов, их сроков и порядка выплаты обычно прописывается сторонами в отдельной части договора или в приложении к нему. В таком случае, займодавец получает дополнительный доход за предоставление займа, а заемщик обязуется возвратить не только сумму займа, но и уплатить проценты по договору.

3. Договор займа с обеспечением

Договор займа может быть обеспечен залогом имущества или другими гарантиями выполнения обязательств заемщика. В таком случае, при возникновении просрочки по возврату займа, займодавец имеет право обратиться к суду для взыскания задолженности через продажу заложенного имущества или иными средствами.

4. Договор займа с условиями отработки

В некоторых случаях, договор займа может содержать условия о том, что заемщик обязуется отработать определенный период времени на предприятии или у организации займодавца в качестве компенсации за предоставленный займ. После окончания указанного срока работы, долг заемщика будет списан или просто прекратит свое существование.

5. Договор займа с рассрочкой погашения

При составлении договора займа, стороны могут договориться о рассрочке погашения займа. Это означает, что займодавец разрешает заемщику выплачивать заем в определенные сроки или частями, установленными договором, а не в один срок.

| Виды договоров займа | Описание |

|---|---|

| Простой договор займа | Не содержит специальных условий и требований |

| Договор займа с процентами | Предусматривает выплату процентов за пользование займом |

| Договор займа с обеспечением | Обеспечен залогом имущества или другими гарантиями |

| Договор займа с условиями отработки | Предусматривает отработку заемщиком определенного периода времени |

| Договор займа с рассрочкой погашения | Разрешает рассрочку погашения займа согласно договору |

Видов и вариантов договоров займа существует множество, и они могут быть использованы в различных ситуациях в зависимости от потребностей и требований сторон. Важно тщательно изучить и обсудить условия договора займа перед его подписанием, чтобы избежать недоразумений и конфликтов в будущем.

Что должно содержаться в договоре займа с сотрудником

1. Идентификационная информация

В договоре должны быть указаны полные реквизиты займодавца (наименование организации, ИНН, адрес) и заемщика (ФИО, паспортные данные).

2. Сумма и срок займа

Договор должен содержать точную сумму займа в рублях или другой валюте, а также срок его погашения. Также следует указать процентную ставку, если таковая применяется.

3. Условия предоставления займа

В договоре необходимо четко оговорить, каким образом будет предоставлен заем (наличными, переводом, через банковскую карту и т.д.). Также следует указать, какая информация должна быть предоставлена заемщиком для получения займа.

4. График погашения займа

В договоре должна быть прописана информация о графике погашения займа, включая частоту и размер платежей. Также следует указать, какие штрафные санкции применяются в случае задержки или невыполнения платежей.

5. Порядок прощения долга

Если в договоре прописывается условие о последующем прощении долга после отработки определенного срока (например, 5 лет), то это также должно быть ясно указано. При этом следует оговорить условия, при которых долг будет прощен (наличие письменного согласия займодавца, успешное выполнение всех обязательств по договору и т.д.).

6. Права и обязанности сторон

В договоре следует прописать права и обязанности займодавца и заемщика. Это может включать обязательства займодавца предоставить заем, а заемщика — своевременно погашать долг. Также могут быть определены другие условия, например, запрет на использование займа для определенных целей.

7. Ответственность сторон

Договор должен предусматривать ответственность сторон за нарушение обязательств. Возможные санкции могут включать в себя штрафы, проценты за просрочку, расторжение договора и т.д.

Содержание договора займа с сотрудником может варьироваться в зависимости от конкретных обстоятельств и требований сторон. Однако, вышеуказанные элементы являются основой для заключения юридически обоснованного договора займа, который будет считаться действительным и обязывающим для обеих сторон.

Пример 2. Прощение займа стороннему физическому лицу

Однако, иногда ситуации меняются, и займодавец решает, что прощение займа будет более предпочтительным вариантом, чем его возврат. В таких случаях, договор займа может быть изменен, чтобы учтены новые обстоятельства.

Процедура прощения займа

Прощение займа стороннему физическому лицу может быть оформлено путем заключения дополнительного соглашения к договору займа. В этом дополнительном соглашении необходимо указать, что займодавец, с согласия заемщика, прощает займ и больше не имеет претензий к заемщику в отношении его возврата.

Существенные условия дополнительного соглашения

Дополнительное соглашение о прощении займа должно содержать следующие существенные условия:

- Идентификация сторон, заключающих соглашение. Необходимо указать полные ФИО займодавца и заемщика, а также их паспортные данные.

- Сумма займа, которая прощается. Необходимо конкретно указать сумму долга, которая больше не требует возврата.

- Согласие заемщика на прощение долга. Заемщик должен подтвердить свое согласие на получение прощения займа путем своей подписи.

- Дата и место подписания дополнительного соглашения. Соглашение должно быть датировано, а также указано место его подписания.

- Действие соглашения. Важно указать, что дополнительное соглашение о прощении займа имеет юридическую силу и является обязательным для всех сторон.

Правовые последствия прощения займа

После подписания дополнительного соглашения об прощении займа, займодавец теряет право требовать возврата займа у заемщика. Заемщик, в свою очередь, также освобождается от обязанности возврата займа. Другими словами, займ приравнивается к дарению, и не предполагает никаких последующих денежных или имущественных обязательств между сторонами.

| Сторона, к которой применяется прощение займа | Последствия прощения займа |

|---|---|

| Займодавец | Потеря права требовать возврата займа и освобождение от обязанности заявлять претензии в отношении заемщика |

| Заемщик | Освобождение от обязанности возврата займа и отсутствие дальнейших денежных или имущественных обязательств по отношению к займодавцу |

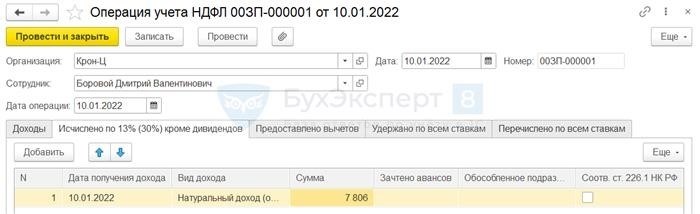

Налоговые последствия прощения займа и процентов сотруднику

Прощение займа и процентов сотруднику имеет налоговые последствия и может быть облагаемо налогом на доходы физических лиц (НДФЛ). Важно учитывать налоговые аспекты при таких операциях, чтобы избежать непредвиденных налоговых выплат.

Ниже приведены основные налоговые последствия прощения займа и процентов сотруднику:

1. Налог на доходы физических лиц (НДФЛ)

Прощенная сумма займа и проценты могут рассматриваться как доход сотрудника и облагаться НДФЛ. В таком случае работодатель должен произвести удержание налога на доходы физических лиц и перечислить его в бюджет.

2. Налоговые льготы и освобождения

Существуют некоторые налоговые льготы и освобождения, которые могут применяться при прощении займа и процентов сотруднику. Например, если займ был выдан в рамках программы корпоративного обучения и образования, такое прощение может быть освобождено от налогообложения.

3. Декларирование прощения займа и процентов

Сотрудник должен декларировать прощенную сумму займа и процентов в своей налоговой декларации. В декларации должна быть указана сумма, полученная в качестве дохода, и соответствующий налоговый период.

4. Отчетность работодателя

Работодатель, выдающий займ и прощающий его сотруднику, также обязан подготовить и представить отчетность о прощении займа и процентов в налоговый орган. В отчетности должны быть указаны детали операции, данные о сотруднике и сумма прощенного долга.

5. Судебная практика

Судебная практика показывает, что прощение займа и процентов может рассматриваться как доход сотрудника и влечь налоговые последствия. Суды могут признавать прощение займа и процентов облагаемым налогом на доходы физических лиц, особенно если нет налоговых льгот или освобождений.

Все налоговые последствия прощения займа и процентов сотруднику следует учитывать с учетом законодательства и судебной практики. Консультация с налоговым специалистом или юристом поможет правильно оформить прощение займа и избежать налоговых проблем.