На дачном участке соседа, который находится рядом, находится дом, который более 40 лет не оформлен документально. Из-за этого сосед не платит налоги на данный объект недвижимости, что вызывает недовольство других жителей дачного поселка.

Как вернуть налог при покупке дачи в СНТ?

При покупке дачи в садоводческом товариществе (СНТ) возникает вопрос о возможности возврата налога. В данной статье представлены несколько важных шагов, которые помогут решить эту проблему.

1. Проверьте документы на дачный дом

Первым шагом в процессе возврата налога является проверка документов на дачный дом. Убедитесь, что у вас есть право собственности на данное имущество и что оно официально зарегистрировано.

2. Подготовьте необходимые документы

Для возврата налога вам потребуется подготовить следующие документы:

- Заявление на возврат налога;

- Копия свидетельства о покупке дачного дома;

- Копия договора купли-продажи;

- Копия паспорта;

- Справка о доходах.

3. Обратитесь в налоговую инспекцию

После подготовки необходимых документов обратитесь в ближайшую налоговую инспекцию. Предоставьте все необходимые документы и заполните заявление на возврат налога. После рассмотрения заявления вам будут выданы соответствующие документы.

4. Ожидайте решение

После подачи заявления и документов, ожидайте решения налоговой инспекции. Время ожидания может варьироваться в зависимости от обстановки и района проживания. Вы можете получить уведомление о решении по почте или лично прийти в налоговую инспекцию.

5. Получите возврат налога

После получения уведомления о положительном решении, вы сможете получить возврат налога. Возврат может быть осуществлен через банковский перевод или через получение наличных в налоговой инспекции.

6. Что делать, если заявление отклонено

Если ваше заявление на возврат налога было отклонено, вам следует обратиться в налоговую инспекцию для получения объяснений и выяснения причин отказа. Возможно, вам потребуется предоставить дополнительные документы или исправить ошибки в предоставленных документах.

Как правильно заплатить налог на дачу в СНТ

1. Сбор необходимых документов

Перед началом процедуры оплаты налога на дачу, вам потребуется собрать следующие документы:

- Свидетельство о регистрации права собственности на дачный дом;

- Документы, подтверждающие факт регистрации СНТ;

- Паспорт владельца дачного дома;

- Документы о площади земельного участка и дачного дома.

2. Определение суммы налога

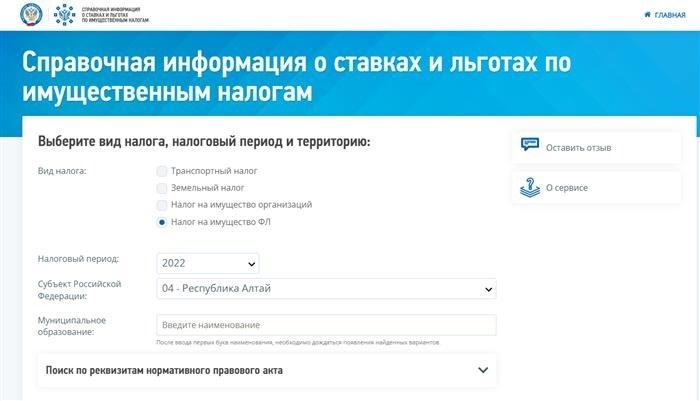

Для определения суммы налога на ваш дачный дом, необходимо обратиться в налоговую инспекцию вашего района. Там вам предоставят информацию о ставках налога и рассчитают сумму в зависимости от площади вашего земельного участка и дачного дома.

3. Оплата налога

Оплата налога на дачу осуществляется в налоговой инспекции или через систему онлайн-банкинга. Не забудьте указать все необходимые данные при проведении платежа, включая наименование СНТ и номер площадки.

4. Подтверждение оплаты

После осуществления платежа необходимо обратиться в налоговую инспекцию для подтверждения оплаты налога на дачу. При себе имейте квитанцию об оплате и все сопутствующие документы.

5. Правоустанавливающие документы

На основании оплаченного налога вы получите новое свидетельство о регистрации права собственности на дачный дом. Данное документ будет подтверждать вашу легальную собственность на дачу.

6. Обязательная ежегодная оплата

Помните, что налог на дачу обязательно следует оплачивать каждый год. Узнавайте о сроках и ставках, чтобы быть в курсе и избежать проблем с налоговой инспекцией в будущем.

| Шаг | Описание |

|---|---|

| Сбор документов | Необходимо собрать свидетельство, документы СНТ, паспорт и документы о площади участка. |

| Определение суммы налога | Обратитесь в налоговую инспекцию, чтобы узнать ставки налога и рассчитать сумму. |

| Оплата налога | Осуществляется в налоговой инспекции или через онлайн-банкинг. |

| Подтверждение оплаты | Обратитесь в налоговую инспекцию с квитанцией об оплате для подтверждения оплаты. |

| Правоустанавливающие документы | Получите новое свидетельство о регистрации права собственности на дачный дом. |

| Ежегодная оплата | Не забывайте оплачивать налог каждый год для избежания проблем. |

Заплата налога на дачу в СНТ требует выполнения определенных процедур и сбора необходимых документов. Обратитесь в налоговую инспекцию для определения суммы налога и осуществления его оплаты. Подтвердите оплату в налоговой инспекции и получите новое свидетельство о регистрации права собственности на дачу. Обратите внимание на ежегодные сроки и ставки налога, чтобы быть в курсе и избежать проблем в будущем.

Особенности налоговой базы на дом в СНТ

Дачные дома, которые находятся на садоводческих и огороднических товариществах (СНТ), получили особую систему налогообложения. Понимание особенностей налоговой базы на дом в СНТ позволяет владельцам этих домов правильно осуществлять уплату налогов и избегать штрафных санкций со стороны налоговых органов.

Важно знать, что налогообложение дачных домов в СНТ осуществляется на основании значения кадастровой стоимости. Для определения налоговой базы владельцам домов необходимо обратиться в налоговую инспекцию и получить сведения о кадастровой стоимости своего дома. Налоговая ставка на дачные дома в СНТ составляет 0,1% от кадастровой стоимости.

Особенности уплаты налога на дачный дом в СНТ

- Оплата налога на дачный дом в СНТ производится ежегодно до 1 июня;

- Уплата налога может производиться как в территориальном отделении Федеральной налоговой службы, так и через банк или электронные платежные системы;

- В случае неисполнения обязанности по уплате налога или неправильного расчета суммы налога, владельцу дачного дома могут быть начислены штрафные санкции;

- Если дачный дом находится в совместной собственности нескольких лиц, каждый из них обязан уплачивать соответствующую долю налога.

Возможность освобождения от налогообложения

Существуют случаи, когда владельцы дачных домов в СНТ могут быть освобождены от уплаты налога полностью или частично. Основные из них:

- Если кадастровая стоимость дачного дома не превышает установленной границы (например, ниже пороговой стоимости);

- Если лицо, проживающее в дачном доме, является инвалидом или участником Великой Отечественной войны;

- Если дачный дом используется для теневой экономической деятельности;

- Если дачный дом находится в аварийном или опасном состоянии.

Ознакомление с особенностями налоговой базы на дом в СНТ является важным шагом для владельцев дачных домов. Это позволяет им правильно рассчитывать сумму налога и своевременно уплачивать его, избегая негативных последствий.

Платить ли налог на жилой дом в СНТ?

Существует множество мнений и споров о необходимости уплаты налога на жилой дом в садоводческом товариществе (СНТ). В данной статье мы рассмотрим основные аспекты этого вопроса.

1. Земельный налог

Одним из главных вопросов, связанных с налогообложением жилых домов в СНТ, является вопрос о земельном налоге. Законодательством Российской Федерации предусмотрено, что земельные участки, на которых находятся жилые дома, подлежат обложению этим налогом.

В случае наличия у вас собственного земельного участка в СНТ, на котором находится жилой дом, вы должны уплачивать земельный налог в установленные законом сроки и в размере, определенном налоговым органом.

2. Единый налог на имущество физических лиц

Еще одним аспектом, требующим внимания, является налогообложение жилых домов в СНТ через единый налог на имущество физических лиц (ЕНИ). В соответствии с действующим законодательством, ЖКУ (жилищно-коммунальные услуги) и объекты недвижимого имущества, включая жилые дома в СНТ, подлежат обложению ЕНИ.

Следовательно, если у вас есть жилой дом в СНТ, вы должны быть готовы к тому, что вам необходимо будет уплачивать единый налог на имущество физических лиц (ЕНИ) в порядке, установленном законодательством Российской Федерации.

3. Особенности налогообложения

Необходимо отметить, что налогообложение жилых домов в СНТ имеет свои особенности. Например, размер земельного налога зависит от площади земельного участка и кадастровой стоимости недвижимости. Размер единого налога на имущество физических лиц также определяется в соответствии с кадастровой стоимостью объекта недвижимости.

Кроме того, необходимо помнить о своевременном уплате налогов. В случае неуплаты налоговые органы вправе применить меры административного или судебного принуждения, вплоть до выставления вам штрафов и конфискации имущества.

4. Предоставление льгот

Важно отметить, что законодательство предусматривает возможность предоставления льгот, освобождающих от уплаты налогов на жилые дома в СНТ. Например, если вы пенсионер или инвалид, у вас может быть право на получение льгот по налогам. Для этого вам необходимо обратиться в налоговый орган с соответствующими документами.

5. Последствия неуплаты налогов

Неуплата налогов на жилые дома в СНТ может повлечь за собой негативные последствия, включая штрафы, конфискацию имущества или ограничения в пользовании имуществом.

Кроме того, в случае неуплаты налогов соседем по даче, вы можете обратиться в налоговый орган с жалобой на неправомерное поведение и неуплату налогов. Налоговые органы обязаны заниматься контролем за своевременной уплатой налогов и предоставлением информации о доходах и имуществе.

- Необходимо платить земельный налог, если на вашем земельном участке есть жилой дом.

- За жилые дома в СНТ необходимо уплачивать единый налог на имущество физических лиц.

- Размер налогов зависит от площади земельного участка и кадастровой стоимости недвижимости.

- В случае неуплаты налогов могут быть применены меры административного или судебного принуждения.

- Есть возможность получения льгот по налогам на жилые дома в СНТ.

Важно! Если сосед не платит налоги на жилой дом в СНТ, вы можете обратиться в налоговый орган и сообщить об этом. Налоговые органы обязаны заниматься контролем за своевременной уплатой налогов.