При увольнении сотрудника работодатель обязан выплатить ему все причитающиеся суммы, включая заработную плату и налоги. Однако иногда возникают случаи, когда при расчете сотруднику доудерживают НДФЛ неправильно или не полностью. В таких ситуациях уволенный сотрудник имеет право на перерасчет и возврат недоимки. В данной статье мы рассмотрим, каким образом осуществляется перерасчет НДФЛ и какие действия должен предпринять работник, чтобы защитить свои права.

Откуда берутся движения по НДФЛ в программе

Для правильного расчета и перерасчета НДФЛ у уволенных сотрудников программа учитывает несколько источников информации:

1. Личные данные сотрудника

Программа использует данные, указанные в личной карточке сотрудника, такие как: ФИО, дата рождения, ИНН, серия и номер паспорта и прочие персональные сведения.

2. Данные о заработной плате

Движение по НДФЛ в программе основывается на данных о заработной плате сотрудника. Программа учитывает все начисления и удержания, связанные с выплатой заработной платы: оклад, премии, доплаты, вычеты и прочие факторы, влияющие на итоговую сумму начислений.

3. Налоговые ставки и льготы

Программа учитывает действующие налоговые ставки и льготы, которые применяются при расчете и удержании НДФЛ. В зависимости от дохода сотрудника и его личной ситуации (наличие детей, инвалидность и др.), налоговые ставки могут различаться.

4. Данные о периоде исчисления

Программа учитывает период, за который производится исчисление НДФЛ. Обычно это календарный месяц, однако могут быть и другие варианты (например, полугодие или квартал).

5. Законодательство и правила расчета

Программа учитывает действующее законодательство и правила расчета НДФЛ. В рамках этих правил осуществляется автоматический расчет и перерасчет налоговых сумм, исходя из предоставленных данных.

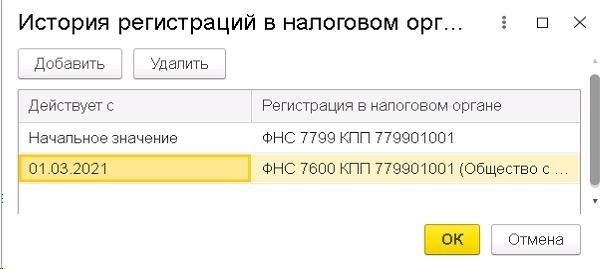

6. Внесенные изменения

Если происходят изменения в личных данных сотрудника или в условиях расчета НДФЛ (например, изменение налоговых ставок или введение новых льгот), программа автоматически учитывает эти изменения при перерасчете налоговых сумм.

Примеры движения по НДФЛ в программе:

| Доходы | Удержания |

|---|---|

| Заработная плата | Социальные отчисления |

| Премия | НДФЛ |

| Доплаты |

В итоге, программа осуществляет автоматический и точный расчет и перерасчет НДФЛ у уволенных сотрудников, учитывая все необходимые данные и правила.

Переплата по НДФЛ: что делать?

Каждый год сотрудники выплачивают налог на доходы физических лиц (НДФЛ) в соответствии с установленными законодательством ставками. Однако иногда может возникнуть ситуация, когда работник будет переплачивать этот налог. Что делать в такой ситуации?

1. Изучите свой налоговый вычет

Первым шагом при обнаружении переплаты по НДФЛ следует изучить свой налоговый вычет. Возможно, ранее были учтены некорректные данные или неправильно произведены вычеты. Проверьте все документы и свяжитесь с налоговым органом для получения подтверждения или исправления ошибок.

2. Обратитесь в налоговую инспекцию

Если вы уверены, что допустили переплату, обратитесь в налоговую инспекцию с заявлением на возврат излишне уплаченной суммы. Предоставьте все необходимые документы: копию трудового договора, справку о заработной плате и другие документы, подтверждающие вашу правоту.

3. Подайте жалобу в налоговую службу

Если ваши попытки решить проблему через налоговую инспекцию не привели к результату, вы можете обратиться в налоговую службу с официальной жалобой. Подробно изложите ситуацию, укажите все факты и предоставьте необходимые документы.

4. Обратитесь в суд

Если ваши жалобы и претензии не увенчались успехом, вы можете обратиться в суд. Наймите профессионального адвоката, чтобы представить ваши интересы в судебном процессе. Суд рассмотрит вашу жалобу и примет решение в соответствии с законодательством.

| Документ | Описание |

|---|---|

| Копия трудового договора | Документ, подтверждающий вашу занятость и размер заработной платы |

| Справка о заработной плате | Документ, выдаваемый работодателем, подтверждающий размер заработной платы |

| Копия выплаты НДФЛ | Документ, подтверждающий факт переплаты налога |

В случае переплаты по НДФЛ необходимо не тратить время и незамедлительно принимать меры для возврата излишне уплаченных средств. Следуйте указанным выше рекомендациям и, если необходимо, обратитесь за помощью к юристу или специалисту по налоговому праву. Ваша переплата по НДФЛ может быть возвращена вам в полном объеме, если вы предоставите все необходимые документы и доказательства.

Подача судебного иска

При возникновении споров между работником и работодателем по вопросам перерасчета недоудержанного НДФЛ после увольнения, работник имеет право подать судебный иск в соответствующий суд с целью защиты своих прав и получения справедливого решения. Подача судебного иска может оказаться необходимой, если работодатель отказывается пересмотреть расчеты или отказывается выплатить должную сумму.

Правовая основа для подачи судебного иска:

- Статья 226 Трудового кодекса Российской Федерации, которая гарантирует работнику право требовать перерасчета заработной платы.

- Статья 236 Трудового кодекса Российской Федерации, которая определяет порядок разрешения индивидуальных трудовых споров, включая споры о перерасчете недоудержанного НДФЛ.

- Постановление Пленума Верховного Суда Российской Федерации от 18 декабря 2014 года № 58 «О судебной практике по делам о перерасчете заработной платы», которое содержит рекомендации по разрешению споров данной категории.

Требования к подаче судебного иска:

- Иск должен быть подан в установленном законом сроке, который составляет 3 месяца со дня, когда работник узнал о нарушении своих прав.

- Иск должен быть подан в суд, компетентный по месту жительства работника или месту нахождения работодателя.

- Иск должен быть сформулирован четко и конкретно, указывая требования работника и обосновывая их.

- К иску должны быть приложены все необходимые документы, подтверждающие причину и основание требований работника.

Порядок рассмотрения судебного иска:

- Суд принимает иск на рассмотрение и назначает первое заседание.

- На первом заседании стороны высказывают свои позиции, представляют доказательства и аргументы в свою пользу.

- Суд выносит решение по делу, учитывая представленные доказательства и применяя соответствующие нормы закона.

- Решение суда может быть обжаловано в вышестоящую инстанцию в установленные законом сроки.

- При положительном решении суда работодатель обязан выплатить работнику должную сумму и принять все меры к исполнению решения.

Подача судебного иска является эффективным способом защиты прав работника в случае нарушения работодателем обязательств по перерасчету недоудержанного НДФЛ. Судебное разбирательство позволяет достичь справедливого решения и взыскать должную сумму, обеспечивая гарантии законности и защиты интересов работников.

Наиболее частые причины несовпадения сумм исчисленного и удержанного налога

1. Отсутствие данных о дополнительных источниках дохода

Одной из основных причин несовпадения исчисленного и удержанного налога может быть отсутствие информации о дополнительных источниках дохода у работника, таких как премии, бонусы, алименты и прочие выплаты. Если эти доходы не были учтены при исчислении налога, то сумма удержанного налога будет меньше.

2. Ошибки в расчете налоговой базы

Другой распространенной причиной несовпадения суммы исчисленного и удержанного налога являются ошибки в расчете налоговой базы. Например, неправильно указанные данные о стаже работы, неучет времени отпуска или больничного листа, неправильное указание данных о доходе и прочие ошибки могут привести к неправильному расчету налога и, соответственно, к несовпадению сумм.

3. Неправильное применение налоговых льгот

Еще одной причиной несовпадения суммы исчисленного и удержанного налога может быть неправильное применение налоговых льгот. Если работник имеет право на какие-либо льготы, такие как налоговые вычеты или особые налоговые режимы, неправильное их учет может привести к несовпадению суммы налога.

4. Изменения в законодательстве

Изменения в законодательстве также могут привести к несовпадению суммы исчисленного и удержанного налога. Введение новых правил и требований может потребовать изменений в расчетах, которые работодатели не всегда моментально внедряют.

5. Ошибки в учетной системе

Наконец, одной из возможных причин несовпадения суммы исчисленного и удержанного налога может быть наличие ошибок в учетной системе или программе, используемой для расчета налогов. Технические сбои, неправильные настройки или некорректные данные могут привести к неправильному расчету налога.

Важно помнить, что в случае несовпадения суммы исчисленного и удержанного налога, работник имеет право обратиться в налоговую службу для проверки и перерасчета налога. Для этого необходимо собрать соответствующую документацию и обратиться в налоговый орган, предоставив необходимые объяснения и доказательства.

Добровольный возврат долга

Преимущества добровольного возврата долга:

- Добросовестность и уважительное отношение к обязательствам

- Избежание правовых проблем и судебных разбирательств

- Сохранение деловых отношений и репутации

- Экономия времени и ресурсов

Процедура добровольного возврата долга:

- Согласование условий возврата с кредитором

- Оформление соглашения о добровольном возврате долга с указанием суммы, сроков и способов возврата

- Оплата долга или рассрочка платежей в соответствии с соглашением

- Подтверждение факта возврата долга в письменном виде

Пример соглашения о добровольном возврате долга:

| Между | Кредитор: |

|---|---|

| ФИО: [ФИО] | |

| Адрес: [Адрес] | |

| и | Должник: |

| ФИО: [ФИО] | |

| Адрес: [Адрес] | |

| Паспортные данные: [Паспортные данные] |

1. Стороны добровольно согласовывают условия возврата долга, согласно которым кредитор предоставляет должнику срок для погашения задолженности в размере [сумма] до [срок].

2. Должник обязуется в полном объеме оплатить долг до указанного срока, используя способ возврата, согласованный с кредитором.

3. Передача денежных средств будет осуществляться по следующим реквизитам:

- Банк: [Банк]

- Номер счёта: [Номер счета]

- Реквизиты получателя: [Реквизиты получателя]

4. Доказательством факта возврата долга служит подписанная сторонами квитанция или акт о приеме передачи денежных средств.

5. Настоящее соглашение имеет силу юридического документа и подлежит исполнению в полном объеме.

Советы при добровольном возврате долга:

1. Заключите письменное соглашение. Оформите соглашение о добровольном возврате долга, чтобы иметь доказательства условий договора.

2. Выполняйте обязательства в срок. Соблюдайте сроки и условия возврата, чтобы поддерживать доверие и предотвращать возможные правовые проблемы.

3. Сохраняйте документацию. Храните все документы, связанные с возвратом долга, включая платежные квитанции и корреспонденцию.

4. Консультируйтесь с юристом. Если у вас возникают юридические вопросы или сомнения, обратитесь к опытному юристу для консультации и помощи.

Выбирая добровольный возврат долга, вы демонстрируете свою добросовестность и готовность соблюдать закон и договоренности. Такой подход помогает избежать проблем и сохранить отношения с кредитором.

Как созданный отчет отображает движения НДФЛ (пример исправления учета)

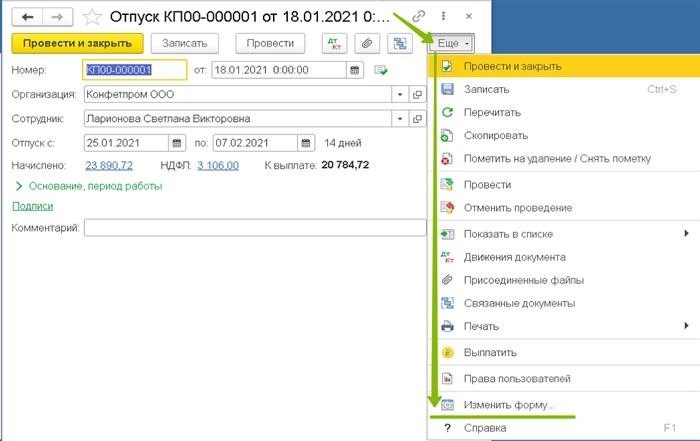

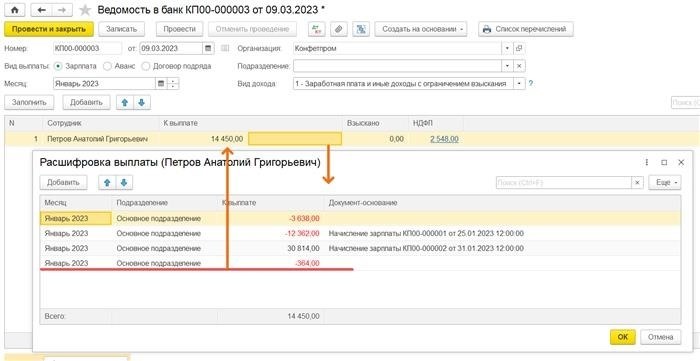

Отчет, созданный для отображения движений НДФЛ, представляет собой важный инструмент для контроля за учетом данного дохода и его распределением. Он позволяет увидеть все изменения, исправления и перерасчеты, которые были произведены в учетной системе, связанной с начислением и удержанием НДФЛ у сотрудников. Приведу пример исправления учета и его отображения в отчете:

Исправление учета НДФЛ

Представим, что в учетной системе была допущена ошибка при начислении и удержании НДФЛ у сотрудника. Исправление этой ошибки будет производиться путем перерасчета и исправления данных в отчете. Приведу пример исправления учета:

- Шаг 1: Обнаружение ошибки. В ходе регулярного аудита было обнаружено, что при начислении НДФЛ была допущена ошибка. Сумма начисленного НДФЛ оказалась ниже правильной.

- Шаг 2: Подготовка исправления. Бухгалтерия составляет исправленные данные, основываясь на правильных расчетах и учетных записях сотрудника.

- Шаг 3: Исправление учета в системе. Бухгалтерия вносит исправленные данные в учетную систему, позволяющую отследить движение НДФЛ.

- Шаг 4: Генерация отчета. После исправления учета система генерирует отчет, отражающий изменения в начислении и удержании НДФЛ у данного сотрудника.

Пример исправления учета НДФЛ показывает, какой путь проходят данные до того, как они отражаются в созданном отчете. Этот отчет представляет собой важный инструмент для контроля и анализа движения НДФЛ у сотрудников и позволяет обнаруживать и исправлять ошибки и неточности в учете.

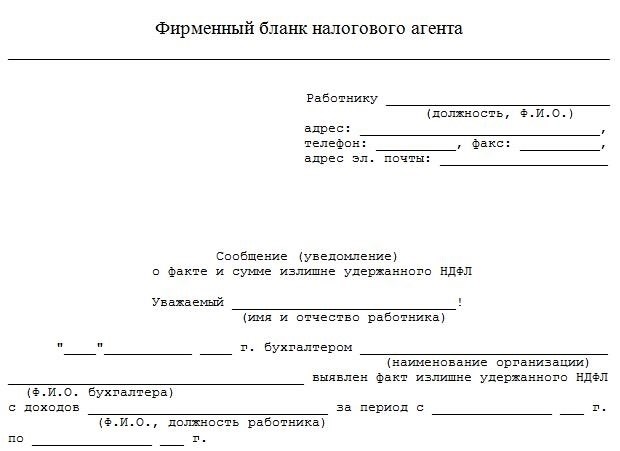

Ждем заявление от работника

При перерасчете НДФЛ у уволенного сотрудника необходимо иметь заявление от работника. В данном случае, работник подает заявление на перерасчет удержанного НДФЛ. Заявление должно быть представлено в письменной форме и содержать следующую информацию:

1. ФИО работника — указывается полное имя и отчество работника.

2. Данные о расчете НДФЛ — необходимо указать период, за который производился расчет НДФЛ, а также сумму удержанного налога.

3. Причина перерасчета — работник должен указать причину, по которой требуется перерасчет удержанного НДФЛ.

Заявление от работника является неотъемлемой частью процесса перерасчета удержанного НДФЛ. Без заявления от работника невозможно выполнить перерасчет и осуществить возможное возврат суммы удержанного налога.

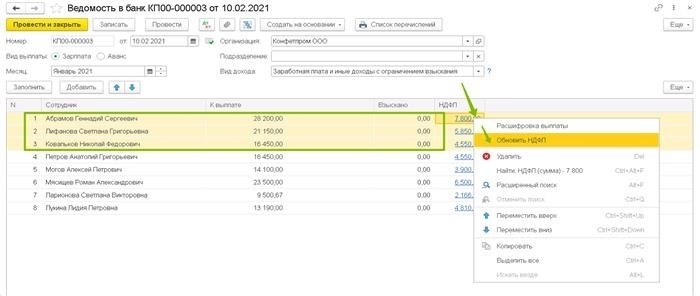

Чем отследить неверные движение при перерасчете невозвращенного дохода налога на доходы физических лиц?

При перерасчете невозвращенного дохода налога на доходы физических лиц (НДФЛ) у уволенного сотрудника возможны неверные движения, которые могут повлечь неправильные расчеты. Чтобы избежать таких ситуаций и отследить возможные ошибки, следует обратить внимание на следующие аспекты:

1. Ежемесячный учет начислений и удержаний

Важно вести точный и своевременный учет начислений и удержаний по НДФЛ. Все суммы должны быть надлежащим образом отражены в бухгалтерской и налоговой отчетности.

2. Правильное начисление и удержание НДФЛ

Необходимо быть внимательным при расчете и удержании НДФЛ. Ошибки могут возникнуть при неправильном определении тарифов, неучтении льгот и применении устаревших методик расчета.

3. Верные документы для перерасчета

При перерасчете невозвращенного дохода НДФЛ важно иметь верные и актуальные документы. Необходимо проверить правильность заполнения и подтверждение соответствующих документов, таких как трудовой договор, расчетный лист и документы, подтверждающие выплаты сотруднику.

4. Сверка данных сотрудника

Важно сверить данные сотрудника, которые используются при расчете и удержании НДФЛ. Убедитесь, что указанная информация о доходах, налоговых вычетах и других параметрах сотрудника верна и соответствует действительности.

5. Контроль изменений в законодательстве

Постоянно следите за изменениями в законодательстве, которые касаются НДФЛ и связанных с ним правил и процедур. Обновляйте свои знания и процессы в соответствии с новыми требованиями, чтобы избежать ошибок при перерасчете.

Внимательность и систематичность при перерасчете невозвращенного дохода НДФЛ помогут отследить неверные движения и избежать неправильных расчетов. Основываясь на правильно веденной учетной документации и своевременной проверке данных, можно быть уверенным в точности расчетов и соблюдении требований законодательства.