Уважаемые представители налоговой службы,

Обращаюсь к вам с просьбой о снижении штрафа, наложенного на меня в размере ХХХ грн со штрафными процентами за неуплату НДФЛ в установленный срок. Хочу обратить ваше внимание на то, что я являюсь пенсионером и на данный момент мои финансовые возможности ограничены.

Каковы виды смягчающих обстоятельств

Ниже перечислены основные виды смягчающих обстоятельств:

1. Добровольный полный или частичный признание вины

Если лицо, совершившее правонарушение, добровольно признает свою вину, это может служить смягчающим обстоятельством. К примеру, если пенсионер, на которого наложен штраф за нарушение порядка уплаты НДФЛ, добровольно признает факт нарушения и сотрудничает с налоговой службой, это может быть учтено при рассмотрении ходатайства о снижении штрафа.

2. Активное содействие следствию или восстановление ущерба

Если лицо активно сотрудничает с правоохранительными органами или восстанавливает нанесенный ущерб, это также может служить смягчающим обстоятельством. Например, если пенсионер, на которого был наложен штраф, сотрудничает с налоговой службой в выяснении обстоятельств, связанных с нарушением, это может быть учтено при рассмотрении его ходатайства о снижении штрафа.

3. Отсутствие судимости или наличие положительной репутации

Отсутствие судимости или наличие положительной репутации также могут рассматриваться как смягчающее обстоятельство. Если пенсионер ранее не был судим и имеет безупречную репутацию, это может повлиять на решение о снижении штрафа по наложению НДФЛ.

4. Активное участие в реабилитации

Если лицо, осужденное за правонарушение, принимает активное участие в программе реабилитации или проявляет желание исправиться, это может рассматриваться как смягчающее обстоятельство. Например, если пенсионер, на которого наложен штраф, активно участвует в программах повышения финансовой грамотности или предлагает компенсировать ущерб, это может быть учтено при рассмотрении его ходатайства о снижении штрафа по НДФЛ.

Таблица: Основные виды смягчающих обстоятельств

| Виды смягчающих обстоятельств |

|---|

| Добровольный полный или частичный признание вины |

| Активное содействие следствию или восстановление ущерба |

| Отсутствие судимости или наличие положительной репутации |

| Активное участие в реабилитации |

Цитата: «Смягчающие обстоятельства могут играть ключевую роль в процессе принятия решения о снижении штрафа по налогам и другим юридическим санкциям. Важно иметь доказательства и аргументы, подтверждающие наличие смягчающих обстоятельств в конкретном случае.» — юридический эксперт

Как составить ходатайство

1. Заголовок

В начале ходатайства следует указать его название или заголовок, который наглядно выражает цель документа. Название должно быть лаконичным и точно отражать суть ходатайства.

2. Адресат

После заголовка следует указать фамилию, имя и должность адресата (лица, к которому обращено ходатайство). Также можно указать полное официальное наименование организации или учреждения, к которому обращено ходатайство.

3. Вступление

Во вступлении следует указать обращение к адресату и сформулировать цель ходатайства. Можно пояснить ситуацию, предоставить факты или описать причины, по которым ходатайство составляется.

4. Основная часть

В основной части ходатайства следует дать подробное объяснение, почему вы обращаетесь с просьбой и какая польза или необходимость возникнет в результате удовлетворения вашего ходатайства. Важно представить четкие аргументы и привести доказательства в пользу вашей просьбы.

- Какие преимущества принесет удовлетворение ходатайства?

- Каковы последствия невыполнения ходатайства?

- Как удовлетворение ходатайства соответствует законодательству или внутренним правилам?

- Какие дополнительные документы или материалы прилагаются к ходатайству для подтверждения ваших аргументов?

В заключительной части ходатайства следует подчеркнуть свою благодарность за рассмотрение просьбы и выразить надежду на положительное решение. Если возможно, предложите встретиться или связаться для обсуждения вашего предложения или просьбы.

6. Подпись

После заключения следует указать ваши фамилию, имя и должность. Также укажите дату составления ходатайства.

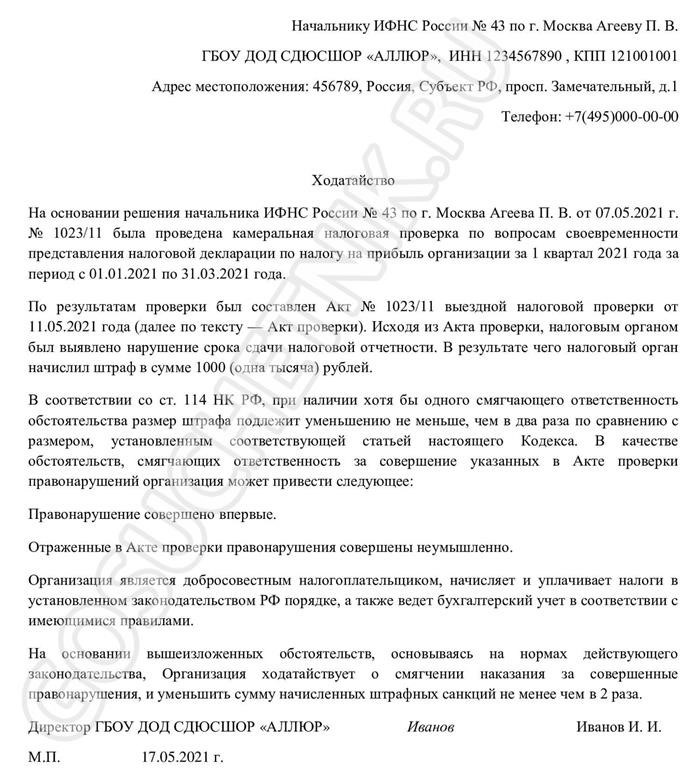

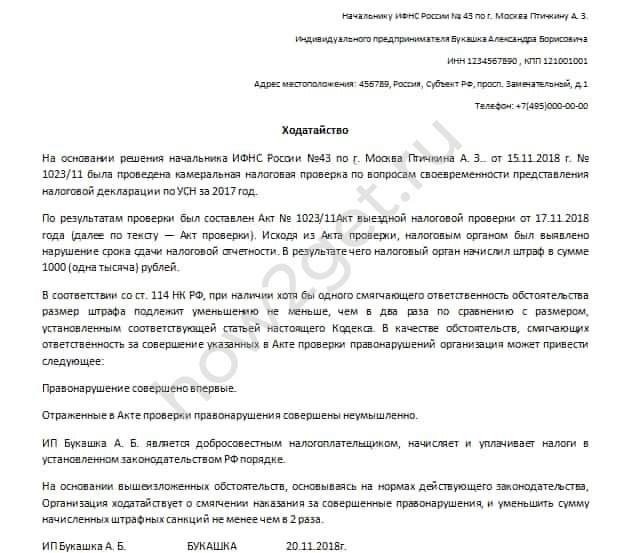

Пример ходатайства

| Ходатайство | |

| Адресат: | ФИО адресата, должность |

| Вступление: | Уважаемый ФИО адресата, Обращаюсь к Вам с просьбой о… |

| Основная часть: | В соответствии с… |

| Благодарю Вас за рассмотрение моего ходатайства и надеюсь на положительное решение. С уважением, ФИО, должность. |

Составление ходатайства требует тщательной подготовки и обдумывания каждого аргумента. Необходимо быть ясным и лаконичным, аргументировать свою просьбу и предоставить необходимые доказательства. Следуя этим рекомендациям, вы сможете составить юридически грамотное и убедительное ходатайство.

Какие обстоятельства считать смягчающими

При рассмотрении вопроса о снижении штрафа по НДФЛ в налоговой службе, следует учитывать различные обстоятельства, которые могут смягчить наказание. Эти обстоятельства могут быть представлены в виде:

- Судимости или отсутствия судимости налогоплательщика;

- Финансового положения налогоплательщика;

- Проявления понимания налогоплательщиком своей полной ответственности за совершенное нарушение;

- Признания налогоплательщиком своей вины в совершенном преступлении;

- Добросовестного погашения задолженности по уплате НДФЛ после выявления нарушения;

- Содействия налогоплательщиком службам налоговой инспекции при проведении проверок или расследований;

- Наличия сотрудничества налогоплательщика с налоговыми органами в целях установления фактов нарушения;

- Оказания помощи и поддержки налогоплательщику, привлеченному к уголовной ответственности;

- Наличия малолетних детей или других иждивенцев, оставшихся без средств к существованию после начисления штрафа.

Кроме того, следует учитывать общую ситуацию в стране или регионе, наличие экономических кризисов, непредвиденных обстоятельств, которые могут повлиять на финансовое положение налогоплательщика.

За что налогоплательщиков штрафуют?

Налогоплательщиков могут оштрафовать в различных ситуациях, связанных с налоговыми обязательствами. Штрафы могут быть наложены как на юридических лиц, так и на физических лиц, в том числе пенсионеров. Рассмотрим основные причины, за которые штрафуют налогоплательщиков:

1. Неправильное заполнение налоговой декларации

Один из наиболее распространенных поводов для наложения штрафа — неправильное заполнение налоговой декларации. Это может включать неверное указание сведений о доходах, неправильное применение налоговых льгот или непредставление декларации вовремя.

2. Недостоверная информация о доходах

Еще одна причина для штрафа — предоставление налоговой инспекции недостоверных сведений о доходах. Это может включать скрытие части дохода, неправильное указание источника дохода или уклонение от уплаты налогов.

3. Нарушение сроков уплаты налогов

Налогоплательщик обязан своевременно уплачивать налоги в установленные сроки. За нарушение сроков уплаты может быть наложен штраф в виде неустойки или пени.

4. Нарушение требований налогового законодательства

К нарушениям требований налогового законодательства относятся такие действия, как подделка документов, представление ложных сведений, неправомерное использование льгот и прочие нарушения правил налогообложения.

5. Уклонение от налогообложения

Если налоговый орган установит факт уклонения от налогообложения, то налогоплательщика могут оштрафовать. Уклонение от налогообложения может быть связано с использованием схем оффшорного налогообложения, скрытым переводом средств или другими способами сокрытия дохода.

6. Непредставление документов налоговому органу

Одна из основных обязанностей налогоплательщика — представление необходимых документов налоговому органу по требованию. Если налогоплательщик не представит необходимые документы или представит их с нарушениями, ему может быть наложен штраф.

Штрафы налагаются в соответствии с налоговым законодательством и зависят от характера нарушения. Определенные суммы штрафов указываются в законодательных актах. Однако в некоторых случаях штраф может быть снижен или отменен при соответствующем обжаловании или обращении в налоговый орган.

Когда штраф разрешено уменьшить

В соответствии с законодательством о налогах и сборах, снижение штрафа за нарушение предусмотрено только в определенных случаях. Рассмотрим основные ситуации, когда возможно уменьшение суммы налогового штрафа:

1. Исполнение добровольной корректировки декларации

Если налогоплательщик обнаружил ошибки или упущения в своей налоговой декларации и исправил их добровольно до начала налогового контроля, то налоговый орган может уменьшить сумму штрафа.

2. Признание вины и рассрочка платежа

Если налогоплательщик признал свою вину в нарушении и готов сотрудничать с налоговым органом, то уменьшение штрафа может быть осуществлено в виде рассрочки платежа. При этом налогоплательщик должен соблюдать все условия рассрочки и выплачивать налоговые обязательства в установленные сроки.

3. Несвоевременное предоставление документов по уважительной причине

В случае, когда налогоплательщик не предоставил налоговому органу необходимые документы в установленные сроки по уважительной причине (болезнь, форс-мажорные обстоятельства и другие), могут быть применены меры по снижению штрафа. При этом налогоплательщик должен предоставить соответствующие доказательства своей непосредственной и неотложной умственной или физической неработоспособности.

4. Соблюдение досудебного порядка разрешения налогового спора

Если налогоплательщик обратился к налоговому органу с ходатайством о разрешении налогового спора до направления уведомления о возбуждении уголовного дела, в отношении налогоплательщика прекращается уголовное преследование, а сумма налогового штрафа может быть снижена или отменена в полном объеме.

- Исполнение добровольной корректировки декларации

- Признание вины и рассрочка платежа

- Несвоевременное предоставление документов по уважительной причине

- Соблюдение досудебного порядка разрешения налогового спора

| Основание | Снижение штрафа |

|---|---|

| Исполнение добровольной корректировки декларации | Возможно |

| Признание вины и рассрочка платежа | Возможно |

| Несвоевременное предоставление документов по уважительной причине | Возможно |

| Соблюдение досудебного порядка разрешения налогового спора | Возможно |

В дополнение к указанным случаям, возможно уменьшение штрафа и в других исключительных ситуациях, которые предусмотрены законом и устанавливаются налоговыми органами на основании субъективного усмотрения их руководителями.

Итак, снижение штрафа за нарушение налогового законодательства является возможным в определенных случаях, таких как исполнение добровольной корректировки декларации, признание вины и рассрочка платежа, несвоевременное предоставление документов по уважительной причине и соблюдение досудебного порядка разрешения налогового спора. В каждом конкретном случае необходимо учитывать особенности ситуации и знать действующее законодательство, чтобы правильно применить меры по снижению штрафа.

Как заполнить бланк

Шаг 1: Заголовок бланка

В верхней части бланка необходимо указать заголовок, который будет указывать на назначение документа. Например, «Ходатайство о снижении штрафа НДФЛ». Заголовок должен быть выделен жирным шрифтом с использованием тега <strong>.

Шаг 2: Ваше имя и контактные данные

Ниже заголовка бланка необходимо указать ваше имя и контактные данные, такие как адрес и контактный номер телефона. Эта информация поможет налоговой связаться с вами при необходимости. Имя и контактные данные следует указать в отдельном пункте, отделенном абзацем.

Шаг 3: Номер и дата бланка

В бланке также нужно указать номер и дату его заполнения. Номер бланка может быть произвольным или установленным налоговой. Дата заполнения бланка следует указывать в формате ДД/ММ/ГГГГ.

Шаг 4: Адресат

Далее в бланке следует указать адресата — налоговую службу, куда будет направлено ходатайство. Адресат должен быть указан в отдельном пункте, отделенном абзацем.

Шаг 5: Формулировка ходатайства

Основная часть бланка — формулировка ходатайства. В данной части необходимо четко и кратко изложить причину, по которой вы просите снизить штраф НДФЛ. Важно использовать юридические термины и представить аргументы в поддержку вашего запроса. Формулировка ходатайства должна быть выделена жирным шрифтом.

Шаг 6: Ваши аргументы и доказательства

Далее необходимо привести аргументы и доказательства, подтверждающие вашу просьбу о снижении штрафа НДФЛ. Аргументы и доказательства следует перечислить в виде списка с помощью тегов <ul> и <li>. Например, вы можете указать на свой пенсионный статус и финансовые трудности, которые могут быть причиной невозможности оплатить штраф в полном размере.

Шаг 8: Подпись

В конце бланка необходимо оставить место для вашей подписи и указать дату подписания документа. Подпись следует делать чернилами или ручкой с синей или черной пастой. Дату подписания следует указывать в формате ДД/ММ/ГГГГ.

Если вы не уверены в правильности заполнения бланка или хотите получить дополнительные сведения, рекомендуется проконсультироваться с профессиональным юристом или специалистом налоговой службы.

Как отменить штраф: юридически грамотный подход

Когда человек сталкивается с взысканием штрафа, важно знать свои права и возможности. Чтобы отменить штраф, необходимо предпринять определенные юридические шаги. В этой статье мы рассмотрим основные способы обратиться с ходатайством о снижении штрафа и ознакомимся с примерами возможных аргументов.

1. Изучите основания для отмены штрафа

Перед тем как подать ходатайство, нужно изучить действующее законодательство, которое регулирует взыскание штрафа. Определите, существуют ли какие-то условия, по которым можно попытаться отменить штраф. Например, неправомерное действие со стороны налоговой инспекции или нарушение ваших прав. Эти основания могут быть определены в кодексе или законах соответствующей юрисдикции.

2. Возьмите юридическую консультацию

Чтобы убедиться в правильной стратегии при отмене штрафа, рекомендуется обратиться к опытному юристу или юридической консультации. Юрист поможет вам разобраться в вашем случае и учесть все нюансы.

3. Составьте ходатайство

Ходатайство должно быть составлено в соответствии с формальными требованиями и содержать все необходимые данные. В нем нужно указать основания для отмены штрафа и привести соответствующие аргументы. Например, вы можете ссылаться на неправомерные действия налоговой инспекции или нарушение ваших прав.

4. Подайте ходатайство в соответствующие органы

После составления ходатайства, подайте его в соответствующие органы. Убедитесь, что вы отправили ходатайство в нужное место и в соответствии с установленными правилами и сроками.

5. Подготовьтесь к судебному разбирательству

В случае, если ваши усилия по отмене штрафа не приводят к результату, может потребоваться подготовка к судебному разбирательству. В этом случае важно обратиться к юристу или адвокату, который поможет вам представить вашу позицию в суде.

Примеры аргументов для отмены штрафа

В ходатайстве можно использовать различные аргументы, чтобы привести свою позицию. Ниже приведены несколько примеров аргументов, которые могут быть использованы:

- Неправомерные действия со стороны налоговой инспекции

- Нарушение ваших прав при взыскании штрафа

- Необходимость снижения штрафа с учетом вашей финансовой ситуации

- Обоснование того, что вы сделали все возможное для исполнения своих обязанностей

- Указание на отсутствие умысла или невнимательности при совершении нарушения

Все аргументы должны быть приведены с ссылками на соответствующие доказательства или законодательство.