Когда мы арендуем помещение у физического лица для нашего бизнеса, возникает вопрос о налогообложении этой арендной платы. Если у нас также есть сотрудники, то необходимо правильно рассчитать НДФЛ на их заработную плату, учитывая эту арендную плату. В статье разберем, как это сделать.

НДФЛ с аренды имущества у физического лица

Ставка налога

Согласно действующему законодательству, ставка налога на доходы физических лиц с аренды имущества составляет 13%. Это означает, что 13% от суммы арендной платы должны быть уплачены в качестве НДФЛ.

Ответственность за уплату налога

Законодательство предусматривает, что обязанность уплаты НДФЛ с аренды имущества лежит на арендаторе, то есть на физическом или юридическом лице, которое арендует имущество у физического лица. При этом арендатор обязан своевременно удерживать и уплачивать налоговые платежи в бюджетную систему.

Расчет и уплата налога

Расчет НДФЛ с аренды имущества осуществляется на основе финансовой отчетности арендатора. Размер налогооблагаемой базы определяется как разница между суммой арендной платы, полученной арендодателем, и расходами, связанными с арендой (например, коммунальными платежами или ремонтными работами).

Уплата НДФЛ производится в бюджетную систему до 15 числа месяца, следующего за отчетным периодом. Форма и порядок уплаты налога определяются законодательством и могут различаться в зависимости от типа арендного договора и региональных особенностей.

Следствия неуплаты налога

Невыполнение обязанности по уплате НДФЛ с аренды имущества может повлечь за собой различные негативные последствия для арендатора. В частности, государство имеет право применить штрафные санкции за нарушение налогового законодательства. Кроме того, неуплата налога может повлечь за собой увеличение налоговой задолженности и возможность возникновения проблем при дальнейшем проведении коммерческой или юридической деятельности.

Налоговое учетное сопровождение

Для правильного расчета и уплаты НДФЛ с аренды имущества рекомендуется обратиться к профессиональным налоговым консультантам или бухгалтерам. Они помогут сформировать правильную налогооблагаемую базу, определить размер налоговых платежей и выполнить все необходимые документальные процедуры, связанные с уплатой налога.

| Преимущества | Недостатки |

|---|---|

| Соблюдение налогового законодательства | Необходимость выделения времени и ресурсов для выполнения налоговых обязательств |

| Уменьшение риска привлечения к административной ответственности | Дополнительные расходы на услуги налогового консультанта |

Таким образом, при аренде имущества у физического лица, важно учесть налоговые обязательства по НДФЛ. Неуплата налога может привести к негативным последствиям, поэтому рекомендуется обратиться за помощью к профессионалам в области налогового учета и правильно провести налоговую процедуру.

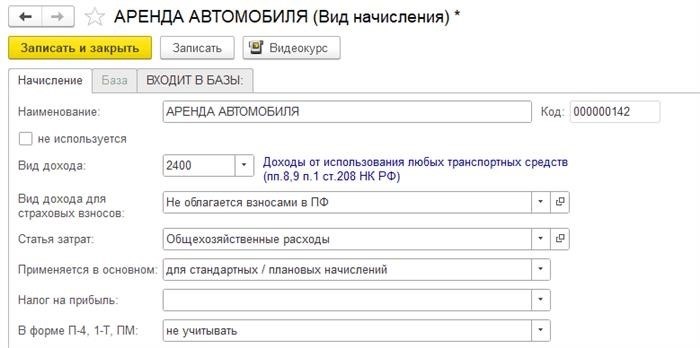

Как отразить аренду в программе «1С:Бухгалтерия 8.3»?

Ниже представлены шаги и инструкции, которые помогут отразить аренду в программе «1С:Бухгалтерия 8.3»:

Шаг 1: Создание договора аренды в программе

Создайте новый документ, используя тип «Аренда помещения». Введите все необходимые данные о договоре аренды, включая дату, срок, арендатора, арендодателя и условия аренды.

Шаг 2: Запись начисления и оплаты аренды

В ведомости арендных платежей укажите все начисления и оплаты, связанные с арендой помещения. Укажите сумму начисления, дату начисления и сумму оплаты.

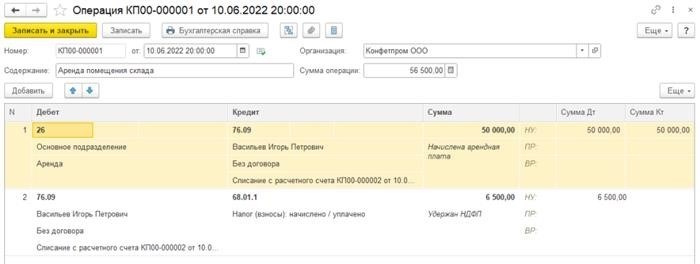

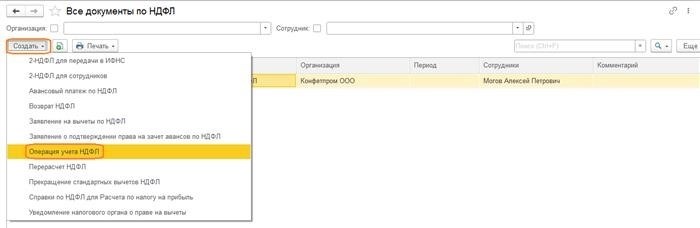

Шаг 3: Учет НДФЛ

Если вы арендуете помещение у физического лица, необходимо учесть налог на доходы физических лиц (НДФЛ). Создайте специальный счет для учета НДФЛ и корректно запишите все начисления и удержания, связанные с налогом. Укажите сумму, дату и реквизиты налоговых документов.

Шаг 4: Отражение в учете

Проверьте ведомость арендных платежей и учет НДФЛ. Убедитесь, что все записи заполнены правильно и соответствуют действительности. Сделайте необходимые корректировки, если это необходимо.

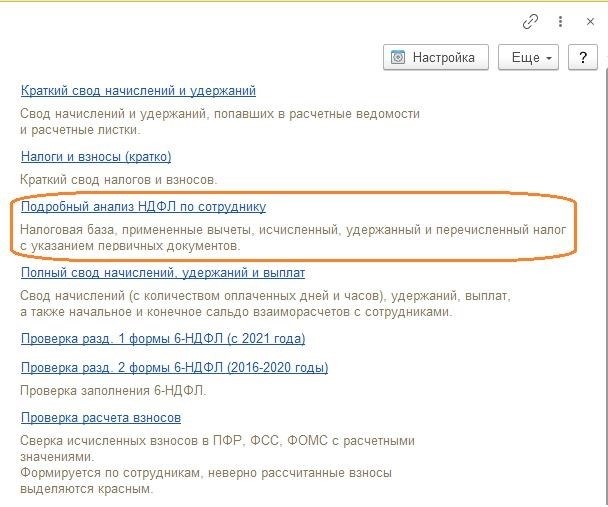

Шаг 5: Отчетность

Сформируйте отчеты, связанные с арендой помещения, чтобы получить полную финансовую информацию о расходах и учете аренды. Например, можно сформировать отчет о ведомости арендных платежей и отчет об учете НДФЛ.

Правильное отражение аренды в программе «1С:Бухгалтерия 8.3» позволяет вести точный и аккуратный учет расходов на аренду помещения. Следуя указанным выше шагам, вы сможете эффективно взаимодействовать с программой и получить необходимую финансовую отчетность.

Арендные платежи на границе периодов

Определение арендных платежей на границе периодов

Арендные платежи на границе периодов — это платежи, которые должны быть учтены в бухгалтерии на определенной дате, однако по организационным или техническим причинам попадают на границу двух отчетных периодов. Такие платежи являются объектом налогообложения и подлежат учету в налоговой отчетности.

Порядок учета арендных платежей на границе периодов

При учете арендных платежей на границе периодов необходимо соблюдать следующие правила:

- Арендные платежи должны быть учтены в том периоде, когда они были фактически произведены;

- Если арендные платежи были произведены до конца отчетного периода, они должны быть учтены в этом периоде;

- Если арендные платежи были произведены после конца отчетного периода, они должны быть учтены в следующем периоде;

- Арендные платежи на границе периодов должны быть отражены как расходы или обязательства;

- В случае, если арендные платежи были произведены в зачет будущих платежей, такие платежи должны быть учтены на момент произведения и отражены в соответствующем отчетном периоде.

Бухгалтерская и налоговая отчетность

Арендные платежи на границе периодов должны быть учтены как расходы в бухгалтерской отчетности компании, а также подлежат учету в налоговой отчетности по НДФЛ. При подаче отчетности необходимо указать данные арендодателя и сумму арендных платежей.

Последствия неправильного учета арендных платежей

Неправильный учет арендных платежей на границе периодов может привести к нарушению законодательства об уплате налогов и штрафам со стороны налоговых органов. Поэтому важно правильно учитывать арендные платежи и своевременно предоставлять отчетность по НДФЛ.

Нужно ли заполнять расчет 6‑НДФЛ?

Какие случаи требуют заполнения расчета 6‑НДФЛ?

Заполнение расчета 6‑НДФЛ необходимо, если:

- Вы приобретаете товары или услуги у физического лица и заплатили ему сумму, превышающую установленный порог;

- Вы арендуете помещение у физического лица и выплачиваете заработную плату сотрудникам;

- Вы заключили договор с физическим лицом, где указана выплата заработной платы;

- Вы выплачиваете авторские вознаграждения, гонорары или иные подобные платежи физическим лицам.

В этих случаях вам необходимо заполнить расчет 6‑НДФЛ и представить его в налоговую инспекцию.

Что включить в расчет 6‑НДФЛ?

Расчет 6‑НДФЛ должен включать следующую информацию:

- Данные о плательщике налога (вашей организации).

- Данные о получателе дохода (физическом лице).

- Сведения о доходе получателя: сумма дохода, размер вычетов, облагаемая ставка.

- Итоговая сумма налога 6‑НДФЛ.

Этот расчет нужно включить в налоговую декларацию, которую необходимо подать в налоговую инспекцию.

Заполнение расчета 6‑НДФЛ является обязательным в определенных случаях: при аренде помещения у физического лица и выплате заработной платы работникам. Информация, которую необходимо включить в расчет, включает данные о плательщике и получателе дохода, сведения о доходе и итоговую сумму налога. Расчет следует включить в налоговую декларацию и представить в налоговую инспекцию.

Какие условия должны быть прописаны в договоре?

Договор аренды помещения у физического лица для работы сотрудников должен содержать следующие условия:

1. Данные арендодателя и арендатора

В договоре должны быть указаны полные данные арендодателя (физического лица) и арендатора (организации). Это включает ФИО, адрес прописки и паспортные данные арендодателя, а также полное наименование и данные о регистрации организации-арендатора.

2. Помещение и его использование

Договор должен содержать информацию о конкретном помещении, которое будет сдаваться в аренду. Важно указать его площадь, адрес и условия использования. Также следует указать, что помещение будет использоваться для работы сотрудников организации.

3. Срок аренды и дата начала

Необходимо прописать срок аренды помещения и дату начала действия договора. Это позволит определить период, в течение которого арендатор сможет использовать помещение для работы своих сотрудников.

4. Размер арендной платы и порядок оплаты

В договоре необходимо указать размер арендной платы за пользование помещением. Также следует описать порядок ее оплаты: сумму, сроки и способы оплаты. Это поможет избежать недоразумений и споров между сторонами.

5. Обязанности сторон

В договоре должны быть прописаны обязанности как арендатора, так и арендодателя. Например, арендатор должен обеспечить сохранность и чистоту помещения, а арендодатель обязан предоставить помещение в исправном состоянии.

6. Ответственность сторон

Договор должен содержать информацию о ответственности сторон в случае нарушения условий договора. Например, указать штрафы за несвоевременную оплату арендной платы или пользование помещением не по назначению.

7. Прочие условия

В договоре можно указать и другие дополнительные условия, которые регулируют аренду помещения. Например, условия расторжения договора, правила пользования общими помещениями или возможность вносить изменения в договор.

В случае аренды помещения у физического лица для работы сотрудников очень важно составить юридически грамотный и подробный договор, в котором будут прописаны все условия аренды. Такой документ будет служить гарантией и защитой обеих сторон во время сотрудничества.

Что такое договор аренды имущества?

В договоре аренды имущества обычно указываются следующие основные условия:

- Предмет аренды: указывается имущество, которое передается в аренду. Это может быть помещение, транспортное средство, оборудование или другое имущество.

- Срок аренды: указывается период времени, на который передается в аренду имущество. Срок аренды может быть фиксированным или неопределенным.

- Арендная плата: указывается сумма, которую арендатор должен выплатить арендодателю за использование имущества. Арендная плата может быть фиксированной или зависеть от разных факторов, например, от площади помещения или времени использования.

- Обязанности сторон: определяются ответственности и обязанности арендодателя и арендатора по договору аренды. Например, арендодатель может обязаться предоставить арендатору техническую поддержку или ремонт имущества, а арендатор может обязаться использовать имущество только в определенных целях.

- Права сторон: в договоре указываются права арендодателя и арендатора. Например, арендатор может иметь право на передачу арендованного имущества третьим лицам с предварительным согласованием арендодателя.

Важно составить договор аренды имущества в письменной форме и учесть все необходимые детали и условия, чтобы избежать споров и неприятностей в процессе аренды. Также необходимо учитывать требования законодательства к договорам аренды и принципы договорной свободы.

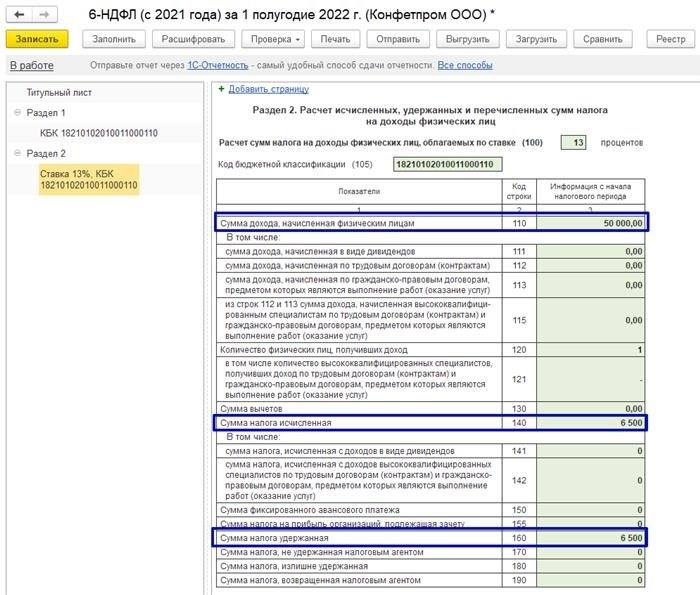

Как отразить в расчете 6-НДФЛ выплаты по договорам аренды

1. Виды арендных платежей

В договоре аренды могут быть предусмотрены различные виды арендных платежей:

- Фиксированная арендная плата;

- Арендная плата, зависящая от объема потребляемых ресурсов (например, электроэнергии);

- Процент от выручки;

- Другие виды платежей.

2. Отражение арендных платежей в расчете 6-НДФЛ

Арендные платежи, выплачиваемые по договорам аренды помещений, подлежат учету при расчете 6-НДФЛ. Они отражаются в следующих разделах:

- В разделе «Доходы, не облагаемые НДФЛ» должны быть указаны арендные платежи, освобождаемые от налога в соответствии с Налоговым кодексом РФ.

- В разделе «Доходы, облагаемые НДФЛ» указываются арендные платежи, которые подлежат налогообложению.

3. Учет арендных платежей в бухгалтерии

В бухгалтерии организации необходимо вести учет арендных платежей по договорам аренды. Для этого можно использовать следующие счета:

| Счет | Наименование |

|---|---|

| 60.1 | Расчеты с поставщиками и подрядчиками |

| 76 | Расчеты по налогам и сборам |

| 91 | Прочие доходы и расходы |

На счете 60.1 «Расчеты с поставщиками и подрядчиками» отражаются все арендные платежи, выплачиваемые организацией. На счете 76 «Расчеты по налогам и сборам» производится учет сумм арендной платы, облагаемых НДФЛ. Счет 91 «Прочие доходы и расходы» используется для отражения арендной платы, освобождаемой от налога.

4. Особенности учета НДФЛ

Важно учесть, что арендная плата, выплачиваемая физическому лицу по договору аренды помещений, не является доходом, облагаемым НДФЛ. Вместе с тем, если арендная плата превышает установленные законодательством РФ нормы, она будет подлежать налогообложению как доход физического лица.

В итоге, правильное отражение выплат по договорам аренды в расчете 6-НДФЛ является важным аспектом работы организации. Соблюдение требований законодательства, ведение учета и правильное заполнение декларации позволят избежать проблем с налоговыми органами.

Пример отражения выплат по договору аренды в 6-НДФЛ

Договор аренды помещения от физического лица может быть признан налоговой инспекцией контрольной операцией, поэтому важно правильно отразить выплаты по данному договору в декларации по налогу на доходы физических лиц (6-НДФЛ).

Основные моменты отражения выплат по договору аренды в 6-НДФЛ:

-

Арендатору необходимо заполнить раздел «Иные доходы». В данном случае, выплаты по договору аренды являются иными доходами для получателя, который является физическим лицом.

-

В графе 3 «Наименование получателя дохода» необходимо указать ФИО арендодателя, как указано в договоре аренды.

-

В графе 4 «ИНН получателя дохода» необходимо указать ИНН арендодателя, как указано в договоре аренды.

-

В графе 5 «Сумма предоставленного дохода» необходимо указать сумму выплаты по договору аренды. Это может быть фиксированная сумма арендной платы или процент от выручки, как указано в договоре.

-

В графе 11 «Наименование и адрес организации-плательщика дохода» необходимо указать наименование и адрес организации или предпринимателя, который осуществляет выплаты по договору аренды.

-

В графе 14 «Другие сведения» можно указать дополнительные сведения, связанные с выплатами по договору аренды, если они имеются.

Важно отметить, что правильное отражение выплат по договору аренды в 6-НДФЛ позволит избежать возможных проблем при налоговой проверке и гарантировать соответствие декларации требованиям законодательства.