Заявление о взыскании задолженности по кредиту и обращение взыскание на заложенное является важным документом в случае, если заемщик не выполняет свои обязательства по возврату кредита. Данный документ предоставляется кредитору и содержит информацию о размере задолженности, а также предлагает применение мер взыскания на имущество, которое было заложено при оформлении кредита. Заявление о взыскании задолженности должно быть составлено в соответствии с законодательством и правилами, установленными кредитором. Корректное и четкое оформление заявления увеличивает шансы на успешное взыскание долга.

Когда производится обращение взыскания на имущество должника?

Обращение взыскания на имущество должника производится в случае невыполнения должником своих обязательств по кредиту. В этом случае кредитор имеет право обратиться в суд с заявлением о взыскании задолженности и требованием об обращении взыскания на заложенное имущество.

Ниже приведены ситуации, когда может производиться обращение взыскания на имущество должника:

- Невыполнение платежей по кредиту в установленный срок. Если должник не выплачивает задолженность по кредиту в течение определенного периода времени, кредитор может обратиться в суд с заявлением о взыскании задолженности и запросить обращение взыскания на заложенное имущество.

- Отсутствие других способов взыскания. Перед обращением взыскания на имущество должника, кредитор должен исчерпать другие возможности взыскания задолженности, такие как удержание суммы из заработной платы или арест счета в банке. Только после этого может быть обращено взыскание на заложенное имущество.

- Предварительное оценка имущества. Для того чтобы обратиться в суд с заявлением о взыскании на заложенное имущество, кредитор должен провести предварительную оценку имущества должника. Это необходимо для определения стоимости имущества и его ценности для покрытия задолженности.

В случае рассмотрения заявления о взыскании задолженности и обращении взыскания на имущество должника суд принимает решение, основываясь на доказательствах предоставленных кредитором. Если суд удовлетворяет заявлению, то будет вынесено решение о взыскании задолженности с должника и обращении взыскания на заложенное имущество.

Важно отметить, что обращение взыскания на имущество должника – это крайняя мера и применяется только в случае, когда другие способы взыскания оказываются неэффективными или недостаточными для погашения задолженности.

Обращение взыскания на имущество, заложенное по договору об ипотеке

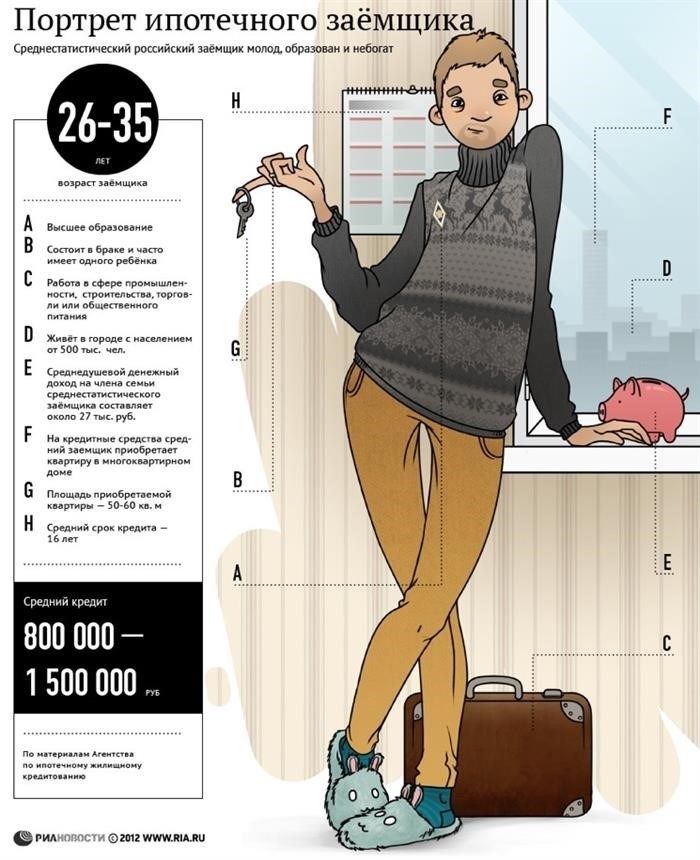

Договор об ипотеке предоставляет кредитору право на залог недвижимого имущества заемщика в качестве обеспечения исполнения его обязательств. При возникновении задолженности по кредиту, кредитор имеет право обратиться к суду с иском о взыскании долга, а также возможности обращения взыскания на заложенное имущество.

Процесс обращения взыскания на имущество, заложенное по договору об ипотеке

Процесс обращения взыскания на имущество, заложенное по договору об ипотеке, обычно проходит следующие этапы:

- Заявление о взыскании задолженности: кредитор подает в суд заявление о взыскании задолженности по кредиту, указывая необходимые доказательства нарушения заемщиком своих обязательств.

- Рассмотрение иска: суд рассматривает заявление и принимает решение о возможности обращения взыскания на заложенное имущество.

- Оценка заложенного имущества: суд назначает независимых оценщиков для определения стоимости заложенного имущества.

- Продажа заложенного имущества: в случае положительного решения суда, имущество может быть продано на аукционе или через иные формы продажи.

- Покрытие задолженности: полученные средства от продажи заложенного имущества направляются на погашение задолженности по кредиту.

Права и обязанности сторон в процессе обращения взыскания на заложенное имущество

В процессе обращения взыскания на заложенное имущество, как у кредитора, так и у заемщика существуют определенные права и обязанности:

| Кредитор | Заемщик |

|---|---|

|

|

В случае обращения взыскания на имущество, заложенное по договору об ипотеке, кредитор и заемщик должны строго соблюдать законодательство и предъявлять необходимые документы и доказательства. Важно помнить, что каждый случай может иметь свои особенности, поэтому рекомендуется обратиться к юристу для получения профессиональной консультации.

Образец расчета взыскиваемых денежных сумм

При взыскании задолженности по кредиту и обращении взыскания на заложенное имущество, необходимо провести расчет взыскиваемых денежных сумм. Образец расчета позволяет определить конкретные суммы, которые могут быть взысканы с должника.

Для расчета взыскиваемых денежных сумм необходимо учитывать следующие факторы:

1. Основная сумма задолженности

Основная сумма задолженности представляет собой сумму кредита, которую заемщик не вернул в срок. Эта сумма является основной для начисления процентов и других штрафных санкций.

Основная сумма задолженности: XXX рублей.

2. Проценты и штрафы

При нарушении сроков погашения кредита, банк имеет право начислить проценты и штрафы на основную сумму задолженности. Размер процентов и штрафов устанавливается в договоре кредита.

Проценты и штрафы: XXX рублей.

3. Судебные расходы

При обращении в суд для взыскания задолженности, возникают судебные расходы, которые несет заявитель (банк или другая сторона). Судебные расходы могут включать в себя государственную пошлину, расходы на юридические услуги, компенсацию затрат по изготовлению документов и др.

Судебные расходы: XXX рублей.

4. Итоговая сумма взыскиваемой задолженности

Путем сложения основной суммы задолженности, процентов и штрафов, а также судебных расходов, можно получить итоговую сумму, которая может быть взыскана с должника.

Итоговая сумма взыскиваемой задолженности: XXX рублей.

| Категория | Сумма |

|---|---|

| Основная сумма задолженности | XXX рублей |

| Проценты и штрафы | XXX рублей |

| Судебные расходы | XXX рублей |

| Итоговая сумма взыскиваемой задолженности | XXX рублей |

Образец расчета взыскиваемых денежных сумм позволяет более точно определить конкретные суммы, которые могут быть взысканы с должника при взыскании задолженности по кредиту и обращении взыскания на заложенное имущество. Каждая из указанных категорий имеет свой вклад в итоговую сумму взыскиваемой задолженности.

Как происходит оценка заложенного имущества должника?

Оценка заложенного имущества проводится независимым оценщиком, который имеет специальное разрешение на осуществление такой деятельности. Оценщик должен обладать знаниями и опытом в области оценки недвижимости, автомобилей, оборудования и других видов имущества.

Шаги процедуры оценки заложенного имущества:

- Выбор независимого оценщика.

- Оценщик осматривает имущество, снимает его характеристики и составляет список основных параметров для оценки.

- Оценщик сравнивает заложенное имущество с аналогичным, применяя методы сравнения, доходности или стоимости.

- Оценщик учитывает рыночные условия и собственные наблюдения для определения стоимости имущества.

- Оценщик составляет письменный отчет, в котором указывает рыночную стоимость заложенного имущества.

Результаты оценки заложенного имущества должника являются основой для принятия решения по обращению взыскания на это имущество. Банк или другой кредитор может использовать оценку для выставления требований, обращения судебного порядка или проведения переговоров с должником.

Преимущества оценки заложенного имущества:

- Объективность: оценка проводится независимым специалистом, что исключает возможность умышленного завышения или занижения стоимости имущества.

- Полнота информации: оценщик учитывает все факторы, которые могут повлиять на стоимость имущества, включая его состояние, функциональность и рыночные тенденции.

- Профессионализм: оценщик имеет опыт и квалификацию, необходимые для точного определения стоимости имущества.

Цитата: «Оценка заложенного имущества является важным инструментом для защиты интересов кредитора и должника. Она позволяет определить справедливую цену имущества и наладить процесс взыскания задолженности».

В итоге, оценка заложенного имущества должника является неотъемлемой частью процесса взыскания задолженности по кредиту. Она помогает установить рыночную стоимость имущества и определить его ценность для возможного погашения задолженности. Полученные результаты оценки служат основой для принятия решения о дальнейших действиях по взысканию задолженности.

Какие могут возникнуть проблемы при обращении взыскания на залоговое имущество?

1. Недостаточная стоимость залога

Одной из основных проблем при обращении взыскания на залоговое имущество является его недостаточная стоимость для покрытия всей задолженности по кредиту. Если стоимость залога не покрывает сумму задолженности, банк может столкнуться с трудностями при полном исполнении решения суда.

2. Чужое обремененное имущество

Еще одной проблемой может стать обращение взыскания на залоговое имущество, которое является обремененным. Если на залоговое имущество уже наложены другие обременения, такие как залоги, аресты или отложенные платежи, банку придется сначала урегулировать эти обременения, прежде чем получить доступ к имуществу.

3. Скрытие или утрата залогового имущества

Банк может столкнуться с проблемой при обращении взыскания на залоговое имущество, если оно было скрыто или утрачено заемщиком. В таком случае банку придется предпринять дополнительные усилия для поиска и возможного взыскания имущества.

4. Противодействие заемщика

Еще одной проблемой может стать противодействие заемщика в процессе обращения взыскания на залоговое имущество. Заемщик может предпринимать различные меры, чтобы затруднить взыскание, такие как обжалование решения суда или предоставление сомнительных документов о собственности на залоговое имущество.

5. Изменение стоимости залогового имущества

Изменение стоимости залогового имущества также может стать проблемой при обращении взыскания. Если стоимость имущества снизится, банк может не суметь полностью покрыть задолженность по кредиту. С другой стороны, если стоимость имущества повысится, заемщик может оспорить сумму взыскания.

6. Сложности при продаже залогового имущества

Продажа залогового имущества может также вызвать определенные проблемы. Банк может столкнуться с трудностями при поиске покупателя, а также при определении справедливой рыночной цены имущества. Кроме того, процесс продажи может быть длительным и требовать дополнительных расходов.

В целом, обращение взыскания на залоговое имущество может вызвать различные проблемы, которые необходимо учесть и принять меры для их решения. Банкам и заемщикам важно обратиться к юристам и специалистам в области взыскания задолженности для выполнения всех необходимых процедур и предотвращения возможных проблем.

Государственная регистрация на недвижимое имущество

При государственной регистрации на недвижимое имущество выдается удостоверение на право собственности или иного ограниченного права на недвижимость. Это документ, подтверждающий владение недвижимым объектом и являющийся основой для совершения сделок с ним.

Процедура государственной регистрации на недвижимое имущество

Процедура государственной регистрации на недвижимое имущество включает следующие этапы:

- Подготовка необходимых документов: договора купли-продажи, свидетельства о праве на наследство, документации на строительство и других.

- Подача заявления в уполномоченный орган государственной регистрации, с указанием сведений о недвижимом объекте и правообладателе.

- Проверка и анализ предоставленных документов органом государственной регистрации.

- Прохождение государственной регистрации на недвижимое имущество и получение удостоверения на право собственности.

Значение государственной регистрации на недвижимое имущество

Государственная регистрация на недвижимое имущество имеет важное значение как для собственников, так и для государства. Она:

- Позволяет обеспечить учет и контроль за недвижимыми объектами.

- Обеспечивает юридическую защиту правобладателей недвижимости.

- Создает прозрачную среду для совершения сделок с недвижимым имуществом.

- Позволяет государству контролировать использование и распределение недвижимых объектов.

Особенности государственной регистрации на недвижимое имущество

Государственная регистрация на недвижимое имущество имеет следующие особенности:

- Обязательность — государственная регистрация является обязательным условием для признания права на недвижимое имущество.

- Публичность — информация о государственной регистрации является публичной, доступной для общественности.

- Персонализация — каждому недвижимому объекту присваивается уникальный регистрационный номер.

Государственная регистрация на недвижимое имущество является важной процедурой, обеспечивающей правовую защиту и контроль за недвижимыми объектами. Эта процедура обязательна и позволяет владельцам имущества свободно распоряжаться своими правами на недвижимость.

Кредитор подал в суд: что делать должнику?

В случае, когда кредитор подает иск в суд на взыскание задолженности по кредиту, должнику необходимо принять несколько действий, чтобы защитить свои интересы и избежать возможных негативных последствий.

- Изучите исковое заявление: Внимательно прочитайте и анализируйте предъявленное к вам исковое заявление. Обратите внимание на основания, по которым кредитор требует взыскания задолженности.

- Подготовьте аргументацию: Оцените свою ситуацию и продумайте аргументы в защиту своих интересов. Соберите доказательства, которые могут подтвердить ваши аргументы.

- Обратитесь к юристу: После изучения искового заявления и подготовки аргументации рекомендуется обратиться к опытному юристу. Он поможет вам разобраться с юридическими аспектами дела и предоставит консультацию по процессу.

- Подготовьтесь к суду: Организуйте документацию, связанную с кредитным договором, платежами и другими относящимися к делу документами. Готовьтесь к предоставлению аргументов и доказательств в судебном заседании.

- Примите участие в судебном заседании: В случае, если вам назначено судебное заседание, необходимо явиться в суд и активно участвовать в процессе. Представьте свою точку зрения и предоставьте суду аргументы и доказательства в свою защиту.

- Соблюдайте решение суда: После вынесения решения суда, будьте готовы исполнить его. Если суд принял решение в пользу кредитора, попробуйте договориться с ним о вариантах примирения или урегулирования задолженности.

Помните, что в случае подачи иска кредитором в суд на взыскание задолженности по кредиту, важно не паниковать и действовать осознанно. Обратитесь к юристу и подготовьтесь к суду, чтобы максимально защитить свои интересы.

Что такое залог?

Залог позволяет кредитору иметь дополнительные гарантии в случае невыполнения должником своих обязательств по кредитному договору.

Субъекты залога

- Залогодатель – должник, передающий имущество или иное право в залог.

- Залогодержатель – кредитор, получающий в залог имущество или иное право.

- Залогодержателем может быть как физическое, так и юридическое лицо.

Виды имущества и иных прав, которые могут быть заложены

| Вид имущества или иное право | Примеры |

|---|---|

| Недвижимое имущество | Квартиры, дома, земельные участки |

| Движимое имущество | Автомобили, оборудование, товары на складе |

| Ценные бумаги | Акции, облигации |

| Интеллектуальная собственность | Авторские права, товарные знаки, патенты |

Права и обязанности сторон по договору залога

- Залогодержатель имеет право требовать выполнения обязательств по кредитному договору и в случае неисполнения обязательств получает право на взыскание заложенного имущества.

- Залогодатель обязан исполнять свои долговые обязательства и сохранять заложенное имущество, а также предоставлять информацию о состоянии заложенного имущества по требованию залогодержателя.

В случае невыполнения должником своих обязательств по кредитному договору, кредитор имеет право предъявить иск о взыскании заложенного имущества и его последующей реализации для удовлетворения требований.

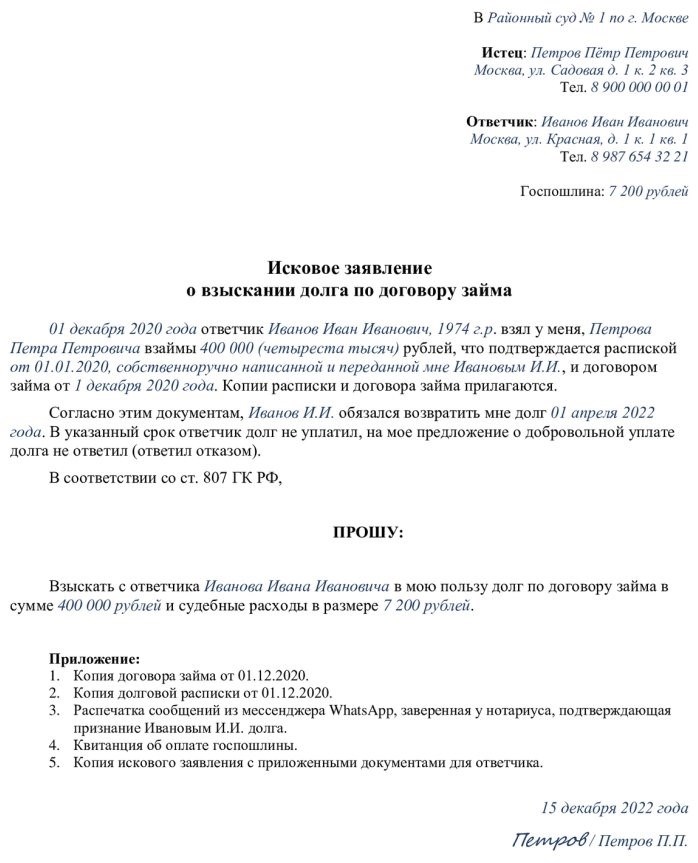

Как оформляется исковое заявление в суд о взыскании задолженности

Вот некоторые важные правила, которые следует помнить при оформлении искового заявления в суд о взыскании задолженности:

1. Укажите полные данные сторон:

- В вашем исковом заявлении обязательно указывайте полные данные как должника, так и кредитора. Включите информацию о полном имени, адресе проживания и контактной информации.

- Укажите сведения о дате заключения и условиях кредитного договора.

2. Укажите сумму и основание задолженности:

- Четко укажите сумму задолженности, включая проценты, штрафы и другие расходы, связанные с задержкой платежа.

- Опишите основание вашей требования, например, ссылкой на кредитный договор или другие соответствующие документы.

3. Указывайте причины и подтверждающие документы:

- Обоснуйте свое требование и укажите причины, по которым должник не исполнил свои обязательства по погашению задолженности.

- Приложите копии всех документов, которые подтверждают ваше требование, такие как расчеты, платежные поручения, копии писем и т.д.

4. Определите цель искового заявления:

- Укажите цель вашего иска, например, взыскание задолженности, начисление процентов, компенсацию убытков и т.д.

- Укажите сумму, которую вы просите взыскать с должника.

- Если требуется, укажите требуемый срок исполнения решения суда.

5. Соблюдайте формальности и подготовьте копии:

- Подготовьте несколько копий искового заявления, чтобы быть уверенным, что у вас будет достаточно документов для всех сторон.

- Обратитесь к специалисту в сфере юридического представительства или проверьте требования вашего местного суда, чтобы убедиться, что вы соблюдаете все формальности при подаче искового заявления.

Оформление искового заявления в суд о взыскании задолженности — это ответственный процесс, который требует внимания к деталям и знания соответствующих правил и процедур. Следуйте приведенным выше рекомендациям и получите профессиональную помощь, если необходимо, чтобы увеличить вероятность успешного рассмотрения вашего иска.

Может ли должник сорвать банку выигрыш в возмещении долга?

В случае задолженности по кредиту, банк имеет право обратиться в суд с заявлением о взыскании задолженности и обращении взыскания на заложенное имущество. Однако, существуют некоторые сценарии, при которых должник может использовать определенные юридические механизмы, чтобы выиграть свой случай и избежать негативных последствий.

Оспаривание долга и несоответствие правилам кредитования

В некоторых случаях, должник может оспорить сумму задолженности, предъявленную банком. Например, если кредит был выдан с нарушением правил кредитования или с неправильно рассчитанной суммой процентов, должник имеет право обратиться в суд с заявлением о признании договора недействительным или о пересмотре условий кредита.

Выявление незаконных действий банка

Должник имеет право проверить законность действий банка при выдаче кредита и взыскании задолженности. Если будут обнаружены незаконные моменты, например, неправомерное включение в договор кредитных условий, которые нарушают законодательство или несоответствуют добросовестным практикам, то должник может обратиться в суд с требованием о признании договора недействительным или о защите нарушенных прав.

Обеспечение своих интересов

Для того чтобы выиграть в случае спорного взыскания задолженности, должник должен активно защищать свои права и интересы. Это может включать предоставление суду доказательств отсутствия задолженности или неправомерности действий банка, а также привлечение к делу квалифицированного юриста, специализирующегося в области банковского права.

Согласование рассрочки или реструктуризации долга

Еще одним способом для должника избежать негативных последствий взыскания задолженности является согласование рассрочки или реструктуризации долга с банком. Если должник предложит план выплат, основанный на его возможностях и финансовом положении, банк может быть заинтересован в долгосрочном сотрудничестве и согласиться на урегулирование долга без суда.

В конечном итоге, возможность выиграть должником должностную ответственность и обратить на свою сторону решение суда, зависит от оригинального договора кредита, законности действий банка и способности должника защитить свои интересы.

Варианты подачи иска в суд

Иск в суд можно подавать различными способами, в зависимости от характера дела и предпочтений истца. Вот несколько вариантов подачи иска в суд:

1. Подача иска лично

Самым распространенным способом является подача иска лично в судебном учреждении, где находится юрисдикция по данному делу. Для этого истец должен прийти в суд с заявлением, оформленным соответствующим образом, и передать его сотруднику суда.

2. Подача иска почтой

Если истец не имеет возможности явиться лично в суд, он может отправить заявление почтой с уведомлением о вручении. Это позволяет избежать необходимости личного присутствия истца и сократить затраты на поездку в судебное учреждение.

3. Подача иска через представителя

Истец может также доверить подачу иска своему представителю, который будет действовать от его имени в суде. Представитель должен предъявить документ, подтверждающий его полномочия, и подать заявление от лица истца.

4. Подача иска через юридическое лицо

Если истец является юридическим лицом, иск может быть подан через его представителя, например, юриста или сотрудника юридического отдела. Представитель юридического лица также должен предъявить документы, подтверждающие его полномочия, и подать исковое заявление от имени организации.

5. Электронная подача иска

В некоторых случаях, судебные учреждения предоставляют возможность подачи иска в электронной форме. Истец может заполнить соответствующую форму на сайте суда и отправить ее через систему электронного документооборота. Это удобный способ, который позволяет сократить время и затраты на подачу иска.

Выбор способа подачи иска в суд зависит от конкретной ситуации и личных предпочтений истца. В любом случае, необходимо убедиться, что исковое заявление оформлено правильно и содержит все необходимые сведения, чтобы суд рассмотрел его по существу.

Подсудность дел об обращении взыскания на имущество

Выбор суда, в котором будет рассматриваться дело об обращении взыскания на имущество, зависит от ряда факторов. В первую очередь, решающим является место нахождения имущества, на которое намечается обращение взыскания. В таком случае, подсудность определяется по месту нахождения имущества.

Подсудность дел по обращению взыскания на имущество

Однако, существуют и другие факторы, которые могут влиять на подсудность дела по обращению взыскания на имущество:

- Место нахождения должника – если имущество находится на территории, подведомственной другому суду, дело может быть передано в компетенцию этого суда.

- Вид имущества – в зависимости от вида и стоимости имущества, может потребоваться рассмотрение дела в вышестоящем суде.

- Особые законы – некоторые категории дел об обращении взыскания на имущество могут иметь свою специализированную подсудность, предусмотренную специальными законами.

Принцип выбора подсудности

Принцип выбора подсудности дел об обращении взыскания на имущество строится на принципах быстроты и эффективности рассмотрения дела, а также удобства для сторон. Суд должен быть компетентен, то есть иметь право рассматривать и разрешать такие дела, а также быть удобным для участников судебного процесса.

Важно учесть, что правила подсудности могут быть разными в разных юрисдикциях. При подаче заявления о взыскании задолженности по кредиту и обращении взыскания на заложенное имущество, необходимо тщательно изучить законы и правила выбора подсудности в соответствующей юрисдикции.

Оценка имущества при продаже заложенного имущества

При возникновении задолженности по кредиту банк имеет право обратиться взыскать заложенное имущество должника. Однако перед началом процедуры обращения взыскания необходимо оценить стоимость заложенного имущества для определения его рыночной цены.

Оценка имущества выполняется с помощью специализированных организаций, независимых от банка и должника. Оценщики проводят тщательный анализ объекта оценки, учитывая его особенности и состояние. Для проведения оценки могут использоваться различные методы, включая сравнительный, доходный или затратный подходы.

Процесс оценки имущества при продаже заложенного имущества

Процесс оценки имущества при продаже заложенного имущества включает несколько этапов:

- Согласование с оценщиком. Банк и должник согласовывают выбор оценщика, который будет проводить оценку имущества. Оценщик должен быть зарегистрирован и иметь соответствующую лицензию.

- Составление отчета об оценке. Оценщик проводит осмотр заложенного имущества и собирает необходимую информацию. Затем он составляет подробный отчет, в котором указываются оценочная стоимость объекта, методика расчета, используемые данные и другая информация.

- Предоставление отчета банку. Оценщик предоставляет отчет банку, который в дальнейшем будет использовать его для определения рыночной цены заложенного имущества.

Результаты оценки имущества

После проведения оценки имущества банк получает информацию о его рыночной стоимости. Эта информация позволяет банку определить минимальную сумму, за которую можно продать заложенное имущество на аукционе или открытом торге.

Оценка имущества позволяет банку получить максимальную прибыль от продажи заложенного имущества и покрыть задолженность клиента. Также оценка является гарантией прозрачности и справедливости процесса продажи заложенного имущества, предотвращая возможные споры и разногласия между банком и должником.

Оценка имущества при продаже заложенного имущества является важным этапом процедуры обращения взыскания. Она позволяет банку определить рыночную цену заложенного имущества и продать его наиболее выгодно. При проведении оценки необходимо обращаться к квалифицированным оценщикам, чтобы гарантировать объективность и надежность результатов.

Зачем нужен залог?

Основные причины использования залога:

- Гарантия возврата долга. Залог выступает в качестве обеспечения исполнения обязательств, предоставляя кредитору дополнительное право на имущество должника в случае невыполнения или ненадлежащего исполнения договорных обязательств.

- Защита имущества. Залог помогает защитить имущество от возможного риска утраты или ущерба, так как должник обязан поддерживать вещь в исправном состоянии и не осуществлять с ней необходимых действий без согласия кредитора.

- Возможность получения кредита. Наличие залога может способствовать получению кредита, особенно в случае, когда заемщик не обладает достаточной кредитной историей или предоставленные гарантии недостаточны для кредитора.

Какие виды имущества могут выступать в качестве залога?

Имущество, выступающее в качестве залога, может быть разнообразным. В качестве залога могут выступать:

- Недвижимость, такая как квартиры, дома, земельные участки.

- Транспортные средства, включая автомобили, грузовики, спецтехнику.

- Ценные бумаги и акции.

- Драгоценные металлы и камни.

- Денежные средства на банковских счетах.

- Товары и материалы на складах.

- Другое движимое и недвижимое имущество, обладающее стоимостью.

Цитата:

Залог является неотъемлемой частью механизма обеспечения исполнения обязательств. Он позволяет кредитору обезопасить свои интересы и установить порядок взыскания задолженности. Залог способствует повышению финансовой надежности и обеспечивает возможность получения кредита или заключения выгодных сделок.

Может ли клиент сам подать в суд на банк?

В ряде ситуаций клиент банка вправе подать в суд на самого банка. Причиной для подачи иска может быть, например, невыполнение банком своих обязательств по договору кредита или нарушение клиентских прав и интересов.

Ниже приведены основные основания, которые дают клиенту право обратиться в суд:

1. Нарушение условий договора кредита:

- банк отказывается предоставить кредитные средства по договору;

- банк требует неправомерные или завышенные комиссии и проценты;

- банк не производит своевременное начисление и учет процентов;

- банк нарушает сроки выполнения обязательств по договору;

- банк вносит изменения в договор без согласия клиента;

- банк нарушает заявленные условия кредита, такие как сумма, срок, процентная ставка и т. д.

2. Нарушение клиентских прав и интересов:

- несоблюдение банком законодательства в сфере банковской деятельности;

- проведение незаконных операций с банковским счетом клиента;

- неправомерное взимание платежей или комиссий;

- нарушение конфиденциальности банковской информации клиента;

- отказ банка в предоставлении необходимых документов или информации;

- некомпетентное или непрофессиональное обслуживание со стороны банка.

3. Процедура подачи иска в суд:

Для подачи иска в суд клиенту необходимо:

- составить и подписать исковое заявление;

- приложить необходимые документы и доказательства;

- оплатить государственную пошлину;

- представить исковое заявление в суд.

Клиент должен обратить внимание на сроки подачи искового заявления, так как есть определенные ограничения по времени.

4. Участие в суде:

После подачи иска клиенту могут потребоваться следующие процедуры:

- участие в судебных слушаниях;

- представление доказательств и аргументации своих требований;

- возможность заключить мировое соглашение с банком;

- получение судебного решения и взыскание суммы, указанной в решении, в случае выигрыша дела.

Важно отметить, что для эффективной защиты своих прав и интересов клиенту рекомендуется обратиться за помощью к опытному юристу, который сможет предоставить консультацию и представить интересы клиента в суде.