В мире финансовых технологий постоянно происходят изменения, которые непосредственно влияют на работу и методы общения банков. Соблюдение принципов безопасности, улучшение качества обслуживания клиентов и создание новых услуг — вот главные задачи, стоящие перед банками, когда речь заходит о связи с третьими лицами. В статье мы рассмотрим, какие технологии и принципы смогут использоваться банками при общении с третьими лицами в 2026 году.

Права и защита клиентов в контексте общения банков с третьими лицами в 2026 году

Основные права клиентов в общении с банками

- Право на конфиденциальность: Клиенты имеют право на защиту своих конфиденциальных данных и информации о своих счетах. Банки обязаны обеспечивать сохранность конфиденциальности и не передавать информацию третьим лицам без явного согласия клиента.

- Право на информирование: Клиенты имеют право на получение полной и точной информации о предоставляемых банком услугах. Банки обязаны предоставлять клиентам четкую и понятную информацию о своих продуктах и услугах.

- Право на доступ к собственным средствам: Клиенты имеют право на свободный доступ к своим деньгам и счетам. Банки не должны незаконно ограничивать возможность клиентов распоряжаться своими средствами.

Механизмы защиты клиентов в общении с банками

Для обеспечения защиты клиентов в контексте общения банков с третьими лицами в 2026 году, существуют следующие механизмы:

- Конфиденциальность и безопасность информации: Банки обязаны использовать современные технологии и меры безопасности для защиты конфиденциальной информации своих клиентов.

- Согласие клиента и контроль над информацией: Банки должны получить явное согласие клиента на передачу его информации третьим лицам и дать ему возможность контролировать и управлять своей информацией.

- Банковская тайна: Банкировская тайна является основополагающим принципом работы банков и обязывает сотрудников банка не разглашать информацию о своих клиентах без их согласия, за исключением случаев, предусмотренных законом.

Защита клиентов и законодательство

Защита прав и интересов клиентов в общении банков с третьими лицами регулируется законодательством, включая Федеральный закон «О банках и банковской деятельности». Этот закон устанавливает правила взаимодействия банков и клиентов и определяет ответственность банков за несоблюдение прав и интересов клиентов.

Таким образом, в 2026 году клиенты имеют свои права и механизмы защиты в общении с банками, включая контроль над своей информацией и соблюдение конфиденциальности. Банки же обязаны соблюдать правила законодательства и защищать интересы своих клиентов.

Когда долг переходит коллекторам?

Срок просрочки платежа

Передача долга коллекторам обычно происходит после наступления определенного срока просрочки платежа. Чаще всего банки передают долг коллекторам, если платеж не был внесен в течение 3-6 месяцев.

Несовершение платежа по решению суда

Долг также может быть передан коллекторам, если он был подтвержден решением суда, а заемщик не исполнил своих обязательств. В этом случае, коллекторы вмешиваются для принудительного взыскания задолженности.

Договор с коллекторской компанией

Чтобы передать долг коллекторам, банк должен заключить договор с коллекторской компанией. В этом договоре должны быть четко определены условия и порядок передачи информации о задолженности.

Передача информации о задолженности

Банк передает коллекторам информацию о задолженности, которая включает данные о заемщике, сумму задолженности, сроки просрочки и другую необходимую информацию. Банк также предоставляет документы, подтверждающие наличие долга.

Дальнейшие действия коллекторов

После получения информации о задолженности, коллекторская компания может предпринимать различные действия для взыскания долга. Они могут обращаться к заемщику с требованиями об уплате задолженности, принимать участие в переговорах о реструктуризации долга или взыскивать его через суд.

Передача долга коллекторам — это мероприятие, направленное на взыскание просроченной задолженности. Однако, передача долга коллекторам должна осуществляться в соответствии с законодательством и договором между банком и коллекторской компанией.

Как определяют принадлежность к группе

Формы принадлежности к группе

Принадлежность к группе может иметь различные формы, включая:

- Членство в организации или обществе;

- Договорные отношения с группой;

- Финансовая зависимость от группы;

- Долевое участие в группе.

Критерии определения принадлежности к группе

Определение принадлежности к группе может основываться на следующих критериях:

- Формальные документы, удостоверяющие членство в организации;

- Договорные отношения между лицом и группой;

- Уровень участия и контроля лица в деятельности группы;

- Финансовые отношения и зависимость от группы;

- Участие в принятии решений и выполнении обязанностей в группе;

- Согласованное поведение и совместная работа с членами группы.

Значение определения принадлежности к группе

Определение принадлежности к группе имеет юридическое значение и влияет на различные аспекты правовых отношений. Например, в банковском деле это может влиять на возможность банка общаться с третьими лицами от имени клиента или извлекать информацию о нем; в корпоративном праве это может определять права и обязанности участников компании; в налоговой системе это может влиять на налоговый статус лица и налогообложение его доходов.

Важно понимать и учитывать критерии и формы принадлежности к группе для правильной оценки правовых последствий и принятия соответствующих решений.

Правила совершения звонков: что нужно знать

Звонки, осуществляемые банками, должны соответствовать определенным правилам и требованиям, которые регулируют процесс общения с клиентами. Учитывая важность и конфиденциальность информации, передаваемой во время звонков, банки обязаны соблюдать определенные нормы и ограничения.

1. Согласие клиента

Перед совершением звонка банк должен получить письменное или устное согласие клиента на коммуникацию по телефону. При этом банк должен ясно и четко объяснить цель звонка, предоставлять информацию только по существу и не злоупотреблять данными, полученными в процессе диалога.

2. Конфиденциальность информации

Все звонки банков должны быть осуществлены с соблюдением норм конфиденциальности и обеспечения безопасности информации клиента. Банки должны гарантировать защиту данных и не передавать конфиденциальную информацию третьим лицам без явного согласия клиента или в случаях, предусмотренных законодательством.

3. Право клиента на отказ

Клиент имеет право отказать в общении по телефону с представителями банка. Если клиент уже дал согласие на звонок, он по-прежнему может попросить высказаться просьбу прекратить дальнейшую коммуникацию.

4. Первичный звонок

При первом звонке банка клиенту требуется ясно сообщить цель звонка, свое имя, место работы и основную информацию, касающуюся его банковского аккаунта. При этом банк не должен без необходимости раскрывать конфиденциальные данные клиента, такие как пароль или код доступа.

5. Запись звонков

Банк может сохранять записи звонков, но только при условии, что это не нарушает приватность и конфиденциальность клиента. Записи могут использоваться в будущем в случае возникновения спорных ситуаций или для контроля качества обслуживания.

6. Звонки третьим лицам

Банк может связываться с третьими лицами в отношении своего клиента только в случаях, предусмотренных законодательством или с явного согласия самого клиента. При этом банк должен предоставлять минимальный объем информации, необходимый для выполнения соответствующих услуг или обязательств.

Соблюдение этих правил является важным для банков и клиентов, так как обеспечивает безопасность и конфиденциальность информации, а также уважение к праву клиента на приватность и отказ от общения.

Правомерны ли звонки коллекторов третьим лицам?

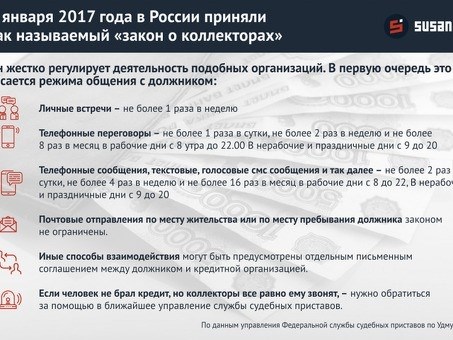

Когда дело касается коллекторов, споры о правомерности их действий широко обсуждаются. Важным вопросом остается возможность коллекторам общаться с третьими лицами. Однако, согласно действующему законодательству, такие звонки ограничены некоторыми правилами и условиями.

Основные правила и ограничения:

- Информирование должника: Законом предусмотрено, что коллекторы должны предупредить должника о возможном общении с третьими лицами. В зависимости от ситуации, коллектор должен предоставить детальную информацию о разрешении третьим лицам звонить.

- Разрешение должника: Чтобы коллекторы могли общаться с третьими лицами, должник должен заранее дать письменное разрешение на это. Это позволяет защитить конфиденциальность и неприкосновенность личной жизни.

- Ограничения в общении: Даже при наличии разрешения должника, коллекторы сталкиваются с определенными ограничениями. Они не могут раскрывать информацию, которая не относится к задолженности, и не могут злоупотреблять полученной информацией.

- Запрет звонков: Если должник изъявил желания не получать звонков от коллекторов, они обязаны уважать его решение. После такого запроса коллекторы не имеют право общаться с третьими лицами.

Таким образом, звонки коллекторов третьим лицам имеют свои правовые ограничения. Чтобы обеспечить законность и защиту интересов должника, коллекторы должны соблюдать условия, уведомлять и получать разрешение от должника, не нарушать его конфиденциальность. Это важные меры контроля, которые обеспечивают соблюдение прав должников и законности сбора задолженностей.

Источники:

- Федеральный закон «О защите прав потребителей»

- Постановление Правительства РФ от 16.11.2009 г. № 914 «Об утверждении Правил общения работника коллекторской организации при обращении сведений о долгах с третьими лицами и организациями»

Конфиденциальность и личная информация

Защита личных данных

Банки, как юридические лица, обязаны соблюдать особые нормы и стандарты по защите персональных данных своих клиентов. Банковская сфера подлежит регулированию законодательством, которое направлено на предотвращение несанкционированного доступа к личной информации и утечки данных.

- Конфиденциальность клиента: Банк должен обеспечивать сохранность данных клиентов и использовать их только в пределах законных целей. Личная информация, такая как ФИО, адрес проживания, номера счетов, кредитная история и другие, должна быть строго конфиденциальной.

- Контроль доступа: Банки обязаны контролировать и ограничивать доступ к личным данным клиентов только соответствующим лицам. Это включает соблюдение протоколов безопасности, внедрение систем идентификации и аутентификации, а также мониторинг действий персонала и постоянное обновление систем безопасности.

- Уведомление о нарушениях: В случае утечки или несанкционированного доступа к личной информации клиента, банк обязан незамедлительно уведомить клиента о произошедшем инциденте и предпринять все необходимые меры для предотвращения возможного ущерба.

Работа с третьими лицами

В рамках своей деятельности банки могут сотрудничать с третьими лицами, однако, при обмене информацией, банк обязан соблюдать принципы конфиденциальности и безопасности.

- Согласие клиента: Перед передачей личной информации третьим лицам, банк должен получить согласие со стороны клиента. Данное согласие должно быть явно, письменно и информированно.

- Защита данных: Банк обязан заключать соглашения о конфиденциальности и безопасности с третьими лицами, с которыми сотрудничает. Эти соглашения должны содержать меры по обеспечению безопасности и конфиденциальности данных клиентов.

- Ответственность: Банк несет ответственность за безопасность и конфиденциальность переданных третьим лицам данных клиентов. В случае нарушения конфиденциальности или утечки данных, банк должен предпринять все необходимые меры для защиты интересов клиента.

Конфиденциальность и личная информация являются важными аспектами взаимоотношений с банками. Банки должны обеспечивать надежную защиту и максимальную конфиденциальность персональных данных клиентов, а также соблюдать принципы безопасности при работе с третьими лицами. Это гарантирует сохранность данных клиентов и поддерживает доверие к банковским услугам.

Имеют ли право агентства звонить третьим лицам

Вопрос о том, имеют ли агентства право звонить третьим лицам, включает в себя рассмотрение нескольких юридических аспектов. С учетом требований и ограничений, установленных законодательством, рассмотрим эту проблему.

1. Регулирование общения агентств с третьими лицами

Агентства, осуществляющие звонки третьим лицам, подлежат регулированию, их деятельность контролируется в соответствии с действующим законодательством. Законы и нормативные акты определяют права и обязанности агентств в области общения с третьими лицами.

2. Согласие третьих лиц на звонки

Одним из основных вопросов является согласие третьих лиц на получение звонков от агентств. Для обеспечения законности своих действий, агентствам необходимо получить согласие третьих лиц на общение с ними.

3. Исключения из правила согласия

Существуют некоторые исключения, когда агентствам не требуется получение согласия третьих лиц на звонки. Например, если агентство имеет законные основания для общения с третьими лицами, такие как договорные или законные отношения. Также согласие может быть предполагаемым при оказании услуги или предоставлении информации, если третье лицо само обратилось к агентству.

4. Защита данных третьих лиц

Важным аспектом общения агентств с третьими лицами является защита их личных данных. Агентствам следует соблюдать требования законодательства о защите персональных данных и обрабатывать эти данные только в рамках законных целей, согласно согласию третьих лиц.

5. Ответственность агентств за нарушения

Агентства, нарушающие законодательство о звонках третьим лицам, могут нести ответственность в соответствии с законодательством. В случае нарушений, третьи лица имеют право обратиться с жалобой их правонарушения к соответствующим контролирующим органам или суду.

Коллекторские агентства нарушают правила

Коллекторские агентства, занимающиеся взысканием долгов, часто нарушают права должников и противоречат действующему законодательству. Под видом урегулирования задолженности, они применяют недопустимые и незаконные методы, причиняя ущерб как душевный, так и материальный.

Незаконное давление на должников

Одним из наиболее распространенных нарушений со стороны коллекторских агентств является незаконное давление на должников. Агентства могут позвонить несколько раз в день, ночью и в выходные дни, сообщать о задолженности третьим лицам, запугивать и угрожать. Такие действия являются нарушением статьи 15 Закона «О защите прав потребителей».

Разглашение информации о задолженности

Коллекторские агентства часто разглашают информацию о задолженности третьим лицам, игнорируя право на конфиденциальность должника. Это может привести к серьезным последствиям, таким как утеря работы, проблемы со здоровьем и т. д. Разглашение информации о задолженности является нарушением статьи 12 Закона «О кредитных историях».

Принудительное списание средств

Коллекторские агентства могут принимать на себя полномочия по списанию средств с банковского счета должника без его согласия. Это является нарушением статьи 24 Закона «О банках и банковской деятельности» и противоречит принципу добровольного исполнения обязательств.

Необоснованные повышение суммы долга

Коллекторские агентства могут произвольно повышать сумму долга, добавляя необоснованные штрафы, проценты и комиссии за свои услуги. При этом они не представляют должнику доказательства, подтверждающие законность таких дополнительных платежей. Данное действие является нарушением статьи 450 Гражданского кодекса Российской Федерации и противоречит принципу правомерности и справедливости.

В случае обнаружения нарушений со стороны коллекторских агентств, рекомендуется обратиться в защиту своих прав к юристам или органам государственной власти. Помните, что никакое агентство не имеет права нарушать законы, и вы имеете право на защиту от незаконных действий.

Откуда у коллекторов номера родственников и друзей должника?

Коллекторы, оказывающие услуги заказчикам по возврату задолженности, могут получать номера телефонов родственников и друзей должника с различных источников. Ниже представлен список основных источников информации, используемой коллекторами.

Исполнительные производства

Коллекторы могут получать информацию о родственниках и друзьях должника из исполнительных производств. При наличии исполнительного листа и средств на оплату услуг коллектору, они имеют право обратиться к исполнительному производству, чтобы получить доступ к родственникам и друзьям должника.

Общественные базы данных

Коллекторы также могут обращаться к общественным базам данных для получения информации о родственниках и друзьях должника. Например, коллекторы могут использовать информацию из телефонных справочников, социальных сетей или открытых баз данных, чтобы найти контактную информацию о близких людях, связанных с должником.

Банковские и финансовые организации

Коллекторы могут сотрудничать с банками и другими финансовыми организациями, чтобы получить информацию о родственниках и друзьях должника. Если должник имеет связи с банком или другой финансовой организацией, коллекторы могут запросить у них информацию о контактах близких людей, чтобы установить связь с должником.

| Источник | Примеры |

|---|---|

| Исполнительные производства | Исполнительные листы, судебные решения |

| Общественные базы данных | Телефонные справочники, социальные сети |

| Банковские и финансовые организации | Сотрудничество с банками, финансовыми организациями |

Учитывая различные источники информации, коллекторы могут получать номера телефонов родственников и друзей должника. Однако, при использовании такой информации коллекторы должны соблюдать законодательство о защите персональных данных и использовать полученную информацию только для целей возврата задолженности.

Что делать, если Вам позвонили по кредиту друга или родственника

Иногда, банки могут обратиться к вам по поводу кредита, взятого вашим другом или родственником. Это может быть причиной для беспокойства и непонимания, ведь каким образом банк узнал ваш номер телефона и какие могут быть последствия для вас?

В такой ситуации рекомендуется:

- Оказать сотрудничество и предоставить информацию. Вам необходимо сообщить банку, что вы не являетесь заемщиком и предоставить подтверждающую информацию об этом. Например, вы можете попросить отправить вам запрос в письменном виде с указанием данных заемщика, чтобы вы могли подтвердить, что данный кредит не является вашим.

- Не раскрывать персональные данные. Будьте осторожны при разговоре по телефону и не сообщайте посторонним людям свои персональные данные, такие как паспортные данные, даты рождения или номера кредитных карт.

- Запросить письменное подтверждение. Если вам предоставили информацию о кредите или требовали оплаты, запросите письменное подтверждение от банка. Это поможет вам иметь доказательства своего незнания об этом кредите и защитить свои права в дальнейшем.

- Получить помощь юриста. Если вы столкнулись с постоянными звонками от банка или вам причинено ущербное воздействие, возможно, вам потребуется помощь юриста. Он сможет оценить ситуацию и взаимодействовать с банком от вашего лица, защищая ваши права и интересы.

Важно помнить, что кредитные дела могут быть сложными и требовать вмешательства специалистов в области права. Не стесняйтесь обращаться за помощью и консультацией в случае возникновения подобной ситуации.

Отсутствие средств у пенсионера-инвалида 2 группы

Банкирование в современном мире играет важную роль в экономической жизни каждого гражданина. Однако, несмотря на это, некоторые категории населения сталкиваются с определенными ограничениями, связанными с финансовыми возможностями. В частности, это касается людей, которые находятся в состоянии пенсионеров-инвалидов 2 группы и имеют серьезные ограничения в доходах. Вследствие этого, такие граждане могут столкнуться с некоторыми сложностями, связанными с доступом к услугам банков.

Ограничения доступа к услугам банков

Одним из главных ограничений, с которыми сталкиваются пенсионеры-инвалиды 2 группы, является отсутствие достаточных средств для осуществления банковских операций. Учитывая низкий уровень пенсии, сложно удовлетворить все потребности, связанные с финансовыми услугами. Это может осложнить процесс получения кредита, открытия счета или проведения других операций в банке.

Влияние на общение банков и третьих лиц

Отсутствие средств у пенсионеров-инвалидов 2 группы может стать причиной ограничений в общении банков с третьими лицами. Например, при отсутствии стабильного дохода и накоплений, банк может быть не заинтересован в предоставлении кредита или выдаче поручительства. Это связано с риском невозврата средств или невыполнения обязательств со стороны пенсионера-инвалида. Таким образом, банк может ограничить возможности общения с третьими лицами в целях защиты своих интересов.

Поиск альтернативных решений

Тем не менее, существуют альтернативные решения, которые могут помочь пенсионерам-инвалидам 2 группы в использовании банковских услуг. Например, можно обратиться за консультацией в социальные службы, которые предоставляют содействие в решении финансовых вопросов. Кроме того, существуют некоммерческие организации и благотворительные фонды, которые оказывают помощь в получении кредитов или финансируют некоторые финансовые операции.

Отсутствие средств у пенсионеров-инвалидов 2 группы создает определенные проблемы и ограничения при общении с банками и третьими лицами. Однако, существуют решения, которые помогут этой категории граждан в использовании банковских услуг и получении необходимой финансовой поддержки.

Какие проблемы возникают у новых фирм

Рассмотрим некоторые из самых распространенных проблем, с которыми сталкиваются новые фирмы и как их можно решить:

1. Финансовые проблемы

Недостаток финансов – одна из самых частых проблем у новых фирм. Неразумное распределение и управление средствами, недостаточная финансовая поддержка, высокий процент кредитов – все это может привести к нестабильности финансового положения и ограничить возможности развития.

Как решение данной проблемы можно использовать следующие подходы:

- Внедрение стратегии управления финансами: четкое планирование расходов и доходов, контроль над финансовыми потоками, учет каждой траты;

- Привлечение инвестиций и поиск финансовых партнеров;

- Разработка бизнес-плана с учетом ресурсов и финансовых возможностей.

2. Отсутствие рыночной конкуренции

В современном бизнесе важно иметь надежное и стабильное конкурентное преимущество для успешной работы на рынке. Многие новые фирмы сталкиваются с проблемой отсутствия конкуренции.

Способы решения проблемы:

- Анализ рынка и выявление неиспользованных возможностей для развития;

- Разработка уникального продукта или услуги, которые предлагают что-то новое или лучшее по сравнению с конкурентами;

- Эффективное продвижение и маркетинг для привлечения новых клиентов.

3. Недостаточная видимость и узнаваемость

Проблема недостаточной видимости и узнаваемости является одной из ключевых проблем, с которыми сталкиваются новые фирмы.

Как решить данную проблему:

- Создание сильного бренда и уникального имиджа;

- Разработка эффективной стратегии маркетинга и рекламы;

- Участие в выставках и конференциях, где можно привлечь внимание потенциальных клиентов и партнеров.

4. Проблемы с кадрами

Одной из основных проблем новых фирм является недостаток квалифицированных сотрудников и проблемы найма персонала.

Как решение данной проблемы можно использовать следующие подходы:

- Улучшение внутренней системы обучения и развития персонала;

- Привлечение высококвалифицированных специалистов для решения специфических задач;

- Автоматизация бизнес-процессов для снижения необходимости в большом количестве сотрудников.

5. Ограниченные ресурсы

Ограниченность ресурсов, таких как время, капитал, сеть связей и т.д., является одной из главных проблем новых фирм.

Как решение данной проблемы можно использовать следующие подходы:

- Приоритезация задач и эффективное использование ресурсов;

- Нахождение партнеров и поставщиков, которые могут поделиться ресурсами или предоставить их в аренду;

- Поиск инновационных подходов и использование новых технологий для оптимизации работы.

Решение проблем новых фирм требует умения адаптироваться, принимать решения и предпринимать действия для достижения поставленных целей. Разбираясь с проблемами по ходу их возникновения, новые фирмы могут обеспечить свое успешное развитие и процветание на рынке.

Обеспечение конфиденциальности и уважения

В современном мире, где технологии развиваются с каждым днем, вопрос обеспечения конфиденциальности и уважения к клиентам становится все более актуальным для банковского сектора. Банки в 2026 году должны принимать все необходимые меры для защиты конфиденциальной информации своих клиентов и соблюдать принцип уважения их прав на конфиденциальность.

Основные принципы обеспечения конфиденциальности:

- Согласие клиента: Банк должен ознакомить клиента с политикой конфиденциальности и получить его согласие на использование и передачу его личной информации.

- Сохранение конфиденциальности: Банк должен принять все меры для защиты конфиденциальности информации клиента, включая использование современных технологий и применение шифрования данных.

- Ограничение доступа: Банк должен обеспечить ограниченный доступ к конфиденциальной информации только соответствующим работникам и третьим лицам, имеющим законное право на получение такой информации.

- Конфиденциальность при общении: Банк должен обеспечить конфиденциальность информации при общении с клиентом, включая защиту от несанкционированного доступа, подмены или перехвата данных.

Взаимодействие со сторонними организациями:

Банкам необходимо быть особенно внимательными при взаимодействии с третьими лицами, такими как партнеры или поставщики услуг. При передаче конфиденциальной информации третьим лицам банк должен обеспечить соблюдение принципов конфиденциальности и уважения к правам клиента.

| Меры для обеспечения конфиденциальности при взаимодействии с третьими лицами: |

|---|

| 2. Проверка надежности и репутации третьих лиц перед передачей ими конфиденциальной информации. |

| 3. Ограничение доступа третьих лиц к конфиденциальной информации только в рамках необходимости исполнения задачи или предоставления услуги. |

| 4. Осуществление контроля за действиями третьих лиц по обработке и использованию конфиденциальной информации. |

Обеспечение конфиденциальности и уважение к правам клиентов является неотъемлемой частью работы банков в 2026 году. Банки должны заботиться о безопасности и конфиденциальности информации клиентов, а также соблюдать принцип уважения их прав на конфиденциальность.

Альтернативные методы коммуникации

Один из наиболее популярных и распространенных способов коммуникации – электронная почта. Банки могут активно использовать email для общения с клиентами и третьими лицами. Это удобно, быстро и экономично. Кроме того, в письмах можно прикреплять документы или ссылки на различные материалы.

Социальные сети

Социальные сети становятся все более популярным средством коммуникации с клиентами и третьими лицами. Банки активно используют популярные платформы, такие как Facebook, Instagram, LinkedIn для информирования о новостях, предоставлении услуг и ответа на вопросы клиентов.

Мессенджеры

В настоящее время мессенджеры являются наиболее удобным и быстрым способом коммуникации. Банки могут использовать такие платформы, как WhatsApp, Viber, Telegram, для общения с клиентами и третьими лицами. Мессенджеры позволяют отправлять текстовые сообщения, фотографии и даже видео.

Видеоконференции

Видеоконференции становятся все более популярным инструментом коммуникации в банковской сфере. Они позволяют банкам взаимодействовать с клиентами и третьими лицами в режиме реального времени. Видеоконференции удобны для проведения переговоров, консультаций и обучения.

Корпоративные порталы

Корпоративные порталы – это специальные веб-сайты, которые позволяют банкам общаться с клиентами и третьими лицами. На порталах можно найти информацию о продуктах и услугах банка, оформить заявку онлайн, задать вопросы и получить ответы.

Автоматизированные системы

Банки все чаще внедряют автоматизированные системы коммуникации. Такие системы позволяют сэкономить время и ресурсы, улучшить качество обслуживания и повысить удовлетворенность клиентов. Автоматизированные системы могут быть реализованы через чат-ботов, автоответчики или интерактивные голосовые меню.

Как поступить, если ваши друзья сталкиваются с коллекторами?

Контакт с коллекторами может быть неприятным и неожиданным событием для ваших друзей. Однако существуют определенные шаги, которые они могут предпринять, чтобы защитить свои права и минимизировать негативные последствия.

1. Сохраните спокойствие и не паникуйте

Помните, что коллекторы часто используют различные методы воздействия, чтобы добиться своих целей. Важно сохранить спокойствие и не поддаваться эмоциям.

2. Изучите свои права

При общении с коллекторами важно знать свои права. Например, коллекторы не имеют права звонить в нерабочее время, угрожать, оскорблять или публично разглашать информацию о вашем долге.

3. Запишите все детали разговора

Создайте привычку записывать все детали разговора с коллекторами: дату, время, имя собеседника, а также основные пункты обсуждения. Это поможет вам в случае возникновения спорных ситуаций.

4. Проверьте информацию о долге

Не принимайте слова коллектора на веру. Запросите письменное подтверждение о сумме и сроках погашения долга. Также можно попросить предоставить доказательства того, что коллектор имеет право взыскивать этот долг.

5. Защитите свои данные

Не раскрывайте конфиденциальные данные о себе или своих друзьях коллекторам. Не предоставляйте им доступ к банковским или кредитным данным без должного подтверждения и без согласия юридического представителя.

6. Обратитесь за помощью к юристу

Если ситуация с коллекторами выходит из-под контроля и вашим друзьям трудно самостоятельно справиться с проблемой, рекомендуется обратиться к юристу, специализирующемуся на защите прав потребителей и борьбе с недобросовестными коллекторами.

Помните, что друзьям необходима поддержка и понимание в этой ситуации. Оказывайте им поддержку и посоветуйте обратиться к специалисту, который поможет им справиться с коллекторами и защитить их права.

Мне звонят по чужому долгу. Что делать?

Временами бывает так, что нас начинают неприятно удивлять звонками коллекторов, которые ищут человека с долгами и путают его контактные данные с вашими. К сожалению, непонятные ситуации иногда бывают. Не обессудьте, но посмотрим, что можно сделать в таком случае.

1. Уточните информацию

Если вам звонят по чужому долгу, сначала попытайтесь уточнить, какую организацию представляет коллектор. Запросите у него все необходимые данные об основном должнике, чтобы узнать, насколько серьезна ситуация. Внимательно слушайте информацию, чтобы понять, в чем именно вопрос.

2. Проведите свои расследования

Если вы уверены, что долги, о которых говорит коллектор, не относятся к вам, проведите свои собственные расследования. Проверьте свою кредитную историю и счета, чтобы удостовериться, что у вас нет невыплаченных долгов. При необходимости обратитесь в соответствующую организацию для получения информации о вашем финансовом положении.

3. Защитите свои права

Если вы уверены в своей правоте и том, что вам звонят по ошибке, обратитесь к коллекторам с просьбой прекратить звонить вам. Подтвердите свои аргументы документами и станьте настойчивым, но вежливым. Если коллекторы продолжают звонить, проконсультируйтесь с юристом или обратитесь в организацию за защитой потребителей. В некоторых случаях требуется обратиться в полицию для защиты своих прав.

4. Обратитесь в банк

Если вас постоянно беспокоят коллекторы из банка, связывайтесь с самим банком и сообщите о ситуации. Предоставьте им всю необходимую информацию и попросите прекратить начатое коллекторское воздействие. Банк, в свою очередь, должен проверить вашу информацию и принять меры по устранению ошибки.

В случае звонков от коллекторов по чужому долгу важно сохранять спокойствие и действовать достойно. Помните, что вам необходимо защитить свои права и установить истину, однако это должно быть сделано соблюдением законодательства и правил приличия.

Как изменить группу, в которую вас включили

Если вы оказались в группе, в которую не хотите попадать или считаете, что это было произведено неправильно, есть несколько способов изменить свою группу.

1. Обратитесь в соответствующую службу банка

Свяжитесь с представителями банка, отвечающими за формирование групп клиентов. Объясните свою ситуацию и попросите пересмотреть вашу группу. Рекомендуется составить письменное заявление, чтобы быть уверенным в его доставке и сохранности.

2. Проверьте свою кредитную историю

Оцените свою кредитную историю, чтобы выяснить, на каком основании вас включили в определенную группу. Возможно, есть какие-то показатели, которые смогут помочь вам понять, почему вы были включены в данную группу. Возможно, была допущена ошибка и данная информация поможет вам обжаловать ее.

3. Обратитесь в органы надзора

Если все попытки решить проблему с банком не увенчались успехом, можно обратиться в органы финансового контроля, где вы сможете предоставить документы и аргументы в свою пользу. Это может помочь вам пересмотреть вашу группу или даже изменить систему формирования групп внешними наблюдателями.

4. Воспользуйтесь юридической помощью

При грубых нарушениях вас могут защитить юристы. Если вы считаете, что банк нарушил ваши права, обратитесь за юридической помощью. Это может включать написание жалобы в Роспотребнадзор или обращение в суд.

Может ли родственник или друг нести ответственность за кредит

Ответственность за выплату кредита может нести как заемщик, так и те лица, которые выступают в качестве поручителей или созаемщиков. Однако родственники или друзья, не являющиеся поручителями или созаемщиками, обычно не несут ответственности за кредит.

Под ответственностью за кредит подразумевается обязанность выплатить задолженность по кредиту в случае невыполнения этой обязанности со стороны заемщика. Возможность поручительства или созаймство снижает риск для кредиторов, поскольку они имеют возможность обратиться к другим лицам в случае неплатежеспособности заемщика.

Родственники

Родственники заемщика обычно несут ответственность за кредит только в том случае, если они выступают в качестве поручителей или созаемщиков. В этом случае они соглашаются быть способными выплатить задолженность по кредиту, если заемщик не в состоянии это сделать. Однако, если родственник не является поручителем или созаемщиком, то он несет ответственность только за собственные долги и обязательства, а не за кредит, которым пользовался заемщик.

Друзья

Аналогично с родственниками, друзья обычно несут ответственность за кредит только в том случае, если они выступают в роли поручителей или созаемщиков. Если друг не связан с кредитным договором, то он не несет ответственности за задолженность заемщика.

Кроме того, стоит отметить, что в случае брака имущественные обязательства перед кредитором супругов распространяются на обоих супругов по умолчанию, если они не заключили брачный договор с условиями об исключении общности имущества или порядке ответственности за долги.

В целом, ответственность за кредит лежит на заемщике и тех лицах, которые согласились быть поручителями или созаемщиками. Другие родственники или друзья несут ответственность только за свои собственные долги и обязательства и не должны отвечать за чужие кредитные обязательства.