Банки активно используют информацию о работодателях своих заемщиков для более надежного анализа рисков и улучшения своих условий кредитования. Банк может связаться с работодателем сотрудника, чтобы проверить его занятость, доход и другую информацию, а также обсудить возможные финансовые обязательства заемщика.

Почему агентство звонит на работу

Проверка информации о сотруднике

Позвонив на место работы, представители банка могут получить подтверждение данных о сотруднике, таких как его должность, стаж работы и уровень заработной платы. Эта информация важна для определения финансовой способности и надежности заемщика, а также для принятия решения о выдаче кредита.

Идентификация заемщика

Кроме того, звонок на работу сотруднику помогает банку убедиться в правильности предоставленной информации о заемщике. Это может быть связано с проверкой его личности, подтверждением данных о месте работы или просто для уточнения некоторых деталей.

Проверка на работоспособность

Звонок на работу также позволяет банку убедиться в работоспособности сотрудника, что является важным фактором при принятии решения о выдаче кредита. Если сотрудник находится на больничном, увольняется или имеет иные проблемы с работой, это может повлиять на его финансовую надежность и способность выплачивать кредит.

Обеспечение безопасности банка

Звонок на работу также является мерой безопасности для банка. Он позволяет убедиться, что заемщик не пытается взять кредит, предоставляя ложную информацию о своей работе или доходе. Такой подход помогает банку предотвратить мошенничество и снизить риски связанные с выдачей кредита.

- Проверка информации о сотруднике.

- Идентификация заемщика.

- Проверка на работоспособность.

- Обеспечение безопасности банка.

Каким образом могут связываться коллекторы

1. Звонки по телефону

Одним из основных способов связи коллекторов с должниками являются звонки по телефону. Они могут контактировать с должником, используя различные телефонные номера, включая мобильный и домашний. Коллекторы могут позвонить несколько раз в день или неделю, в разное время, чтобы увеличить вероятность контакта и добиться возврата долга.

2. Отправка писем

Коллекторы также могут связываться с должниками путем отправки писем. Они могут использовать обычную почту, а также электронную почту. В письмах коллекторы информируют должника о задолженности, предлагают различные варианты погашения долга и указывают последствия невыполнения обязательств.

3. Личные встречи

В некоторых случаях коллекторы могут устанавливать личные встречи с должниками. Это может происходить в офисе коллекторской компании, на месте работы или даже дома у должника. Личная встреча позволяет коллекторам более эффективно общаться с должником, выяснить причины задолженности и найти взаимовыгодное решение проблемы.

4. Социальные сети и интернет

С развитием технологий коллекторы все чаще используют социальные сети и интернет для связи с должниками. Они могут искать профили должников в социальных сетях, отправлять сообщения через мессенджеры и даже использовать специальные онлайн-формы для общения с должниками. Этот способ связи позволяет коллекторам быстро и удобно контактировать с должниками.

5. Переговоры с работодателем

В некоторых случаях коллекторы могут обратиться к работодателю должника для установления контакта или получения информации о его финансовом положении. Они могут позвонить в офис, отправить письмо или даже нанять специалистов для личного общения с работодателем. Переговоры с работодателем могут помочь коллекторам получить необходимую информацию и повысить шансы на успешный возврат долга.

В целом, коллекторы используют различные методы связи с должниками, чтобы добиться возврата долга. Они могут звонить, отправлять письма, встречаться лично, использовать интернет и даже общаться с работодателем должника. Каждый способ связи имеет свои особенности и преимущества, и коллекторы выбирают наиболее эффективный в каждом конкретном случае.

Законны ли звонки на службу?

Когда сотрудник берет кредит, банк может обратиться к его работодателю для получения информации о его занятости и доходах. Однако, вопрос о законности таких звонков на службу остается актуальным.

Правовая основа

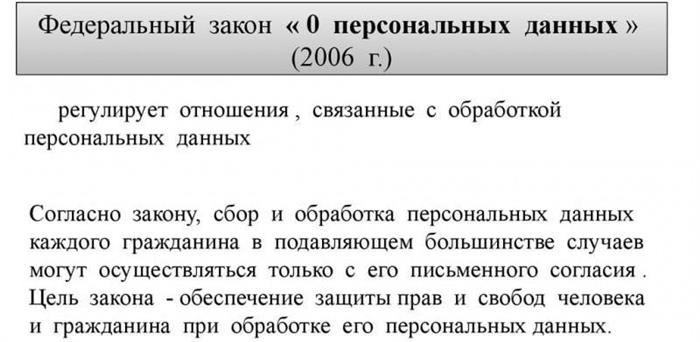

В Российской Федерации такие звонки регулируются Федеральным законом «О персональных данных» и Трудовым кодексом.

Получение согласия

Согласно закону о персональных данных, банк должен получить письменное согласие клиента на осуществление обработки его персональных данных. Это означает, что банк должен получить разрешение сотрудника на обращение к его работодателю для проверки его финансовой состоятельности.

Обязанности работодателя

Работодатель должен сотрудничать с банком и предоставить запрашиваемую информацию о занятости и доходах сотрудника. Это связано с тем, что работодатель является источником достоверной информации о финансовом состоянии своих сотрудников.

Конфиденциальность информации

Банк обязан обеспечить конфиденциальность полученной информации о сотруднике и использовать ее только в целях проверки его кредитоспособности. Закон предусматривает ответственность за неправомерное распространение таких данных.

Соблюдение принципа пропорциональности

Банк должен соблюдать принцип пропорциональности при сборе и обработке персональных данных сотрудника. Это означает, что банк должен собирать только необходимую информацию и использовать ее только в целях проверки кредитоспособности.

Звонки на службу работодателю при взятии кредита являются законными, при условии соблюдения правил обработки персональных данных и конфиденциальности информации. Банк должен получить письменное согласие сотрудника на осуществление такой проверки и использовать полученную информацию только в целях проверки кредитоспособности.

Стоит ли беспокоиться о разглашении информации?

Многие люди задаются вопросом о том, будут ли их личные данные разглашены, когда они обращаются в банк за кредитом или другими финансовыми услугами. Беспокойства вполне оправданы, поскольку безопасность и конфиденциальность информации имеют важное значение для каждого клиента.

1. Защита информации

Банки обязаны защищать личные данные своих клиентов согласно требованиям законодательства. Они применяют различные меры безопасности и технологии для предотвращения несанкционированного доступа, взломов и утечек информации. Это включает использование защищенных серверов, шифрование данных и строгие правила доступа.

2. Конфиденциальность между банком и работодателем

Банки не имеют права разглашать информацию о кредитных сделках клиентов третьим лицам без их согласия, включая работодателей. Работодатель может получить только подтверждение факта зарплатных платежей, чтобы убедиться в финансовой стабильности сотрудника для кредитного процесса. Он не имеет права получать подробную информацию о других финансовых сделках клиента.

3. Законодательство о конфиденциальности

Существуют законы и правила, которые защищают конфиденциальность личной информации клиентов. В России действуют такие законы, как Федеральный закон «О персональных данных» и «О банках и банковской деятельности». Они устанавливают правила и требования для банков по обработке и защите информации о клиентах. Банки нарушают закон, если разглашают информацию о клиентах без их согласия или иным образом нарушают их права на конфиденциальность.

4. Уведомление клиента

Если банк планирует разглашать информацию о вас третьим лицам, он должен уведомить вас о своих намерениях и получить ваше согласие. Вы имеете право отказаться от такого разглашения и требовать сохранения конфиденциальности ваших данных.

Итак, стоит ли беспокоиться о разглашении информации? Банки обязаны обеспечивать безопасность и конфиденциальность данных своих клиентов в соответствии с законодательством. Они не могут разглашать информацию о вас третьим лицам без вашего согласия. Однако, если вы обнаружите нарушения со стороны банка, вы имеете право обратиться в уполномоченные органы и защитить свои права на конфиденциальность.

Что делать, если коллектор звонит на работу

Ситуация, когда коллекторы начинают звонить на вашу работу, может быть стрессовой и неприятной. Однако, соблюдая правильные действия и зная свои права, вы сможете справиться с данной ситуацией.

1. Соберите доказательства

Первым шагом следует собрать все возможные доказательства своего общения с коллекторами. Это могут быть записи телефонных разговоров, копии писем или уведомлений. Данные доказательства будут служить вам в случае необходимости подтверждения нелегальных действий коллекторов.

2. Обратитесь к HR-отделу

Незамедлительно обратитесь к HR-отделу вашей компании. Расскажите о ситуации и предоставьте им доказательства обращений коллекторов. Важно подчеркнуть, что коллекторы нарушают закон, звоня на рабочий телефон и раскрывая информацию о вашем долге перед третьей стороной.

3. Запросите письменное уведомление

В случае продолжающихся звонков сотрудники HR-отдела могут запросить у коллекторов официальное письменное уведомление о наличии вашего долга. В таком случае, коллекторы должны предоставить информацию письменно и прекратить звонки на ваш рабочий телефон.

4. Обратитесь в суд

Если коллекторы продолжают звонить на вашу работу, несмотря на принятые меры, вы можете обратиться в суд. Предоставьте доказательства незаконных действий коллекторов, а также любые другие свидетельства, которые могут помочь вашей защите.

5. Сохраняйте спокойствие

Важно сохранять спокойствие и проявлять уверенность в своих действиях. Не вступайте в конфликт с коллекторами и не допускайте эмоциональных высказываний. Сконцентрируйтесь на защите своих прав и проследите, чтобы все действия были основаны на законе.

6. Информируйте о нарушениях

Если коллекторы по-прежнему звонят на ваш рабочий телефон, несмотря на предпринятые меры, информируйте об этих нарушениях своего юриста или правозащитную организацию. Они смогут предоставить вам дополнительную помощь и советы по решению проблемы.

Важно помнить, что вы имеете право на защиту от незаконных действий коллекторов. Соблюдая правила и действуя решительно, вы сможете решить данную ситуацию в свою пользу.

Почему коллекторы звонят: основные причины

Звонки от коллекторов могут вызывать негативные эмоции и напряжение, однако важно понимать, что их деятельность имеет свои основные причины. Рассмотрим несколько факторов, способствующих проведению коллекторских мероприятий.

1. Невыполнение обязательств по кредитам и займам

Одной из основных причин звонков от коллекторов является невыполнение обязательств по кредитным и займовым договорам. Если заемщик пропускает или несвоевременно платит кредитные взносы, банк или кредитная организация должны принимать меры по возврату средств.

2. Несвоевременная реакция на требования банка

Если банк обращается к заемщику с требованиями о возврате задолженности и клиент игнорирует или не реагирует на такие обращения, коллекторы могут стать следующим этапом взыскания. Звонки со стороны коллекторских агентств являются механизмом добиваться ответных мер со стороны должника.

3. Сокрытие информации о местонахождении должника

Если должник активно пытается утаивать свою личную информацию от банка или других кредиторов, то коллекторам приходится применять специальные поисковые методы для установления его местонахождения. В таких случаях звонки от коллекторов могут стать единственным способом связи с должником.

Как реагировать на звонки от коллекторов

Важно помнить, что коллекторы имеют свои полномочия и могут обращаться к должнику в рамках действующего законодательства. Однако, существуют способы управления ситуацией и защиты своих прав.

1. Изучение законодательства

Для эффективной защиты своих прав, важно знать основы законодательства, регулирующего деятельность коллекторов. Успешное управление коллекторским процессом начинается с изучения законных прав и обязанностей как должника, так и коллекторов.

2. Установление контакта с коллекторами

При получении звонка от коллекторов рекомендуется установить контакт с ними и выяснить причину обращения. Важно запомнить, что общение с коллектором должно быть вежливым и конструктивным. При необходимости, можно запросить дополнительную информацию о задолженности.

3. Защита своих прав

Если звонки от коллекторов становятся навязчивыми или нарушают ваши права, необходимо обратиться в соответствующие инстанции или к юристу, специализирующемуся в данной области. Они помогут защитить ваши интересы и предоставят необходимую консультацию.

В целом, звонки от коллекторов являются частью процесса возврата задолженности и могут быть вызваны неуплатой кредитов или займов, несвоевременной реакцией на требования банка или сокрытием информации о своем местонахождении. Правильное взаимодействие с коллекторами и защита своих прав помогут справиться с неприятной ситуацией и найти наилучшее решение проблемы.

Звонки сторонних банков и МФО: как правильно действовать

Звонки от сторонних банков и микрофинансовых организаций (МФО) о кредитных предложениях становятся все более распространенной практикой. Сотрудники банков получают контакты работодателей от заинтересованных клиентов и звонят им для проверки информации или дополнительной консультации. Однако, такие звонки могут быть неприятными и не всегда удобными для работодателей.

Если вам поступило подобное звонок от сторонних банков или МФО, вам следует знать правила обработки таких запросов и свои законные права. Важно сохранять спокойствие и внимательно следить за информацией, чтобы защитить интересы своей компании и сотрудников.

Как действовать при звонках от сторонних банков и МФО:

- Проверьте легальность звонка. Прежде чем отвечать на вопросы звонившего, убедитесь, что он представляет официальное и доверенное финансовое учреждение. Попросите назвать полное наименование банка или МФО, ФИО сотрудника и его контактные данные для проверки.

- Заинтересуйтесь целью звонка. Спросите, с какой целью звонят и какая информация требуется. Обратите внимание на то, что работодателям не обязательно сообщать о факте выплаты заработной платы или доходов сотрудников третьим лицам, включая банки.

- Определите легитимность запроса. Если запрос выходит за пределы необходимой информации, вы можете отказаться от предоставления данных и сообщить, что вопросы выходят за рамки сферы интересов работодателя.

- Защитите конфиденциальность данных. Не сообщайте конфиденциальных данных сотрудников, таких как номера паспортов, СНИЛС и прочее, несмотря на просьбы звонившего. Предложите звонящему обратиться к сотруднику напрямую или через официальный отдел безопасности банка или МФО.

- Узнайте свои права. Изучите законодательство о защите персональных данных сотрудников и правила работы с ними. Помните, что вы имеете право отказаться от предоставления информации, если поступающий запрос нарушает нормы законодательства.

Что нужно знать о правах работодателя:

Законодательство о защите персональных данных устанавливает определенные правила и обязанности для обработки информации о своих сотрудниках. Важно знать следующее:

- Согласие сотрудников. Сбор, хранение и использование персональных данных сотрудников требуют их согласия. Работодатель не может передавать такую информацию третьим лицам без согласия каждого работника по его личному запросу.

- Уведомление о сборе и использовании персональных данных. Работодатель обязан уведомить сотрудников о целях, методах и сроках обработки ихранения персональных данных, а также об их правах и ответственности за ненадлежащую обработку информации.

- Право на доступ и исправление персональных данных. Сотрудники имеют право требовать доступа к своим персональным данным, внесения изменений или исправления неточностей. Работодатель обязан предоставлять такую возможность.

- Ответственность работодателя. Работодатель несет ответственность за ненадлежащую обработку и утрату персональных данных сотрудников и может быть привлечен к административной или уголовной ответственности в случае нарушений.

В случае перезвона от стороннего банка или МФО, необходимо быть осторожным и следовать вышеуказанным рекомендациям. Знание своих прав и правил обработки данных является важным инструментом для защиты интересов компании и конфиденциальности сотрудников.

Как избежать нежелательных звонков

В наше время многие банки не только проверяют кредитную историю заемщиков, но и связываются с их работодателями, чтобы подтвердить информацию о месте работы и доходах. Однако некоторым людям не нравится идея, что банк может звонить их работодателю. В этой статье мы расскажем вам, как избежать нежелательных звонков и сохранить свою конфиденциальность.

1. Используйте банк с лояльной политикой

Выберите банк, который имеет лояльную политику и не требует звонить вашему работодателю. Перед тем, как оформить кредит, обязательно изучите условия кредитного предложения и узнайте, связывается ли банк с работодателем. Если в информации о кредите есть упоминание о связи с работодателем, лучше поискать другой вариант.

2. Подсказывайте банку альтернативные способы подтверждения

Если банк заявляет, что требуется связаться с вашим работодателем, вы можете предложить альтернативные способы подтверждения информации о доходах. Например, вы можете предоставить выписку со счета в банке, аттестацию бухгалтерии или налоговую декларацию. Возможно, банк согласится на один из этих вариантов, если вы обоснуете свою просьбу.

3. Обратитесь к правовым нормам

Если банк настаивает на связи с работодателем вопреки вашим пожеланиям, обратитесь к законодательству. Проверьте, было ли нарушено ваше право на конфиденциальность информации. Узнайте, каким образом банк может легально связываться с работодателем и насколько широкими полномочиями он обладает. Если вы считаете, что банк нарушает ваши права, обратитесь к специалисту в области права для консультации и помощи в решении проблемы.

4. Обратитесь к другому банку

Если вы столкнулись с нежелательными звонками от банка и не можете прийти к соглашению по поводу подтверждения информации о доходах, вы можете рассмотреть возможность обратиться к другому банку. Попробуйте найти банк, который не требует связи с работодателем или более гибкий вариант подтверждения доходов. Возможно, вам удастся найти более подходящий вариант и получить кредит без нежелательных звонков.

Зачем банку нужно звонить работодателю при оформлении кредита

Давайте рассмотрим несколько основных причин, почему банк звонит работодателю:

1. Подтверждение информации о заработной плате

Одной из основных целей звонка работодателю является подтверждение предоставленной клиентом информации о своей заработной плате. Банк хочет убедиться, что клиент на самом деле работает в указанной компании и получает зарплату, достаточную для погашения кредита. Таким образом, звонок работодателю является мерой безопасности для банка.

2. Проверка стабильности работы

Еще одной причиной звонка работодателю является проверка стабильности работы клиента. Банку важно узнать, насколько вероятно, что клиент останется на своем рабочем месте в течение срока кредита. Это связано с риском невозврата кредитных средств.

3. Проверка совместимости информации

Еще одним важным моментом звонка работодателю является проверка совместимости информации, предоставленной клиентом, с информацией, полученной от работодателя. Банк хочет удостовериться, что клиент не скрывает какие-либо факты о своей работе или доходах.

4. Установление контакта

Звонок работодателю также служит как способом установления контакта с клиентом и проверкой его контактных данных. Банк может узнать дополнительную информацию, связанную с клиентом, и задать уточняющие вопросы.

5. Повышение доверия банка

Еще одной важной целью звонка работодателю является повышение доверия банка к клиенту. Звонок может позволить банку подтвердить, что клиент является надежным заемщиком и имеет стабильную финансовую ситуацию. Это может сыграть положительную роль при принятии решения о выдаче кредита.

В итоге, звонок работодателю при оформлении кредита необходим для подтверждения информации о заработной плате, проверки стабильности работы и совместимости информации, установления контакта и повышения доверия банка. Это меры безопасности, которые помогают банку принять взвешенное решение о выдаче кредита.

Правы ли банковские сотрудники?

Банковские сотрудники, связывающиеся с работодателями сотрудников при их обращении за кредитом, осуществляют свою деятельность в рамках установленных законодательством правил и принципов. В своей работе они руководствуются принципом ответственности перед банком, клиентом и обществом в целом.

Роль банковских сотрудников

Работники банков осуществляют профессиональную деятельность, целью которой является оценка платежеспособности клиента, минимизация рисков для банка и обеспечение надежности и устойчивости финансовых операций. Контакт с работодателем сотрудника, обратившегося за кредитом, является одним из этапов работы банка для проверки достоверности информации о заемщике.

Принципы работы банковских сотрудников

- Конфиденциальность. Банковские сотрудники обязаны обеспечивать конфиденциальность персональных данных клиента и нести ответственность за их неправомерное раскрытие.

- Правовое согласование. Банковские сотрудники связываются с работодателем сотрудника на основе разрешения, полученного от заемщика.

- Обеспечение защиты интересов банка. Сотрудники банка выполняют свои обязанности в рамках законодательства и в интересах банка, обеспечивая минимизацию рисков потери кредитных средств и невозвратных долгов.

Законодательное обоснование

| Федеральный закон № 115-ФЗ | Устанавливает правила о защите прав и законных интересов потребителей финансовых услуг, а также порядок обслуживания счетов и операций с денежными средствами. |

| Гражданский кодекс РФ | Регулирует отношения, возникающие в результате предоставления и использования кредитных средств и делегирует право банку проверять достоверность информации о клиенте. |

| Закон о персональных данных | Устанавливает правила обработки персональных данных и обязанности субъектов персональных данных и лиц, их обрабатывающих. |

Банковские сотрудники верно исполняют свои обязанности, осуществляя контакт с работодателями сотрудников, обратившихся за кредитом. Их действия обоснованы законодательством и направлены на защиту интересов банка и клиента. Реализация принципов конфиденциальности и правового согласования позволяет обеспечить обратившихся за кредитом клиентов, а также банк, правовой и безопасный процесс получения и возврата заемных средств.

Какие права у банков

Банки имеют определенные права, которые регулируют их деятельность и взаимодействие с клиентами. Вот некоторые из основных прав банков:

Банки имеют право заключать договоры с физическими и юридическими лицами, предлагая им различные банковские услуги, такие как кредиты, вклады, расчетные и кассовые операции и т.д. В этих договорах банки устанавливают условия предоставления услуг и правила взаимоотношений с клиентами.

2. Право на проверку кредитоспособности клиентов

Банки имеют право и обязанность проверять кредитоспособность потенциальных заемщиков, чтобы оценить риски и принять решение о выдаче кредита. Для этого они могут запрашивать информацию о доходах, кредитной истории, имуществе и других факторах, которые могут влиять на способность клиента выплатить кредит.

3. Право на сбор и обработку персональных данных

Банки имеют право собирать и обрабатывать персональные данные клиентов, такие как ФИО, адрес, контактные данные, информация о доходах и т.д. Они могут использовать эти данные для проведения клиентской верификации, анализа кредитоспособности, выявления мошеннической деятельности и других целей, предусмотренных законодательством.

4. Право на взимание процентной ставки и комиссий

Банки имеют право взимать процентные ставки и комиссии за предоставленные услуги. Величина процентных ставок и комиссий может быть определена банком самостоятельно, но при этом она должна соответствовать требованиям законодательства и быть прозрачной для клиентов.

5. Право на предъявление требований к долгам клиентов

В случае, если клиент не выполняет обязательства по кредитному договору или другим договорам с банком, банк имеет право предъявить требования о возврате задолженности. Для этого он может применять различные меры, такие как начисление пени, обращение в суд и другие действия, предусмотренные законодательством.

6. Право на залог и обеспечение

Банки имеют право требовать залог и обеспечение от клиентов при предоставлении кредитов и других услуг. Это позволяет снизить риски банка и обеспечить возможность возврата задолженности в случае невыполнения обязательств клиентом.

Это лишь некоторые из основных прав, которыми обладают банки. Они осуществляют свою деятельность в рамках законодательства, взаимодействуя с клиентами на основе заключенных договоров и с соблюдением правил и норм банковского регулирования.

Лимиты для телефонного общения

Когда речь заходит о телефонном общении, важно установить четкие лимиты, которые помогут регулировать использование этого средства связи. В рамках банковской деятельности такие лимиты затрагивают и работников, и работодателей. Возможность связаться с работодателем по телефону может быть ограничена в разных случаях.

Ограничение времени разговоров

Один из основных лимитов для телефонного общения — ограничение времени разговоров, особенно если речь идет о банковских делах. Работники могут быть ограничены в количестве времени, которое они могут провести на телефонных звонках, чтобы не нарушать рабочий процесс. Работодатели должны установить четкие правила и напомнить своим сотрудникам о необходимости эффективно использовать данное средство связи.

Доступность номера работодателя

В зависимости от политики компании, работники могут иметь ограничения на использование номера работодателя для личных целей. В таких случаях, номер может быть доступен исключительно для рабочих вопросов и обратиться по нему для решения личных задач будет неприемлемо. Регулирование доступности номера работодателя помогает поддерживать порядок и не допускать ненужной перегрузки линии связи.

Исключительные случаи

Однако, следует понимать, что есть ситуации, когда работникам необходимо срочно связаться с работодателем. В таких случаях, ограничения могут не действовать и приоритет будет отдан важным ситуациям, которые требуют немедленного решения.

Уведомление работодателя о важных обстоятельствах

Работники имеют ответственность своевременно информировать работодателя о важных обстоятельствах, которые могут повлиять на их трудовую деятельность. Это включает в себя обращения в банки или организации кредитования для получения кредита. Работодатели могут установить правило предварительного уведомления о таких событиях для поддержания прозрачности и своевременной реакции.

- Лимиты для телефонного общения помогают регулировать использование этого средства связи.

- Один из основных лимитов — ограничение времени разговоров.

- Доступность номера работодателя может быть ограничена для личных целей.

- В исключительных случаях ограничения могут не действовать.

- Работники должны уведомлять работодателя о важных обстоятельствах.

Как минимизировать риски

При получении кредита от банка, многие люди опасаются, что банк может обратиться к их работодателю для получения информации о финансовом состоянии заемщика. Однако, существуют способы, которые позволят минимизировать риски и сохранить конфиденциальность личных финансовых данных.

1. Консолидация информации

При заполнении заявки на кредит, важно предоставить все необходимые документы банку, чтобы он получил полную информацию о ваших доходах и обязательствах. Включите в заявку дополнительные документы, которые подтверждают стабильность вашей работы и финансовую состоятельность.

2. Политика конфиденциальности

Перед тем, как подать заявку на кредит, внимательно изучите политику конфиденциальности выбранного банка. Убедитесь, что в ней прописана защита персональных данных заемщиков и требования к банку об отсутствии необходимости обращаться к работодателю.

3. Разумные кредитные условия

Выбирайте кредитные условия, которые наиболее соответствуют вашей финансовой ситуации. Обратите внимание на процентную ставку, срок погашения и размер кредита. Подобрав оптимальные условия, вы снизите вероятность запроса банка к вашему работодателю.

4. Обсуждение вопросов с работодателем

Предупредите своего работодателя о возможности запроса банка и обсудите с ним детали такого запроса. Убедитесь, что ваш работодатель имеет полное понимание о предоставленных вами документах и может объяснить все необходимые детали в случае запроса банка.

5. Конфиденциальный договор

При заключении кредитного договора с банком, убедитесь, что в нем прописаны положения о конфиденциальности информации. Это поможет защитить ваши данные от нежелательного разглашения и обращения к вашему работодателю.

| Преимущество | Описание |

|---|---|

| Конфиденциальность данных | Минимизация рисков позволяет сохранить конфиденциальность личных финансовых данных и избежать их разглашения работодателю. |

| Безопасность | Минимизация рисков предотвращает возможные негативные последствия со стороны работодателя или коллег, которые могут узнать о вашей финансовой ситуации. |

| Продолжение работы | Сохранение конфиденциальности данных позволяет избежать возможных неприятностей на работе и продолжить работу без дополнительных проблем. |

Важно помнить, что каждый банк имеет свои правила и условия выдачи кредитов, поэтому перед решением обращаться за кредитом, необходимо внимательно изучить их и выбрать наиболее подходящий вариант для себя. Соблюдая грамотные финансовые практики и предпринимая соответствующие шаги, вы сможете минимизировать риски и уверенно получить необходимый кредит.

Какие вопросы зададут работодателю?

Банк, в котором сотрудник хочет взять кредит, может обратиться к его работодателю для получения дополнительной информации. Затрагиваемые вопросы могут быть разнообразны и зависят от требуемой от банка информации.

1. Подтверждение занятости

Один из основных вопросов, которые зададут работодателю — подтверждение того, что сотрудник является работником компании. Банк будет интересоваться трудовыми отношениями, должностью, датой приема на работу и возможными изменениями в статусе сотрудника.

2. Доход и финансовое положение

Банк может задать вопросы, касающиеся доходов сотрудника и его финансового положения. Они могут быть связаны с размером заработной платы, ежемесячными выплатами, возможными задолженностями и долгами.

3. Уровень стабильности работы

Банк может интересоваться стабильностью трудовых отношений сотрудника. Вопросы могут быть о направлении на отпуск, возможных изменениях в графике работы или будущих сокращениях.

4. Характеристика сотрудника

Банк может попросить работодателя дать характеристику сотрудника. Могут быть интересны его личностные качества, навыки, опыт работы и профессиональные достижения. Такая информация помогает банку оценить кредитоспособность сотрудника.

5. Текущие обязательства

Банк может запросить информацию о текущих обязательствах сотрудника перед работодателем. Это может быть связано с наличием других займов или кредитов, издержек на содержание семьи и другими существующими долгами.